ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 10.07.2024

Просмотров: 30

Скачиваний: 0

ФДО-15-4 Шиндряев А.С. зачетка №0615031

Вариант 1(2)

Выбор варианта осуществляется по двум последним цифрам зачетки. Предпоследняя цифра - подвариант 1, последняя цифра - подвариант 2. Подвариант выделен серым. Пример:две последние цифры 31 - вариант 3 (1), вариант 1 (2)

Оценить эффективность инвестиционного проекта при следующих условиях:

Кредит дан на 2 года. Выплата процентов и основного долга осуществляется ежемесячно. Основной долг выплачивается равными долями.

Амортизационный период для окупаемого оборудования 5 лет

Ставка дивидендов по привилегированным акциям 4 %

Ставка налога на прибыль 20 %

Среднегодовая ставка по банковскому кредиту 18 %

|

|

|

|

|

|

|

|

|

Наименование показателей |

Год инвестиций |

Год эксплуатации |

||||

|

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Капитальные вложения, руб |

587500 |

|

|

|

|

|

|

Цена, руб./шт. |

|

49 |

49 |

51 |

52 |

51 |

|

Объем, шт./год |

|

42000 |

43300 |

44500 |

44500 |

45000 |

|

Средние общие издержки, руб./шт. (без амортизационных отчислений) |

|

41 |

42 |

44 |

44 |

42 |

|

Доля заемного капитала, % от кап. вложений № варианта |

1 |

100 |

|

|

|

|

|

Доля заемного капитала, % от кап. вложений № варианта |

2 |

57 |

|

|

|

|

Все данные вносим в таблицу книги Excel

Рассчитаем основные показатели. Все расчеты приведены в таблице в режиме отображения формул.

Заемный капитал рассчитывается в ячейках В16:G16 по формуле =B9*C13, в которой капитальные вложения 587500 руб * на долю заемного капитала , в нашей задаче она равна 57%(0,57) . Так как заем (кредит) производился только в 2009 году, то ячейке В16 получим 334875 руб, а по остальным годам с 2010 по 2014гг займы не производились, поэтому в ячейках C16:G16 получились нули.

Капитал в привилегированных акциях рассчитывается только в 2009 году в ячейке В17 по формуле =B9-B16 (капитальные вложения – заемный капитал(кредит)) и составил 252625 руб.

Выручка рассчитывается с 2010 г. по 2014год в ячейках В18:G18 по формуле =B10*B11 (цена * на объем), которая копируется на весь диапазон ячеек.

Общие издержки (без учета амортизации) рассчитываются с 2010 г. по 2014год в ячейках В19:G19 по формуле =B12*B11 (средние общие издержки * на объем), которая копируется на весь диапазон ячеек.

Амортизация рассчитывается в ячейке С20 по формуле =B9/B4 (капитальные вложения / на амортизационный период окупаемости) и составила 117500 руб (не изменяется) ежегодно в течении 5 лет. Поэтому в ячейках D20:G20 записана формула =$C$20.

Общие издержки (с учетом амортизации) рассчитываются с 2010 г. по 2014год в ячейках В21:G21 по формуле =B19+B20 (средние общие издержки(без учета амортизации) + амортизация), формула копируется на весь диапазон ячеек.

Прибыль до налогообложения рассчитываются с 2010 г. по 2014год в ячейках В22:G22 по формуле =B18-B21 (выручка – общие издержки (с учетом амортизации)), формула копируется на весь диапазон ячеек.

Налог на прибыль рассчитываются с 2010 г. по 2014год в ячейках В23:G23 по формуле =B22*$B$6 (прибыль до налогообложения * на ставку налога на прибыль, которая равна 20% и не изменяется в течении 5 лет). Значение в ячейке В6 фиксируется и используется абсолютная ссылка $B$6. Затем формула копируется на весь диапазон ячеек.

Чистая прибыль рассчитываются с 2010 г. по 2014год в ячейках В24:G24 по формуле =B22-B23 (прибыль до налогообложения – налог на прибыль), формула копируется на весь диапазон ячеек.

Проценты по кредиту рассчитываются в 2009 году в ячейке В25 по формуле =СУММ(D36:D47), а в 2010 году в ячейке С25 по формуле =СУММ(D48:D59). Так как кредит был погашен за 2 года (смотри таблицу расчет процентов по кредиту).

Дивиденты рассчитываются с 2009 г. по 2014год в ячейках В26:G26 по формуле =В17*$B$5 (капитал в привилегированных акциях * на ставку дивидентов по привилегированным акциям, которая равна 4% (0,04)). Так как ставка дивидентов по привилегированным акциям не изменяется, то значение в ячейке *$B$5 фиксируется абсолютной ссылкой. Затем формула копируется на весь диапазон ячеек. А так как как капитал в привилегированных акциях используется только в 2009г., следовательно в ячейках С26:G26 получили нули.

NCF (чистый поток денежных средств) рассчитывается с 2009 года по 2014год в ячейках В27:G27 по формуле =B24+B20-B25-B26 (чистая прибыль = амортизация – проценты по кредиту – дивиденты), формула копируется на весь диапазон ячеек.

Результаты всех вычислений представлены ниже:

|

|

|

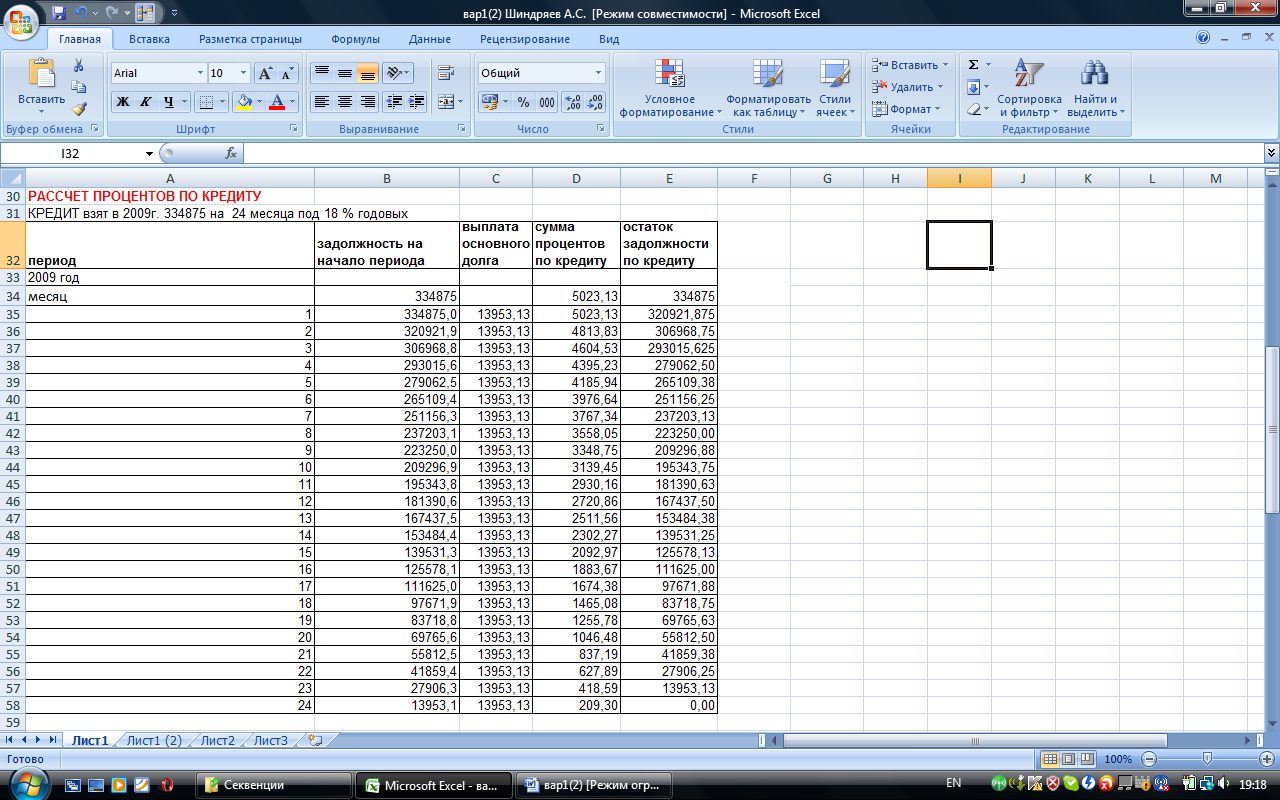

Произведем расчет процентов по кредиту.

КРЕДИТ взят в 2009г. 334875 руб. на 24 месяца(2 года) под 18 % годовых.

В ячейке В34(В35) находится ссылка на ячейку(=В16), в которой рассчитано значение заемного капитала (кредита). В диапазон ячеек В37:В59 вносятся формулы - ссылки на ячейки Е36:Е58, в которых рассчитывается остаток задолженности по кредиту. Потому что задолженность по кредиту, начиная со второго месяца начинает умень шаться на сумму выплаченных по кредиту процентов.

Сумма процентов по кредиту рассчитывается в ячейках D36:D59 по формуле =B36*$B$7/12, которая копируется на весь диапазон ячеек(копируется маркером заполнения ). В этой формуле мы сумму кредита 334875 руб * на среднегодовую ставку по банковскому кредиту 18%(0,18) и делим на 12 месяцев(один год). Так как ставка по кредиту в течении 24 месяцев не изменяется по ячейка $B$7фиксируется(абсолютная ссылка). Далее формула копируется на весь диапазон ячеек.

Остаток задолженности по кредиту рассчитывается в ячейках Е36:Е58 по формуле =B36-C36, которая копируется на весь диапазон ячеек.

Так как по условию задачи выплата процентов и основного долга осуществляется ежемесячно, и основной долг выплачивается равными долями, рассчитаем столбец Выплата основного долга, в ячейку С36 записываем формулу =$B$35/24 (сумма кредита/ на количество месяцев кредитования). В нашем случае 334875 руб / 24 месяца, получим 13953,13 руб – сумма выплата основного долга. Так как выплачивается равными долями , формула =$B$35/24 не изменяется на всем диапазоне ячеек С36:С59.

Результаты всех вычислений представлены ниже:

Расчет показателей эффективности проекта

Для расчета показателей эффективности необходимо привести все данные к одному базисному году.

Примем за такой год - год инвестирования.

Для нахождения коэффициентов дисконтирования необходимо определить норму дисконта (q):

q=W*Sk*(1-T)/P*Sp, где

|

Назначение |

Обозначение |

Ячейка в таблице Excel |

Значение |

|

Доля капитала, взятого в кредит |

W |

В16 |

334875 руб |

|

Процент по кредиту |

Sk |

В7 |

18% |

|

Ставка налога на прибыль |

Т |

В6 |

20% |

|

Доля капитала в привилегированных акциях |

Р |

В17 |

252625 руб |

|

Ставка дивиденда по акциям |

Sp |

В5 |

4% |

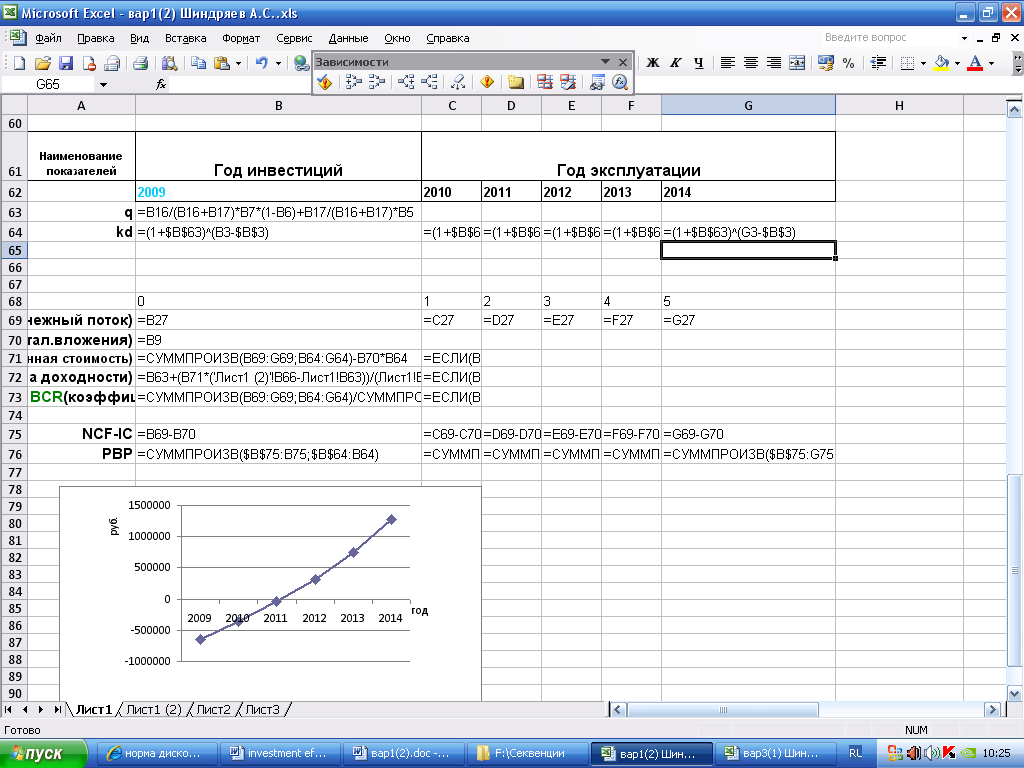

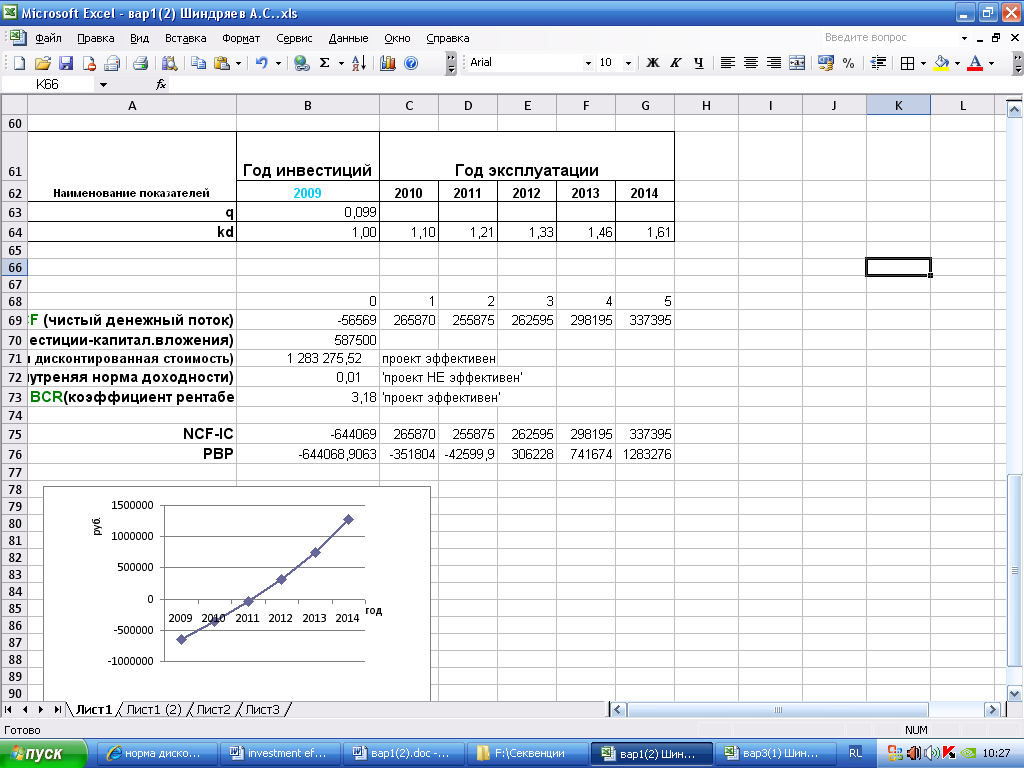

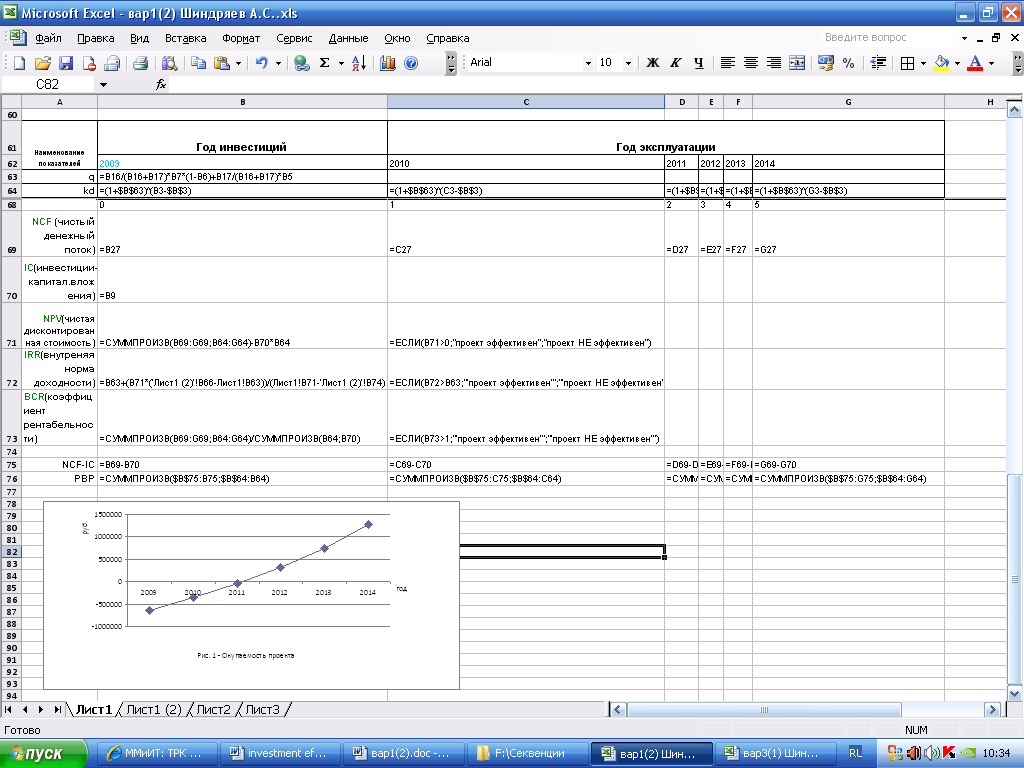

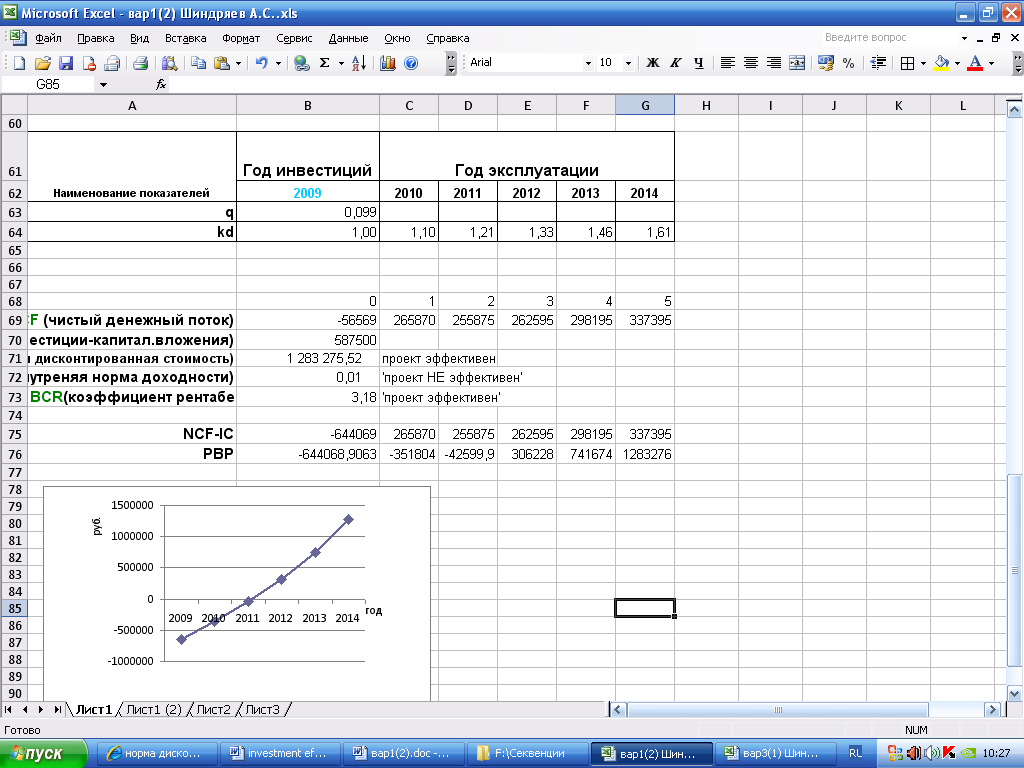

Таким образом, норма дисконта q рассчитывается в ячейке В63 по формуле =B16/(B16+B17)*B7*(1-B6)+B17/(B16+B17)*B5 и имеет значение q=0,099.

Коэффициент дисконтирования (kd):

kd=(1+q)-t где t - это положение текущего года по отношению к базисному

Коэффициент дисконтирования kd рассчитывается в ячейках В64:G64 по формуле =(1+$B$63)^(B3-$B$3),которая копируется на весь диапазон ячеек.

Результаты расчетов q и kd приведены ниже:

С учетом соответствующих коэффициентов дисконтирования можно найти следующие показатели эффективности проекта:

-

Чистая дисконтированная стоимость

NPV= ∑NCFi*kdi-∑ICi*kdi

NCF - чистый денежный поток

IC - инвестиции (капитальные вложения)

Если данные показатель > 0, то данный проект эффективен, т.к. дисконтированные доходы по проекту превышают расходы.

Рассчитывая чистую дисконтированную стоимость учтем, что значения NCF находится в ячейке B27, а значения IC – в ячейках C27:G27. Чистая дисконтированная стоимость рассчитывается в ячейке В71 по формуле =СУММПРОИЗВ(B69:G69;B64:G64)-B70*B64. В ячейку С71 заносится логическая формула для определения эффективности проекта по показателю NPV, =ЕСЛИ(B71>0;"проект эффективен";"проект НЕ эффективен")

Результаты

расчетов приведены ниже:

-

Внутренняя норма доходности (IRR)

Данный показатель представляет собой "запас прочности" проекта, показывающий насколько может измениться норма дисконта, при сохранении условия эффективности проекта. Это необходимо, т.к. нельзя гарантировать постоянного уровня таких показателей, как например. банковская ставка %.

Для нахождения показателя воспользуемся равенством:

NPV= ∑NCFi*kdi-∑ICi*kdi

Подберем соответствующие значения q` при котором NPV`>0 и стремится к 0, и q``при котором NPV``<0 и стремится к 0. Причем q`от q`` отличается на 1 разрядную единицу.

![]()

Проект эффективен, если IRR>q

Подбор произведем на Листе 1(2)