ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 30.04.2024

Просмотров: 73

Скачиваний: 2

Тема 10. Денежный рынок и монетарная политика

1. Спрос на деньги

2. Предложение денег и равновесие на денежном рынке

3. Центральный банк и его функции

4. Цели и инструменты монетарной политики

5. Передаточный механизм и эффективность монетарной политики

1. Спрос на деньги

Нельзя путать спрос на деньги со стремлением жить лучше. Чтобы хорошо жить, надо иметь самые разные активы: недвижимость, ценные бумаги, банковские счета и т.д. Деньги – лишь один из активов, обладающий преимуществом ликвидности.

Спрос на деньги– это стремление держать часть активов в ликвидной форме. К слову сказать, у богатых людей спрос на деньги относительно невелик, поскольку их богатство в основном представлено ценными бумагами – акциями и облигациями. Это связано с тем, что желание держать активы в форме, например, денежного агрегата M1 лишает индивида доходов, которые он мог бы получить, превратив M1, допустим, в ценные бумаги либо в иные приносящие доход активы. Владение деньгами сопряжено, следовательно, с издержками (потерянный процентный доход).

Кейнсианская теория спроса на деньги утверждает, что люди согласны нести эти издержки по трем мотивам:

1. Трансакционный мотив: деньги нужны для текущих сделок. Спрос на деньги по этому мотиву зависит, прежде всего, от номинального ВВП (номинального национального дохода): чем он больше, тем выше и спрос на деньги. Вспомним, что номинальный ВВП равен произведению реального ВВП (Y) на уровень цен (Р). В самом деле, чем выше цены или объем национального производства, больше денег нужно для сделок, соответственно тем больше денег люди и фирмы желают иметь на руках и текущих счетах.

Таким образом, спрос на деньги для сделок есть функция реального ВВП (реального национального дохода) и уровня цен.

2. Мотив предосторожности: деньги нужны для непредвиденных расходов. Спрос на деньги по этому мотиву также положительно зависит от реального ВВП и уровня цен.

3. Спекулятивный мотив связан с задачей сохранения ценности. Пусть у людей альтернатива – иметь активы либо в денежной форме (M1), либо в форме государственных облигаций. Если люди ожидают, что облигации скоро подешевеют, они начинают их продавать, увеличивая, тем самым, свой спрос на деньги. И наоборот, ожидая повышения цен на облигации, люди их скупают – заменяют деньги облигациями, т.е. спрос на деньги сокращается.

Владелец облигации получает по ней процентный доход. Чем выше номинальная процентная ставка, тем больше желание превратить деньги в облигации, т.е. тем ниже спрос на деньги. Таким образом, спекулятивный спрос на деньги отрицательно зависит от номинальной процентной ставки.

Следует различать номинальные и реальные деньги. Номинальное количество денег (номинальные денежные остатки) – это просто определенная сумма на руках и банковских счетах. Реальные деньги (реальные денежные запасы) – это покупательная способность номинальных денег. Следовательно, реальные денежные запасы получаются путем деления номинальной денежной массы (М) на уровень цен (Р): М/Р. Таким образом, при росте цен и неизменной номинальной денежной массе люди могут купить меньше товаров на прежнюю сумму денег, т.е. реальных денег в экономике становится меньше.

Спрос на реальные деньги по всем трем перечисленным мотивам положительно зависит от реального ВВП (реального национального дохода) и отрицательно – от номинальной процентной ставки: (М/Р)d=f(Y,i).

Номинальная процентная ставка – это ставка, по которой предоставляются заемные средства на финансовых рынках. Напротив, реальная процентная ставка – это изменение покупательной способности процентного дохода. Взаимосвязь номинальной и реальной ставки описывается уравнением Фишера:

i = r + 1, где i – номинальная процентная ставка, r – реальная процентная ставка, а - темп инфляции.

Из этого уравнения вытекает, что номинальная процентная ставка может изменяться под воздействием двух факторов: реальной ставки, устраивающей как сберегателей, так и инвесторов, и темпа инфляции. Поскольку на момент заключения кредитного договора стороны еще точно не знают, какой будет инфляция в период действия договора, то при определении номинальной ставки они руководствуются своими инфляционными ожиданиями (е). Соответственно уравнение Фишера приобретает вид:

i = r + e

Следовательно, спрос на реальные деньги становится функцией от реального ВВП, реальной процентной ставки и ожидаемой инфляции: (М/Р)d=f(Y,r,e).

Поскольку в коротком периоде цены считаются неизменными, спрос на деньги зависит от реальной процентной ставки: (М/Р)d=f(Y,r,). Предполагая данную функцию линейной, можно записать:

![]() 2,

2,

где k и h – коэффициенты, отражающие чувствительность спроса на деньги соответственно к доходу и к процентной ставке.

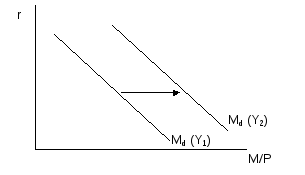

Данная функция отражает тот факт, что спрос на деньги растет при увеличении реального ВВП и снижается при повышении реальной процентной ставки. На графике функцию спроса на реальные деньги (Md) от процентной ставки можно показать так (рис. 9-1):

Рис. 9-1. Спрос на деньги в зависимости от процентной ставки

При росте ВВП с Y1 до Y2 спрос на реальные деньги возрастает при той же процентной ставке. Таким образом, кривая спроса на деньги смещается вправо.

Классическая теория выводит функцию спроса на деньги из уравнения количественной теории денег:

MV=PY,

где M – денежная масса в экономике, V – число оборотов каждой денежной единицы в течение данного времени (скорость обращения денег), P – уровень цен в экономике, Y – реальный ВВП (реальный национальный доход).

Отсюда видно, что потребность людей в деньгах тем больше, чем больше реальный ВВП и уровень цен и чем реже каждый рубль переходит из рук в руки. Переписав это уравнение, получаем функцию спроса на реальные деньги:

![]()

Экономисты-классики полагали скорость обращения денег постоянной величиной, определяемой такими условиями как периодичность выплат заработной платы. Поэтому важнейшим фактором спроса на деньги у них выступает изменение реального ВВП. В этом различие между классическим и кейнсианским подходами, поскольку у кейнсианцев ведущим фактором является изменение процентной ставки.

Вместе с тем, процентная ставка завуалировано присутствует и в уравнении количественной теории спроса на деньги, поскольку от нее зависит скорость обращения денег. Чем выше процентная ставка, тем больше потери от хранения активов в денежной форме. Поэтому, получив деньги, люди стремятся побыстрее перевести их в иные активы. Поскольку так поступают все, скорость обращения денег возрастает, соответственно снижается спрос на деньги.

2. Предложение денег и равновесие на денежном рынке

Вспомним самую упрощенную формулу, определяющую денежную массу в экономике в форме депозитов – текущих счетов (тема «Деньги и банки», п. 4):

![]()

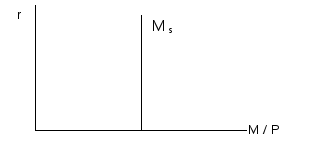

Из нее следует, что денежная масса, т.е. предложение денег, зависит от денежной базы (МВ) и обязательной резервной нормы (R).1 И денежная база, и обязательная резервная норма определяются Центральным банком и не зависят от реальной процентной ставки. Поэтому функция предложения реальных денег (Ms) от процентной ставки вертикальна (рис. 9-2):

Рис. 9-2. Функция денежного предложения

Увеличение номинального количества денег (М) сдвигает линию денежного предложения вправо. Напротив, рост цен означает сокращение реальной денежной массы, что ведет к смещению линии предложения денег влево. И наоборот.

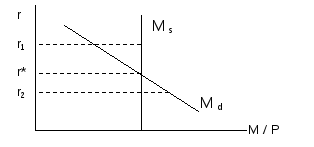

Соединим линии спроса и предложения денег на одном рисунке (рис. 9-3):

Рис. 9-3. Равновесие на денежном рынке

Точка пересечения этих функций определяет равновесную процентную ставку в экономике (r*). Как экономика приходит к этому равновесию? Пусть процентная ставка случайно оказалась на уровне r1. При такой ставке люди хотят иметь на руках и текущих счетах меньше денег, чем их существует в экономике (MdMs). В результате они начинают покупать ценные бумаги, открывать срочные сберегательные счета. И то, и другое ведет к снижению процентной ставки до r*.

Если процентная ставка оказывается на уровне r2, все происходит наоборот. При такой ставке спрос на деньги больше их предложения (MdMs). Желая иметь больше активов в денежной форме, люди продают свои облигации и закрывают сберегательные счета. Вследствие этого процентная ставка повышается. Таким образом, существует единственная равновесная процентная ставка (r*), уравнивающая спрос и предложение на денежном рынке.

3. Центральный банк и его функции

Денежно-кредитная (монетарная) политика – это политика по изменению денежной массы в экономике. Денежная масса изменяется в результате операций Центрального банка, коммерческих банков и решений небанковского (реального) сектора. При этом важнейшую роль в осуществлении монетарной политики играет Центральный банк как главное звено банковской системы страны.

Традиционно перед ЦБ ставятся пять основных задач, в соответствии с которыми он является:

1. Эмиссионным центром страны. ЦБ монопольно выпускает национальные банкноты – бумажные деньги;

2. Банком банков. ЦБ хранит резервы коммерческих банков, выдает им ссуды (является кредитором последней инстанции), осуществляет надзор за их деятельностью;

3. Банкиром правительства. ЦБ размещает государственные ценные бумаги, предоставляет кредиты, выполняет расчетные операции для правительства, ведет счета казначейства, хранит официальные золото-валютные резервы;

4. Главным расчетным центром страны. ЦБ выступает посредником между банками при осуществлении безналичных расчетов;

5. Органом регулирования экономики посредством монетарной политики.

При решении этих задач Центральный банк выполняет три основные функции: регулирующую, контролирующую и информационно-исследовательскую.

В России в законе «О Центральном банке» (2002 г.) указано, что целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации и обеспечение эффективного и бесперебойного функционирования платежной системы. При этом Банк России осуществляет следующие конкретные функции:

- во взаимодействии с правительством разрабатывает и проводит единую денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- является кредитором последней инстанции для коммерческих банков, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в РФ;

- устанавливает правила проведения банковских операций;

- обслуживает бюджетные счета всех уровней бюджетной системы РФ посредством проведения расчетов;

- осуществляет эффективное управление своими золотовалютными резервами;

- проводит государственную регистрацию кредитных организаций, выдает и отзывает банковские лицензии;

- осуществляет надзор за деятельностью кредитных организаций;

- регистрирует эмиссию ценных бумаг кредитными организациями;

- выполняет все виды банковских операций, необходимых для решения своих основных задач;

- организует и производит валютное регулирование и валютный контроль;

- определяет порядок расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;