ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 19.03.2024

Просмотров: 232

Скачиваний: 0

СОДЕРЖАНИЕ

Розділ 1 науково-теоретичні аспекти податкової політики україни

1.2. Нормативно-правове забезпечення

Нормативно-правове забезпечення

Розділ 2 подакова політика україни в умовах ринкової економіки

2.1. Сутність та сучасні принципи податкової політики

Дефініції поняття "податкова політика" у працях вітчизняних науковців

2.2. Податкова політика та її вплив на фінансову діяльність суб’єктів господарювання

Показники перерозподілу валового внутрішнього продукту через систему оподаткування в Україні

Показники надходжень податків у доходах зведеного бюджету України, млн. Грн.

2.3 Податкова політика як один із важелів інвестиційної діяльності держави

2.4. Податковий кодекс в контексті реформування податкової системи України

Розділ 3 проблеми та шляхи вдосконалення напрямів податкової політики в україні

Аналітичні дані показують, що відбувається зростання рівня перерозподілу ВВП країни через систему оподаткування, що є підтвердженням зростання ролі податків у регулюванні економічних процесів. За проведеними розрахунками можна сказати, що відбувається поступове зростання рівня податкового навантаження на суб'єктів господарювання. Провівши порівняння показників з розвиненими країнами світу, бачимо, що в Україні частка перерозподілу є значно нижчою, що створює додаткові резерви для її зростання. Порівняно високі показники частки перерозподілу свідчать про рівень ефективності податкової політики в розвинутих країнах.

Аналіз показників свідчить, що майже по всіх роках зростання податкових надходжень є більшим від зростання валового внутрішнього продукту. Це також є свідченням того, що рівень податкового навантаження в країні зростає.

Питання рівномірності податкового навантаження завжди постають при оцінці впливу податкової системи на економіку країни та суб'єктів господарювання зокрема. Воно й сьогодні залишається актуальним, проте до кінця не вирішеним. Одним із найважливіших питань податкової системи є аналіз пропорційності оподаткування між суб'єктами господарювання - юридичними та фізичними особами. Рівномірний розподіл податкового навантаження сприяє підвищенню ефективності податків та створює рівні умови для всіх господарюючих суб'єктів. Аналіз податкового навантаження на юридичних осіб можна провести за оцінкою зміни податкових надходжень податку на прибуток та його частки в структурі фінансового результату від звичайної діяльності до оподаткування [25]. Дані показники наведені в табл. 2.3

Таблиця 2.3

Показники структури податку на прибуток у фінансовому результаті від звичайної діяльності до оподаткування

|

Роки |

Податок на прибуток, млн. грн. |

Фінансовий результат, млн. грн. |

Частка податку на прибуток в фінансовому результаті, % |

Зміна податку на прибуток до минулого року, % |

Зміна фінансового результату до минулого року, % |

|

2007 |

9 398,3 |

14 641,2 |

64,19 |

- |

- |

|

2008 |

13 237,2 |

19 643,3 |

67,39 |

40,85 |

34,165 |

|

2009 |

16 161,7 |

44 578,4 |

36,25 |

22,09 |

126,940 |

|

2010 |

23 464,0 |

64 370,8 |

36,45 |

45,18 |

44,399 |

|

2011 |

26 172,1 |

76 253,4 |

34,32 |

11,54 |

18,460 |

|

2012 |

34 407,2 |

135 897,9 |

25,32 |

31,47 |

78,219 |

Аналіз даних таблиці 2.3 показує, що частка податку на прибуток у фінансовому результаті до оподаткування має тенденцію до падіння, відбувається зниження податкового навантаження на юридичних осіб. Факт зростання зміни фінансового результату та зниження обсягів податку на прибуток може бути зумовлений системою надання пільг, що також мають значний вплив на фінансову діяльність суб'єктів господарювання.

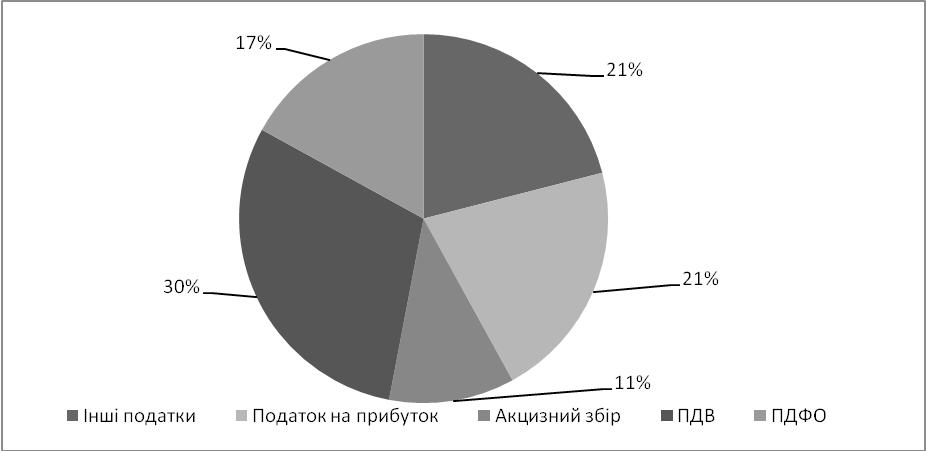

Кількісними та якісними характеристиками для оцінки ефективності діючої податкової політики є аналіз податкових надходжень у розрізі окремих податків [5]. Аналіз даних показників наведений в табл. 2.4 та рис. 2.2

Таблиця 2.4

Показники надходжень податків у доходах зведеного бюджету України, млн. Грн.

|

Назва податків |

2011 рік |

2012 рік |

Темп росту до 2012 року |

|

|

|

|

|

Абсолютний, млн. грн |

Відносний, % |

|

Податок на прибуток |

9 398,3 |

23 464,0 |

14 065,7 |

149,66 |

|

Податок з доходів фізичних осіб |

10 823,9 |

17 325,2 |

6 501,3 |

60,06 |

|

Податок на додану вартість |

13 471,2 |

33 803,8 |

20 332,6 |

150,93 |

|

Акцизний збір |

4 098,2 |

7 945,4 |

3 847,2 |

93,88 |

|

Інші податки |

45 392,5 |

98 065,2 |

52 672,7 |

116,04 |

Рис. 2.3 Структура розподілу податків у податкових надходженнях до

зведеного бюджету України за 2012 рік

Проведений аналіз показує, що основу структури податкових надходжень складають чотири податки, найбільшу питому вагу з яких має податок на додану вартість. Інші податки в структурі податкових надходжень становлять 21 %. Враховуючи загальну кількість і те, що деякі з них є неефективними та мають недосконалі механізми функціонування, можна сказати, що вони завдають негативного впливу на податкову політику в Україні.

Податкова політика країни має бути направлена не тільки на виконання фіскальної функції, а й на регулювання економічних процесів, створення умов для стимулювання та підвищення економічної активності господарюючих суб'єктів. Необхідно змінити підходи щодо системи оподаткування, створити умови підприємствам для са-моінвестування, гарантуючи стабільність податкової політики через впровадження ринкових механізмів, які б мали стимулюючий вплив на їхню діяльність.

Зменшення податкового навантаження може проводитися з використанням різних методів: зниження ставок податків, зміни ставок амортизаційних нарахувань, надання пільг та інше. Впровадження таких заходів призведе до скорочення доходів державного бюджету, але його дефіцит може бути компенсований за рахунок збільшення бази оподаткування та запровадження механізмів, що стимулюватимуть розширене відтворення [19].

Вплив податкової політики на фінансову діяльність суб'єктів господарювання є одним із факторів економічного розвитку країни. Це питання є надзвичайно важливим напрямком у проведенні подальших досліджень, вимагає ґрунтовного підходу щодо його вивчення та аналізу.

2.3 Податкова політика як один із важелів інвестиційної діяльності держави

Важливою умовою економічного зростання, соціальної й політичної стабільності в суспільстві є адекватна податкова політика. Збільшення й структурна оптимізація валового внутрішнього продукту (ВВП) як основний фактор економічного розвитку країни припускає використання такої податкової системи, що повинна забезпечувати стійкі податкові надходження в бюджетну систему держави й визначати достатній рівень самофінансування господарюючих суб'єктів [14].

Усталений розвиток економіки України потребує масштабного залучення інвестиційних ресурсів. Це обумовлене, по-перше, незадовільним станом матеріально-технічної бази вітчизняних товаровиробників та надзвичайно високим рівнем зношування основних засобів промисловості, а по-друге, необхідністю відповідного інвестиційного забезпечення інноваційних процесів, що виступає обов'язковою передумовою підвищення рівня національної конкурентоспроможності.

Виходячи з цього, завдання створення сприятливого інвестиційного клімату є одним з пріоритетів економічної політики держави. Серед важелів державної підтримки інвестиційної діяльності економічного характеру особливе місце займає податкова політика. Саме за допомогою спеціальних методів податкового регулювання держава може реально забезпечити дієву мотивацію інвесторів та реципієнтів інвестицій, зменшуючи податковий тиск на цю сферу підприємницької діяльності.

На відміну від інших пріоритетів державної податкової підтримки, інвестиційна діяльність, як об'єкт податкового регулювання, має специфічні риси, що зумовлюють специфіку використовуваних з цією метою інструментів податкової політики [14].

Інвестиційна діяльність являє собою складний довготривалий процес, тому засоби її податкової підтримки не можуть обмежуватися інструментами разового характеру. Так, наприклад, звільнення від оподаткування доходу у вигляді інвестицій стосується тільки моменту отримання інвестицій та не вирішує проблему створення стимулюючих умов для подальшої реалізації інвестиційного проекту реципієнтом. Останнє потребує використання додаткових інструментів податкової політики, термін застосування яких співставний зі строком окупності інвестицій.

Динаміка основних показників реалізації інвестиційного проекту свідчить про необхідність зміни інтенсивності державної податкової підтримки на різних етапах життєвого циклу інвестицій. Так, найбільша інтенсивність застосування податкових пільг є доцільною на етапі впровадження, коли інвестиції ще не дають віддачі. По мірі збільшення доходу від реалізації інвестиційного проекту фінансові показники діяльності підприємства - реципієнта покращуються, що дає змогу звузити спектр застосовуваних інструментів податкового регулювання та зменшити їх інтенсивність [2].