ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 617

Скачиваний: 0

Під

час обслуговування міжнародних

подорожніх чеків банківським

працівникам слід дотримуватися таких

правил:

Переконайтеся,

що подорожні чеки підписані один раз.

На чеках не повинно бути слідів спроби

стерти або дописати який- небудь підпис.

Попрохайте

клієнта розписатися у вашій присутності

ще раз. Якщо другий підпис був уже

поставлений, попрохайте розписатися

ще раз на звороті чека.

Звірте

підписи на чеку. Якщо вони викликають

сумніви, звірте підписи на чеку з

підписом у паспорті або іншому

документі, який посвідчує особу.

Також можна попрохати пред'явити

квитанцію про придбання чеків. У випадку

яких-небудь сумнівів не видавайте

готівку зразу, а зв'яжіться з головною

конторою.

Подорожні

чеки American

Express, виписані

на уповноваженого представника

клієнта, тобто в чеку мається два підписи

клієнта, і в графі Pay

this

Cheque

to

the

Order

of—

прізвище, ім'я на кого виписаний чек —

приймаються тільки на інкасо.

Прийнявши

подорожні чеки, робітник банку проставляє

в спеціально відведеному місці дату і

штамп з написом «Bank

»

і оформляє такі бухгалтерські документи:

видатковий валютний ордер для видачі

готівки клієнтові та прибутковий

валютний ордер на приход чеків в касу.

Наприкінці

XX ст. популярними стали такі

подорожні чеки: VIZA,

American Express, Thomas Cook,

Citicorp

та

ін. Всі ці чеки — іменні, схема роботи

з ними така: при купівлі чека покупець

ставить свій підпис у відведеному

для цього місці, при одержанні готівки

за нього — в іншому. Коли підписи

збігаються, клієнт може отримати

готівку. Як правило, за обмін чеків на

місцеву валюту банки стягують певний

відсоток— комісійні для покриття своїх

витрат, розміри яких можуть значно

відрізнятися в різних банках.

Подорожні

чеки дуже зручні для використання.

Передусім при перетині кордону дорожніх

чеків не потрібен спеціальний дозвіл,

що необхідне при використанні валюти

готівкою.

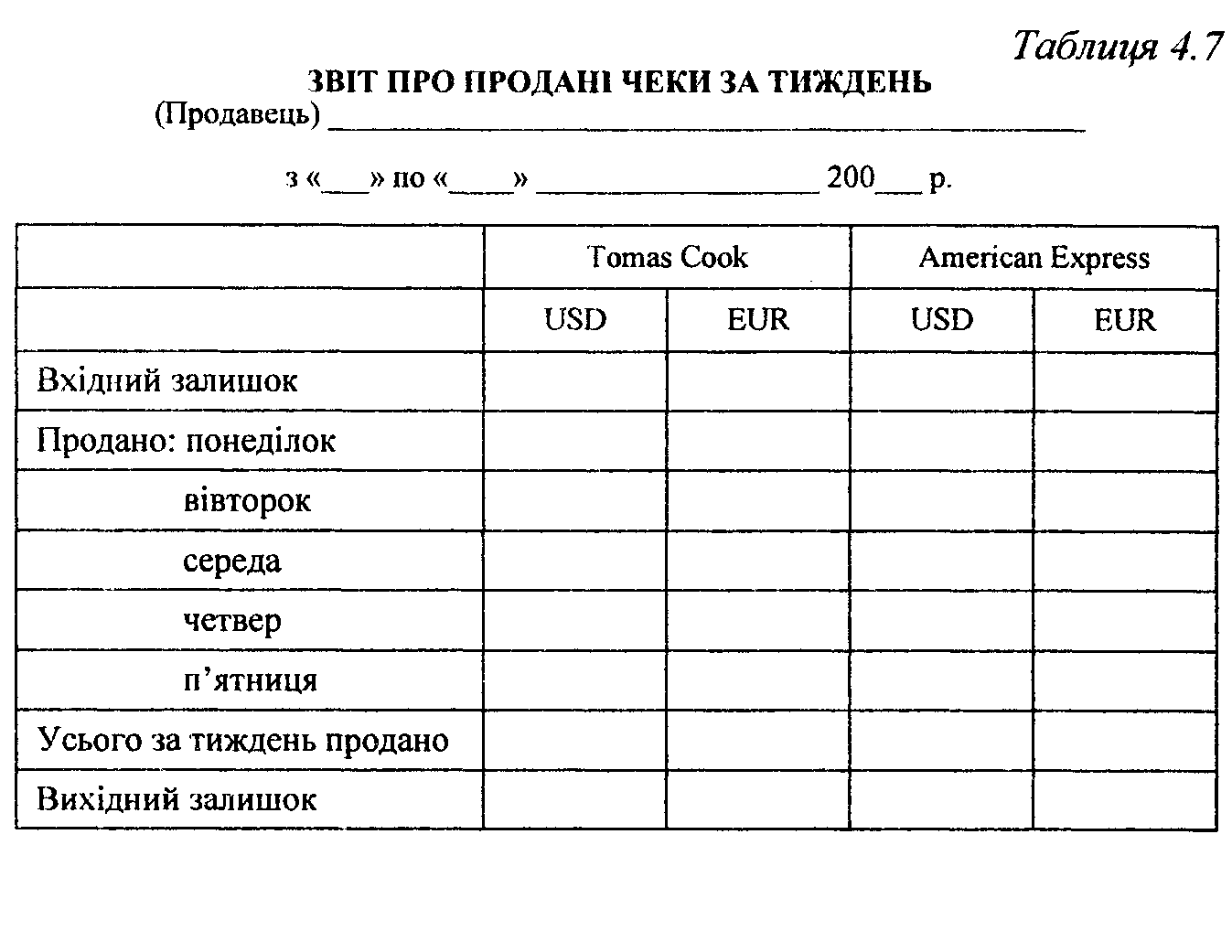

Установи

комерційних банків, що здійснюють

продаж чеків, щотижня (або в інший

термін) складають звіт про обсяг продаж

за формою, наведеною в табл. 4.7.

Звіт

про продаж чеків, правила здійснення

операцій з ними та інші довідкові

матеріали зберігаються в окремому

досьє банку.

Операції

з продажу та купівлі дорожніх чеків

іноземних банків можуть проводитися

лише за наявності в банку або його

філіях уповноважених на здійснення

даних операцій відповідних нормативних

і контрольних матеріалів.

Виконавець:

(прізвище,

ім'я по батькові)

Нормативні,

контрольні та довідкові матеріали по

дорожніх чеках зберігаються у спеціальних

папках по країнах або банках- емітентах

протягом трьох років.

Філії

банку здійснюють операції з купівлі-продажу

дорожніх чеків за наявності дозволу

головної контори банку.

Оплата

чека—

відповідальна операція для банку. Чеки

можуть бути підроблені, мати різні

дефекти. Ризик, пов'язаний з видачею й

оплатою чеків, може бути істотно знижений

завдяки гарантійній чековій картці

(check

guarantee

card).

Вона

свідчить про те, що:

клієнт

банку може одержати готівку по чеку в

межі до 50 ф, ст. за один раз у будь-якому

відділенні даного банку (а не тільки

в тому, де ведеться рахунок клієнта);

чек,

виданий клієнтом, буде оплачений

незалежно від стану його рахунка і

наявності на ньому достатньої суми.

Наявність

гарантійної чекової картки відкриває

великі можливості для зловживань,

тому що оплата чека гарантується банком.

Тому банки намагаються видавати картку

тільки тим клієнтам, що довели свою

чесність і відповідальність в операціях

з банком.

Чекове

звертання з необхідністю породжує

взаємні претензії Панків один до одного.

Наприклад, клієнт банку А заплатив

чеком у 100 дол. клієнту банку Б. Той

здав чек у банк Б на інкасо. ()дночасно

інший клієнт банку Б виписав чек на 90

дол. на користь клієнта банку А, і

останній здав його у свій банк для

стягнення. Виникають взаємні вимоги:

А винна Б 100 дол., а Б винний А 90 дол.

Природно, що суму 90 дол. можна зарахувати

й обмежитися сплатою залишку в 10 дол.

На практиці цей залік по- < днаний з

великими технічними складностями, тому

що вимоги один до одного у великому

фінансовому центрі мають десяток і

більше банків. У цій ситуації без

спеціальних розрахункових організацій

не обійтися. З цією метою створюються

клірингові,

або розрахункові

палати

(clearing

house),

що

виконують взаємні заліки вимог

банків один до одного.

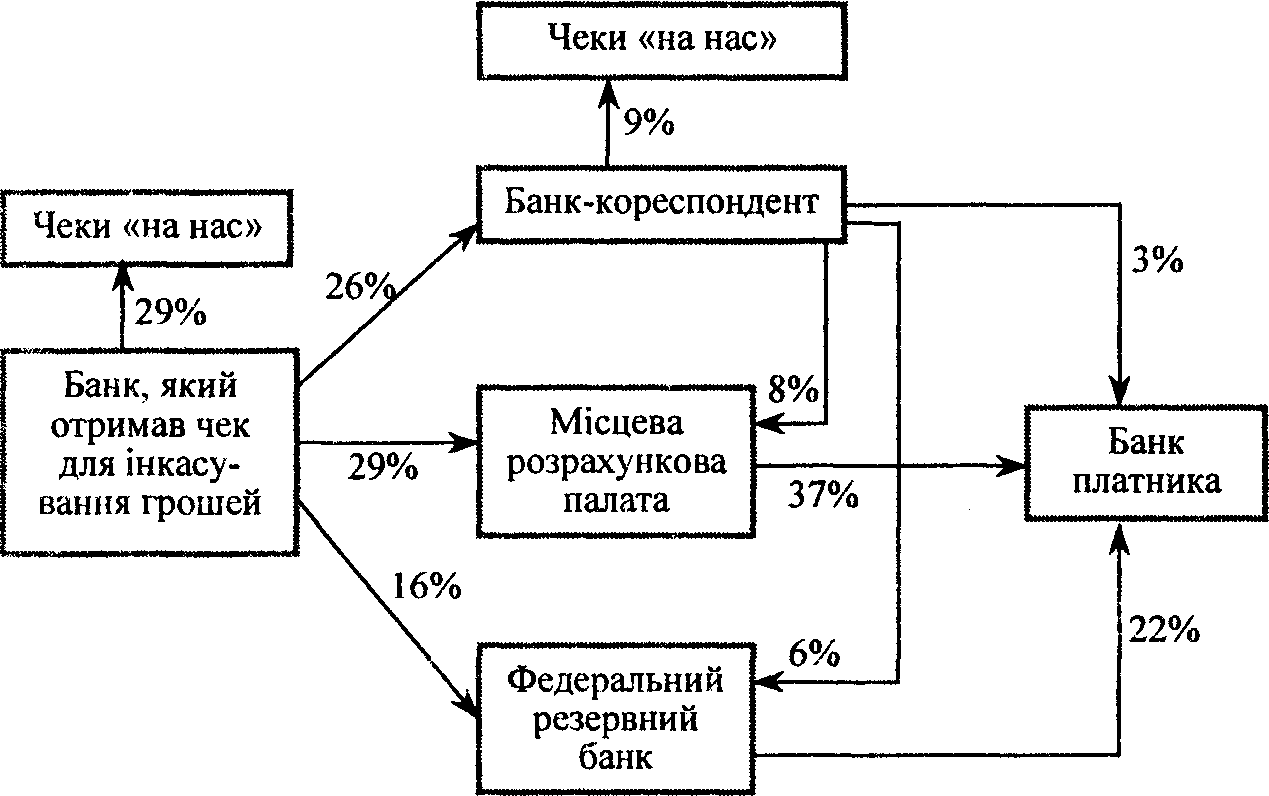

Можливі

кілька способів клірингу (безготівкового

заліку):

-—

усередині одного банку;

через

місцеві розрахункові палати;

через

мережу банків-кореспондентів;

через

розрахункову мережу центрального

банку.

Рис. 4.6. Можливі

способи клірингу

На

рис. 4.6 показано частку кожного способу

в загальному середньорічному обороті

по чеках у СІЛА.

Механізм

платежів пластиковими картками

Найсучаснішим

і досить поширеним (табл. 4.8) засобом

платежу вважається пластикова

картка.

Платежі

пластиковими картками

— вид платежів за дебетом. Після

того як платник підпише документ або

повідомить про свою згоду на оплату

електронним каналом, одержувач платежу

чи його банк отримають від банку платника

призначену суму де- бетуванням його

рахунка. З розвитком карткових систем

з'явилися різні види пластикових

карток, які різняться за призначенням,

функціональними і технічними

характеристиками.

Таблиця

4.8

КІЛЬКІСТЬ

ПЛАТІЖНИХ КАРТОК В ОБІГУ ДЕЯКИХ ПРОВІДНИХ

КРАЇН

|

Вид картки |

Використання |

||||

|

Канада |

СІЛА |

Велика Британія |

Швейцарія |

Японія |

|

|

Картка з готівковою функцією |

-Н- |

++ |

+++ |

+ |

+ |

|

Картки з дебетовою/кредитовою функцією: |

++ |

+++ |

++ |

+ |

— |

|

дебетові |

++ |

+++ |

++ |

+ |

- |

|

кредитові |

++ |

+++ |

++ |

+ |

+ |

|

Гарантійна чекова картка |

- |

- |

++ |

+ |

- |

|

Магазинні картки |

- |

++ |

- |

- |

+ |

|

Картки нафтових компаній |

- |

+++ |

- |

- |

- |

Позначення: + невелика кількість. ++ значна кількість. +++ поширена суттєво.

Банківські кредитні картки призначені для купівлі товарів з використанням банківського кредиту, а також для отримання авансів у готівковій формі. Головна їх суть — відкриття банком кредитної лінії, яка автоматично використовується щоразу при купівлі товару або отримання кредиту в грошовій формі. Кредитна лінія діє в межах установленого банком ліміту.

Кожна фінансова установа має свої правила щодо можливості одержання кредиту. У деяких системах банківську кредитну картку можна застосовувати для пільгової оплати окремих видів послуг (наприклад, телефонних розмов), для отримання грошей у банківських автоматах. Кредитні картки випускають для платоспроможних споживачів і є для них засобом самоіде- нтифікації.

Кредитні картки бувають індивідуальні та корпоративні.

Індивідуальні видають окремим клієнтам банку на основі договору. Вони можуть бути «стандартними» або «золотими». «Золоті» призначені для осіб з високою кредитоспроможністю і передбачають пільги для них.

Корпоративні картки видають організації, яка на основі її може видати індивідуальні картки певним особам (керівникам, співробітникам). їм відкривають персональні рахунки, «прив'язані» до корпоративного карткового рахунка. Відповідальність перед банком за корпоративний рахунок несе організація, а не власники індивідуальних корпоративних карток.

Чекові гарантійні картки видають власникам поточних рахунків у банку для ідентифікації чекодавця і гарантії платежу за чеком. Картка ґрунтується на кредитній лінії, яка дозволяє власникові рахунка користуватися кредитом (овердрафтом). При цьому банк гарантує одержання грошей за чеком у межах установленого ліміту в тому випадку, якщо на рахунку чекодавця відсутня необхідна сума.

Основні правила користування чековою гарантійною карткою:

підписи на чеку і на картці повинні бути ідентичні;

сума чека не повинна перевищувати ліміту, зазначеного на картці;

якщо сума виплати за чеком перевищує суму коштів на рахунку, з власника знімаються комісійні за використання кредитної лінії і відсотки за овердрафт.

«Електронні гаманці»— картки з функцією електронних грошей, призначені для оплати різноманітних товарів або послуг. Потенційно можуть використовуватися як у межах однієї країни, так і в міжнародних масштабах, але інколи їх використання об

межується

певним регіоном. Платіжна спроможність

обумовлена певною сумою, яку власник

картки попередньо вносить емітенту

цієї картки або його агенту. Кошти можна

вносити безпосередньо на картку готівкою

або з використанням депозитного рахунка

власника картки. Передбачено можливість

багаторазового «завантаження

електронного гаманця».

Картки

з магнітною смугою

мають на звороті магнітну смугу, на

якій записано дані, необхідні для

ідентифікації особи — власника картки

при її використанні в банківських

автоматах і електронних терміналах

торговельних закладів. Ці дані містять:

банківські

реквізити власника картки (адреса, код

банку і відділення, номер рахунка);

розпізнавальний

напис, що відповідає секретному

персональному коду власника;

строк

дії картки;

максимальна

сума, яку має в розпорядженні власник

картки і яка зменшується при кожному

знятті коштів із рахунка.

Коли

картка встановлена у відповідні зчитуючі

пристрої, індивідуальні дані власника

передаються комунікаційними мережами

для одержання дозволу на проведення

операції. На картках великих

міжнародних карткових асоціацій,

наприклад, Visa

та

Master

Card

магнітна

смуга має кілька дріжок для фіксації

необхідних відомостей у закодованій

формі. На одній з доріжок записано

персональний ідентифікаційний номер

(PIN—

Personal

Identification

Number),

який

вводиться власником картки за допомогою

спеціальної клавіатури при використанні

ним банківських автоматів і терміналів

POS.

Набрані

цифри порівнюються з PIN-кодом,

що записаний на смузі. Якщо вони не

збігаються, власнику дається

можливість зробити ще кілька спроб

набору PIN-коду.

Потім картка вилучається або повертається

власникові (єврокартка).

Картка

з мікросхемою

винайдена у Франції в 1974 р. й одержала

значне поширення в цій країні та за

кордоном. Вбудована в картку мікросхема

(чіп) складається із запам'ятовувальних

пристроїв для збереження інформації

та процесора, який є комп'ютером і

здатний обробляти інформацію, записану

в запам'ятовувальних пристроях. Ці

мікропроцесори постійно вдосконалюються

для розширення функціональних можливостей

картки і підвищення її надійності.

Такі картки називають також

«інтелектуальними» картками, або

смарт-картками.

Можна

визначити загальні для всіх карткових

систем переваги при проведенні

розрахунків (табл. 4.9).