ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 618

Скачиваний: 0

Таблиця

4.9

ПЕРЕВАГИ

СИСТЕМИ КАРТКОВИХ РОЗРАХУНКІВ ДЛЯ її

УЧАСНИКІВ

|

Користувачі- учасники карткової системи |

Переваги |

|

Власники карток |

|

|

Торговці |

|

|

Банки |

|

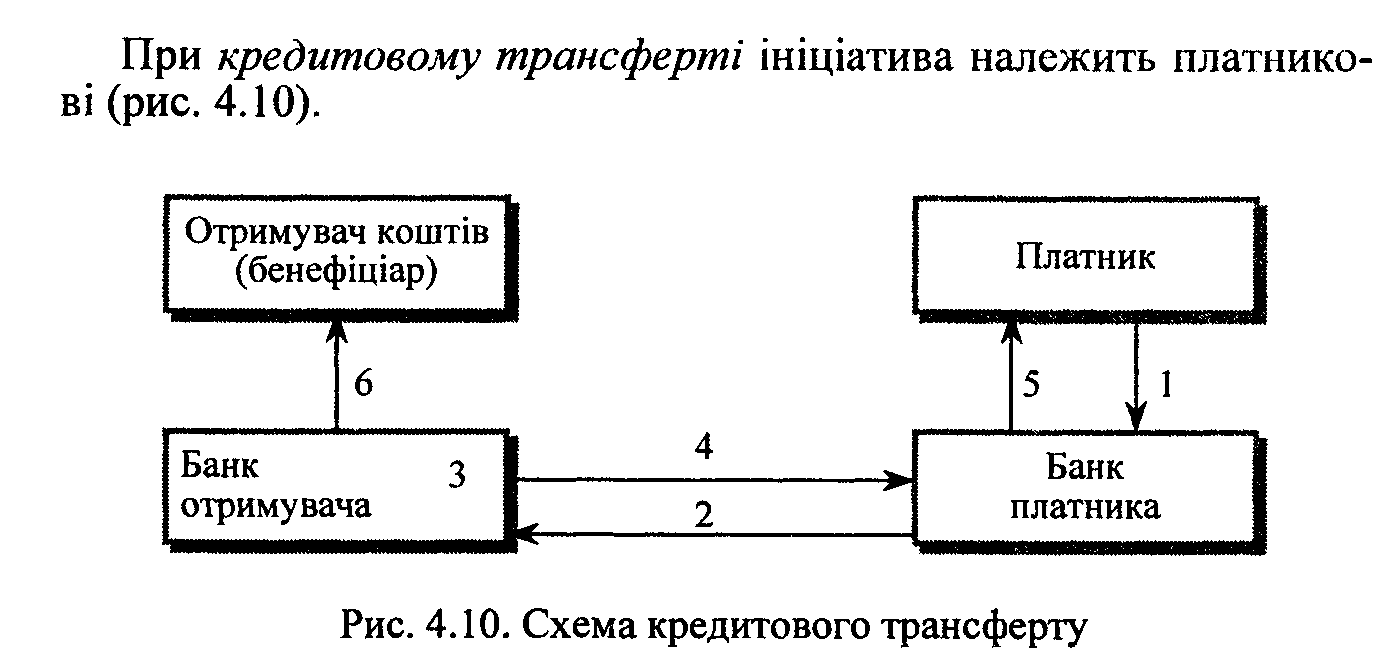

Залежно від виду застосовуваних карток (кредитні чи дебетові) можна проводити дебетові або кредитові трансферти.

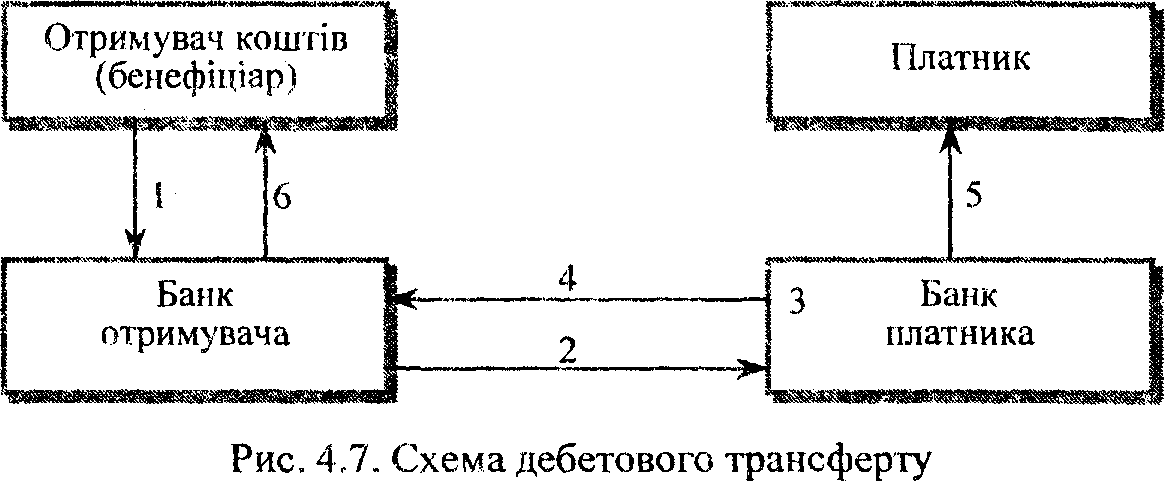

При дебетовому трансферті отримувач грошей дає наказ дебетувати рахунок платника на відповідну суму і зарахувати її на

свій рахунок (рис. 4.7).

У системі дебетових трансфертів переказ коштів ініціюється їх отримувачем. Отримавши наказ від отримувача коштів (У, 2), банк платника дебетує його рахунок і кредитує кореспондентсь

кий рахунок банку-отримувача (3), якому відсилається кредит- авізо (4). Платникові відсилається виписка з рахунку (5), а бене- фіціару — повідомлення про зарахування коштів (б).

У разі роботи з дебетовою карткою клієнт оперує лише сумою, що знаходиться на його банківському рахунку. Ці картки також називають «електронними грошима», оскільки платіжні операції виконуються шляхом прямого зменшення фінансових активів клієнта замість збільшення його зобов'язань перед банком. При сплаті за допомогою дебетової картки необхідно перевірити стан банківського рахунка покупця і списати з нього суму платежу на користь підприємства торгівлі або сервісу. Тому оброблення таких карток звичайно проходить у режимі on-line, тобто торговець зв'язується з банком, повідомляє йому суму платежу і отримує підтвердження на проведення операції. Окрім цього, якщо картка передбачає можливість перезаписувати інформацію і має високий ступінь захисту, торговець може працювати в режимі on-line і не турбувати банк з приводу кожної купівлі. В цьому режимі всі фінансові транзакції зберігатимуться в торговому терміналі. В обумовлені строки проводиться розрахунок: рахунки передаються в банк для списання коштів з клієнтських, рахунків.

Дебетова картка може в будь-який момент стати кредитною, якщо вона наділяється будь-якими рисами кредиту, наприклад, передбачена можливість овердрафту.

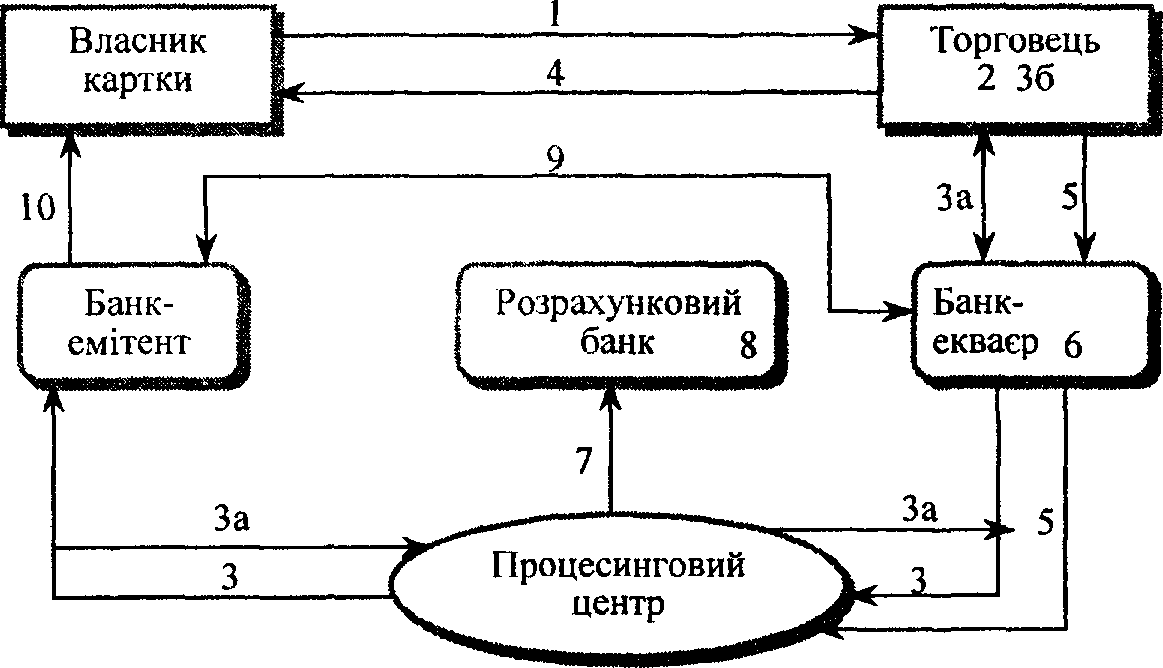

Загальна схема операцій, що виконуються при розрахунках за товари і послуги за допомогою дебетової картки, близька до схеми операцій з кредитною карткою, але вона має деякі особливості (рис. 4.8).

Рис. 4.8. Механізм операції з дебетовою карткою у режимі on-line

Бажаючи

здійснити купівлю або отримати послугу,

власник картки надає її торговцеві

(/). Торговець

(2)

перевіряє картку візуально, а потім

проводить авторизацію — голосову по

телефону або електронну через

POS-термінал

(За).

Отримавши дозвіл, торговець оформляє

чек (36), переносячи на нього дані з

картки. Власник картки підписує всі

примірники чека (при авторизації через

POS-термінал

підпис не потрібен, оскільки його роль

виконує ПІН-код). Примірник чека і

товар передаються покупцеві (4).

Наприкінці кожного робочого дня

торговець надає в банк- екваєр примірники

чеків, котрі слугують документальним

підтвердженням транзакції. Дані за

транзакціями передаються у процесинговий

центр (5). Банк-екваєр перевіряє документи

і кредитує рахунок торговця на відповідну

суму (6). Процесинговий центр обробляє

інформацію і передає її у розрахунковий

банк, в якому банки-учасники відкрили

кореспондентські рахунки (7).

Розрахунковий банк проводить взаємозалік

між банка- ми-учасниками (5). Банки, які

не мають кореспондентських рахунків

у розрахунковому банку, здійснюють

розрахунки самостійно. Банк-емітент

щомісяця сповіщає власникові картки

про стан його карткового рахунка (10).

Банки-емітенти знімають комісійну

платню з рахунків власників карток за

послуги при здійсненні операцій.

Процес

авторизації значно спрощується, якщо

технічний бік справи дозволяє проводити

її в off-line

режимі

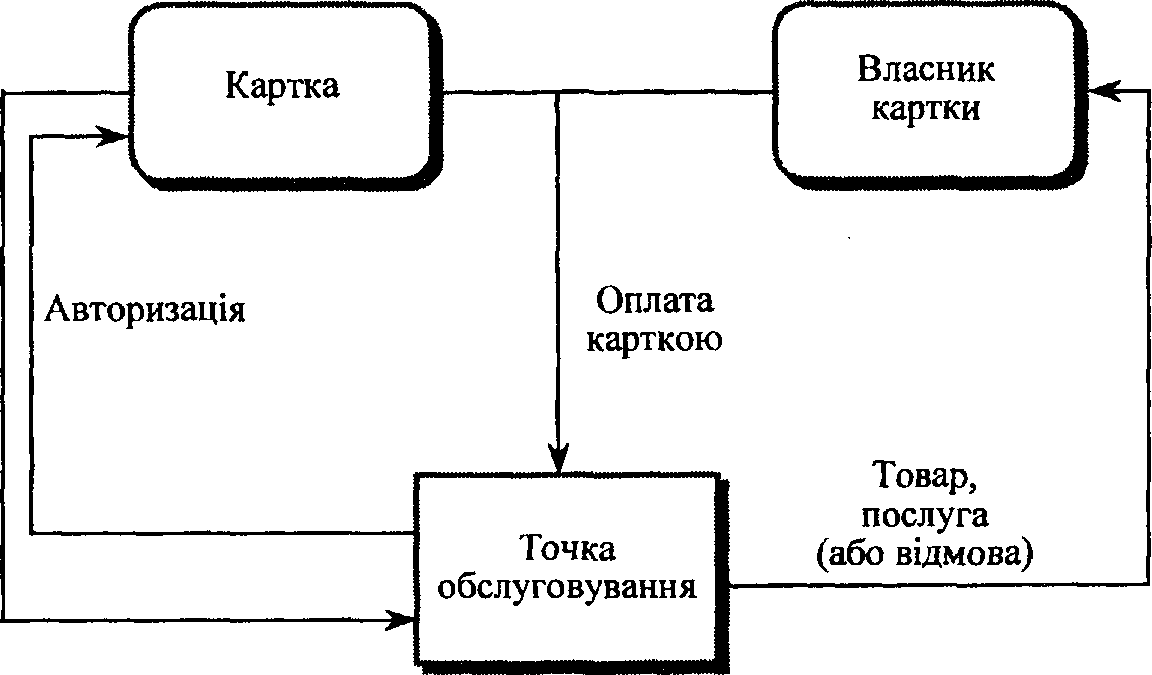

(рис. 4.9).

Рис. 4.9. Схема

off-lineавторизації 2 31

то

отримати дозвіл банку-емітента. За

наявності спеціальних касових

терміналів авторизація здійснюється

за окремою угодою в режимі реального

часу

(on-line).

У

такому разі ліміт на одну операцію

не враховується.

Банк

торговця (екваєр) отримує від свого

клієнта належно оформлені торгові

рахунки. Ці рахунки розглядаються

банком як еквівалент грошових сум,

які належать до негайного зарахування

на рахунок торговця. Торговець може

використати ці гроші незалежно від

того, відшкодує покупець суму покупки

банку-емітенту чи ні (звичайно, якщо

при здійсненні покупки не відбулося

порушення встановлених правил при

свідомій участі торговця). При сплаті

рахунків з торговця утримується комісія

(дисконт).

Наприкінці

кожного місяця банк надсилає власникові

картки спеціальну виписку з його

карткового рахунка, в якій вказуються

всі операції, проведені за період, а

також суми та терміни заборгованості.

Ця процедура називається

білинг.

Клієнт

має дві можливості щодо сплати: 1) він

може погасити борг без виплати відсотків

протягом установленого угодою терміну

або 2) пролонгувати кредит, сплачуючи

щомісячний відсоток від середньоденного

залишку боргу.

Рис. 4.11. Схема

купівлі товару з використанням

банківської кредитної картки

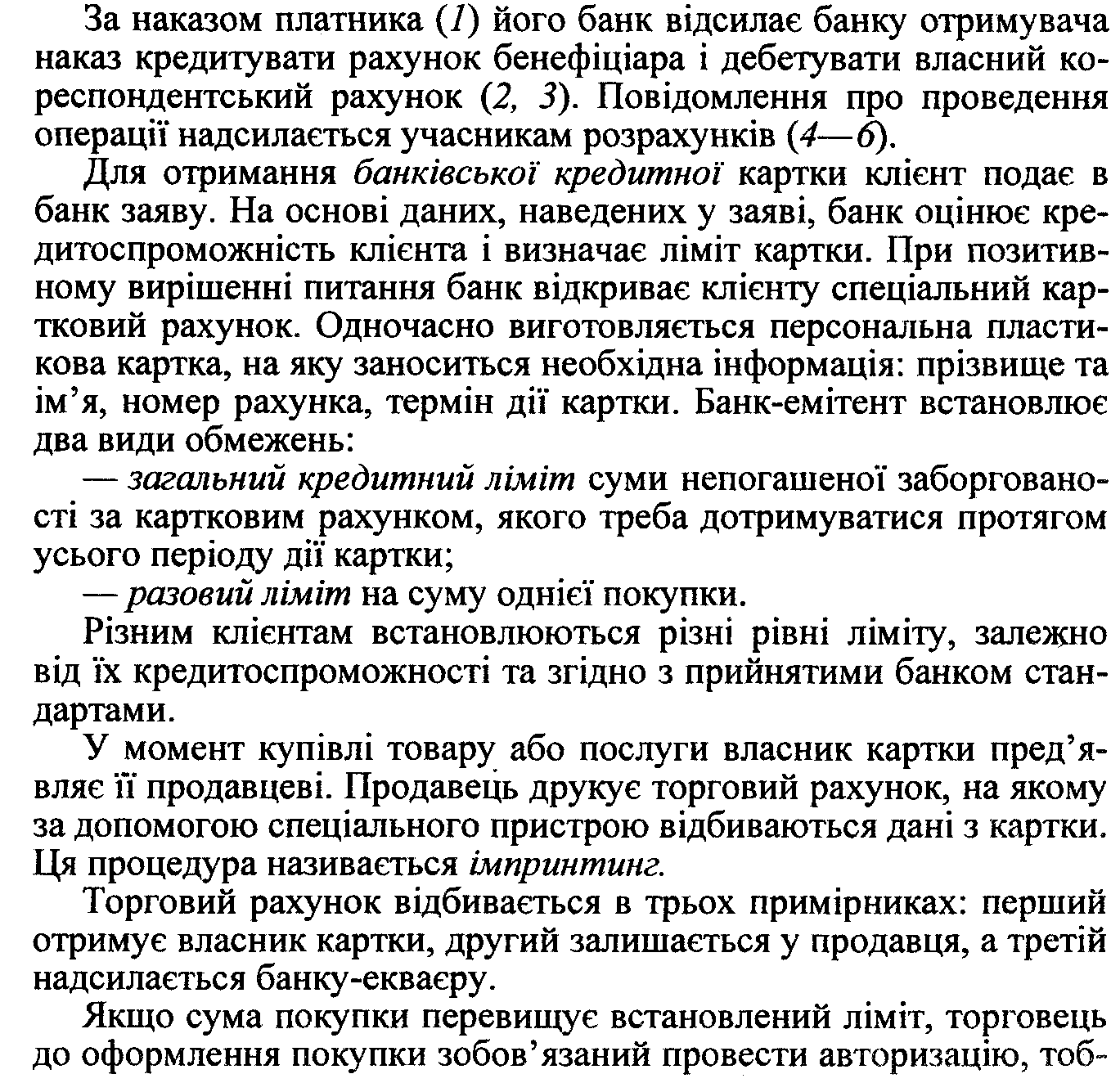

У

разі купівлі товару за банківською

кредитною карткою (рис. 4.11) на суму, що

не перевищує разового ліміту, торговець

виписує торговий рахунок, копія якого

передається разом з товаром і карткою

покупцеві (7,

2).

У разі перевищення ліміту торго

вець

зв'язується з банком-екваєром для

проведення авторизації (отримання

дозволу на угоду). Якщо власник картки—

клієнт банку-екваєра (тобто екваєр є

також емітентом картки), то авторизацію

проводить сам екваєр (3,

За).

Якщо власник картки — клієнт іншого

банку, то екваєр зв'язується з

банком-емітентом через систему

інформаційного обміну

(4, 4а).

Після отримання дозволу ця інформація

надходить до торговця і угода завершується

передачею товару

(За, 2).

По закінченні визначеного періоду

(робочого дня, тижня, місяця) торговець

надає банку-екваеру торгові рахунки

за картковими покупками. Банк зараховує

суми за мінусом дисконту на рахунок

торговця (5). Якщо власник картки —

клієнт банку-еваєра, то екваєр проводить

розрахунки безпосередньо з власником

картки (6). Банк надсилає витяг із

зазначенням сум, що підлягають

погашенню, і термінів сплати боргу.

Якщо власник картки — клієнт іншого

банку, схема дещо ускладнюється.

Банк-екваєр отримує від емітента гроші

через систему інформаційного обміну

(7). При цьому банк-екваєр сплачує

емітенту комісію за інтерчейндж.

Потім банк-емітент отримує платіж

від власника картки. Взаєморозрахунки

по пластикових картках

Взаєморозрахунки

за пластиковими картками регулюються

чинним законодавством України, правилами

міжнародних платіжних систем та

договорами з банками-емітентами.

Розрахунки

з банками-емітентами здійснюються

через кореспондентські рахунки в

цих банках з подальшим їх перерахуванням

на СКР, відкритий у банку-емітенті.

Банківське управління іноземної валюти

перераховує на кореспондентський

рахунок банку в банку-емітенті суми

видаткових лімітів по картках, договір

та заяву на випуск карток в електронному

вигляді (для VISA)

або

кур'єром (для Eurocard/MasterCard).

Після

повідомлення про виготовлення картки

працівник, що виконує операції по

картках, на підставі довіреності отримує

в банку-емітенті пластикові картки та

ПІН-коди до них і залишає там розписку

про їх отримання.

Щомісячно

до 5 числа відділ пластикових карток

повідомлює в банк-емітент суми всіх

видаткових лімітів по картках.

Банк

зобов'язаний підтримувати на СКР в

банках-емітентах залишок, що дорівнює

сумі загального видаткового ліміту по

картках. Усі видатки, що провадяться

клієнтами за допомогою пластикових

карток, а також пов'язані з їх випуском

та обслугову

ванням,

списуються банком-емітентом з СКР банку

відповідно до тарифів банку-емітента.

При

виникненні дебетового сальдо на СКР

банк повинен сплатити заборгованість

перед банком-емітентом протягом 5

банківських днів. Працівники відділу

пластикових карток зобов'язані

стежити за строками та правильністю

виконання операцій по СКР банку в

банку-емітенті. Механізм

здійснення платежів векселями

Іншим

способом платежу, що широко використовується

у міжнародній і вітчизняній практиці,

є

вексель —

цінний папір, який містить безумовне

абстрактне грошове зобов'язання

векселедавця сплатити після настання

строку визначену суму грошей власнику

векселя (векселедержателю).

При

розрахунках із зовнішньоторговельних

операцій використовуються простий

(«соло») і переказний вексель (тратта).

Частіше застосовують

переказний вексель,

який є безумовною пропозицією

трасанта (кредитора), адресованою

трасату (боржнику), сплатити третій

особі (ремітенту) в установлений термін

означену суму. При виникненні такого

грошового зобов'язання трасант виступає

і кредитором щодо боржника (трасата),

і боржником по відношенню до ремітента.

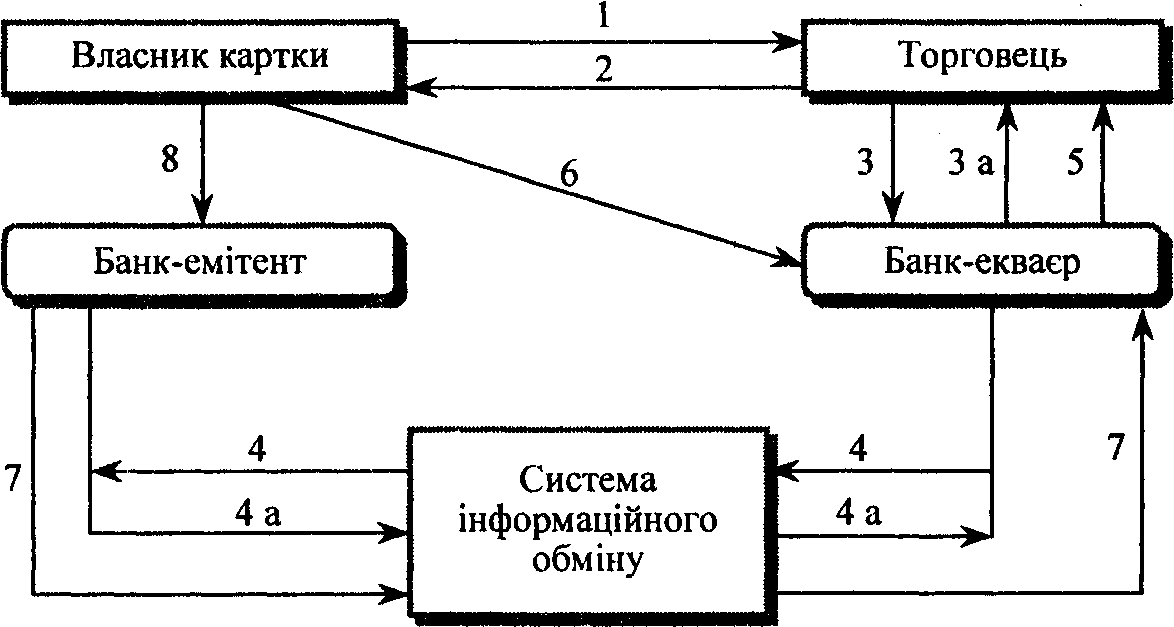

Просту

форму грошового зобов'язання (прості

векселі) при міжнародних розрахунках

використовують значно рідше (рис. 4.12

Простий

вексель (соло)

виставляє не кредитор, а боржник

(ве-

кселедавець), який бере зобов'язання

сплатити кредитору певну

грошову

суму в обумовленому місці у визначений

термін.

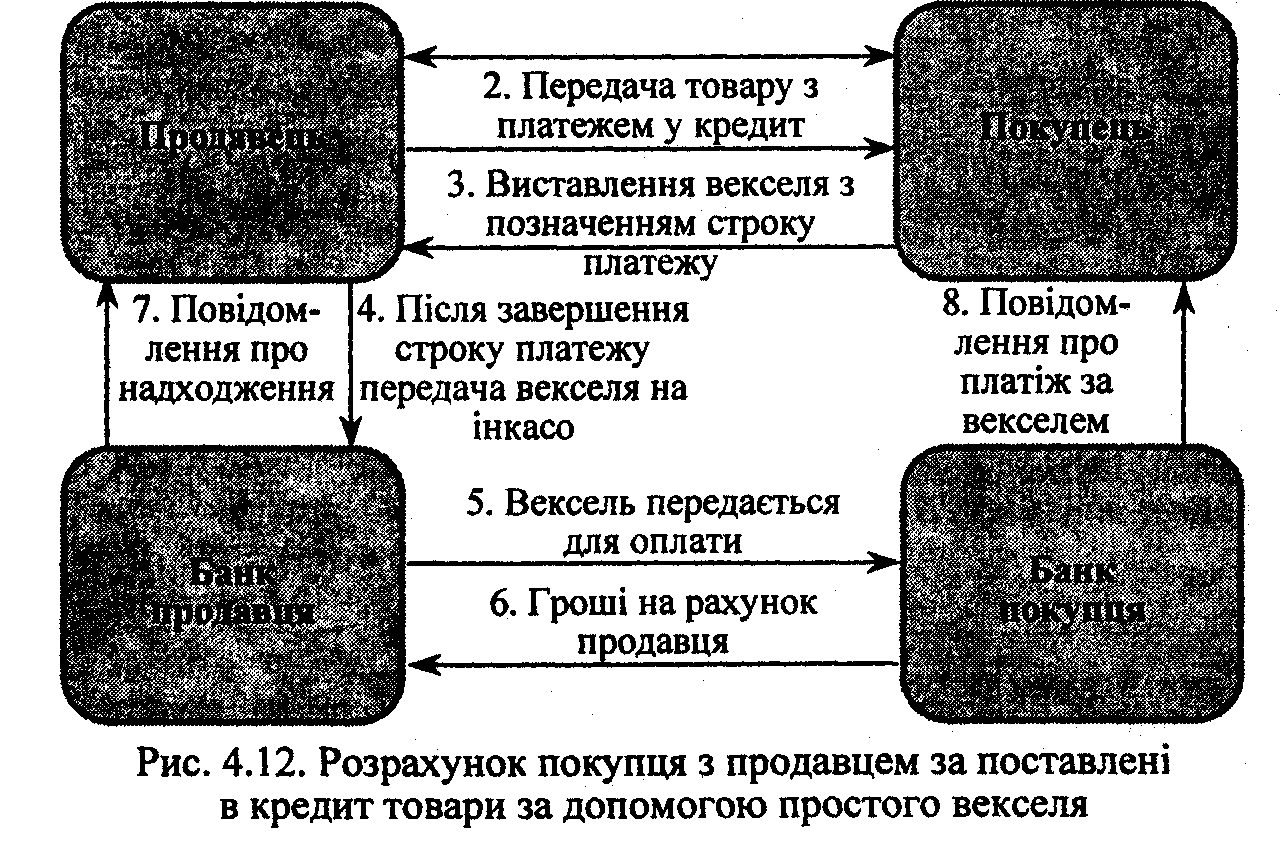

Вексель

складається за суворо встановленою

формою, обумо-

вленою національним

законодавством.

У

сфері міжнародного платіжного обороту

застосовуються

норми національного

і міжнародного права. Так, у 1930 р. в

Же-

неві ряд країн прийняли «Однотипний

вексельний закон». На йо-

го основі

держави — учасниці угоди, в т. ч. колишній

СРСР, уні-

фікували національне

вексельне законодавство. Самостійну

групу,

утворюють країни, чиє вексельне

законодавство не нале-

жить до інших

систем. Тому в міжнародних розрахунках

необ-

хідно враховувати нормативні

акти, що є у вексельному законо-

давстві

різних країн, і передбачати їх контрактах,

які регулю-

ватимуть фінансові

відносини за угодою.

Відповідно

до «Однотипного вексельного закону»,

вексель

складають у письмовому

вигляді. Він повинен містити обов'я-

зкові

реквізити.

Для

простого векселя:

«Вексельна

помітка».

Просте

і нічим не обумовлене зобов'язання

сплатити певну

суму грошей.

Термін

платежу.

Місце

платежу.

Найменування

одержувача.

Дата

та місце складання платежу.

Підпис

векселедавця.

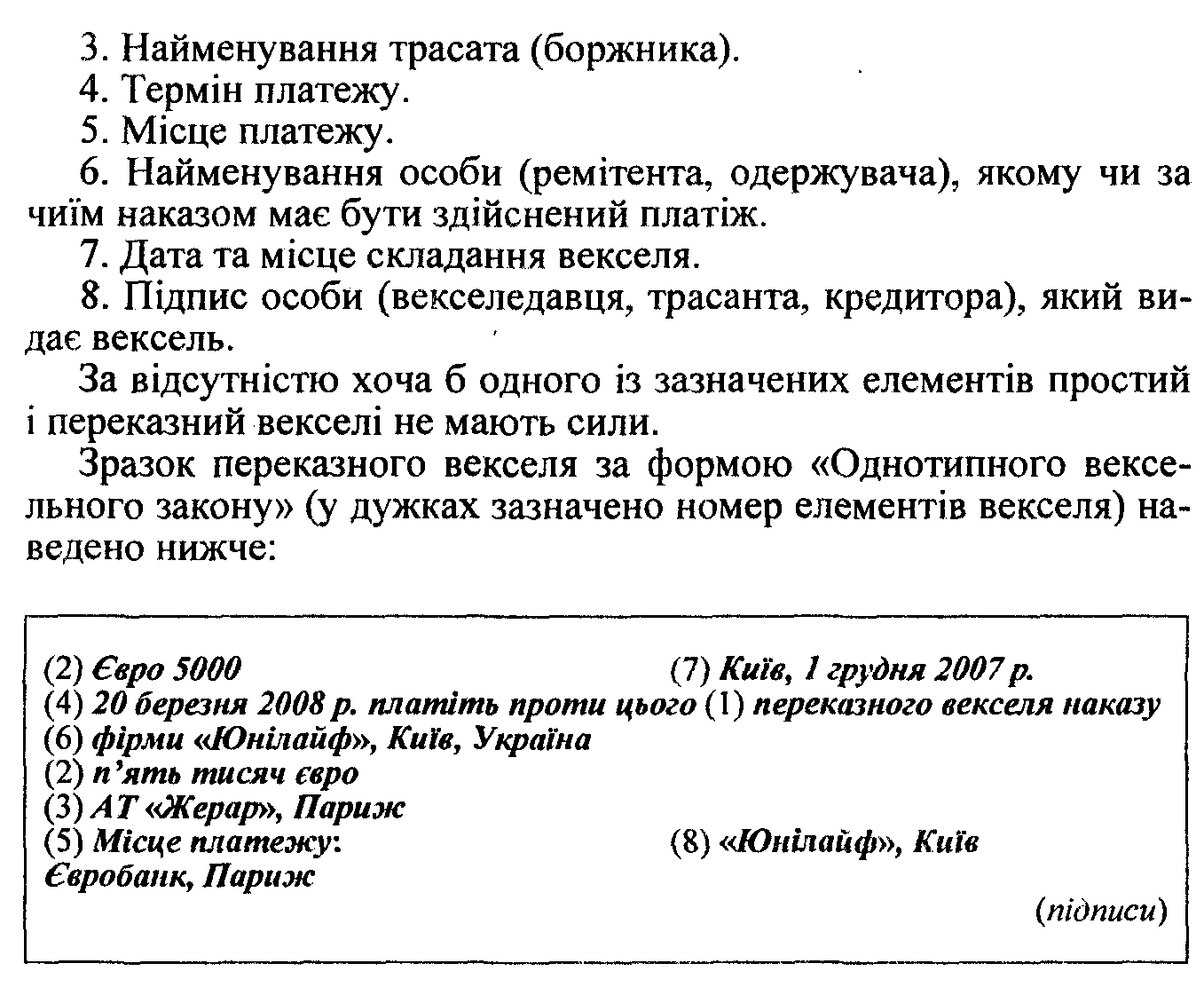

Зразок

простого векселя за формою «Однотипного

вексельно-

го закону» (у дужках

зазначено номер елементів векселя)

наведе-

но нижче:

У

багатьох країнах світу для зручності

операцій з векселями,

що використовуються

в комерційному обороті, розроблені

вексе-

льні формуляри, які відповідають

вимогам вексельного законодав-

ства.

Можна виставити і вексель, не оформлений

на спеціальному

бланку, але за умови,

що він містить усі необхідні реквізити.

Оскільки

переказний вексель сам по собі не має

сили законно-

го платіжного засобу,

а є лише представником справжніх

грошей,

у міжнародній практиці

прийнято, що боржник-трасат зо-

бов'язаний

письмово підтвердити свою згоду провести

платіж за

векселем в зазначений

термін, (здійснити акцепт тратти).

Акцепт

здійснюють у вигляді надпису

на лицьовому боці векселя і під-

писують

акцептантом.

Зразок

акцепту.

|

«Акцептований» |

|

|

А Т «Жерар», Париж |

(підпис) |

Печатку під акцептом не ставлять. Акцепт тратти може бути загальним чи обмеженим.

Обмежений (частковий) акцепт— це письмове погодження боржника сплатити тільки частину суми, вказаної у тратті.

Необхідність акцепту тратти зумовлена тим, що обов'язок трасата сплатити її виникає тільки після акцепту.

Тому для належного виконання трасатом своїх зобов'язань експортер, передаючи у банк з інкасовим листом товаровідван- тажувальні документи, додає до них тратту. В інкасовому дорученні експортер вказує, що товаровідвантажувальні документи, за якими імпортер може отримати товар, повинні бути передані інкасуючим банком імпортеру проти акцепту виставленої на нього тратти.

Якщо тратта підлягає акцепту до поставки товару, експортер пересилає тратту імпортеру, імпортер акцептує її і передає акцептовану трапу банкові з дорученням видати її експортеру тільки після отримання трасатом товаророзпорядчих документів, що засвідчують поставку товару.

Акцепт тратти може здійснювати і банк. Такий банківський акцепт використовують для дострокової негоціації тратти. Негоціація тратти — це продаж векселя векселедержателем банкові до настання строку платежу за векселем. При цьому векселедержа- тель отримує не повну суму векселя, а тільки її частину, яка залишилася після вирахування відсотка за негоціацію та банківського збору. Після цього банк може у вказаний термін пред'явити трасату вексель до оплати.

Надійнішою гарантією, порівняно з акцептом за траттами та простими векселями, у міжнародній торгівлі є їх авалювання (підтвердження) банками. Аваль виступає вексельним поручительством, до якого застосовується вексельне право. Це поручительство означає гарантію платежу за траттою чи простим векселем (повністю чи частково) з боку банку, якщо боржник не виконав у строк зобов'язання за векселем.

Платіж за векселем може бути забезпечений повністю або в частині вексельної суми через аваль. Це забезпечення дається третьою особою або навіть однією з осіб, що підписали вексель.

Отже, аваль — вексельна порука, в силу якої особа (аваліст), яка здійснила її, переймає на себе відповідальність за виконання зобов'язання будь-якою зобов'язаною за векселем особою акцептантом, векселедавцем, індосантом.

Аваль може бути здійснений при видачі векселя або на будь- якому іншому етапі його обігу. Банк може здійснювати авалю-