ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 661

Скачиваний: 0

вання

векселя на підставі договору з будь-якою

зобов'язаною за векселем особою.

Аваль

векселя банком здійснюється лише після

ґрунтовної перевірки його юридичної

та економічної надійності. Аваль не

втрачає своєї сили внаслідок недійсності

зобов'язання, за яке він був наданий

(недійсності підпису юридичної особи,

її фінансової неспроможності тощо).

Аваль

дається на векселі або на додатковому

аркуші; він може бути даний і на окремому

аркуші, з зазначенням місця його видачі.

Він виражається словами «вважати

за аваль»

або будь-якою іншою рівнозначною

формулою; він підписується тим, хто дає

аваль. Для авалю достатньо одного лише

підпису, поставленого авалістом на

лицьовій стороні переказного векселя,

якщо тільки цей підпис не поставлений

платником або векселедавцем. В авалі

повинно бути вказано, за кого він

виданий. У разі відсутності такої

вказівки він вважається виданим за

векселедавця.

Юридична

особа, яка бажає заручитись поручительством

звертається в банк, де проводиться

його розрахунково-касове обслуговування.

Для прийняття рішення про представлення

авалю клієнт повинен подати:

заяву;

оригінали

векселів, які надаються до авалю;

реєстр

векселів;

копії

засновницьких документів;

баланс

та звіт про фінансові результати за

останній звітний період;

довідку

про стан розрахункового рахунку;

документ,

що підтверджує товарний характер

векселів;

карточку

із зразками підписів та печатки, якщо

клієнт обслуговується в іншому

банку.

Документи

залишаються у розпорядженні відповідального

працівника банку до прийняття рішення

про можливість надання авалю. В обмін

на прийняті векселі банк видає розписку.

Банк

не пізніше робочого дня, слідуючого за

днем звернення за вексельним

поручительством, повинен повідомити

клієнта про своє рішення.

Аваль

надається тільки за векселями, що

видаються (акцептуються) в оплату

за продукцію, виконані роботи, надані

послуги.

Не

рекомендується надавати аваль за

векселями:

недоміцильованим;

строком

платежу по пред'явленню, якщо не

визначений строк його пред'явлення;

строком

більше шести місяців з моменту

пред'явлення;

юридичних

осіб, векселі яких опротестовувались

за останній рік.

У

міжнародному платіжному обороті вексель

вважається оборотним фінансовим

документом. Це означає, що з передачею

векселя іншій особі до нього переходять

усі права, вимоги та ризики за цим

документом. Передачу векселя здійснюють

простим врученням чи за допомогою

передавального надпису (індосаменту).

Такий надпис ставлять на зворотньому

боці векселя, його підписує індосант.

Індосамент

можна здійснити у вигляді передавального

надпису з відмовою від відповідальності,

що випливає з тратти. Тоді роблять

надпис «Без обороту не мене», а

передавальний надпис називають

безоборотним індосаментом.

Будь-який

переказний вексель, навіть виданий без

прямого застереження про наказ, може

бути переданий шляхом індосаменту.

Якщо векселедавець помістив у переказному

векселі слова «не

за наказом»

або будь-який рівнозначний вислів, то

документ може бути переданий тільки з

дотриманням форми і з наслідками

звичайної цесії.

Індосамент

може бути здійснений навіть на користь

платника, незалежно від того, чи

акцептував він вексель чи ні, або на

користь векселедавця, або на користь

будь-якої іншої зобов'язаної за векселем

особи. Ці особи можуть, у свою чергу,

індосувати вексель.

Індосамент

має бути простим і нічим не обумовленим.

Будь- яка обмежуюча його умова вважається

ненаписаною. Частковий індосамент є

недійсним. Індосамент на пред'явника

має силу бланкового індосаменту.

Індосамент

має бути написаний на векселі або на

приєднаному до нього аркуші (алонж).

Він повинен бути підписаний індосантом.

Індосамент може не вміщувати зазначення

особи, на користь якої він зроблений,

або він може складатися з одного підпису

індосанта (бланковий індосамент). У

цьому останньому випадку індосамент

для того, щоб мати силу, має бути написаний

на звороті векселя або на додатковому

аркуші.

У

разі використання додаткового аркуша

він повинен бути приєднаний до векселя

клеєвим способом. При цьому індосамент,

що розміщується першим на додатковому

аркуші, повинен починатись на векселі

і закінчуватись на додатковому аркуші,

а печатка має розміщуватись на з'єднанні

векселя та додаткового аркуша.

Індосамент

переносить усі права, що випливають з

переказно- і о векселя. Якщо індосамент

бланковий, то векселедержатель може:

заповнити

бланк або на своє ім'я або на ім'я

якої-небудь іншої особи;

індосувати,

в свою чергу, вексель через бланк або

на ім'я якої-небудь іншої особи;

передати

вексель третій особі, не заповнюючи

бланк і не здійснюючи індосаменту.

Якщо

індосамент вміщує застереження «валюта

до отримання», «на інкасо», «як

довіреному» або будь-яке інше

застереження, яке має на увазі просте

доручення, векселедержатель може

здійснювати всі права, що випливають

з переказного векселя, але індосувати

його він може лише шляхом передоручення.

Зобов'язані особи можуть у такому

разі заявляти проти векселеде- ржателя

лише такі заперечення, які могли б бути

протиставлені індосанту. Доручення,

яке вміщується в передорученому

індосаменті, не припиняється у

зв'язку зі смертю передоручителя або

настанням його недієздатності.

Якщо

індосамент вміщує застереження «валюта

в забезпечення», «валюта під заставу»

або інше якесь застереження, що має на

увазі заставу, векселедержатель може

здійснювати всі права, що випливають

з переказного векселя, але поставлений

ним індосамент має силу лише як

передоручений індосамент. Зобов'язані

особи не можуть заявляти проти

векселедержателя заперечень, що

ґрунтуються на їх особистих ставленнях

до індосанта, якщо тільки векселедержатель,

одержуючи вексель, не чинив свідомо на

шкоду боржнику.

Індосамент,

здійснений після строку платежу, має

ті самі наслідки, що і попередній

індосамент. Однак індосамент, здійснений

після протесту в неплатежі або після

закінчення строку, встановленого

для здійснення опротестування, має

наслідки лише звичайної цесії.

Оскільки протилежне не буде доведено,

недатова- ний індосамент вважається

здійсненим до закінчення строку,

встановленого для здійснення

опротестування.

Виступати

векселедавцями, акцептантами, індосантами

і ава- лістами можуть тільки юридичні

особи — суб'єкти підприємницької

діяльності, що визнаються такими

відповідно до чинного законодавства

України.

Векселі

можуть видаватися лише для оплати за

поставлену продукцію, виконані

роботи та надані послуги, за винятком

векселів Мінфіну, Національного банку

та комерційних банків України.

Видача

та індосамент векселів за межі України

не допускається. У векселі, який

підлягає оплаті строком за пред'явленням

або у визначений час від пред'явлення,

векселедавець може обумовити, що на

вексельну суму будуть нараховуватись

відсотки. У будь якому іншому векселі

така умова вважається ненаписаною.

Відсоткова

ставка має бути вказана у векселі; при

відсутності такої вказівки умова

вважається ненаписаною.

Відсотки

нараховуються від дня складання векселя,

якщо не вказана інша дата.

Якщо

сума векселя позначена і прописом, і

цифрами, то у випадку розбіжності

між цими позначеннями вексель має силу

на суму, позначену прописом.

Якщо

у векселі сума позначена кілька разів

(або прописом або цифрами), то у випадку

розбіжності між цими позначеннями

вексель має силу лише на меншу суму.

Кожний

держатель векселя має право знімати з

нього копії. Копія має точно відтворювати

оригінал з індосаментами і з усіма

іншими позначками, які на ньому є. Вона

повинна вказувати, до якого місця вона

доведена. Копія може бути індосована

та ава- льована в тому самому порядку

і з тими самими наслідками, що й оригінал.

У копії повинна бути вказана особа, в

руках якої знаходиться оригінал

документа. Остання зобов'язана вручити

зазначений документ законному

держателю копії. Якщо на оригіналі

після останнього індосаменту, зробленого

до зняття копії, є застереження

«починаючи звідси індосування дійсне

лише на копії» або будь-яка інша

рівнозначна формула, то індосамент,

поставлений після цього на оригіналі,

недійсний.

Українські

банки мають змогу здійснювати з векселями

такі операції:

Кредитні:

врахування

(дисконт) векселів;

видача

позичок до запитання під забезпечення

векселів;

вексельне

переврахування і перезастава.

Комісійні:

прийняття

векселів на інкасо для одержання

платежів і для оплати векселів у строк;

зобов'язання

оплатити вексель за платника

(доміциляція);

аваль

векселів;

акцепт

векселів.

Вексельними

кредитами є банківські операції по

врахуванню (дисконту) векселів і видачі

позичок до запитання під забезпечення

векселів. Кредит надається за заявою

векселедержателя.

Врахування

векселів і позички під заставу векселів

є активними операціями банку, і їх суми

входять у визначення відповідних

нормативних коефіцієнтів.

При

розгляді можливості надання вексельного

кредиту банк зобов'язаний переконатися,

що клієнт буде спроможний своєчасно

повернути кредит. Для аналізу і оцінювання

платоспроможності використовуються

дані бухгалтерського обліку і звітності

осіб, зобов'язаних векселями, дані інших

банків, послуги незалежних аудиторських

служб, інші доступні методи й засоби,

що не суперечать закону.

Векселі

подаються в банк з реєстром, форма якого

встановлюється головним банком.

Векселі в реєстрах мають бути розташовані

в порядку строків їхньої оплати,

починаючи з найближчого. Рекомендується

групувати векселі в різні реєстри: в

один вносяться векселі, які мають

бути оплачені в місці здійснення

операцій, а в інший — іноземні

векселі. Записи за включеними у реєстр

векселями звіряються з реквізитами

наданих векселів. За прийняті з реєстром

векселі пред'явникові вручається

квитанція, якщо їх облік не може бути

здійснений у день прийому.

Банк

має проконтролювати, щоб держатель

векселя при внесенні векселя до

реєстру зробив іменний індосамент на

користь банку. Якщо на векселі останній

індосамент був бланкований, то він

переводиться в іменний на ім'я банку

також бланковим індосаментом, перед

яким має бути залишено достатньо місця

для того, щоб банк міг поставити штамп

(напис) «Сплачуйте

за наказом...банку».

Напис на ім'я банку доречно робити

ще й для того, щоб ускладнити використання

векселя при його втраті або викраденні.

Крім

того, на лицьовому боці векселя ставиться

штамп «прийняти

до врахування», «іногородній».

Подані

векселі перевіряються з позицій їхньої

юридичної та економічної надійності.

З юридичної точки зору перевіряються:

правильність

заповнення усіх обов'язкових реквізитів;

повнота

сплати вексельного мита;

повноваження

осіб, які підписали вексель, а також

справжність цих підписів.

Законним

володарем векселя є:

особа,

на ім'я якої вексель виписаний (ремітент);

особа,

на ім'я якої зроблено останній іменний

індосамент;

пред'явник,

якщо останній індосамент є бланковим.

У

векселі мають бути усі реквізити, які

встановлені пунктами 1 і 75 «Положення

про переказний і простий вексель»,

розробленого на основі Однакового

вексельного закону.

Треба

дуже уважно підходити до векселів, які

видані в інших державах, з позицій

строгої відповідності їх вексельним

законодавчим актам країни, де видано

вексель. Якщо вексель написаний іноземною

мовою, то приймаючи його до врахування

або в заставу, банк (дирекція, філіал)

повинен вимагати завірений нотаріусом

переклад тексту векселя.

Метою

перевірки економічної надійності

векселя є встановлення повної

впевненості в його оплаті. Крім перевірки

загальної кредитоспроможності клієнта,

підлягає аналізу економічне становище

індосантів, які зробили написи на

векселі. Для цього використовуються

всі наявні можливості банку, в тому

числі послуги аудиторських організацій

і дані тих банків, у яких відкриті

основні рахунки індосантам.

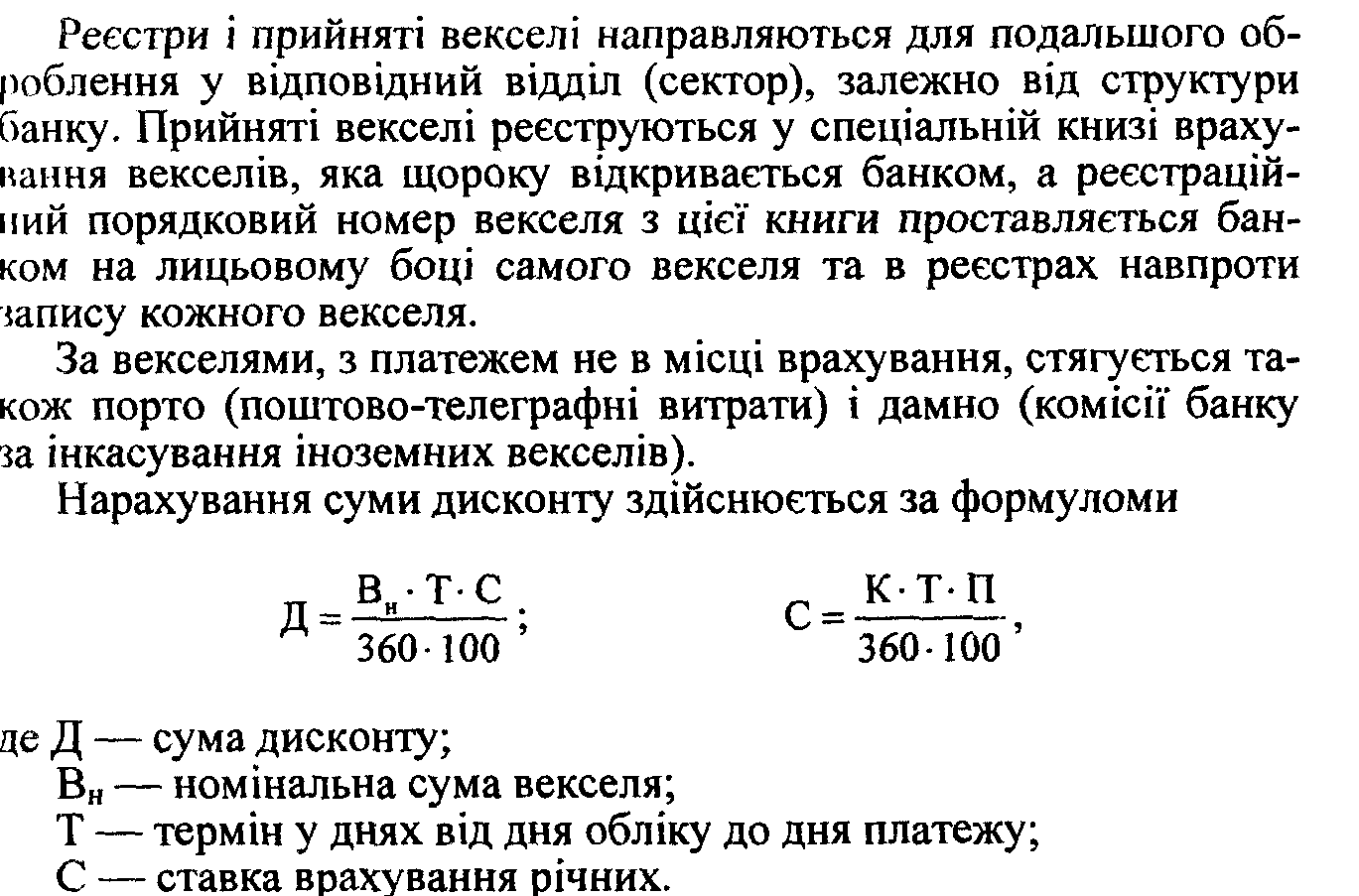

Врахування

або дисконт векселів полягає в тому,

що банк, придбавши вексель за іменним

індосаментом, терміново його сплачує

пред'явникові, а платіж отримує тільки

з настанням зазначеного у векселі

строку. Економічною суттю операції

врахування є дострокова грошова

реалізація векселя його держателем

банку і переведення комерційного

кредиту в банківський.

За

достроковий платіж банк утримує з

номінальної суми векселя певну

винагороду на свою користь, тобто

вексель оплачується із знижкою.

Різниця між сумою, яку банк заплатив,

придбавши вексель, і сумою, яку він

отримає за цим векселем у строк платежу,

називається врахуванням або дисконтом.

Враховуючи

вексель, банк (дирекція, філіал) отримує

його у своє розпорядження, стає

кредитором-векселедержателем з усіма

правами і обов'язками останнього, згідно

з «Положенням про пе- реказний і простий

вексель».

Векселі,

які враховуються, повинні мати не менше

двох підписів, тобто векселедавця

і першого векселедержателя. Кількість

передаточних підписів свідчить про

надійність векселя (чим більше, тим

краще). В обов'язковому порядку треба

перевірити безперервність передаточних

індосаментів, визначити законність

володіння векселем.

Не

приймаються до обліку векселі, подані

юридичними особами, векселі яких

опротестовувалися за останні 6 місяців.

Векселі,

що не відповідають вимогам банку,

викреслюються з реєстру і повертаються

клієнту. Після цього реєстри розглядаються

керівником банку (дирекції, філіалу)

і, за наявністю кредитних ресурсів,

на реєстрі ставиться дозволяючий напис

про кількість і суму векселів, які

приймаються до врахування.

Сума

дисконту (відсоток за врахування)

векселя стягується банком як би наперед,

але зараховується на прибутковий

рахунок банку після отримання платежу

за векселем.

Для

своєчасного отримання платежу за

врахованими векселями банк веде

нагляд за строками настання платежів.

З цією метою на кожне число складається

спеціальна відомість у двох примірниках,

яка заповнюється даними щодо всіх

векселів, терміновими на це число,

з відміткою порядкового номера векселя

згідно з книгою реєстрації векселів,

найменування векселедавців, пред'явників

та суми кожного векселя.

Дані

відомостей звіряються з векселями, що

є у сховищі (касі) банку, після чого один

примірник відомості передається в

операційний відділ, а другий

залишається у відповідальної особи

банку, яка здійснює операції

врахування.

При

отриманні платежу у відомості роблять

відповідні позначки, а вексель

повертають платникові.

За

кожним особовим рахунком може бути

встановлено: чиї, на які суми і з яким

строком погашення бак має векселі; чи

були опротестовані векселі у пред'явників

чи векселедавців.

Залишки

рахунків з врахування векселів у

пред'явників повинні дорівнювати

сумі залишків рахунків урахованих

векселів у портфелі банку і врахованих

векселів, відісланих банкам-коре-

спондентам.

Систематичним

обліком також є ведення записів по

банках, яким відіслані на інкасо

враховані векселі.

Контроль

за строками погашення (оплати) векселів

є однією з важливих функцій банку,

оскільки упущення терміну погашення

і пропуск встановленого строку подання

векселя до опротестування спричиняє

втрату «юридичної сили» векселя.

Якщо

платіж приймається достроково, то

платникові повертається відповідна

сума дисконту за ті дні, що залишилися

до строку (звичайно, не менше ніж за

7—10 днів), але виходячи із ставки відсотка

банку, що сплачується за кошти за

поточними рахунками. У разі оплати

векселів після строку платежу платник

понад вексельну суму платить банку за

прострочені дні пеню і 6 відсотків

річних, а також витрати на опротестування,

відсилання повідомлень тощо. Після

цього банк видає вексель платникові.

Банк

виконує доручення векселедержателів

і бере на себе відповідальність за

пред'явлення векселів у строк платнику

і одержання належних платежів. Якщо

платіж надійде, вексель повернеться

боржнику. У разі ненадходження платежу

вексель повертається векселедержателю,

але з опротестуванням неплатежу. Отже,

банк відповідає за наслідки, які

з'явилися через невчинен- ня протесту.

Якщо

при врахуванні векселів банк зазнає

певного ризику, оплачуючи вексель (за

мінусом дисконту), то, здійснюючи інкасо

векселя, він приймає на себе лише

доручення одержати належний за векселем

платіж у визначений термін і передати

його власнику векселя. Роль банку

зводиться лише до точного виконання

інструкцій клієнта векселедержателя.

За здійснення інкасо банк отримує

комісійну винагороду.

Банк

приймає для інкасування векселі з

оплатою в тих місцях, де є установи

банків. Вексель передається для

інкасування з написом про передоручення

на ім'я банку, який ставиться на його

звороті

у вигляді

«Сплатіть за наказом банку. Валюта на

інкасо»

і засвідчується підписом векселедавця.

Прийнявши на інкасо векселі, банк

зобов'язаний своєчасно переслати їх

за місцем платежу і поставити до відома

платника повідомлення про надходження

документів на інкасо.

При

неодержанні платежу за вексель банк

зобов'язаний подати його для

опротестування від імені довірителя

(якщо останній не дав розпорядження

повернути йому неоплачений вексель)

та повідомити йому про виконання

доручення.