ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 658

Скачиваний: 0

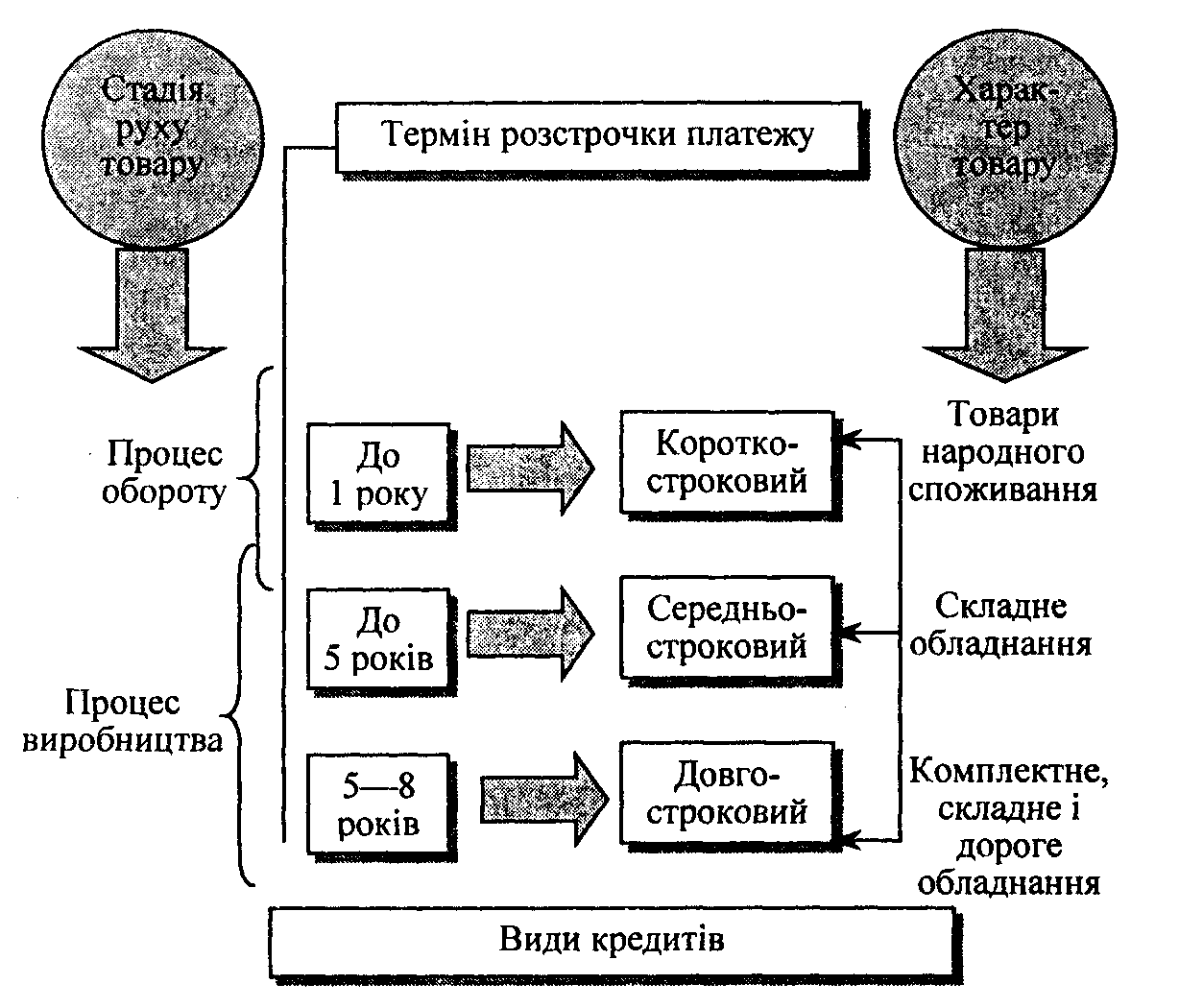

Рис. 5.1. Класифікація

міжнародних кредитів

Однак

ця узагальнена класифікація коригується

кредитним законодавством кожної

країни і залежить, насамперед, від

загального рівня кредитоспроможності

підприємств і платіжної дисципліни.

Наприклад, французьке кредитне право

використовує таку класифікацію кредитів

залежно від строків їх використання:

короткострокові — до 2-років,

середньострокові — 2—7 років і

довгострокові — понад 7 років.

Тривалість

кредиту визначається, з одного боку,

залежно від стадії руху товару, що

покривається кредитом. Так, кредити,

пов'язані з процесом обороту, як правило,

короткострокові, а кредити, призначені

для використання імпортного товару в

процесі виробництва, надаються на

більш тривалий строк. З іншого боку, на

тривалість кредиту прямо впливає

характер товару, який постачається.

Традиційно склалася практика, коли

короткострокові кредити надаються

при поставках товарів народного

споживання,

продуктів харчування з відносно тривалим

строком використання, побутової

техніки, приладів, серійного обладнання.

При поставках складнішого і дорожчого

обладнання строк кре

диту

частіше обмежується 5 роками. Довгострокові

кредити надаються при поставках

комплектного, складного і дуже коштовного

обладнання (судна, авіа-техніка) і

зазвичай гарантуються урядовими

органами або банками країни-продавця.

Конкретний

строк кредиту залежить також від

величини угоди, фінансового стану

покупця і постачальника, ціни кредиту,

наявності усталених зв'язків між

постачальниками і покупцями, гостроти

конкуренції між постачальниками, якості

товару, який пропонується різними

постачальниками, тощо.

Дослідження

використання різних платіжних умов у

міжнародній торговій практиці

дозволяє виявити такі тенденції.

Починаючи з 60-х років, при заключенні

торгових угод у цілому світі існує

стійка тенденція використання оплати

в розстрочку. Це обумовлено рядом

факторів. З одного боку, у більшості

товарів до того часу уже сформувався

стійкий ринок покупця і постачальники

змушені все більше прислухатися до

думки покупців відносно умов платежу.

Таким чином, розстрочку платежу стали

використовуватися постачальники

для підвищення своєї конкурентоспроможності

і залучення покупців. З іншого боку, у

більшості випадків товари закуповуються

посередницькими фірма- ми-імпортерами,

які не володіють достатніми засобами

для авансового або негайного платежу.

У зв'язку з цим імпортер

може або

взяти кредит у банку, або наполягати

на комерційному кредиті, що дозволить

йому погасити заборгованість перед

постачальниками після реалізації

товару своїм власним покупцям. У

результаті зараз понад 40 % світової

торгівлі відбувається

на умовах

комерційного кредиту, а по ряду товарів

угоди здійснюються виключно на

умовах розстрочки платежу. Типи

нарахування і виплати відсотків за

кредитом

Розмір

відсотка залежить

від розміру кредиту, його тривалості,

типу валюти, ризику неплатежу і виду

забезпечення (банківська гарантія,

акредитив та ін.). Зокрема, чим триваліший

термін кредиту, тим, вища ставка річного

відсотка, і тому, наприклад, ціна кредиту

в розмірі 6—8 % річних може виявитися

занадто високою для 3-місячного кредиту

і нормальною для 1—1,5- річного кредиту.

Крім того, якщо валюта кредиту сильна

і стійка, кредитні відсотки будуть

нижчими, ніж у випадку використання

слабких валют, чий курс може бути

схильний до значних коливань.

При

визначенні показників відсоткових

ставок у міжнародній торговій практиці

враховуються також такі фактори, як

економі

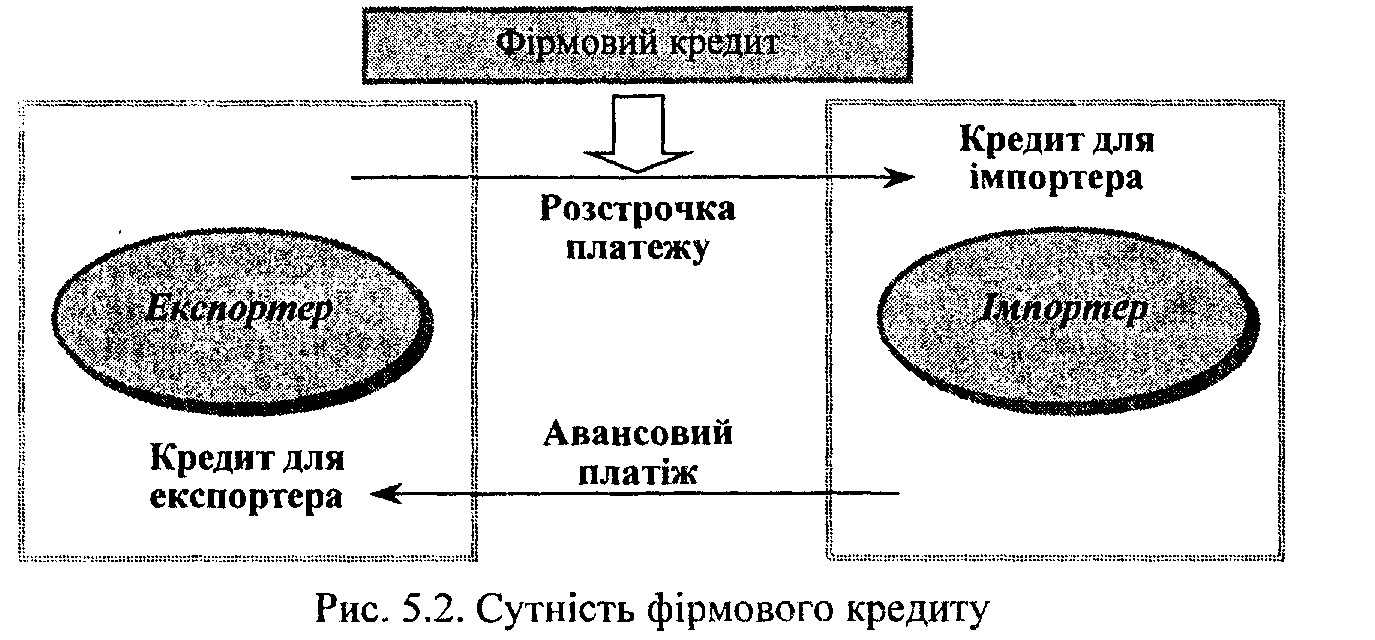

5.2.

Міжнародний фірмовий кредит

У

світовій торговельній практиці широко

використовується

комерційний

(фірмовий) кредит, який реалізується

шляхом на-

дання постачальником

покупцеві відстрочки платежу за

постав-

лений товар.

Відстрочка

платежу припускає взаємозв'язок торгової

і креди-

тних угод. Закінчення торгової

операції тут збігається з початком

кредитної

угоди, яка, в свою чергу, буде завершена

при погашен-

ні підприємством-позичальником

заборгованості за позикою.

Особливість

відстрочки платежу полягає в тому, що

угода позики

не є головною метою. Вона

є лише супутньою угоді купівлі-

продажу,

сприяючи реалізації товарів.

Як

вже зазначалося, під

фірмовим кредитом

розуміють не тільки розстрочку платежу,

а й авансовий платіж (рис. 5.2).

Проте

це знаходиться у відповідній суперечності

із загальноприйнятою світовою

практикою, гіри якій авансовий платіж

як специфічна форма розрахунків виступає

лише як платіжний механізм, як

двобічна угода партнерів і не має

вираженої кредитної направленості.

Тому обґрунтовано використовувати

термін «комерційний кредит» лише

при дослідженні розстрочки платежу.

При

наданні

фірмового кредиту в контракті

встановлюються: його вид, строк і

ціна; валюта отримання і валюта погашення

кредиту; спосіб погашення основного

боргу; умови нарахування і виплати

відсотків; гарантії та ін. Крім того, в

контракті обговорюється графік

поставки товару і графік погашення

основного боргу та відсотків.

Доцільність

купівель на умовах фірмового кредитування

визначається реальною економічною

ефективністю стримуваної продукції

порівняно з ціною кредиту. Ціна кредиту

не обмежується лише величиною

нарахованих відсотків, а комплексно

відображає всі витрати імпортера,

які з'явилися у зв'язку з отриманням

розстрочки платежу. Вона складається

із основних і додаткових витрат. До

основних відносяться ті витрати, які

надходять як доход кредитору; до

додаткових — усі ті, які, будучи витратами

для позичальника, не складають доходу

для кредитора, а йдуть у руки третіх

осіб, залучених до розрахункової

операції, — банків і т. п. До додаткових

витрат, наприклад, відноситься комісія,

яку сплачує імпортер банку, що гарантує

експортеру своєчасне погашення боргу.

Ці витрати за кредитом входять у

Сума

основних і додаткових витрат за кредитом,

виражених у відсотках річних, відображає

загальні витрати за кредитом у процентах

річних. У цьому прикладі загальні

витрати за кредитом становлять 7,9 %

річних.

В

умовах посилення конкуренції на ринку

товаровиробників постачальники, надаючи

розстрочку платежу, часто погоджуються

на невелику плату за кредит або не

беруть ніякої. Однак у таких випадках

покупець повинен знати, що далеко не

завжди незначна відсоткова ставка

відповідає кого фактичним витратам за

кредит. У більшості випадків друга

частина плати за кредит береться

постачальником у вигляді

прихованого відсотка,

шляхом відповідного підвищення ціни

товару. При цьому ступінь підвищення

ціни, особливо при поставках дорогого

обладнання індивідуального виготовлення

визначити досить важко. Включення плати

за кредит повністю чи частково в ціну

товару обумовлюється, насамперед,

прагненням постачальника зробити умови

свого кредиту більш привабливими для

покупця порівняно зі своїми конкурентами.

Доцільно

брати до уваги можливі коливання курсів

валюти ціни і валюти платежу, що в

кінцевому результаті відобразиться

на прибутку чи втратах у момент здійснення

кінцевого платежу. Тому, обираючи метод

нарахування відсотків по кредиту,

кожному партнерові необхідно оцінити

тенденції валютних ринків і спробувати

спрогнозувати, який саме метод принесе

йому вигоду.

Оскільки

при фірмовому кредитуванні експортер

передає по-

купцеві товаророзпорядчі

документи до того, як останній опла-

чує

товар, він втрачає контроль над

відвантаженим товаром і зо-

бов'язаний

у зв'язку з цим визначити форми і засоби

гарантії

оплати товару в належному

обсязі та в погоджені строки. Без

цієї

неодмінної умови будь-яка кредитна

угода не тільки не буде еко-

номічно

ефективною, а й може бути зовсім

збитковою. 5.3.

Банківське кредитування міжнародної

діяльності

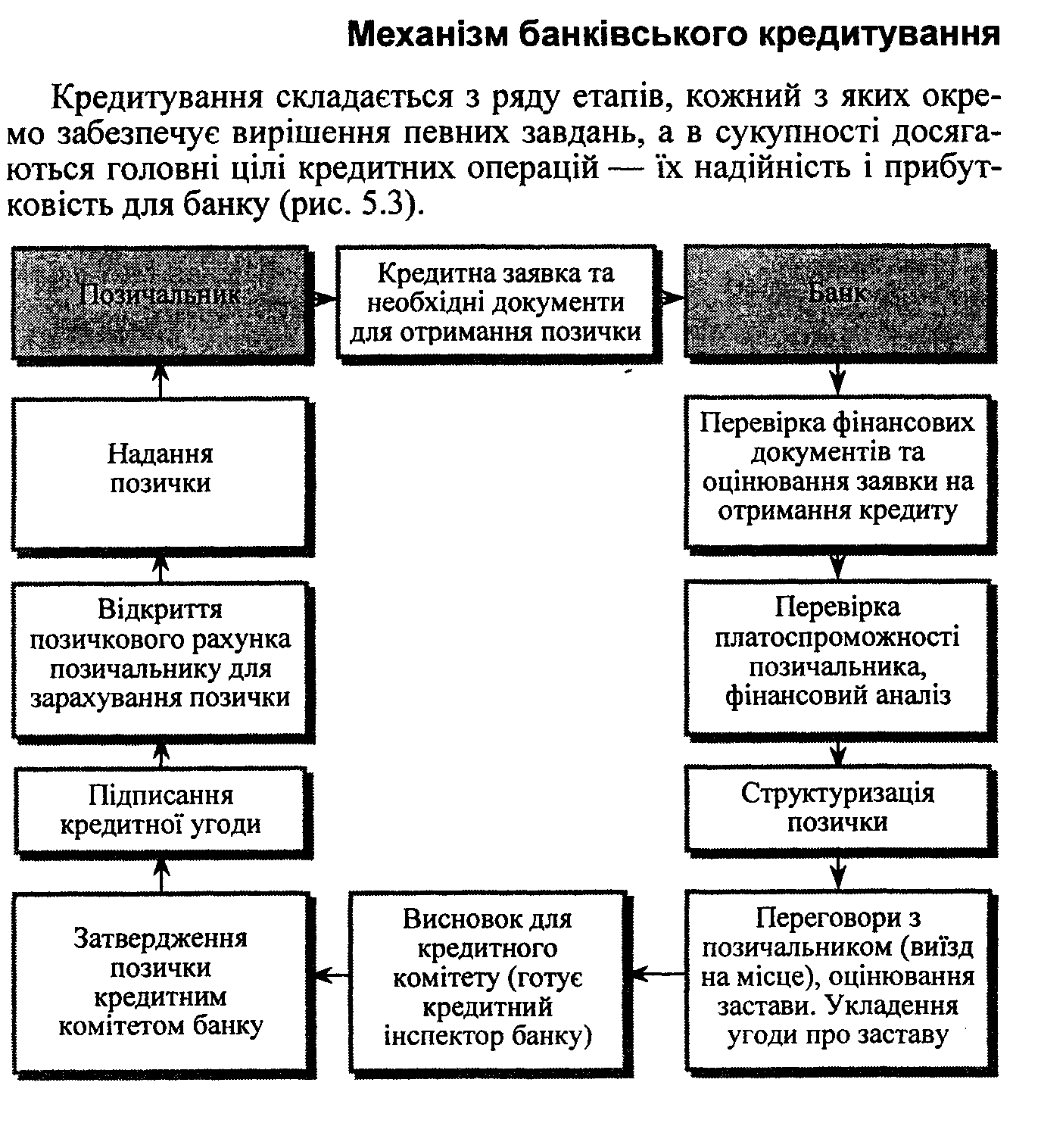

Рис.

5.3. Механізм банківського кредитування

267

Перший

етап.

Розгляд заявки на отримання кредиту.

Для

отримання кредиту позичальник звертається

до банку з обґрунтованим клопотанням

(заявкою), в якому вказуються: цільове

призначення кредиту, його сума, термін

користування кредитом, конкретні дати

його погашення, коротка характеристика

кредитованої операції та економічний

ефект від її здійснення. На прохання

банку, крім клопотання (заявки),

позичальник подає до розгляду інші

матеріали, що формують кредитну справу

позичальника.

Кредитна

справа позичальника

— це свого роду архів, де концентрується

вся необхідна документація: бухгалтерська

та фінансова звітність, листування,

аналітичні огляди й оцінки

кредитоспроможності, документи про

заставлене майно та ін.

Якщо

клієнт уперше звернувся за кредитом,

він подає копію установчого договору,

статуту, положення чи інших документів,

що підтверджують його правомочність

в отриманні кредиту. Подається також

техніко-економічне обґрунтування

кредиту з розрахунком надходжень

від реалізації; копії контрактів, угод

та інших документів, що стосуються

кредитної операції; зобов'язання

стосовно забезпечення своєчасного

повернення кредиту (договір застави,

гарантійний лист, страхове свідоцтво

та інше); бухгалтерська звітність,

декларація про доходи, виписки з

рахунків, що відкриті в інших банках.

Банк може вимагати іншу фінансову

звітність та матеріали для визначення

фінансового стану й оцінки

кредитоспроможності позичальника.

Другий

етап.

Кредитний аналіз.

Згадані

документи надходять до відповідного

працівника банку, який після їх

розгляду проводить попередню бесіду

з потенційним позичальником та

здійснює поглиблений аналіз

кредитоспроможності клієнта та

оцінює ймовірний ризик за позичкою

(детально див. розділ 5.4).

Третій

етап.

Підготовка до укладання кредитної

угоди.

Даний

етап можливий тільки за умови позитивного

для позичальника закінчення попередніх

стадій, тобто вивчення кредитоспроможності

та оцінки ризику. Цей етап у практиці

роботи західних банків називається

структуризацією позички, в процесі

якої банк визначає такі параметри

позички:

вид

кредиту;

суму

кредиту;

термін

дії кредиту;

спосіб

видачі та погашення кредиту;

забезпечення

кредиту;

вартість

кредиту тощо. Порядок

проведення етапу структуризацІЇ позички

Розробляючи

умови позички, банк повинен насамперед

визначити вид кредиту. Банківський

кредит можна використати для формування

як оборотного, так і основного капіталу.

Грошові кошти, необхідні для повернення

позички, що була видана на ці цілі,

акумулюються по-різному. Запозичені

кошти, які були використані для

формування оборотного капіталу,

вивільняються після закінчення процесу

його кругообігу, тобто, як правило,

після реалізації продукції у

позичальника з'являється можливість

повернути кредит. Цей кругообіг не

перевищує одного року. Тому позички,

вкладені в оборотний капітал, належать

до короткострокових. Якщо позичка

використовується для придбання

обладнання, транспортних засобів

та інших видів основних фондів, то кошти

для її погашення будуть отримані в

процесі тривалого періоду експлуатації,

тобто понад один рік, тому тут потрібен

довгостроковий кредит. Банк повинен

запропонувати клієнтові той вид кредиту,

який найбільше відповідає характеру

операції, що кредитується.

©

Успіх кредитної операції значною мірою

залежить від правильно встановленого

терміну кредитування. Якщо кредитною

угодою будуть передбачені дуже напружені

строки, то позичальник може втратити

капітал, що безпосередньо призведе до

спаду виробництва. Якщо ж будуть

встановлені дуже ліберальні строки

та умови погашення позички, то позичальник

деякий час користуватиметься

неконгрольованими банком коштами.

Термін кредиту — важливий засіб

конкурентної боротьби на світових

ринках. Розрізняють повні та середні

строки.

(D

Неабияке

значення в структуризацІЇ позички має

правильне визначення її розміру.

Заниження суми позички може призвести

до порушення строків повернення,

оскільки кредитна операція не буде

здійснена в строк, а завищення — до

нецільового використання частини

позички. Сума позички звичайно повинна

бути в межах вартості витрат, що

кредитуються.

©

Повернення кредиту може здійснюватися

різними способами: одночасним внеском

по закінченні строку позички; рівномірними

внесками протягом усього періоду дії

кредитної угоди; шляхом спрямування

виручки від реалізації продукції

на

повернення позички. У разі повернення

кредиту рівномірними внесками

розробляється графік повернення згідно

зі строками оборотності того виду

капіталу, на формування якого була

надана позичка.

(D

Більшість

банківських позичок надається під

відповідний вид забезпечення. Визнаючи

цей елемент структури позички, працівник

банку повинен керуватися традиціями,

що склались у банківській практиці.

У

промислово розвинутих країнах

кредитоспроможність позичальників,

що працюють на зовнішньоекономічних

ринках, часто була так добре відома, що

вони могли отримувати кредити на

основі своєї репутації. Іншими словами,

вони отримували незабезпечений або

негарантований кредит. Але в Україні

рівень невпевненості в тому, що

позичальник сплатить свій борг та

відсотки за ним, настільки високий, що

не рекомендується видавати кредити

без належного забезпечення. Ось чому

найпоширенішим видом кредитування в

Україні стали позики під заставу.

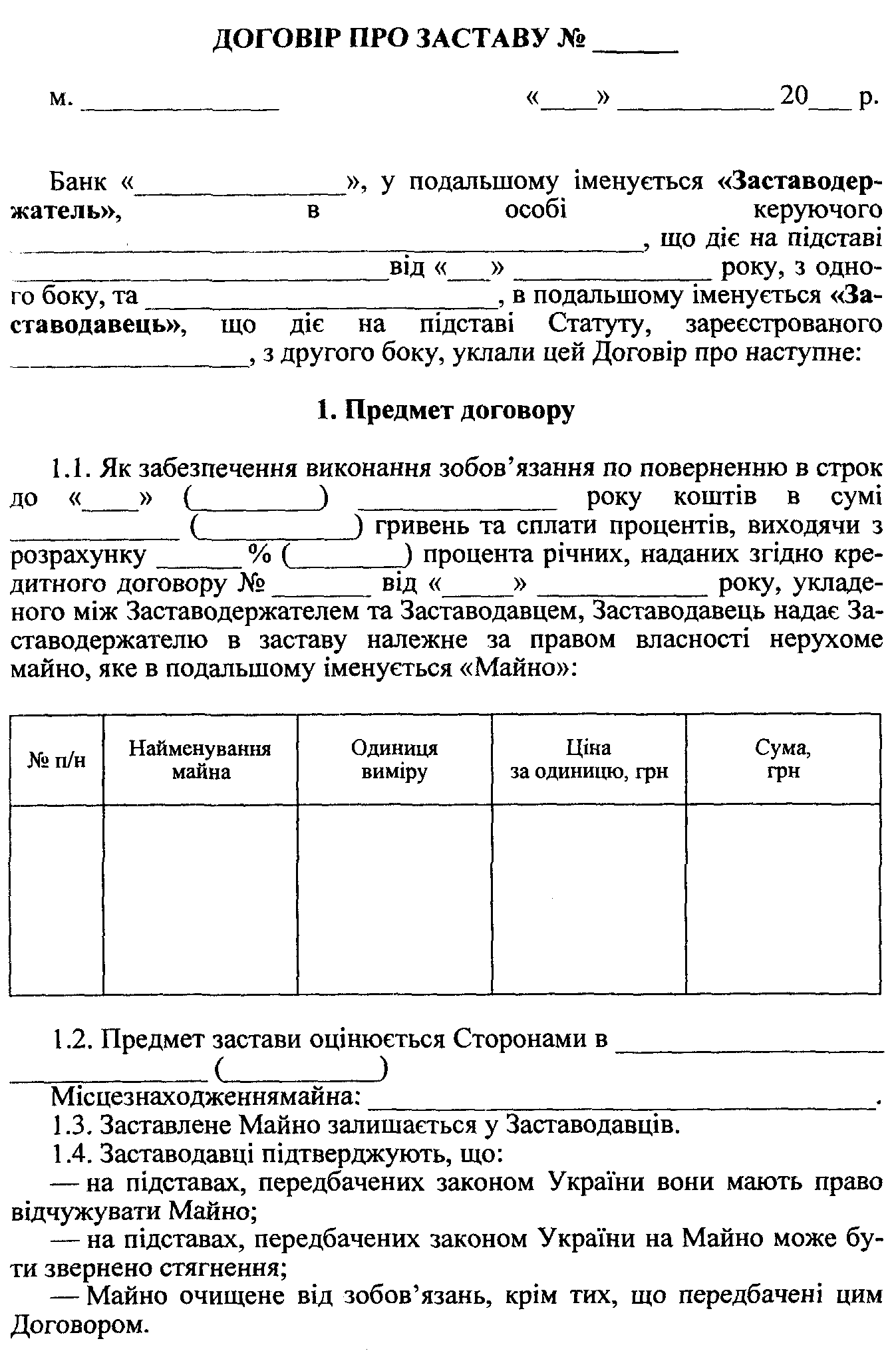

Застава—

це спосіб забезпечення зобов'язань

продавця за кредитною угодою, згідно

з якою кредитор має право при невиконанні

боржником зобов'язань отримати

компенсацію з вартості застави.

Як

відомо, позики під заставу — це кредити,

які забезпечені з боку позичальника

заставою активів. Існують випадки, коли

об'єкти застави фізично переходять у

власність кредитора, але частіше за

все вони залишаються у власності

позичальника, який продовжує ними

користуватися. В такому випадку застава

активів здійснюється на основі

письмового

договору застави,

який деталізує зв'язок між терміном та

умовами позики і закладеним активом.

Дуже

важливо правильно розробити та

дотримуватися вимог щодо заставного

забезпечення:

застава

повинна бути легко оціненою та мати

високу ліквідність і стабільну

ціну;

мінімальні

витрати на зберігання та реалізацію

застави;

банк

повинен використовувати професійні

оцінки застави;

мінімальна

маржа по кредиту повинна також

забезпечуватися заставою;

активи,

що є заставою або виступають гарантією,

повинні контролюватися банком;

фізичне

інспектування всієї застави, особливо

майна, повинно здійснюватися банком

регулярно.

Права

і обов'язки сторін

Заставодержатель

має право:

Перевіряти

за документами фактичну наявність,

місцезнаходження (при його зміні)

і умови зберігання заставленого

Майна.

Вимагати

від Заставодавців прийняття заходів,

необхідних для його зберігання.

Вимагати

від будь-якої особи припинення дій,

що загрожують втратою або ушкодженням

Майна.

Вимагати

від Заставодавців передачі

Заставодержателю всього Майна, або

його частини на відповідальне

зберігання в разі порушення

Позичальником умов кредитного

договору або в разі порушення

Заставодавцями умов цього договору.

Вимагати

дострокового повернення кредиту та

виконання інших забезпечених заставою

зобов'язань, якщо Майно, що є предметом

застави (або його частина) буде

втрачено і Заставодавці за згодою

Заставодержате- ля не замінили його

аналогічним чи іншим Майном,

рівнозначним по вартості

Заставодержатель зобов'язується без

зволікань звільнити майно від застави,

як тільки: Позичальник виконає свої

зобов'язання в повному обсязі за

кредитним договором передбаченим в

п. 1.1. цього Договору.

Заставодавці

зобов'язані:

Застрахувати

за свій рахунок предмет застави.

Вживати

заходів, необхідних для збереження

заставленого Майна, включаючи

капітальний та поточний ремонт;

Не

розпоряджатись (не відчужувати, не

заставляти, не передавати в

користування і оренду) заставленим

Майном без письмової згоди

Заставодержателя.

Не

пізніше 24-х годин з моменту виявлення

втрати або пошкодження Майна

повідомити про це Заставодержателя

та страхову компанію.

На

вимогу Заставодержателя, в разі

наявності факту порушення умов

кредитного або цього Договору передати

все або частину Майна на відповідальне

зберігання Заставодержателю.

Сплачувати

передбачені законодавством податки

та збори, пов'язані з заставленим

Майном.

Повідомляти

про зміну місцезнаходження Майна.

Надавати

Заставодержателю бухгалтерську і

статистичну звітність та інші

відомості щодо свого фінансового

стану та стану заставленого Майна.

Відповідальність

сторін

У разі

невиконання або неналежного виконання

зобов'язань, передбачених цим

Договором, винна Сторона відшкодовує

іншій Стороні всі завдані у зв'язку

з цим збитки.

За

невиконання або неналежне виконання

п. 2.2. Позичальник сплачує на користь

Заставодержателя штраф у розмірі

1 (один) відсоток від вартості

заставленого Майна, вказаного в

пункті 1.2. цього /Договору.