ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 649

Скачиваний: 0

тема, заснована на міжнародному використанні підданих знеціненню національних валют — долара і почасти фунта стерлінгів, зайшла в суперечність з інтернаціоналізацією світового господарства. Це протиріччя Бреттон-Вудської системи підсилювалося в міру ослаблення економічних позицій США і Великої Британії, що погашали дефіцит своїх платіжних балансів національними валютами, зловживаючи їх статусом резервних валют. У підсумку була підірвана стійкість резервних валют.

Активізація ринку «євродоларів». Оскільки США покривають дефіцит свого платіжного балансу національною валютою, частина доларів переміщується в іноземні банки, сприяючи розвитку ринку євродоларів. Цей колосальний ринок доларів «без батьківщини» зіграв двояку роль у розвитку кризи Бреттон- Вудської системи. Спочатку він підтримував позиції американської валюти, поглинаючи надлишок доларів, але в 70-х роках євродоларові операції, прискорюючи стихійний рух «гарячих» грошей між країнами, загострили валютну кризу. Надлишок доларів у вигляді лавини «гарячих» грошей періодично обрушувався то на одну, то на іншу країну, викликаючи валютні потрясіння і утечу від долара.

Дезорганізуюча роль транснаціональних корпорацій (ТНК) у валютній сфері: ТНК розташовують гігантськими короткостроковими активами в різних валютах, що більше ніж удвічі перевищують валютні резерви центральних банків, вислизають від національного контролю й у погоні за прибутками беруть участь у валютній спекуляції, додаючи їй грандіозний розмах.

Після тривалого перехідного періоду, протягом якого країни могли випробувати різні моделі валютної системи, почала утворюватися нова МВС, для якої було характерно значне коливання обмінних курсів.

Ямайська система плаваючих валютних курсів

Устрій сучасної МВС було офіційно обговорено на конференції МВФ у Кінгстоні (Ямайка) в січні 1976 р.

Основні характеристики Ямайської валютної системи:

система поліцентрична, тобто заснована не на одній, а на декількох ключових валютах;

відмінний монетний паритет золота;

основним засобом міжнародних розрахунків стала вільно конвертована валюта, а також СДР і резервні позиції в МВФ;

не

існує меж коливань валютних курсів.

Курс валют формується під впливом

попиту та пропозиції;

центральні

банки країн не зобов'язані втручатися

в роботу валютних ринків для підтримки

фіксованого паритету своєї валюти.

Однак вони здійснюють валютні інтервенції

для стабілізації курсів валют;

країна

сама вибирає режим валютного курсу,

але їй заборонено виражати його

через золото;

МВФ

спостерігає за політикою країн у сфері

валютних курсів; країни—члени МВФ

повинні уникати маніпулювання валютними

курсами, що дозволяють перешкодити

дійсній перебудові платіжних балансів

одержувати однобічні переваги перед

іншими країнами—членами МВФ.

За

класифікацією МВФ країна може вибрати

такі режими валютних курсів:

фіксований, плаваючий чи змішаний.

Фіксований

валютний курс має цілий ряд різновидів:

— курс

національної валюти фіксований

стосовно однієї добровільно обраної

валюти. Курс національної валюти

автоматично змінюється в тих самий

пропорціях, що і базовий курс. Для

країн, що розвиваються була притаманна

фіксація курсу їхніх валют до долара

США, англійського фунта стерлінгів,

французькому франку;

— курс

національної валюти фіксується до

СДР;

— «кошиковий»

валютний курс. Курс національної

валюти прив'язується до штучно

сконструйованих валютних комбінацій.

Звичайно в ці комбінації (чи кошика

валют) входять валюти основних

країн — торгових партнерів даної

країни;

— курс,

розрахований на основі ковзаного

паритету. Установлюється твердий

курс стосовно базової валюти, але

зв'язок між динамікою національного

і базового курсу не автоматична, а

розраховується за спеціально обговореною

формулою, що враховує розходження

(наприклад, у темпах зростання цін).

У

«вільному плаванні» знаходяться валюти

США, Канади, Великої Британії, Японії,

Швейцарії та ряду інших країн. Однак

часто центральні банки цих країн

підтримують курси валют при їхніх

різких коливаннях.

Саме

тому говорять про «кероване», чи

«брудне», плавання валютних курсів.

Змішане

плавання також має ряд різновидів.

По-перше, це групове плавання. Воно

характерне для країн, що входять в ЄВС.

Крім того, до цієї категорії валютних

режимів належить режим спеціального

курсу в країнах ОПЕК. Саудівська Аравія,

Об'єднані

Арабські Емірати, Бахрейн та інші країни

ОПЕК «прив'язали» курси своїх валют до

ціни на нафту.

Функціонування

Ямайської валютної системи суперечливо.

Чекання, пов'язані з уведенням плаваючих

валютних курсів, здійснились лише

частково. Однією з причин є розмаїтість

можливих варіантів дій країн—учасниць,

доступних їм у рамках цієї системи.

Режими обмінних курсів у своєму чистому

вигляді не практикуються протягом

тривалого періоду.

Іншою

причиною є збереження доларом США

лідируючих позицій у Ямайській

валютній системі. Пояснюється це рядом

обставин:

з

часів Бреттон-Вудської валютної системи

збереглися значні запаси доларів

у приватних осіб та урядів в усьому

світі;

альтернативні

до долара, визнані всіма резервні й

трансак- ційні валюти будуть постійно

в дефіциті доти, поки платіжні баланси

країн, валюти яких можуть претендувати

на цю роль (Німеччина, Швейцарія,

Японія), мають стабільні активні сальдо;

євродоларові

ринки створюють долари незалежно від

стану платіжного балансу США і тим

самим сприяють постачанню світової

валютної системи необхідним засобом

для трансакцій.

Для

Ямайської валютної системи характерне

сильне коливання валютного курсу

для долара США, що пояснюється

суперечливою економічною політикою

США у формі експансіоністської фіскальної

та рестриктивної грошової політики.

Це

коливання долара стало причиною багатьох

валютних криз.

На

фоні численних проблем, пов'язаних з

коливанням валютних курсів, особливий

інтерес у світі викликає досвід

функціонування зони стабільних

валютних курсів у Європі, що дозволяє

вхідним у це валютне угруповання країнам

стійко розвиватися, незважаючи на

проблеми, що виникають у світовій

валютній системі.

У

відповідь на нестабільність Ямайської

валютної системи країни ЄЕС створили

власну міжнародну (регіональну) валютну

систему з метою стимулювання процесу

економічної інтеграції. Європейська

валютна система

Європейська

валютна система.

Це організаційно-економічна форма

відносин країн ЄС у валютній сфері,

міжнародна регіональна валютна

система, підсистема Ямайської світової

валютної системи. Створена в 1979 р. з

метою стабілізації валютних курсів

у

регіоні, послаблення економічної

залежності країн—учасниць від

дестабілізуючого зовнішнього впливу

(рис. 1.1).

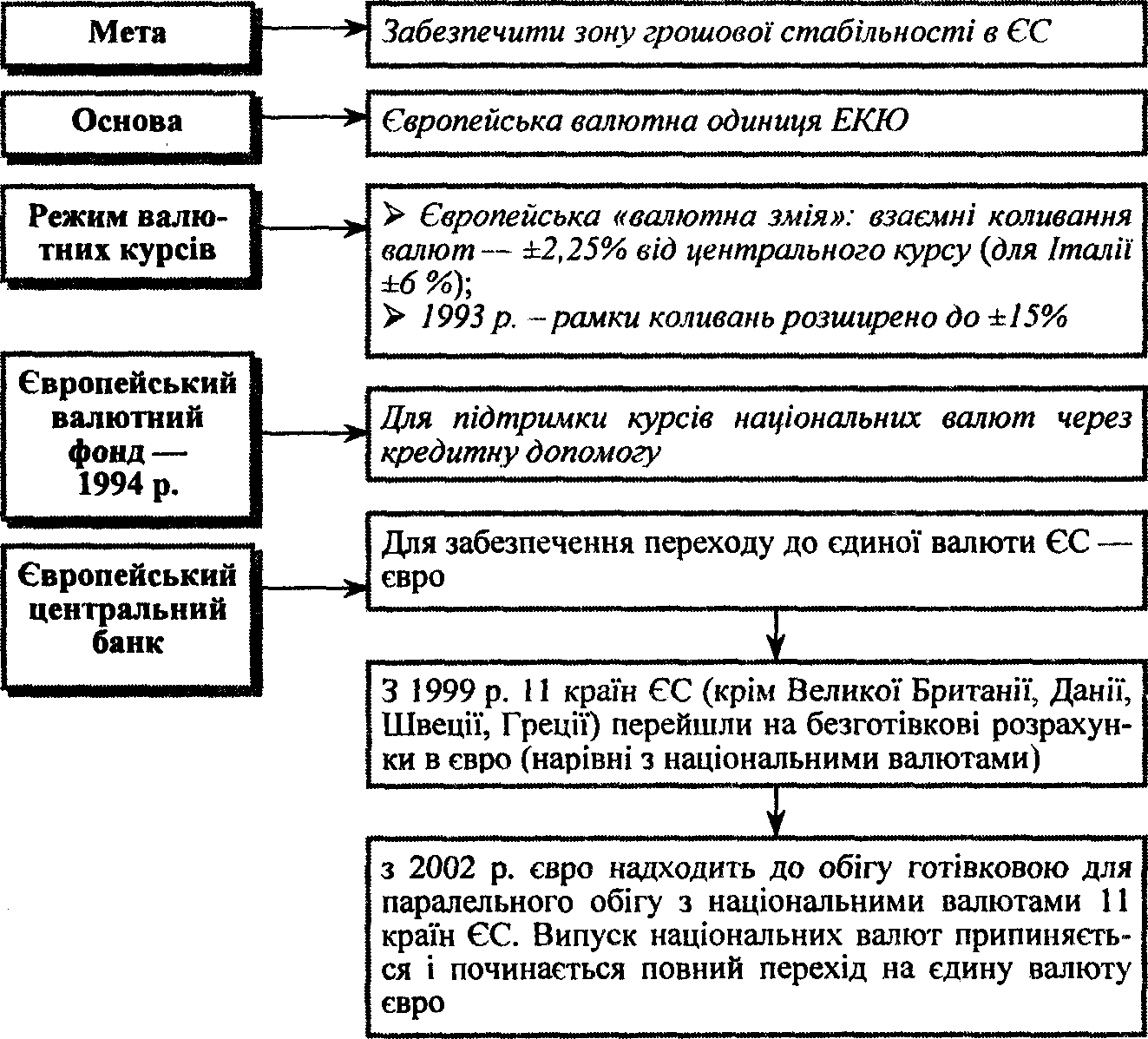

Рис.

1.1. Характеристика Європейської валютної

системи

Основні

принципи Європейської валютної системи:

Створення

на базі європейської колективної

валюти ЕКЮ (European

Currency Unit). Як

і СПЗ, ЕКЮ — валюта записів. Курс її

визначається методом валютного кошика.

До складу його входили німецька

марка, англійський фунт стерлінгів,

французький франк, італійська ліра,

голландський гульден, бельгійський

франк, чеська крона, ірландський фунт,

грецька драхма, люксембурзький

франк.

Використання

золота як реальних резервних активів.

По перше, емісія ЕКЮ частково забезпечена

золотом; по-друге, з цією метою

створено спільний золотий фонд за

рахунок об'єднання

20

% офіційних золотих резервів країн—членів

ЄС; по-третє, країни ЄС орієнтуються на

ринкову ціну золота для визначення

внеску в золотий фонд і регулювання

емісії й обсягу резервів в

ЕКЮ.

Встановлення

режиму валютних курсів на спільному

плаванні валют.

Відбувалося це у формі «європейської

валютної змії» (або «змії в тунелі») у

визначених межах взаємних коливань

(від ±1 % до ±10 % від центрального курсу).

По суті, це валютний коридор.

Здійснення

міждержавного регіонального валютного

регулювання.

Основний засіб — надання центральним

банком кредитів для покриття

тимчасового дефіциту платіжних балансів

і розрахунків, пов'язаних із валютною

інтервенцією.

Головною

стадією розвитку валютно-фінансової

інтеграції країн ЄС став Європейський

валютний союз (ЄВС), підготовка та

створення якого відбувалися поступово:

1971 pp.

—

спеціальною комісією на чолі з

Президентом Ради Міністрів Люксембургу

П'єром Вернером розроблено «план

Вернера», затверджений главами держав

та урядів членів Європейського

співтовариства у березні 1971 р. Мета

плану— розробити програму створення

економічного та валютного союзу в

Європі.

80-ті роки

— після затвердження «плану Вернера»

робота в напрямі європейської

економічної інтеграції дещо

загальмувалася через дестабілізацію

світових ринків, спричинену зростанням

цін на нафту та скасуванням

Бреттон-Вудської системи фіксованих

курсів валют. Зусилля щодо економічної

та валютної інтеграції спрямувалися

переважно на створення і розвиток

механізму обмеження взаємних

коливань обмінних курсі країн— членів

ЄС (Exchange

Pate

Mechanism).

1988

р, — група експертів під керівництвом

Президента Європейської комісії

Жана Делора розробила план створення

Європейського валютного союзу (ЄВС),

який отримав назву «звіт Делора» і

містив три етапи. Після доопрацювання

та уточнень звіт було схвалено

главами держав та урядів у грудні 1991

р. у формі договору, названого

Маастрихтським (назвою голландського

міста Мааст- рихт, де відбулося його

підписання). Згодом договір ратифікували

парламенти європейських держав, і він

став основним правовим документом

сучасного процесу європейської

економічної інтеграції, створення

ЄВС та запровадження євро. Згідно з

Маастрихтським договором, процес

створення ЄВС налічує три етапи.

Етап

1 —з

01.07.1990 р. по 31.12.1993 р. Лібералізація руху

капіталу між країнами—членами ЄВС,

запровадження механізмів

тіснішої

співпраці між центральними банками

цих країн і початок реалізації урядами

країн—членів, політики конвергенції

(зближення) для досягнення спільних

економічних цілей та забезпечення

подальшого зближення рівнів і темпів

економічного розвитку.

Етап

2 —

з 01.01.1994 р. по 31.12.1998 р. Створення і

функціонування Європейського

монетарного інституту у Франкфурті-

на-Майні як попередника Європейського

центрального банку. Створення

Європейського центрального банку (ЄЦБ)

і підготування ним запровадження

євро.

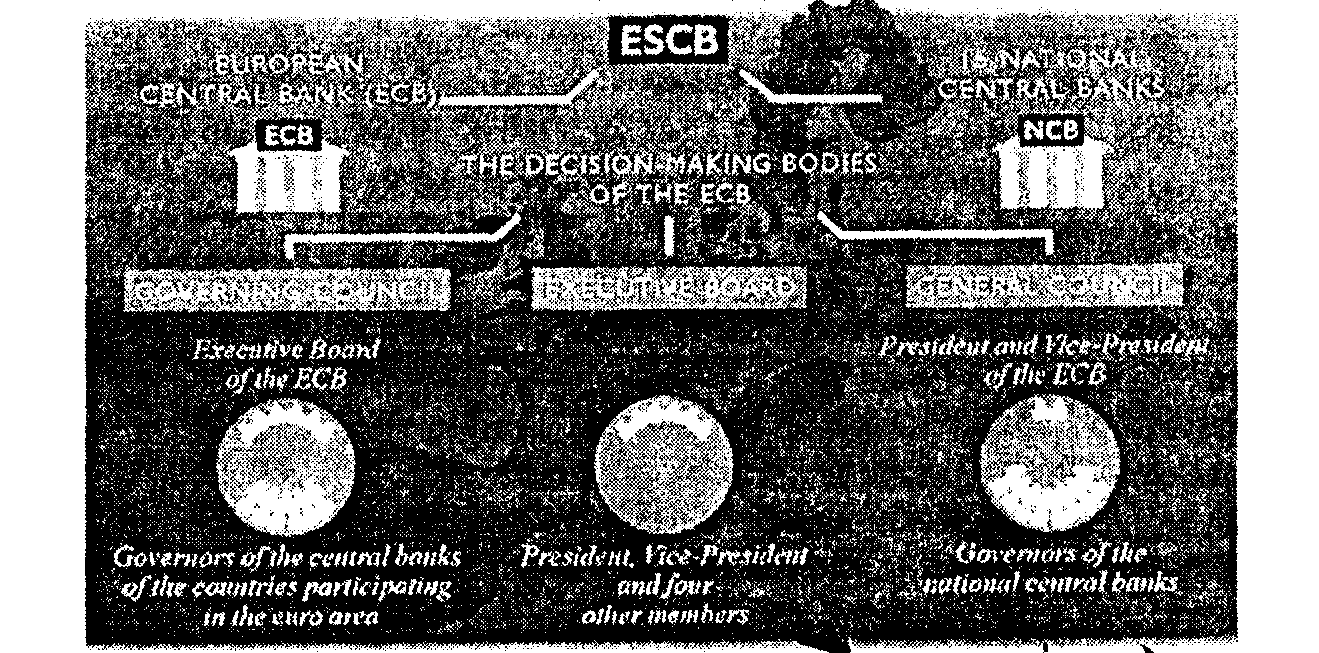

Керуюча

структура ЄЦБ зафіксована в Статуті,

що додається до Угоди про ЄВС. У ній

виділяються три головних органи (рис.

1.2). Керівна

Рада ЄЦБ

Стаття

10.1 Статуту ЄСЦБ (ESCB):

«згідно

зі статею 109а (1) даної Угоди, Керівна

Рада повинна включати членів Ради

директорів ЄЦБ і голів національних

центральних банків». Рада

Директорів ЄЦБ

Стаття

11.1 Статуту ЄРЦБ: «згідно зі статею 109а

(2) (а) даної Угоди, Рада директорів

повинна включати Президента, віце-

президента і чотирьох інших членів Генеральна

Рада ЄЦБ

Стаття

45.2 Статуту ЄРЦБ: «Генеральна Рада

повинна включати Президента і

віце-президента ЄЦБ та голів національних

центральних банків. Інші члени Ради

Директорів можуть брати участь у ньому

без права голосу».

The

European System of Central Banks (ESCB)

Рис.

1.2.

Керівна

структура

ЄЦБ 27

Як

видно, дії національних центральних

банків країн—учасниць координуються

Європейським центральним Банком. Разом

ці два інститути складають Європейську

систему центральних Банків (ЄСЦБ).

9

червня 1998 р. Генеральна Рада ЄЦБ

затвердила відсотки участі держав—членів

ЄС у капіталі ЄЦБ (табл. 1.3).

Таблиця 1.3

ЧАСТКА

ДЕРЖАВ У КАПІТАЛІ ЄЦБ — ( %, станом на

1998 рік)

|

Banque Nationale de Belgique (Бельгія) |

2,8885 % |

|

Danmarks Nationalbank (Данія) |

1,6573 |

|

Deutsche Bundesbank (Германія) |

24,4096 |

|

Bank of Greece (Греція) |

2,0585 |

|

Banco de Espaca (Іспанія) |

8,8300% |

|

Bangue de France (Франція) |

16,8703 % |

|

Central Bank of Ireland (Ірландія) |

0,8384 % |

|

Banca d'ltalia (Італія) |

14,9616% |

|

Bangue centrale du Luxembourd (Люксембург) |

0,1469% |

|

De Nederlandsche Bank (Нідерланди) |

4,2796 % |

|

Oesterreichische Nationalbank (Австралія) |

2,3663 % |

|

Banco de Portugal (Португалія) |

1,9250% |

|

Suomen Pankki (Фінляндія) |

1,3991 % |

|

Sveriges Riksbank (Швеція) |

2,6580 % |

|

Bank of England (Великобританія) |

14,7109% |

Наразі, на початок 2007 р. всі внески в євро національних центральних банків (НЦБ) до капіталу європейських центральних банків відносяться, відповідно, як €5760652402,58 до загальної кількості €4004183399,81 і розподіляються так, як показано в (табл. 1.4).

Таблищ 1.4

НАЦІОНАЛЬНІ ЦЕНТРАЛЬНІ БАНКИ, ЩО ЗНАХОДЯТЬСЯ НА ТЕРИТОРІЇ, ДЕ РОЗПОВСЮДЖЕНО ЄВРО (на 01.01.07)'

|

Національні Центральні банки |

Капітал, % |

Вкладений капітал (€) |

|

Nationale Bank van Belgig / Banque Nationale de Belgique |

2,4708 |

142,334,199,56 |

|

Deutsche Bundesbank |

20,5211 |

1,182,149,240,19 |

|

Bank of Greece |

1,8168 |

104,659,532,85 |

|

Banco de Espafia |

7,5498 |

434,917,735,09 |

|

Banque de France |

14,3875 |

828,813,864,42 |

|

Central Bank and Financial Services Authority of Ireland |

0,8885 |

51,183,396,60 |

|

Banca d'Italia |

12,5297 |

721,792,464,09 |

|

Banque centrale du Luxembourg |

0,1575 |

9,073,027,53 |

|

De Nederlandsche Bank |

3,8937 |

224,302,522,60 |

|

Oesterreichische Nationalbank |

2,0159 |

116,128,991,78 |

|

Banco de Portugal |

1,7137 |

98,720,300,22 |

|

Banka Slovenije |

0,3194 |

18,399,523,77 |

|

Suomen Pankki — Finlands Bank |

1,2448 |

71,708,601,11 |

|

Разом |

69,5092 |

4,004,183,399,81 |