ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 653

Скачиваний: 0

Категорія валюта забезпечує зв'язок і взаємодію національного та світового господарства.

Крім того, важливим є поняття резервна валюта, під якою розуміють іноземну валюту, в якій центральні банки інших держав накопичують і зберігають резерви для міжнародних розрахунків за зовнішньоторговельними операціями і іноземними інвестиціями. Резервна валюта є базою визначення валютного паритету і валютного курсу для інших країн, широко використовується для проведення валютної інтервенції з метою регулювання курсу валют країн—учасниць світової валютної системи. До резервних валют, наприклад, відносять долар США, японську єну, фунт стерлінгів.

Валюту традиційно класифікують відповідно до критеріаль- них ознак (табл. 1.8).

Таблиця 1.8

КЛАСИФІКАЦІЯ ВАЛЮТ

|

Критерії |

Види валют |

|

1. За статусом валюти |

Національна Іноземна Міжнародна Регіональна Євровалюта |

|

2. За відношенням до валютних запасів країни |

Резервна Інші валюти |

|

3. За режимом використання |

Вільно конвертована Частково конвертована (зовнішньо конвертована, внутрішньо конвертована) Неконвертована |

|

4. За видами валютних операцій |

Валюта ціни контракту Валюта платежу Валюта кредиту Валюта клірингу Валюта векселя |

|

5. За відношенням до курсу інших валют |

Сильна (тверда) Слаба (м'яка) |

|

6. За матеріально-речовинною формою |

Готівкова Безготівкова |

|

7. За принципом побудови |

«Кошикового» типу Звичайна |

Міжнародна валютна ліквідність (MBJT) — здатність країни (чи групи країн) знецінювати своєчасне погашення своїх міжнародних зобов'язань прийнятними для кредитора платіжними засобами. З погляду всесвітнього господарства, міжнародна валютна ліквідність означає сукупність джерел фінансування та кредитування світового платіжного обороту і залежить від забезпеченості світової валютної системи міжнародними резервними активами, необхідними для її нормального функціонування. MBJ1 характеризує стан зовнішньої платоспроможності окремих чи країн регіонів (наприклад, Росії та нафтовидобувних країн). Основу зовнішньої ліквідності утворюють золотовалютні резерви держави.

Структура МВЛ містить такі компоненти:

офіційні валютні резерви країн;

офіційні золоті резерви;

резервну позицію в МВФ (право країни-члена автоматично одержати безумовний кредит в іноземній валюті в межах 25 % від її квоти в МВФ);

рахунка в СПЗ і євро.

Показником МВЛ звичайно служить відношення офіційних золото-валютних резервів до суми річного товарного імпорту. Цінність цього показника обмежена, тому що він не враховує всіх майбутніх платежів, зокрема, з послуг, некомерційних, а також фінансових операцій, ров'язаних з міжнародним рухом капіталів і кредитів.

Міжнародна ліквідність виконує три функції, будучи засобом утворення ліквідних резервів, засобом міжнародних платежів (в основному для покриття дефіциту платіжного балансу) і засобом валютної інтервенції.

Основну частину МВЛ становлять офіційні золотовалютні резерви, тобто запаси золота й іноземної валюти Центрального банку і фінансових органів країни.

До резервів відносяться запаси золота в стандартних злитках, а також високоліквідні іноземні активи у вільно конвертованій валюті (валютні резерви). Крім того, в золотовалютні резерви можуть бути включені дорогоцінні метали (платина і срібло).

При визначенні деномінації резервів центральні банки керуються таким правилом: необхідно розміщувати валютні ресурси у валюту, що є резервною по відношенню до національної. Німеччина, наприклад, вибирає за резервні гроші долар США. Зі свого ґмжу, США розглядають як гроші більш високого порядку золо- it і, тому валютна частина резервів США менша від золотої.

Ліквідні позиції країни-боржника характеризуються відношенням золотовалютних резервів країни до боргу.

Власні

резерви утворюють безумовну ліквідність.

Нею центральні банки розпоряджаються

без обмежень. Позикові ж ресурси

становлять умовну ліквідність. До

їхнього числа належать кредити іноземних

центральних і часток банків, а також

МВФ. Використання позикових ресурсів

пов'язано з виконанням визначених

вимог кредитора. Валютний

курс

Розвиток

зовнішньоекономічних відносин потребує

особливого інструмента, за допомогою

якого суб'єкти, що діють на міжнародному

ринку, могли б підтримувати між собою

тісні фінансові взаємозв'язки. Таким

інструментом виступають банківські

операції з обміну іноземної валюти.

Найважливішим елементом у системі

банківських операцій з іноземною

валютою є обмінний валютний курс, тому

що розвиток МЕВ потребує виміру

вартісного співвідношення валют

різних країн.

Валютний

курс необхідний для:

взаємного

обміну валютами при торгівлі товарами,

послугами, при русі капіталів і

кредитів. Експортер обмінює виручену

іноземну валюту на національну, тому

що валюти інших країн не можуть

обертатися як законний купівельний і

платіжний засіб на території даної

держави. Імпортер обмінює національну

валюту на іноземну для оплати товарів,

куплених за рубежем. Боржник здобуває

іноземну валюту за національну для

погашення заборгованості і виплати

відсотків за зовнішніми позиками;

порівняння

цін світових і національних ринків, а

також вартісних показників різних

країн, виражених у національних чи

іноземних валютах;

періодичного

переоцінювання рахунків в іноземній

валюті фірм і банків.

Валютний

курс

— це обмінне співвідношення між двома

валютами, наприклад, 100 ієн за 1 долар

США чи 16 карбованців РФ за 1 долар США.

Гіпотетично

існують п'ять систем валютних курсів:

вільне

(«чисте») плавання;

кероване

плавання;

фіксовані

курси;

цільові

зони;

гібридна

система валютних курсів.

Так,

у системі вільного плавання валютний

курс формується під впливом ринкового

попиту та пропозиції. Валютний форекс-

ний ринок при цьому найбільше наближений

до моделі зроблено

го

ринку: кількість учасників як на боці

попиту, так і на боці пропозиції

величезна, будь-яка інформація передається

в системі миттєво і доступна всім

учасникам ринку, що спотворює роль

центральних банків, незначна і непостійна.

У

системі керованого плавання, крім

попиту та пропозиції, на величину

валютного курсу впливають центральні

банки країн, а також різні тимчасові

ринкові перекручування.

Прикладом

системи фіксованих курсів є Бреттон-Вудська

валютна система 1944—1971 pp.

Система

цільових зон розвиває ідею фіксованих

валютних курсів. До цього типу можна

віднести режим функціонування курсів

валют країн—учасниць Європейської

валютної системи.

Прикладом

гібридної системи валютних курсів є

сучасна валютна система, в якій

існують країни, що здійснюють вільне

плавання валютного курсу, маються

зони стабільності і т. п. Докладне

перерахування режимів курсів валют

різних країн, що діють у даний час, можна

знайти, наприклад, у виданнях МВФ.

Безліч

валютних курсів можна класифікувати

за різними ознаками (табл. 1.9).

Таблиця 1.9

КЛАСИФІКАЦІЯ

ВАЛЮТНИХ КУРСІВ ЗА РІЗНИМИ ОЗНАКАМИ

|

Критерії |

Види валютного курсу |

|

1. Спосіб фіксації |

Плаваючий Фіксований Змішаний |

|

2. Спосіб розрахунку |

Паритетний Фактичний |

|

3. Вид угод |

Термінових угод Спот-угод Своп-угод |

|

4. Спосіб установлення |

Офіційний Неофіційний |

|

5. Відношення до паритету купівельної спроможності валют |

Завищений Занижений Паритетний |

|

6. Відношення до учасників угоди |

Курс купівлі Курс продажу Середній курс |

|

7. За обліком інфляції |

Реальний Номінальний |

|

8. За способом продажу |

Курс наявного продажу Курс безготівкового продажу Оптовий курс обміну валют Банкнотний |

Одними найважливіших понять, які використовуються на валютному ринку, є реальний і номінальний валютний курс.

Реальний валютний курс можна визначити як відношення цін товарів двох країн, узятих у відповідній валюті.

Номінальний валютний курс показує обмінний курс валют, що діє в даний момент на валютному ринку країни.

Валютний курс, що підтримує постійний паритет купівельної сили, — це такий номінальний валютний курс, при якому реальний валютний курс незмінний.

Крім реального валютного курсу, розрахованого на базі відносини цін, можна використовувати цей самий показник, але з іншою базою. Наприклад, коли приймають за неї відношення вартості робочої сили в двох країнах.

Курс національної валюти може змінюватися неоднаково стосовно різних валют у часі (Додаток А). Так, щодо сильних валют він може падати, а щодо слабких — підніматися. Саме тому для визначення динаміки курсу валюти в цілому розраховують індекс валютного курсу. При його численні кожна валюта одержує свою частку залежно від частки зовнішньоекономічних угод даної країни, що приходяться на неї. Сума усіх часток складає одиницю (100 %). Курси валют збільшуються на їхню частку, далі су- муються всі отримані величини і береться їхнє середнє значення.

У сучасних умовах валютний курс формується, як і будь-яка ринкова ціна, під впливом попиту та пропозиції. Зрівноважування останніх на валютному ринку приводить до встановлення рівноважного рівня ринкового курсу валюти. Це — фундаментальна рівновага.

Розмір попиту на іноземну валюту визначається потребами країни в імпорті товарів і послуг, витратами туристів даної країни, що виїжджають в іноземні держави, попитом на іноземні фінансові активи та попитом на іноземну валюту у зв'язку з намірами резидентів здійснювати інвестиційні проекти за рубежем.

Чим вищий курс іноземної валюти, тим менший попит на неї; чим нижчий курс іноземної валюти, тим більший попит на неї.

Розмір пропозиції іноземної валюти визначається попитом резидентів іноземної держави на валюту даної держави, попитом іноземних туристів на послуги в даній державі, попитом іноземних інвесторів на активи, виражені в національній валюті даної держави, і попитом на національну валюту в зв'язку з намірами нерезидентів здійснювати інвестиційні проекти в даній державі.

Так, чим вищий курс іноземної валюти стосовно вітчизняного, тим менша кількість національних суб'єктів валютного ринку,

готового

запропонувати вітчизняну в обмін на

іноземну, і навпаки, чим нижчий курс

національної валюти стосовно іноземного,

тим більша кількість суб'єктів

національного ринку, готового придбати

іноземну валюту.

Як

будь-яка ціна, валютний курс відхиляється

від вартісної основи (купівельної

спроможності валют) під впливом попиту

та пропозиції валюти. Співвідношення

такого попиту та пропозиції залежить

від ряду факторів. Багатофакторність

валютного курсу відбиває його зв'язок

з іншими економічними категоріями —

вартістю, ціною, грошима, відсотком,

платіжним балансом і т. д. Причому

відбувається складне їхнє переплетення

і висування в якості вирішальних то

одних, то інших факторів.

Фактори,

що впливають на величину валютного

курсу, поділяються на структурні,

що діють у довгостроковому періоді, і

кон'юнктурні, які спричинюють

короткострокове коливання валютного

курсу та пов'язані коливаннями ділової

активності в країні, політичної ситуації,

чутками і прогнозами (табл. 1.10).

Таблищ 1.10

КЛАСИФІКАЦІЯ

ФАКТОРІВ ВПЛИВУ НА РОЗМІР ВАЛЮТНОГО

КУРСУ

|

Структурні чинники |

Кон'юнктурні ЧИННИКИ |

|

Конкурентоспроможність товарів країни на світовому ринку та її зміни |

Діяльність валютних ринків |

|

Стан платіжного балансу країни |

Спекулятивні валютні операції |

|

Купівельна спроможність грошових одиниць і темпи інфляції |

Кризи, війни, стихійні лиха |

|

Різниця відсотках ставок у різних країнах |

Прогнози |

|

Державне регулювання валютного курсу |

Циклічність ділової активності в країні |

|

Ступінь відкритості економіки |

|

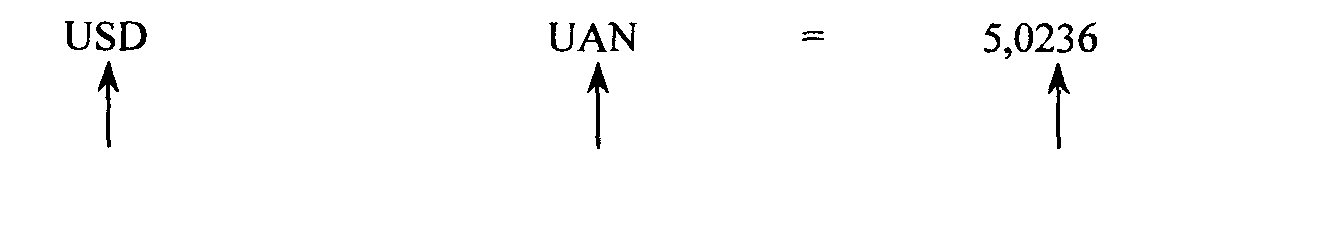

У банківській практиці прийняте таке позначення курсів валют: одна валюта/інша валюта. Наприклад, курс долара США до української гривні позначається USD/LJAN.

У цьому позначенні ліворуч ставлять базу котирування (базова валюта- яку вимірюють), а праворуч — валюту котирування (котирувальна валюта— чим вимірюють). Наприклад, курс USD/UAN = 5,0236 визначає кількість котирувальної валюти за

одиницю базової валюти (в даному разі 5,0236 українських гривень за один американський долар):

база валюта курс

котирування котирування

Валютний курс як базове співвідношення цін двох валют мо- же встановлюватися законодавчо або визначатися в процесі їх взаємного котирування.

Котирування валют (від франц. coter — розмічати, нумеру- вати)— це встановлення валютного курсу на основі ринкових механізмів.

Кількісне значення валютного курсу розраховується (котиру- ється), як правило, з точністю до 1/10 000, тобто визначається до 4-го знака після коми.

Котирування курсів валют буває прямим та непрямим. Пряме котирування визначає кількість національної валюти за одиницю іноземної. Як правило, валюти порівнюють з американським до- ларом: кількість національної валюти за один долар США (тут долар є базою котирування, а інша валюта — котирувальною). У вигляді прямого котирування офіційно визначаються курси біль- шості валют світу.

Непряме (зворотне) котирування визначає кількість іноземної валюти, що виражається в одиницях національної валюти (долар є валютою котирування, а інша валюта— базою котирування). Як правило, це менш поширений вид встановлення валютно- го курсу. Так, за прямого котирування курс долара до гривні ви- глядатиме як USD/UAN = 5,0236, а за непрямого котирування 0,1990.

Оскільки основна частина міжнародних розрахунків здійсню- ється в доларах, для полегшення визначення курсів національні валюти в більшості країн котируються не одна до одної, а до до- лара США і через нього — до інших валют світу, тобто викорис- товується крос-курс.

Крос-курс— співвідношення між двома валютами (жодна з яких не є доларом США), що визначається на підставі курсів цих валют щодо третьої, як правило, — долара США.

Наприклад, 1 USD = 5,0236 UAH 1 EUR = 6,7096 UAH

Тоді

1

USD

=5,0236 =

0,7487 EUR

6,7096

Отже,

крос-курс долара до євро становить

0,7487. Котирування вважається повним,

коли воно враховує курс покупця та курс

продавця, за якими той, хто здійснює

таке котирування, купує або продає

відповідну іноземну валюту.

На

валютних ринках банки котирують обмінні

курси з позначенням двох рівнів —

bid

та

offer.

У

газетах, пунктах обміну або на моніторі

інформаційного агентства «Рейтера»

практикуються такі позначення котирування

курсів:

Bid Offer

USD/UAH =

5,0230 5,0342

Bid

—

курс купівлі.

За цим курсом банк купує базову валюту

(в нашому випадку USD

—

долари США), продає валюту котирування,

тобто гривні.

Offer—

курс продажу.

За цим курсом банк продає базову валюту

— долари, купує валюту котирування —

гривні.

Наприклад,

клієнт має на валютному рахунку

українські гривні, але за умовами

угоди повинен заплатити долари за

обладнання, яке він має намір купити.

Виставляючи банку платіжне доручення

в доларах проти свого рахунка в гривнях,

він фактично доручає здійснити йому

конверсію гривень у долари, необхідні

для купівлі обладнання. Банк виконує

конверсію з котирування offer,

купуючи

в клієнта гривні (шляхом списання їх з

рахунка клієнта) та продаючи йому долари

(зараховуючи на рахунок клієнта і

здійснюючи платіж).

У

визначенні дій, які необхідно здійснити

з базовою валютою за курсом bid

або

offer,

важливе

значення має те, хто кому котирує

валютний курс. Як правило, комерційні

банки котирують курс своїм клієнтам —

компаніям, фізичним особам, але на між-

банківському ринку котирують курс один

одному. Наведене вище визначення

стосується банку, який котирує (називає)

курс у відповідь на запит контрагента.

У будь-якому випадку, незалежно від

обставин, якщо банк повинен купити

якусь кількість іноземної валюти в

одного клієнта, а потім перепродати її

іншому, то від другого клієнта йому

потрібно одержати більшу суму (в

національній валюті), ніж довелося

заплатити першому. Тому в практичній

діяльності банки змушені керуватися

таким правилом