ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 612

Скачиваний: 0

обмінних

курсів валют: купівля за низьким і

продаж за високим курсом.

Різниця

між курсами bid

і

offer

створює

маржу, яка використовується для

покриття видатків того, хто здійснює

котирування, а також для отримання

прибутків і певною мірою — для

страхування валютних ризиків. У

відсотках маржа розраховується так:

Offer-Віd

1ЛЛ0/

х< — х

100 % = Маржа.

Offer

Конкурентна

боротьба між банками змушує її скорочувати

розмір маржі до 0,05 % іноді й більше, але

за кризових ситуацій вона зростає в

2—3, а іноді в 10 разів.

На

більшості валютних ринків використовується

процедура котирування у формі фіксингів.

Фіксинг

— процедура котирування, при якій

визначається та реєструється

міжбанківський курс валют шляхом

послідовного зіставлення попиту та

пропозиції з кожної валюти.

За

цими даними визначають курси bid

і

offer

або

середній між ними курс, які й фіксуються

як офіційні.

На

коливання валютних курсів впливає

багато чинників. Усі вони пов'язані з

попитом та пропозицією— перевищенням

попиту над пропозицією та навпаки.

Валютні курси коливаються постійно,

маючи можливість реагувати на попит й

пропозицію на валютних ринках.

Наприклад,

якщо попит на купівлю доларів США і

продаж євро перевищує урівноважуючий

його попит на купівлю євро і продаж

доларів США, то євро коштуватиме дешевше,

ніж долар. У цьому випадку йдеться про

попит клієнтів, а не дилерів, оскільки

коли клієнт купує, дилер продає.

Дилер

(англ.

dealer

—

торговець, агент) — працівник банку,

уповноважений здійснювати операції

купівлі-продажу з іноземною валютою. Валютна

позиція

Загалом

валютний ринок не може бути статичним

— це суперечить його суті, тому що

в такому разі валютні операції не при-

носитимуть прибутку. Ця обставина дуже

важлива, оскільки спричиняє штучні

коливання курсів валют, коли дилери

самостійно, без будь-яких зовнішніх

причин форсують тиск на конкретні

валюти, що, в свою чергу, «розкачує»

ринок, надаючи можливість отримати

прибуток на підвищенні або зниженні

курсів.

Основним

наслідком коливання валютних курсів

є ризик для експортера чи імпортера,

який полягає в тому, що вартість

іноземної валюти, яку вони використовують

у своїх розрахунках, відрізнятиметься

від тієї, на яку вони розраховували.

Експортери,

які виставляють іноземним покупцям

рахунок- фактуру в іноземній валюті,

можуть виявити, що до того часу, коли

потрібно буде обміняти валюту, яку вони

виручили, на вітчизняну, курс іноземної

валюти знизиться, і вони отримають

менше місцевих грошей, ніж планувалося.

В подібній ситуації можуть опинитися

й імпортери.

Припустимо,

що певний імпортер уклав угоду на

поставку товару і для сплати за нього

отримав комерційний кредит. На момент

оплати угоди обмінний курс валюти

платежу підвищився й імпортеру доведеться

витратити на купівлю іноземної валюти

більше національної валюти, ніж

передбачалося при укладанні торговельної

угоди. За сприятливої зміни обмінного

курсу відповідної валюти як імпортер,

так і експортер змогли б отримати

додатковий прибуток. Отже, зазнаючи

експозиції валютного ризику (тобто

покладаючись на випадок щодо обмінного

курсу іноземної валюти), імпортери

та експортери можуть мати як додаткові

прибутки, так і непередбачені збитки.

Як

імпортери, так і експортери прагнуть

мінімізувати свою експозицію до

іноземної валюти або зовсім її уникнути.

Вони хочуть точно знати, скільки їм

доведеться заплатити чи отримати в

своїй валюті, а не брати участь в азартній

грі на змінах обмінних курсів. Є різні

способи зменшення чи уникнення експозиції

до іноземної валюти, які здійснюються

за допомогою банків.

Як

і торговці, що опинилися в експозиції

до будь-якої валюти, валютного ризику

зазнають і банки, якщо актив з цієї

валюти перевищує пасив (чи навпаки).

Ризик зазнати збитків через експозицію

для банків дуже великий, оскільки вони

мають справу із значними сумами грошей.

Для

банків особливо важливий, контроль

експозиції. Обороти можуть бути досить

великими, але при цьому маржа (різниця

між ціною продавця і ціною покупця)

дилерів незначна, а обмінні курси

можуть значно змінюватися навіть за

кілька секунд. Для захисту своєї

маржі від коливань курсів банки

намагаються компенсувати одну угоду

(скажімо, на купівлю валюти) іншою

(угодою на продаж цієї валюти), яка може

бути укладена через декілька секунд

після першої.

Наприкінці

кожного робочого дня дилери повинні

прагнути (балансувати активи й пасиви

з кожної валюти. Для цього необ

хідно

домогтися узгодження купівлі й продажу,

наданих і отриманих позичок з кожної

валюти, і таким чином зберігати свою

позицію «рівноважною»

закритою,

коли вимоги тотожні зобов'язанням.

Для

вирішення цього завдання між банками

укладається багато вторинних угод,

і деякі банки спеціалізуються на цьому

вторинному бізнесі.

Проте

мати закриту валютну позицію не завжди

можливо й раціонально. Наприклад, якщо

очікується різке падіння курсу будь-якої

валюти, банку слід конвертувати її в

надійнішу. При здійсненні операцій

купівлі однієї валюти за іншу з'являється

розбіжність вимог банку і обов'язків

за цими валютами. Така валютна позиція

називається

відкритою.

При відкритій позиції в банку виникає

або ризик втрат, або можливість отримання

додаткового прибутку при зміні

валютних курсів. У таких випадках банк

«здобуває позицію» за будь-якою валютою:

«довга»

позиція у валюті

А

означає, що банк купив зайву кількість

валюти, тобто його актив перевищує

пасив у цій валюті;

«коротка»

позиція у валюті

В

означає, що банк продав зайву

кількість валюти, тобто його пасив

перевищує актив у цій валюті.

Незалежно

від того, в довгій чи короткій позиції

перебуває банк, він підлягає експозиції

до цієї валюти і буде вимушений

розраховувати на спекулятивний прибуток

або збиток внаслідок змін обмінного

курсу. Якщо банк зайняв таку позицію

спеціально, то він спекулюватиме на

зміні курсу даної валюти.

Однак,

як зазначалося вище, хоча протягом

робочого дня банк на короткий час може

займати певну позицію щодо валюти, він,

як правило, «зрівнює» її перед завершенням

операцій наприкінці дня. В результаті

він не матиме будь-якої експозиції до

іноземної валюти і не спекулюватиме

на ній. Валютна

позиція вітчизняних банків

Банком

визначена й здійснюється процедура

стратегічного та оперативного управління

валютною позицією. Оцінка та мінімізація

валютного ризику здійснюється шляхом

аналізу структури балансових та

позабалансових статей, які підлягають

переоцінюванню, аналізу відкритих

валютних позицій, їх оптимізації,

аналізу динаміки курсів валют,

установлених НБУ та курсів валют та

МВРУ, встановлення конкурентоспроможних

курсів валют, аналізу розривів між

активами та пасивами в розрізі валют,

оп-

тимізацп

розривів та валютної позиції, порівняння

витрат на закриття відкритої валютної

позиції (за прогнозним валютним курсом)

з очікуваними надходженнями, моніторингу

дотримання нормативів валютного ризику,

встановлених Національним банком

України, застосування достатньої

управлінської звітності.

Норматив

ризику загальної відкритої

(довгої/короткої-)

валютної позиції банку встановлюється

для обмеження ризику, пов'язаного з

проведенням операцій на валютному

ринку, що може призвести до значних

втрат банку.

Норматив

ризику загальної відкритої (довгої/короткої)

валютної позиції банку (Н13) визначається

як співвідношення загальної величини

відкритої валютної позиції банку за

всіма іноземними валютами та банківськими

металами в гривневому еквіваленті до

регулятивного капіталу банку.

За

кожною іноземною валютою та кожним

банківським металом обчислюється

підсумок за всіма балансовими і

позабалансовими активами і всіма

балансовими та позабалансовими

зобов'язаннями банку та розраховується

загальна відкрита валютна позиція

банку в гривневому еквіваленті окремо

за кожною іноземною валютою та кожним

банківським металом (розрахунок

проводиться за звітну дату).

Величина

загальної відкритої валютної позиції

банку визначається як сума абсолютних

величин усіх довгих і коротких відкритих

валютних позицій у гривневому еквіваленті

(без урахування знака) за всіма іноземними

валютами та за всіма банківськими

металами.

Для

банків, статутний капітал яких сплачено

у вільно конвертованій валюті та

внаслідок чого виникає порушення

нормативу загальної довгої відкритої

валютної позиції банку у вільно

конвертованій валюті, установлюється,

що частина (або вся сума) статутного

капіталу банку не враховується до

розрахунку нормативу загальної довгої

відкритої валютної позиції банку у

вільно конвертованій валюті за

умови, що ці кошти розміщені на окремому

депозитному рахунку в Національному

банку (лише та частина, що призводить

до порушення цього нормативу).

Обсяг

валюти на окремому депозитному рахунку

в Національному банку для розрахунку

нормативу ризику загальної відкритої

(довгої/короткої") валютної позиції

визначається уповноваженими банками

самостійно. При цьому банки здійснюють

розрахунок нормативу ризику загальної

відкритої (довгої/короткої")

валютної позиції з вирахуванням суми

коштів, які розміщуються на окремому

депозитному рахунку в Національному

банку.

Для

відкриття окремого рахунка уповноваженим

банкам потрібно використовувати

кореспондентські рахунки Національного

банку за кордоном, інформація про які

доводиться до банків окремо.

В

уповноваженому банку кошти, що

розміщуються в депозит, повинні

обліковуватися на балансовому рахунку

1212 «Короткострокові депозити в

Національному банку України».

Мінімальна

сума депозиту, ставки за депозитом,

термін розміщення депозиту та інші

умови визначаються відповідними но-

рмативно-правовими актами Національного

банку.

Депозитні

угоди про розміщення в Національному

банку частини коштів статутного

капіталу потрібно укладати з Національним

банком через Департамент валютного

регулювання за допомогою дилінгового

обладнання Reuters

або

шляхом письмового оформлення відповідних

документів, з подальшим обміном

підтвердженнями по SWIFT

або

ключованими телексними повідомленнями

про списання та зарахування валютних

коштів.

У

разі розірвання угоди про відкриття

окремого рахунка, укладеної між

уповноваженим банком і Національним

банком, банк повинен повідомити про це

Департаменту валютного регулювання.

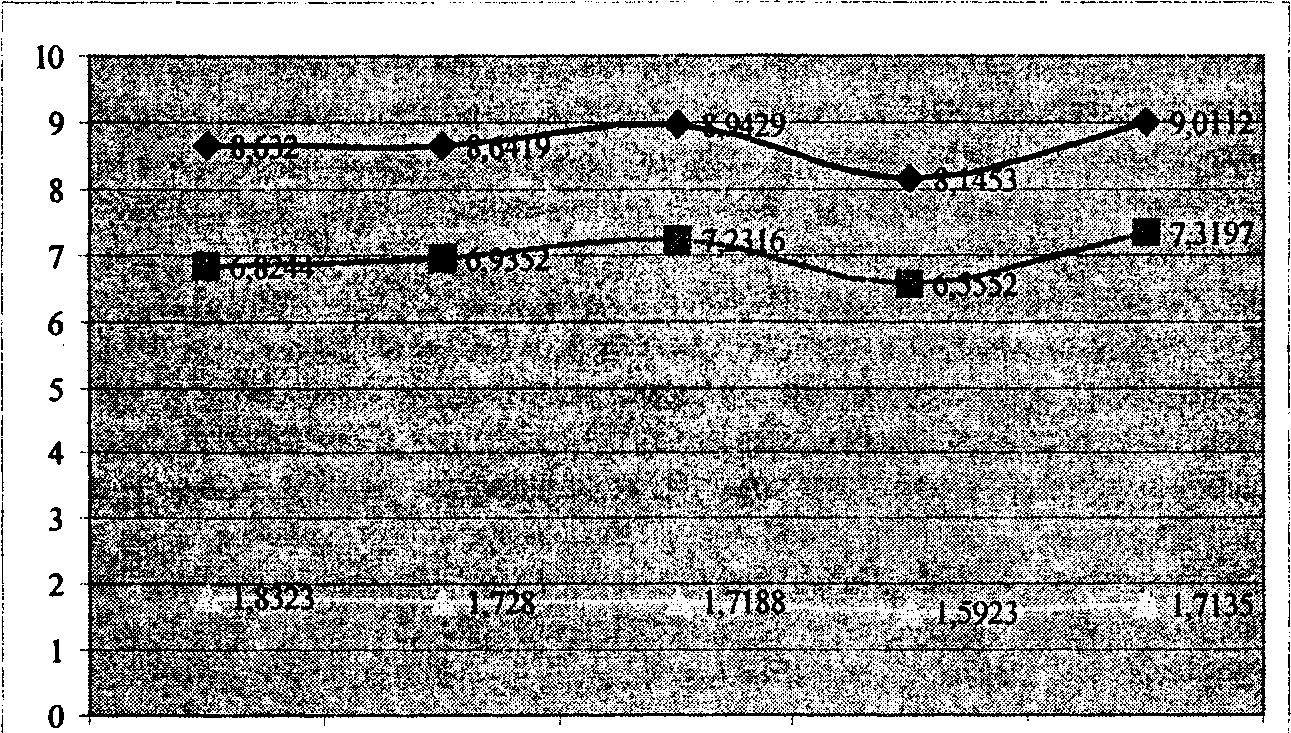

Динаміка валютної позиції окремого

вітчизняного банку наведена в табл.

1.11 та на рис. 1.3.

Таблиця 1.11

ДИНАМІКА

ВАЛЮТНОЇ ПОЗИЦІЇ БАНКУ

|

Норматив |

Станом на |

|||||

|

2002 |

2003 |

2004 |

2005 |

2006 |

||

|

Н13 |

Норматив загальної відкритої валютної позиції |

8,632 |

8,642 |

8,943 |

8,145 |

9,011 |

|

Н13-1 |

Норматив загальної довгої відкритої валютної позиції |

6,824 |

6,935 |

7,232 |

6,555 |

7,32 |

|

Н13-2 |

Норматив загальної короткої відкритої валютної позиції |

1,832 |

1,728 |

1,719 |

1,592 |

1,714 |

Нормативне значення загальної відкритої валютної позиції банку (Н13) має бути не більше ніж 35 відсотків.

При цьому встановлюється обмеження ризику окремо для довгої відкритої валютної позиції та короткої відкритої валютної позиції банку:

загальна довга відкрита валютна позиція (НІ3-1) має бути не більша ніж ЗО відсотків;

загальна коротка відкрита валютна позиція (НІ3-2) має бути не більша ніж 5 відсотків.

2002 2003 2004 2005 2006

♦ Норматив загальної відкритої валютної позиції

І Я

■

Норматив загальної довгої відкритої

валютної позиції

І Норматив загальної короткої відкритої валютної позиції

Рис. 1.3. Динаміка валютної позиції банку за 2002—2006 pp.

Валютні ринки

Світовий валютний (форексний) ринок включає окремі ринки, локалізовані в різних регіонах світу, центрах міжнародної торгівлі та валютно-фінансових операцій. На валютному ринку здійснюється широке коло операцій, пов'язаних із зовнішньоторговельними розрахунками, міграцією капіталу, туризмом, а також зі страхуванням валютних ризиків і проведенням інтервенційних тходів.

З

одного боку, валютний ринок — це

особливий інституціона- льний механізм,

який опосередковує відносини з

купівлі-продажу іноземної валюти між

банками, брокерами й іншими фінансовими

інститутами. З іншого боку, валютний

ринок обслуговує відносини між

банками і клієнтами (як корпоративними,

так і урядовими й індивідуальними).

Таким чином, учасниками валютного

ринку є комерційні й центральні банки,

урядові одиниці, брокерські організації,

фінансові інститути, промислово-торгові

фірми і фізичні особи, що оперують з

валютою.

Максимальна

частка в операціях з валютою належить

великим транснаціональним банкам, які

широко застосовують сучасні

телекомунікації. Саме тому валютні

ринки називають системою електронних,

телефонних та інших контактів між

банками, пов'язаних зі здійсненням

операцій в іноземній валюті.

Під

міжнародним валютним ринком мається

на увазі ланцюг тісно пов'язаних між

собою системою кабельних і супутникових

комунікацій регіональних валютних

ринків. Між ними існує перелив засобів

залежно від поточної інформації і

прогнозів прові- днихих учасників ринку

щодо можливого положення окремих валют.

Виділяються

такі найбільші регіональні валютні

ринки, як Європейський (у Лондоні,

Франкфурті, Парижі, Цюриху), Американський

(у Нью-Йорку, Чикаго, Лос-Анджелесі,

Монреалі) і Азіатський (у Токіо, Гонконгу,

Сінгапурі, Бахрейні). Річний обсяг

угод на цих валютних ринках становить

понад 250 трлн доларів. На цих ринках

котируються провідні валюти світу.

Оскільки окремі регіональні валютні

ринки знаходяться в різних годинних

поясах, міжнародний валютний ринок

працює цілодобово.

Євроринки

набули світового масштабу. На них

задіяні найбільші міжнародні банки,

фінансові центри та всі конвертовані

валюти. На цих ринках здійснюються

операції з різноманітними фінансовими

інструментами у валютах, відмінних від

валюти країни, в якій розміщуються

банки, що здійснюють ці операції. Такі

ринки народжені не урядовими рішеннями,

а потребами інвесторів і користувачів

інвестицій. їхні операції не є об'єктом

державного валютного та податкового

регулювання даної країни.

З'явившись

на світ в Європі у 50-х роках XX ст.,

євроринки завоювали весь світ. Лондон,

Люксембург, Париж, Брюссель і Цюрих

були колисками євровалют. До них швидко

приєднались азійські фінансові центри

— Сингапур і Гонконг, центри — оф- шор

Нассау та Кайманових островах. З початку

80-х років Ною- Йорк став центром євроринків

із створенням «вільних» створен

ням

вільних зон міжнародних банківських

послуг. Наприкінці 1986 р. було створено

міжнародний фінансовий ринок у Токіо.

Сучасний

прогрес у галузі комунікації значною

мірою делока- лізував операції євроринку.

Тільки бухгалтерський облік, фіксуючи

проведення операцій конкретним учасником

євроринку, дає змогу локалізувати їх

у момент здійснення. Банки мають змогу

виконувати арбітражні валютні операції

саме завдяки бухгалтерським записам.

До

сврогрошей (євровалюти)

належать кошти, які банк:

отримує

у вигляді депозитів у валюті, відмінній

від валюти країни, в якій розміщується

цей банк;

позичає

своїм клієнтам у валюті, відмінній від

валюти країни, де розміщується цей

банк.

Мова

йде лише про конвертовані валюти та

міжнародні розрахункові грошові

одиниці (наприклад СПЗ або, до недавнього

часу, екю).

Комерційні

банки, які реєструють у своєму балансі

подібні операції, є

євробанками.

Будь-яка банківська установа може

відігравати роль євробанкіра в тій

частині своїх операцій з валютою, в

якій ця установа здійснює відповідні

операції на території, розташованій

за межами країни походження даної

валюти.

Євроринок—

це світовий фінансовий ринок, на якому

операції з різноманітними фінансовими

інструментами здійснюються в євровалютах.

Цей ринок включає декілька секторів,

а саме:

єврогрошовий

ринок, тобто власне ринок євровалют,

де представлені короткострокові (до

одного року) міжбанківські депозити;

ринок

банківських єврокредитів, тобто

середньострокових (на 2—10 років)

кредитів, які оформлюються кредитними

угодами;

ринок

капіталів, який на сучасному етані

представлений в основному ринком

єврооблігацій, але існуючі, також

євроакції, євровекселі та ін.

Ринок

євровалют і ринок єврооблігацій дуже

залежать один від одного.

На

євроринку банківських кредитів надаються

середньо- та довгострокові кредити зі

змінною (плаваючою) ставкою, так звані

рол-оверні (рол-овернї)

або

відновлювальні {револьверні)

кредити. За цими кредитами кожні три

або шість місяців відсоткові ставки

переглядаються залежно від

базової ставки.

Базовою ставкою, що використовується

в єврокредитах, є середні ставки, за

якими першокласні банки надають позики

в євровалютах іншим першокласним банкам

шляхом розміщення в них депозитів. До