ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 30.03.2024

Просмотров: 604

Скачиваний: 0

СОДЕРЖАНИЕ

Итоговый междисциплинарный экзамен по специальности

061100 « Менеджмент» Финансовый менеджмент

1. В чём отличие маржинального подхода от традиционного? с.32-33,2

2. По каким признакам классифицируются издержки? 32-33, 2

3. Какие зависимости исследует операционный анализ? 33, 2

4. Какими возможностями обладает операционный анализ для целей менеджмента? 33, 2

5. Какие ограничения имеет операционный анализ? 33, 2

7. Какие методы операционного анализа Вы знаете? 33, 2

8. Поясните ключевые особенности каждого из методов операционного анализа. Лекции по уу

9. Какую маржу безубыточности желательно иметь бизнесу? 33-34, 2

10. От каких факторов зависит предпринимательский риск?35-36, 2

11. Для каких целей менеджмент использует формулу издержек? 37, 2

12. В чём отличие формата отчёта о прибылях по вкладу от функционального формата? 37-38, 2

13. Можно ли провести операционный анализ с нелинейными зависимостями? 39-40, 2

14. Можно ли использовать операционный анализ для некоммерческих организаций? 38-39, 2

15. Что означает понятие релевантной информации в принятии решений менеджмента? 40, 2

16. В чём отличие анализа приращений (инкрементального) от полного анализа? 41, 2

21. Кому необходима финансовая информация? Лекции по бу, уу

22. Какие основные функции выполняют финансовые отчёты? в.2

25. Что показывает горизонтальный и трендовый анализ? в.3

26. Что показывает вертикальный и стандартный анализ? в.3

27. Поясните понятие "ликвидность". В.4

29. Какой другое название имеют коэффициенты оборачиваемости? Коэффициенты деловой активности

30. Что включает понятие "структура капитала"? в.5

35. Для каких целей анализируются рыночные коэффициенты? в.8

36. Можно ли судить о хорошей деятельности по более высокому показателю? Приведите примеры. В.10

37. Какие стандарты применяются в процессе анализа финансовых коэффициентов? Приведите примеры. В.9

40. Чем отличается классический подход к расчёту эффекта финансового рычага? с. 33, 1

42. Какими факторами порождён финансовый риск? Предпринимательский риск? Приведите примеры. В.13,14

43. Чувствительность каких величин измеряет операционный рычаг? в.14

44. Какую зависимость исследует общий рычаг? Какие факторы оказывают на него влияние? Лекции по фм

45. Для каких целей анализируется мультипликатор собственного капитала? в.15

46. Какие инструменты управления структурой капитала Вы знаете? Приведите примеры.В.5

50. Ваше мнение о корректировке финансовых отчётов на инфляцию?

52. Раскройте понятия номинальной и реальной прибыли? Инфляция конец первой методички

54. Какие концепции управления оборотным капиталом Вы знаете?

56. Чем отличаются текущие (оборотные) активы от внеоборотных?

57. Какие факторы влияют на потребность в оборотном капитале?

59. Какие типы политики управления ок Вам знакомы? Каковы последствия этих политик?

61.Поясните понятие производственно-коммерческого цикла. Из каких элементов он состоит?

63. Что измеряет сила воздействия оборотного капитала?

65. Для каких целей фирме нужны дс?

66. Что служит основным инструментом управления дс?

67.Для каких целей применяется бюджет дс?

68. Какие методы прогнозирования дс Вы знаете?

69. Расскажите об основных фрагментах бюджета дс.

70.Какие модели упр-ия дс Вы знаете?

71,72. Из каких предположений исходит модель Баумола и модель Миллера-Орра? Как их применить?

73. Зачем фирме поддерживать минимальный остаток дс на расчётном счёте?

74.Когда прим-ся модель экономически обоснованного заказа? и каких элементов она состоит?

75. Область прим-ия модели экономически обоснованного заказа.

76. Какие понятия стоимости (цены) капитала Вы знаете?

77. Как опр-ть стоимость заёмного капитала? Когда нужна поправка на налогообл-ие прибыли?

78.Подходит ли модель стоимости заёмного капитала для оценки стоимости привилегированного капитала?

79. Какие трудности возникают при оценке стоимости собственного капитала?

80. Какие методы оценки стоимости собственного капитала Вы знаете?

81. Как формула Гордона исп-ся в методе дивидендов?

82. В чём суть метода доходов? На каких предположениях он основан?

83. Поясните работу модели сарм. Когда она прим-ся?

84. Какую функцию выполняет бета-коэф-т?

85. Какие стандарты коэф-та-бета Вы знаете?

86. Какие премии за риск Вам известны?

87. На каких рассуждениях построена формула "доход от облигации плюс премия за риск"?

88. Как исп-ся коэф-т "Цена/доход" в оценке стоимости собственного капитала? Ограничения в прим-ии.

90. Какие пропорции могут исп-ся в вычислении сск? Что подходит для рос-ой практики?

91. Каковы подходы отечественной теории к вычислению сск? Чем они отличаются от классической теории?

92. Когда прим-ся понятие предельной стоимости капитала? в чём польза метода?

93. Какие модели капитального бюджета Вы знаете? На каких главных принципах они построены?

94. Поясните суть, дост-ва и нед-ки модели периода окупаемости

95. Какие подходы исп-т модель средней расчётной ставки рент-ти?

96. Что показ-т анализ работы с моделью npv? Её дост-ва и нед-ки.

97. Что означает понятие внутренней ставки рент-ти? Как работает модель irr? Ее дост-ва и нед-ки.

|

Поступление и расходование ДС |

База для оценки |

|

Деньги от продажи (наличность) |

Величина чистой выручки с делением за наличный расчет и в кредит |

|

Поступления от дебиторов |

Величина чистой выручки с делением за наличный расчет и в кредит, система сбора платежей |

|

Проценты и дивиденды полученные |

Портфель ц. б. фирмы, доход от ц. б. |

|

Увеличение займов/депозитов, выпуск ц.б. |

Финансовый план |

|

Продажа активов |

План продаж активов |

|

Закупки |

Закупки с делением за наличный расчет и в кредит, условия получения кредита |

|

Оплата закупок |

Закупки с делением за наличный расчет и в кредит, условия получения кредита |

|

Оплата труда |

Трудовые ресурсы, размер оплаты труда |

|

Изд-ки пр-ва |

Производственный план |

|

Общие, управленческие, коммерческие, финансовые |

Управленческий и торговый персонал, предполагаемые расходы по стимулированию продаж и сбыту |

|

Инвестиции в оборудование |

План капиталовложений |

|

Возврат займов и изъятие из обращения ценных бумаг |

Финансовый план |

Рассмотрим пример прогнозирования ДС методом притока и оттока.

Предприятие реализует около 80 % продукции в кредит и 20 % за наличный расчет. Как правило, оно предоставляет своим контрагентам 30-дневный кредит. Статистика показывает, что 70 % оплачивается вовремя, а 30 % - в течение следующего месяца. Чистая выручка за 3-й квартал текущего года должна составить: июль – 35, август – 37, сентябрь – 42 млн р. В мае она была 30 млн. р., в июне – 32 млн р. Составим бюджет ДС на 3-й квартал.

Динамика денежных поступлений и дебиторской задолженности

|

Показатели |

Июль |

Август |

Сентябрь |

|

Дебиторы на начало периода |

15 |

17,9 |

20,2 |

|

Чистая выручка, всего: |

35 |

37 |

42 |

|

в т.ч. в кредит |

28 |

29,6 |

33,6 |

|

Поступление ДС, всего: |

32,1 |

34,7 |

37,5 |

|

в т.ч. 20 % реал-ии тек-го месяца за наличный расчет |

7 |

7,4 |

8,4 |

|

70 % реализации в кредит прошлого месяца |

17,9 |

19,6 |

20,7 |

|

30 % реализации в кредит позапрошлого месяца |

7,2 |

7,7 |

8,4 |

|

Дебиторы на конец периода |

17,9 |

20,2 |

24,7 |

Прогнозируемый бюджет ДС (фрагмент)

|

Показатели |

Июль |

Август |

Сентябрь |

|

Поступления ДС: |

|

|

|

|

реализация продукции |

32,1 |

34,7 |

37,5 |

|

прочие поступления |

2,9 |

1,4 |

5,8 |

|

Всего поступлений (притоки) |

35 |

36,1 |

43,3 |

|

Отток ДС |

|

|

|

|

погашение кредиторской задолженности |

29,6 |

34,5 |

39,5 |

|

прочие платежи (налоги, з/п, др.) |

3,8 |

4,2 |

5,8 |

|

Всего выплат |

33,4 |

38,7 |

45,3 |

|

Излишек (нед-к) ДС |

1,6 |

-2,6 |

-2,0 |

Расчет объема требуемого краткосрочного финансирования

|

Показатели |

Июль |

Август |

Сентябрь |

|

Остаток ДС на начало периода |

2 |

3,6 |

1 |

|

Изменение ДС |

1,6 |

-2,6 |

-2 |

|

Остаток ДС на конец |

3,6 |

1 |

-1 |

|

Требуемый мин-м ДС на р/счете |

3 |

3 |

3 |

|

Требуемая дополнительная краткосрочная ссуда |

– |

2 |

4 |

Этот метод широко используется по причине двух главных преимуществ:

- дает полное представление об ожидаемых потоках ДС;

- служит эффективным инструментом контроля за ежедневными переводами.

Недостатки метода:

- надежность метода снижается из-за задержек в сборе денег с дебиторов или неожиданной потребности в больших платежах, других факторов;

- не может дать точного представления о важных изменениях в движении оборотного капитала, особенно по запасам и дебиторам.

Пример прогнозирования ДС косвенным методом:

|

Операционная деятельность |

|

|

|

Операционная прибыль |

|

35 000 |

|

Неденежные расходы: |

|

|

|

Амортизация |

14 000 |

|

|

Чистый прирост текущих активов без ДС |

(5 000) |

|

|

Чистый прирост текущих обязательств |

8 000 |

17 000 |

|

Чистый приток от операционной деят-ти |

|

52 000 |

|

Инвестиционная деятельность |

|

|

|

Продажа недвижимости, завода, оборуд-я |

91 000 |

|

|

Чистый приток от инвестиционной деят-ти |

|

91 000 |

|

Финансовая деятельность |

|

|

|

Облигационный заем |

72 000 |

|

|

Погашение долгосрочного кредита |

(170 000) |

|

|

Расходы по проценту |

(9 000) |

|

|

Выплата дивидендов |

(33 000) |

|

|

Чистый приток от финансовой деят-ти |

|

(140 000) |

|

Рост ДС |

|

3 000 |

70.Какие модели упр-ия дс Вы знаете?

Перед мен-ром ставится задача определения такого запаса ДС, при котором цена ликвидности не превышает маржинального процентного дохода по государственным ценным бумагам (активам с нулевым риском). Наиболее часто прибегают к двум моделям управления денежными средствами:

- модель Баумола.

- модель Миллера-Орра.

71,72. Из каких предположений исходит модель Баумола и модель Миллера-Орра? Как их применить?

Для определения оптимального остатка денежных средств на предстоящий период используются модели Баумола и Миллера-Орра.

Модель Баумола исходит из предположений, что динамика остатка ДС носит пилообразный характер. Предполагается наличие у предприятия максимально целесообразного уровня ДС (денежные расходы стабильны и прогнозируемы), постепенно расходуемых в течение некоторого периода времени. В основе модели лежит концепция экономически обоснованного размера заказа (EOQ), обычно используемого в управлении запасами. Вычисляются расходы по конвертации и издержки по хранению денежных средств. Цель анализа состоит в сопоставлении заранее определенной выгоды от хранения запасов ДС с расходами по конвертации цен. бумаг в ДС.

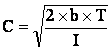

Сумма 1 сделки по трансформации цен. бумаг в ДС:

b – постоянные расходы на конвертацию; Т – прогнозируемая потребность в ДС в течение планового периода; I - % по цен. бумагам в планируемом периоде.

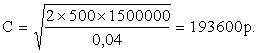

Пример: фирме требуется 1,5 млн.р. ДС в течение следующих 3‑х месяцев. Конвертация ц/б в наличность требует пост. затрат – 500р. Фирма может заработать годовой доход по рыночным ц/б в размере 16%.

I = 16% / 4 квартала = 4% в квартал

Таким образом, в соответствии с платежными потребностями фирмы она может продавать ц/б на сумму 193600р. или конвертировать ту же сумму в ц/б.

Модель Миллера-Орра. Изменение остатков ДС в течение времени носит случайный характер как по направлению, так и по величине. Т.к. кол-во периодов времени растет, то изменения остатков ДС обычно формируют в виде кривой нормального распределения. Согласно этой модели повышение остатка ДС допускается до верхнего контрольного предела ВП. Достигнув уровня ВП, остаток ДС уменьшается до точки возврата ТВ посредством инвестирования суммы (ВП – ТВ) в рыночные ц/б.