ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 30.03.2024

Просмотров: 555

Скачиваний: 0

СОДЕРЖАНИЕ

Итоговый междисциплинарный экзамен по специальности

061100 « Менеджмент» Финансовый менеджмент

1. В чём отличие маржинального подхода от традиционного? с.32-33,2

2. По каким признакам классифицируются издержки? 32-33, 2

3. Какие зависимости исследует операционный анализ? 33, 2

4. Какими возможностями обладает операционный анализ для целей менеджмента? 33, 2

5. Какие ограничения имеет операционный анализ? 33, 2

7. Какие методы операционного анализа Вы знаете? 33, 2

8. Поясните ключевые особенности каждого из методов операционного анализа. Лекции по уу

9. Какую маржу безубыточности желательно иметь бизнесу? 33-34, 2

10. От каких факторов зависит предпринимательский риск?35-36, 2

11. Для каких целей менеджмент использует формулу издержек? 37, 2

12. В чём отличие формата отчёта о прибылях по вкладу от функционального формата? 37-38, 2

13. Можно ли провести операционный анализ с нелинейными зависимостями? 39-40, 2

14. Можно ли использовать операционный анализ для некоммерческих организаций? 38-39, 2

15. Что означает понятие релевантной информации в принятии решений менеджмента? 40, 2

16. В чём отличие анализа приращений (инкрементального) от полного анализа? 41, 2

21. Кому необходима финансовая информация? Лекции по бу, уу

22. Какие основные функции выполняют финансовые отчёты? в.2

25. Что показывает горизонтальный и трендовый анализ? в.3

26. Что показывает вертикальный и стандартный анализ? в.3

27. Поясните понятие "ликвидность". В.4

29. Какой другое название имеют коэффициенты оборачиваемости? Коэффициенты деловой активности

30. Что включает понятие "структура капитала"? в.5

35. Для каких целей анализируются рыночные коэффициенты? в.8

36. Можно ли судить о хорошей деятельности по более высокому показателю? Приведите примеры. В.10

37. Какие стандарты применяются в процессе анализа финансовых коэффициентов? Приведите примеры. В.9

40. Чем отличается классический подход к расчёту эффекта финансового рычага? с. 33, 1

42. Какими факторами порождён финансовый риск? Предпринимательский риск? Приведите примеры. В.13,14

43. Чувствительность каких величин измеряет операционный рычаг? в.14

44. Какую зависимость исследует общий рычаг? Какие факторы оказывают на него влияние? Лекции по фм

45. Для каких целей анализируется мультипликатор собственного капитала? в.15

46. Какие инструменты управления структурой капитала Вы знаете? Приведите примеры.В.5

50. Ваше мнение о корректировке финансовых отчётов на инфляцию?

52. Раскройте понятия номинальной и реальной прибыли? Инфляция конец первой методички

54. Какие концепции управления оборотным капиталом Вы знаете?

56. Чем отличаются текущие (оборотные) активы от внеоборотных?

57. Какие факторы влияют на потребность в оборотном капитале?

59. Какие типы политики управления ок Вам знакомы? Каковы последствия этих политик?

61.Поясните понятие производственно-коммерческого цикла. Из каких элементов он состоит?

63. Что измеряет сила воздействия оборотного капитала?

65. Для каких целей фирме нужны дс?

66. Что служит основным инструментом управления дс?

67.Для каких целей применяется бюджет дс?

68. Какие методы прогнозирования дс Вы знаете?

69. Расскажите об основных фрагментах бюджета дс.

70.Какие модели упр-ия дс Вы знаете?

71,72. Из каких предположений исходит модель Баумола и модель Миллера-Орра? Как их применить?

73. Зачем фирме поддерживать минимальный остаток дс на расчётном счёте?

74.Когда прим-ся модель экономически обоснованного заказа? и каких элементов она состоит?

75. Область прим-ия модели экономически обоснованного заказа.

76. Какие понятия стоимости (цены) капитала Вы знаете?

77. Как опр-ть стоимость заёмного капитала? Когда нужна поправка на налогообл-ие прибыли?

78.Подходит ли модель стоимости заёмного капитала для оценки стоимости привилегированного капитала?

79. Какие трудности возникают при оценке стоимости собственного капитала?

80. Какие методы оценки стоимости собственного капитала Вы знаете?

81. Как формула Гордона исп-ся в методе дивидендов?

82. В чём суть метода доходов? На каких предположениях он основан?

83. Поясните работу модели сарм. Когда она прим-ся?

84. Какую функцию выполняет бета-коэф-т?

85. Какие стандарты коэф-та-бета Вы знаете?

86. Какие премии за риск Вам известны?

87. На каких рассуждениях построена формула "доход от облигации плюс премия за риск"?

88. Как исп-ся коэф-т "Цена/доход" в оценке стоимости собственного капитала? Ограничения в прим-ии.

90. Какие пропорции могут исп-ся в вычислении сск? Что подходит для рос-ой практики?

91. Каковы подходы отечественной теории к вычислению сск? Чем они отличаются от классической теории?

92. Когда прим-ся понятие предельной стоимости капитала? в чём польза метода?

93. Какие модели капитального бюджета Вы знаете? На каких главных принципах они построены?

94. Поясните суть, дост-ва и нед-ки модели периода окупаемости

95. Какие подходы исп-т модель средней расчётной ставки рент-ти?

96. Что показ-т анализ работы с моделью npv? Её дост-ва и нед-ки.

97. Что означает понятие внутренней ставки рент-ти? Как работает модель irr? Ее дост-ва и нед-ки.

48. Какой показатель характеризует темпы развития (упадка) бизнеса? Роста (снижения) рыночной стоимости фирмы? Какие модели для этого анализа привлекаются?

ВТР в методичке 1, модель хигинса в тетради

Развитие экономического потенциала предприятия имеет главный ограничитель – темп роста собственного капитала ВТР. При нулевом эффекте финансового рычага (долгосрочного заемного капитала нет) рост экономического потенциала будет равен ROE. Однако на практике редко реинвестируется вся сумма прибыли, оставшейся в распоряжении предприятия.

Устойчивый внутренний темп роста собственного капитала ВТР можно вычислить с помощью развернутой модели следующего вида (А.Д. Шеремет):

(1) и (2):

|

|

ВТР = |

Валюта баланса |

´ |

Текущие пассивы |

´ |

Текущие активы |

´ |

Чистая выручка |

´ |

||||||

|

|

СК |

Валюта баланса |

Текущие пассивы |

Текущие активы |

|||||||||||

|

|

|

|

|

|

|

|

|

|

|||||||

|

|

´ |

Чистая прибыль |

´ |

Прибыль на накопления |

. |

|

|||||||||

|

|

Чистая выручка |

Чистая прибыль |

|

||||||||||||

|

Если свернуть расширенную модель в исходную, то получим |

|

||||||||||||||

|

ВТР = |

Чистая прибыль |

´ Коэффициент накопления = ROE´ Коэффициент накопления. |

|

||||||||||||

|

СК |

|

||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Многофакторная модель дает обобщенную характеристику различных сторон деятельности предприятия:

- производственной и маркетинговой – рентабельностью продаж;

- финансовой – структурой источников средств;

- дивидендной политики – долей прибыли на накопления.

Любое предприятие, стабильно работающее в течение определенного периода, имеет сложившиеся значения рассмотренных факторов и тенденции их изменения. Если ориентироваться на их текущие значения, то темп роста предопределен. Если же владельцы и менеджер намерены наращивать экономический потенциал более высокими темпами, то они могут варьировать одним или несколькими факторами в следующих областях:

- в части дивидендной политики, уменьшая долю прибыли на дивиденды;

- в части финансовой политики, наращивая долю заемных средств;

- в области политики управления оборотным капиталом, повышая оборачиваемость запасов и других элементов оборотных активов;

- в области производственной политики, снижая себестоимость.

Практическое применение моделей темпов устойчивого роста при планировании развития фирмы должно учитывать риск банкротства. Например, если финансовые коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами принять на нормативном уровне, а норму прибыли на накопления равной 1, то оптимальная величина устойчивого темпа роста составит 0,5 рентабельности текущих активов или 0,05 рентабельности собственного оборотного капитала (А.Д. Шеремет).

В то время, как круп и устойчивые пред-тия могут привлекать собств кап-л извне, для других предпр-тий такая воз-ть сильно ограничена. В этих условиях определение ВТР, достигаемое за счет внутр источников, можно определить по модели Р. Хиггинса:

|

ВТР или g= |

m * (1 – d) * (A/E) |

|

(A/S) – m * (1-d)* (A/E) |

Где m – норма чистой прибыли в продажах или рент-ть продаж по чистой прибыли;

d – плановая норма выплаты дивидендов в чистой прибыли; A/E – коэффициент Активы/Собств капитал;

A/S – коэффициент Активы/ Выручка.

В период финансового оздоровления кризисных предпр-тий мы наблюдаем отриц значение рент-ти продаж, поэтому в условиях фин реструктуризации предпр-тий возникает потреб-ть в поиске такого показателя, кот выполнял бы функцию временного ВТР. Федер служба фин оздоровления (ФС ФО) РФ в качестве показателя были предложены чистые активы предприятия за минусом собственности, исчисляемой специфич образом по балансу. Критерием эффективности фин реструктуризации в этом случае служит максимум роста чистых активов. Действительно, по мере рестр-ции кредиторской задолженности можно добиться положительной динамики роста чистых активов. В то же время, этот показатель ничего не говорит о том, что происходит с динамикой фин результатов. Поскольку при оценке эффективности рез-тов фин реструктуризации предпочтительнее относительный показатель, то м/б полезен показатель:

|

Д = |

Изменение фин результата |

|

|Изменение чистых активов| |

49. Какие концепции учета инфляции в финансовых отчетах Вы знаете? Чем они отличаются? Как они применяются на практике? в.16

Как инфляция влияет на расчеты? Истоки ответа на этот вопрос находятся в двух основных концепциях:

1. Концепция финансовой природы капитала. Предполагает абстрагирование от предметно-вещевой структуры активов предприятия. Активы отражаются либо по номинальным ценам, либо по ценам, выраженным с помощью общего индекса цен в денежных единицах одинаковой покупательной способности. Концепция финансовой природы капитала в международном стандарте № 15 представлена “Методикой оценки объектов бухгалтерского учета в денежных единицах одинаковой покупательной способности” (General Price Level Accounting, GPL). В основе этой методики лежит идея Г. Свинея о трактовке капитала как вложенных в фирму денежных средств (доминанта пассива);

2. Концепция предметно-вещевой природы капитала. Она ориентируется на индивидуальные индексы цен по конкретной номенклатуре либо на комбинацию индивидуальных и общего индексов цен. Представлена “Методикой переоценки объектов бухгалтерского учета в текущую стоимость” (Current Cost Accounting, CCA). В основе методики лежит идея У. Патона, трактующего капитал как совокупность определенных материальных и нематериальных ценностей (доминанта актива).

Департамент финансов по бухгалтерскому учету и отчетности США, (Financial Accounting Standards Boards, FASB) также рассматривает два главных подхода учета эффекта изменения цен (инфляции):

1. Пересчет в постоянные денежные единицы – доллары – присутствует в финансовых сводках для урегулирования долларов разной покупательной способности. Регулирование осуществляется на основе индекса потребительских цен CPI. Предположим, что цена строения $ 100 тыс. CPI = 100 % (Базовый период для CPI в США 1982 –1984 гг.) Если в текущем периоде CPI = 130 %, то цена строения будет пересчитана в постоянные доллары умножением на коэффициент увеличения общего уровня цен: 130 % / 100 % и составит $ 130 тыс. Пересчет в постоянные доллары также используют страны Южной Америки, включая Аргентину и Бразилию.

2. Второй подход включает пересчет в текущие доллары, который не учитывает все ранее существовавшие цены. Например, текущая стоимость активов – это существующая в настоящее время стоимость замещения их полезной части по текущим рыночным ценам. Предположим, что баланс включает текущую стоимость строения на сумму $ 180 тыс. Отчет о прибылях показывает уменьшение текущей стоимости строения. Если строение служит 30 лет с нулевой остаточной стоимостью, то текущая стоимость уменьшается ежегодно на $ 6 тыс. (180 / 30). Первыми этот подход применили нидерландские компании.

Итак:

1. Увеличение CPI на 1 % отражает средний рост потребительских цен также на 1 %. Цены на отдельные товары могут быть выше или ниже прироста CPI. Учет в постоянных денежных единицах переводит сегодняшние и вчерашние денежные единицы таким образом, что вся деятельность в отчетах может быть представлена денежными единицами одинаковой покупательной способности.

2. Наиболее удобны для анализа текущие денежные единицы. Сторонники расчетов текущей стоимости отмечают, что фирма должна полностью возмещать проданные материально-технические запасы и изношенные производственные активы в целях продолжения бизнеса. Они считают, что подход с текущей стоимостью более информативен и понятен, чем с использованием прошлых цен.

Пример:

Предположим, что земля продана в 1988 г. за $ 10 тыс. Уровень цен тогда составлял 120 %. Другая земля продана в этом году за $ 100 тыс. при уровне цен 138 %. Определим цену земли в отчетах GAAP и в постоянных долларах.

1) в отчетах GAAP: 110 000 = 100 000 + 10 000;

2) в постоянных долларах: 111 500 = 100 000 + 10 000 ´ (138 / 120).

Переводя доллары 1988 г. в постоянные, мы видим, что сегодня потребуется $11500 для покупки земли, которая стоила в 1988 г. $10 000.

Наиболее резко отличаются от своей первоначальной цены и требуют корректировки текущие активы в виде материальных запасов и основные активы в виде оборудования. В отчете о прибылях и убытках корректируются себестоимость реализации продукции и амортизация. Таким образом, перевод в текущую стоимость необходим для так называемых неденежных активов.

Отечественные аналитики рекомендуют вводить поправку на инфляцию по следующим “неденежным” статьям баланса:

- основные средства;

- производственные запасы;

- незавершенное производство;

- готовая продукция;

- МБП;

- обязательства, которые должны быть погашены поставкой определенных товаров и/или оказанием услуг.

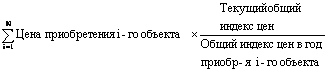

Номинальная величина в денежных единицах одинаковой покупательной способности будет равна

Трудности корректировки сопряжены с нереалистичностью оценки статей баланса и степенью достоверности индекса потребительских цен.