ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 15.08.2024

Просмотров: 709

Скачиваний: 2

СОДЕРЖАНИЕ

Кафедра: «Менеджмент организаций сферы сервиса»

1. Методические подходы к оценке эффективности инвестиционных проектов

1.1 Показатели оценки эффективности инвестиционных проектов

Поток реальных денег от операционной деятельности

Расчет чистого дисконтированного дохода

Расчет чистого дисконтированного дохода

Величина денежных потоков по проектам

Расчет чистого дисконтированного дохода

Исходные данные для расчета срока окупаемости инвестиций

Поток реальных денег от операционной деятельности

1.2 Расчет экономической эффективности от внедрения новой техники

2. Методика оценки эффективности мероприятий по совершенствованию системы управления персоналом

2.3 Расчет эффективности мероприятий по совершенствованию системы адаптации персонала.

2.4 Расчет эффективности мероприятий по совершенствованию системы оценки персонала.

2.5 Расчет эффективности мероприятий по совмещению профессий.

2.6 Расчет эффективности мероприятий по улучшению системы отбора и найма персонала

3. Оценка эффективности мероприятий в области маркетинговой деятельности предприятия.

3.1 Расчет эффективности мероприятий по изучению спроса

3.1.1 Мероприятия по изучению спроса, проведенные с целью уточнения потребности в товарах.

3.1.4. Экономическая эффективность своевременной уценки товаров.

3.2 Расчет эффективности мероприятий по совершенствованию товарной политики предприятия.

3.3 Расчет эффективности от реализации рекламных мероприятий.

3.4 Расчет экономической эффективности мероприятий по совершенствованию ценовой политики

Цены предложения и вероятности выигрыша торгов

3.5 Экономическое обоснование бюджета маркетинга

4. Методика оценки эффективности мероприятий по повышению качества продукции и услуг

4.2. Расчет эффективности от реализации услуг повышенной классности.

4.3 Расчет эффективности от ликвидации потерь от брака

4.4 Расчет эффективности мероприятий по использованию прогрессивных форм обслуживания клиентов

4.5 Расчет социальной эффективности мероприятий по повышению качества обслуживания населения

5. Расчет эффективности от применения логистики

Размер предельного продукта в расчете на единицу добавочного ресурса

Пример сопоставления валового дохода с валовыми издержками фирмы

Сопоставление предельного дохода с предельными издержками

5.1. Расчет эффективности совершенствования систем складирования и распределения.

5.2. Расчет эффективности от совершенствования управления материальными потоками

Группы материальных потоков на складе

5.4 Расчет эффективности от совершенствования работы транспорта.

5.5. Расчет эффективности от применения системы

6. Расчет эффективности и оптимизация объема производства, прибыли и издержек

6.1 Расчет эффективности от проектируемых мероприятий

6.2 Оптимизация объема производства, прибыли и издержек

Основные финансовые показатели фабрики

7. Показатели оценки эффективности управления организацией

6.2 Оптимизация объема производства, прибыли и издержек

Эффективное управление финансами предприятия возможно лишь при планировании всех финансовых потоков, процессов и отношений хозяйствующего субъекта.

Рыночная экономика как более сложная и организованная социально-экономическая система требует качественно иного финансового планирования, так как за все негативные последствия и просчеты планов ответственность несет само предприятие ухудшением своего финансового состояния.

Финансовый план призван обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта, и оказывает большое влияние на экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями, и в результате корректировки достигается материально-финансовая сбалансированность.

Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана; производством продукции и услуг, научно-техническим развитием, совершенствованием производства и управления, повышением эффективности производства, капитальным строительством, материально-техническим обеспечением, труда и кадров, прибыли и рентабельности, экономическим стимулированием и т.п. Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направлений финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

В таблице 6.7 приведены исходные данные для расчета базовых и проектируемых показателей.

Таблица 6.7

Исходные данные для расчета финансовых показателей

|

Показатель |

Условные обозначения |

В тыс. руб. |

В процентах и в относительном выражении (к выручке от реализации) |

|

|

21578,0 |

100% или1 |

|

|

11328,6 |

52,5% или 0,53 |

|

|

7552,4 |

|

|

|

2697,0 |

|

|

|

10249,4 |

47,5% или0,47 |

Валовая

маржа (![]() )

- это результат после возмещения

переменных затрат, представляет собой:

)

- это результат после возмещения

переменных затрат, представляет собой:

![]() (6.1)

(6.1)

В

нашем примере:

![]()

Желательно, чтобы результата от реализации после возмещения переменных затрат хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

Валовая

маржа в относительном выражении (![]() )

определяется так:

)

определяется так:

![]() (6.2)

(6.2)

В

нашем примере:

![]()

Любое изменение выручки от реализации порождает еще более сильное изменение прибыли. Этот феномен называется эффектом операционного (или производственного) рычага.

Сила воздействия операционного рычага определяется по формуле:

![]() (6.3)

(6.3)

В

нашем примере:

![]()

Точка безубыточности - это такая выручка от реализации при которой предприятие уже не имеет убытков, но еще и не имеет прибыли. Результатов от реализации после возмещения переменных затрат в точности хватает на покрытие постоянных затрат, и прибыль равна нулю.

Рассчитывается точка безубыточности по формуле:

![]() (6.4)

(6.4)

или, что то же:

![]() (6.5)

(6.5)

Из последней формулы получаем значение порога рентабельности (критического объема):

![]() (6.6)

(6.6)

В

нашем примере:

![]()

Точка безубыточности - это тот рубеж, который предприятию необходимо перешагнуть, чтобы выжить. Чем выше порог рентабельности, тем труднее его перешагнуть. С низким порогом рентабельности легче пережить падение спроса на продукцию, отказаться от неоправданно высокой цены реализации. Снижение порога рентабельности можно добиться наращиванием валовой маржи (повышая цену и/или объем реализации, снижая при этом переменные издержки), либо сокращением постоянных издержек.

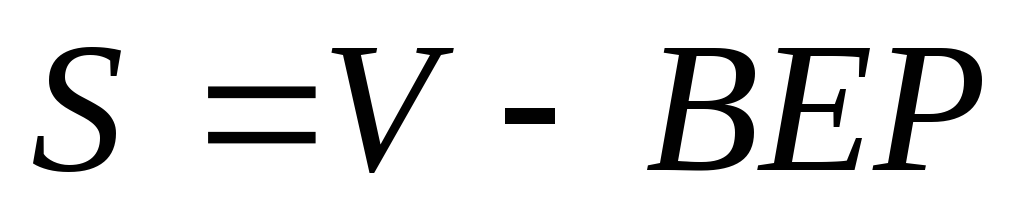

Итак,

при достижении выручки от реализации

точки

![]() ,

предприятие достигает окупаемости

постоянных и переменных затрат. Каждая

следующая проданная единица товара

(продукции, услуг) уже будет приносить

прибыль.

,

предприятие достигает окупаемости

постоянных и переменных затрат. Каждая

следующая проданная единица товара

(продукции, услуг) уже будет приносить

прибыль.

Идеальные условия для бизнеса — сочетание низких постоянных издержек с валовой маржей. Необходимо искать наиболее выгодную комбинацию переменных и постоянных издержек, цены и физического объема реализации. Иногда решение заключается в наращивании валовой маржи за счет снижения цены и роста количества производимой продукции, иногда в увеличении постоянных издержек и опять же в увеличении количества продажи. Возможны и другие пути, но все они сводятся к поиску компромисса между переменными и постоянными издержками.

Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста от реализации и прибыли, т.е. удельный вес постоянных затрат в их общей сумме уменьшается - и так вплоть до очередного "всплеска" постоянных затрат.

Превышение фактической выручки от реализации над порогом рентабельности составляет запас финансовой прочности предприятия.

Запас финансовой прочности определяется:

в абсолютном выражении:

(6.7)

(6.7)в процентах:

(6.8)

(6.8)

Если

выручка от реализации опускается ниже

![]() ,

то финансовое состояние предприятия

ухудшается, образуется дефицит ликвидных

средств.

,

то финансовое состояние предприятия

ухудшается, образуется дефицит ликвидных

средств.

В

нашем примере:

![]()

![]()

С использованием вышеприведенных формул аналогично производится расчет показателей на проектируемый период с учетом мероприятий, которые проводятся для улучшения финансового состояния фабрики.

При составлении основных финансово-экономических показателей на проектируемый год (табл. 6.8.), нужно учесть затраты связанные с оплатой труда финансовому менеджеру = 50,0 тыс. руб. отнесем их к постоянные издержкам.

Таблица 6.8

Основные финансовые показатели фабрики

|

Показатели |

Формула расчета |

Величина показателя, тыс. руб. |

% изменения |

|

|

Базовый период |

Проектируемый период |

|||

|

|

21578,0 |

37691,0 |

+ 74,7 |

|

|

11328,6 |

12066,0 |

+6,51 |

|

|

10249,4 |

25625,0 |

+150,0 |

|

|

0,47 |

0,68 |

+44,68 |

|

|

48 |

68 |

+42,87 |

|

|

7552,4 |

8482,0 |

+11,3 |

|

|

2589,0 |

17147,9 |

+562,3 |

|

|

3,8 |

1,49 |

- |

|

|

16069,0 |

12473,5 |

-22,38 |

|

|

5509,0 |

25217,5 |

+357,8 |

|

|

26 |

67 |

- |

Расчет показывает, что по мере удаления выручки от порогового ее значения сила воздействия операционного рычага ослабевает, а запас финансовой прочности увеличивается. Это связано с относительным уменьшением издержек в релевантном диапазоне.

Влияние имеющихся соотношений на размер прибыли от реализации продукции можно проследить по данным рисунков 6.1. и 6.2

|

Затраты, тыс. руб. |

12000 |

В этой точке результат от реализации после возмещения переменных затрат и постоянные затраты равны нулю! |

|

Результат по реализации после возмещения переменных затрат (0,47 выручки от реализации) |

|||||||

|

9000 |

|||||||||||

|

7553 |

|||||||||||

|

6000 |

Точка безубыточности |

Постоянные затраты |

|||||||||

|

3000 |

|||||||||||

|

0 |

|||||||||||

|

0 |

3000 |

6000 |

9000 |

12000 |

15000 |

|

16069 |

18000 |

|||

|

|

Выручка от реализации, тыс. руб. |

||||||||||

Рис. 6.1 Определение базовой точки безубыточности

|

Затраты, тыс. руб. |

12000 |

В этой точке результат реализации после возмещения переменных затрат и постоянные затраты равны нулю! |

|

Результат по реализации после возмещения переменных затрат (0,47 выручки от реализации) |

||||||

|

9000 |

||||||||||

|

8482 |

||||||||||

|

6000 |

Точка безубыточности |

Постоянные затраты |

||||||||

|

3000 |

||||||||||

|

|

||||||||||

|

0 |

||||||||||

|

0 |

3000 |

6000 |

9000 |

12000 |

|

12473 |

15000 |

18000 |

||

|

|

Выручка от реализации, тыс. руб. |

|||||||||