ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1509

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Перенос просроченной задолженности на особый счет "Просроченные кредиты"возникает в случае, если время отсрочки исчерпано или она невозможна в силу бесперспективности в ближайшие сроки возвратить ссуду. Перенос просроченного долга на данный счет означает, что с этого момента клиент будет платить банку значительно более высокий ссудный процент.

Списание просроченной задолженности за счет резервов банкапроизводится в случае, когда долги клиента оказались безнадежными, когда банк длительное время не получает плату за ранее предоставленные ссуды, да и сам возврат не просматривается вовсе. В этом случае списа-

+++1В современной российской банковской практике данный способ погашения кредита не применяется, поскольку предприятия обязаны всю причитающуюся им выручку отражать на своем расчетном счете.

===266===

ние долгов клиента производится за счет средств банка, аккумулируемых в виде его резервов. Естественно, такое списание выражает прямые убытки банка от его кредитной деятельности.

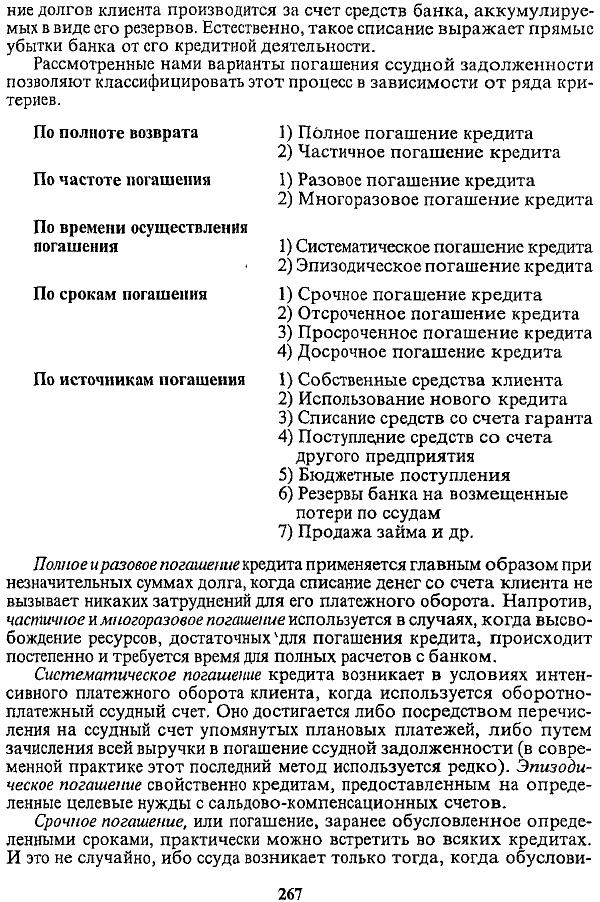

Рассмотренные нами варианты погашения ссудной задолженности позволяют классифицировать этот процесс в зависимости от ряда критериев.

Полное и разовое погашениекредита применяется главным образом при незначительных суммах долга, когда списание денег со счета клиента не вызывает никаких затруднений для его платежного оборота. Напротив, частичное и многоразовое погашение используется в случаях, когда высвобождение ресурсов, достаточных чдля погашения кредита, происходит постепенно и требуется время для полных расчетов с банком.

Систематическое погашениекредита возникает в условиях интенсивного платежного оборота клиента, когда используется оборотно-платежный ссудный счет. Оно достигается либо посредством перечисления на ссудный счет упомянутых плановых платежей, либо путем зачисления всей выручки в погашение ссудной задолженности (в современной практике этот последний метод используется редко). Эпизодическое погашение свойственно кредитам, предоставленным на определенные целевые нужды с сальдово-компенсационных счетов.

Срочное погашение,или погашение, заранее обусловленное определенными сроками, практически можно встретить во всяких кредитах. И это не случайно, ибо ссуда возникает только тогда, когда обуслови-

===267===

ли срок ее возврата (добавим: и ссудный процент). Конечно, срок, на который предоставляется кредит, может быть различным (на несколько дней, до года и свыше года), но в кредитном договоре фиксируется определенный порядок реализации срочности кредитования.

Практика порождает и другие варианты погашения, ими могут быть отсроченное, просроченное и досрочное погашение кредита. Клиент, желающий досрочно погасить ссуду, должен заблаговременно предупредить банк о своих намерениях с тем, чтобы кредитное учреждение могло "перебросить" кредит другому заемщику без ущерба для своей прибыли. Как правило, такого рода оговорка - обязанность предупреждения банка за определенное число дней - фиксируется в кредитном договоре.

Наиболее распространенным (и конечным) источником погашения кредита являются собственные денежные средства заемщика,однако в целом ряде случаев их оказывается недостаточно. В таких случаях источником возврата ранее выданной ссуды может быть предоставление нового кредита, не пролонгация старой ссуды, а выдача кредита под новый объект, другое обеспечение, другой залог. Допускается составление нового кредитного договора с большим обеспечением.

Если заемщик не может погасить ссуду за счет собственных средств или нового кредита, то банк может использовать соответствующие положения кредитного договора, предусматривающего возможность возврата кредита со счета гаранта (гарантийное обязательство от банка-гаранта получает в момент подготовки кредитного соглашения).

Задержка возврата кредита может наступить и в силу не зависящих от клиента обстоятельств, в частности, из-за неплатежей покупателей. По решению суда (арбитража) соответствующие денежные средства могут в последующем поступить от просроченных дебиторов - со счетов других предприятий.

Наконец, можно предположить, что в случае неплатежеспособности государственных предприятий в качестве поддержки им могут послужить соответствующие ассигнования из бюджета, которые используются для возврата полученных в банке ссуд.

Оформление погашения кредита можно производить на основе специальных документов и без них.В качестве документов, дающих основание для погашения долга, могут выступать письменные распоряжения клиента или ранее переданные банку срочные обязательства, распоряжения самого банка, выписываемые на основе кредитного соглашения, приказы арбитража, суда. Распоряжение клиента списать денежные средства с его расчетного счета в погашение ссудной задолженности может быть дано не только в письменной, но и устной форме (в этом случае в распоряжении отделу, ведущему счета клиента, делается отметка - ссылка на полученное распоряжение руководства предприятием). Погашение кредита может осуществляться и на базе безбумажной технологии - по каналам связи.

===268===

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

В современной российской практике кредитования не выделяются ссуды под конкретный объект кредитования (в том числе под определенные виды товарно-материальных ценностей и затрат). Поэтому кредиты, предоставляемые на производственные, торговые или посреднические цели, на распределительные или перераспределительные операции, не выделяются. Это, однако, не означает, что такого рода кредиты не предоставляются вовсе. Ссуды на производственные и вне-производственные потребности предоставлялись ранее и предоставляются в настоящее время, но классифицируются они не по объему, а по способу выдачи ссуд, а также в зависимости от срока кредитования.

В соответствии с требованиями Банка России предоставление кредита на разнообразные потребности заемщиков может осуществляться несколькими способами:

• в разовом порядке;

• многоразовым способом в меру потребности в пределах открываемой заемщику линии и обусловленного в кредитном соглашении срока кредитования:

• посредством оплаты разрыва в платежном обороте предприятия в виде дебетового сальдо на его расчетном (текущем, корреспондентском) счете;

• на базе объединения кредитного потенциала ряда банков (консорциального кредита);

• другими способами.

Выдача ссуды может производиться как путем оплаты за счет кредита различного рода платежных документов, так и путем зачисления денежных средств на расчетный (текущий, корреспондентский) счет. Кредиты юридическим лицам предоставляются при этом только в безналичном порядке, физическим лицам - в безналичной и наличной форме через кассу банка. При изменении условий кредитования банк-кредитор и клиент составляют дополнительное соглашение.

Погашение задолженности по ссуде производится путем схшсания денежных средств с расчетного счета заемщика либо по платежному требованию банка-кредитора (если клиент обслуживается в другом банке). Если речь идет о погашении кредита физическим лицом, то это погашение осуществляется на базе письменного распоряжения физичес-

===269===

кого лица, почтового перевода, взноса им в кассу банка наличных денег, удержания из зарплаты заемщика, являющегося сотрудником данного кредитного учреждения.

В современных условиях сроки кредитования предприятий устанавливаются банками в следующих пределах, до 30 дней, от 31 до 90 дней, от 91 до 180 дней, от 181 дня до 1 года, от 1 года до 3 лет, свыше 3 лет.

11.2. Кредит по овердрафту и контокорренту

Разновидностью многоцелевого кредита является ОВЕРДРАФТ. При данной форме расчетный счет клиента не только сохраняется, но и на нем разрешается иметь дебетовое сальдо. Это означает, что, не открывая отдельного ссудного счета, клиент сверх своих остатков и поступлений средств на расчетный счет получает право на дополнительную оплату расчетных документов и денежных чеков за счет ресурсов банка.

Овердрафт вводится для первоклассных заемщиков и чаще всего при соблюдении по крайней мере двух условий. Во-первых,в прогнозируемом (плановом) периоде необходимо, чтобы в итоге источники оборотных средств клиента превышали размер их размещения.Во-вторых,нередко требуется согласие клиента положить на год минимально необходимую стабильную величину его денежных средств на срочный депозит в данном банке Депозитная гарантия является одной из форм обеспечения возвратности кредита.

При овердрафте важно, чтобы ссудная задолженность не превышала сумму первоклассных ликвидных средств.

Данный кредит, так же как и кредит по овердрафту, носит многоцелевой краткосрочный характер.Он предоставляется на разрыв в платежном обороте клиента, когда его текущие финансовые потребности превышают имеющиеся у него собственные ресурсы. Потребность в средствах связана с созданием запасов товарно-материальных ценностей и осуществлением производственных затрат, отвлечением оборотных активов в товары отгруженные, дебиторскую задолженность, несовпадением срока оборачиваемости фондов на отдельных стадиях их движения По существу, кредит предоставляется под совокупный (укрупненный) объект, связанный преимущественно с движением оборотных средств заемщика1.

Кредитование осуществляется в пределах кредитной линии. Ее размер устанавливается на основании балансовых данных заемщика о размещении оборотных средств и имеющихся в его распоряжении источников формирования Размер кредитной линии рассчитывается как разница между суммой различных элементов оборотных средств (производственных запасов, в том числе сырье, основные и вспомогательные материалы, топливо, тара; незавершенное производство и готовая

+++1 Исключением является выдача за счет контокоррентного кредита авансов на краткосрочное предварительное финансирование долгосрочных проектов

===270===

продукция, товары отгруженные; дебиторская задолженность) и суммой собственных источников их формирования, а также кредиторской задолженности. Если оборотные средства по балансу предприятия на 1 января планируются в размере 5 млн денежных единиц, а источник их формирования - 4 млн, то кредитная линия на планируемый год составит 1 млн денежных единиц