ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1442

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

4.2. Качество активов банка

Качество активов определяется их ликвидностью, объемом рисковых активов, удельным весом критических и неполноценных активов, объемом активов, приносящих доход.

Для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. С этой целью все активы банка разбиваются на группы по степени ликвидности в зависимости от срока погашения. Активы банка делятся на высоколиквидные активы (т.е. активы, которые обеспечивают мгновенную ликвидность): ликвидные активы, активы долгосрочной ликвидности, общей ликвидности и ликвидности по операциям с металлами.

К активам мгновенной ликвидности (высоколиквидным) относятся:

наличность, драгоценные металлы, средства на корреспондентских счетах кредитных организаций в банке России, средства банков, внесенные для расчетов чеками, средства кредитных организаций по кассовому обслуживанию филиалов; средства участников расчетов в рас-

===101===

четных небанковских кредитных организациях, средства участников РЦ ОРЦБ, средства участников РЦ ОРЦБ для обеспечения расчетов и по итогам операций на ОРЦБ, депозиты, размещенные в Банке России, депозиты до востребования, размещенные в кредитных организациях и в банках- нерезидентах , средства для расчетов с использованием пластиковых карт в кредитных организациях и банках-нерезидентах, средства, предоставленные до востребования клиентам банка - юридическим лицам, вложения в государственные долговые обязательства и облигации внутреннего и внешнего валютных займов, не являющиеся обеспечением по полученным банками кредитам; вложения в облигации Банка России, не обремененные обязательствами; средства на корреспондентских счетах в банках- нерезидентах стран из числа "группы развитых стран" за вычетом средств на корреспондентских счетах, в части сумм на которые наложен арест, а также средств, списанных со счетов клиентов, но не проведенных по корреспондентскому счету кредитной организации из-за недостаточности средств

В состав ликвидных активов, кроме перечисленных высоколиквидных активов, входят природные драгоценные камни, средства на корреспондентских счетах в кредитных организациях - корреспондентах и банках-нерезидентах в СКВ (за вычетом средств на корреспондентских счетах в банках-нерезидентах из числа "группы развитых стран" в СКВ), средства на корреспондентских счетах в банках-нерезидентах в иностранных валютах с ограниченной конвертацией и драгоценных металлах, средства участников РЦ ОРЦБ, депонируемые в расчетном центре для гарантийного обеспечения расчетов по операциям на секторах ОРЦБ; все кредиты, предоставленные кредитной организацией в рублях и иностранной валюте (исключая пролонгированные хотя бы один раз и вновь выданные кредиты в погашение ранее выданных ссуд), депозиты и иные размещенные средства, средства, предоставленные кредитной организацией, учтенные векселя и другая задолженность банку сроком погашения в течение ближайших 30 дней.

К активам долгосрочной ликвидности относятся все кредиты, выданные банком, включая просроченные (за исключением ссуд, гарантированных правительством, ссуд под залог государственных ценных бумаг и бумаг местных органов власти, драгоценных металлов в слитках); размещенные депозиты и средства, в том числе в драгоценных металлах, с оставшимся сроком погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком свыше года.

Норматив ликвидности по операциям с драгоценными металлами рассчитывается как отношение высоколиквидных активов в драгоценных металлах в физической форме к обязательствам в драгоценных металлах до востребования и со сроком востребования в ближайшие 30 дней. Минимальное значение норматива устанавливается в 10%.

Эти нормативы применяются в процессе управления активами Но самое главное для построения рациональной структуры активов банка - выдержать соотношение между ликвидными и суммарными активами.

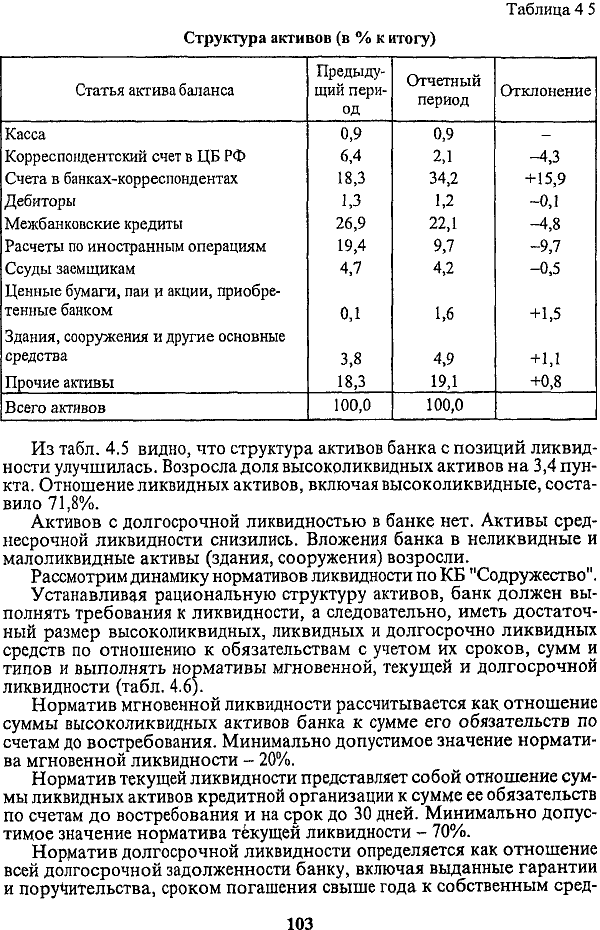

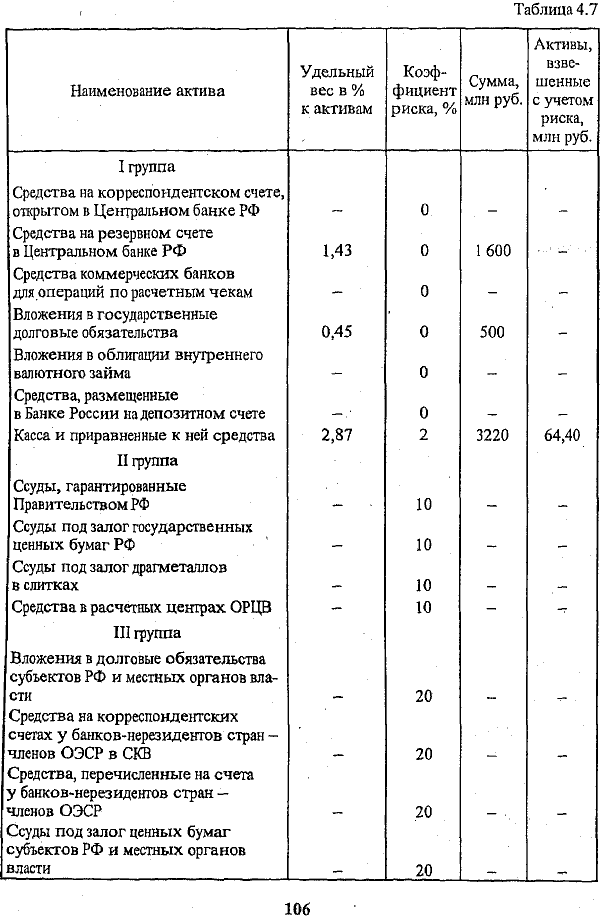

Рассмотрим структуру активов банка с учетом требований ликвидности (табл. 4 5).

===102===

Таблица 4.5. Структура активов (в % к итогу)

Из табл. 4.5 видно, что структура активов банка с позиций ликвидности улучшилась. Возросла доля высоколиквидных активов на 3,4 пункта. Отношение ликвидных активов, включая высоколиквидные, составило 71,8%.

Активов с долгосрочной ликвидностью в банке нет. Активы среднесрочной ликвидности снизились. Вложения банка в неликвидные и малоликвидные активы (здания, сооружения) возросли.

Рассмотрим динамику нормативов ликвидности по КБ "Содружество".

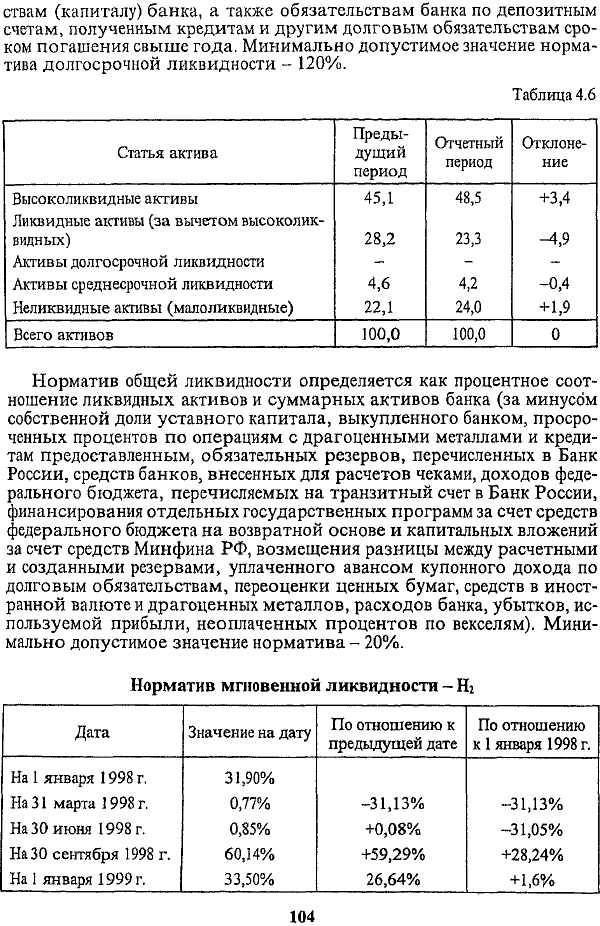

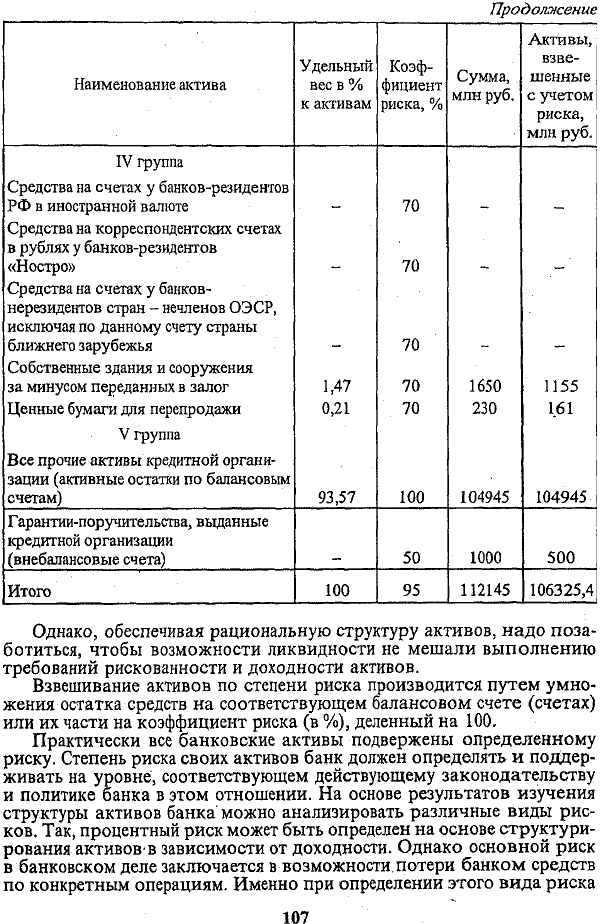

Устанавливая рациональную структуру активов, банк должен выполнять требования к ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочно ликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов и выполнять нормативы мгновенной, текущей и долгосрочной ликвидности (табл. 4.6).

Норматив мгновенной ликвидности рассчитывается как отношение суммы высоколиквидных активов банка к сумме его обязательств по счетам до востребования. Минимально допустимое значение норматива мгновенной ликвидности - 20%.

Норматив текущей ликвидности представляет собой отношение суммы ликвидных активов кредитной организации к сумме ее обязательств по счетам до востребования и на срок до 30 дней. Минимально допустимое значение норматива текущей ликвидности - 70%.

Норматив долгосрочной ликвидности определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственным сред-

===103===

ствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года. Минимально допустимое значение норматива долгосрочной ликвидности - 120%.

Таблица 4.6

Норматив общей ликвидности определяется как процентное соотношение ликвидных активов и суммарных активов банка (за минусом собственной доли уставного капитала, выкупленного банком, просроченных процентов по операциям с драгоценными металлами и кредитам предоставленным, обязательных резервов, перечисленных в Банк России, средств банков, внесенных для расчетов чеками, доходов федерального бюджета, перечисляемых на транзитный счет в Банк России, финансирования отдельных государственных программ за счет средств федерального бюджета на возвратной основе и капитальных вложений за счет средств Минфина РФ, возмещения разницы между расчетными и созданными резервами, уплаченного авансом купонного дохода по долговым обязательствам, переоценки ценных бумаг, средств в иностранной валюте и драгоценных металлов, расходов банка, убытков, используемой прибыли, неоплаченных процентов по векселям). Минимально допустимое значение норматива - 20%.

===104===

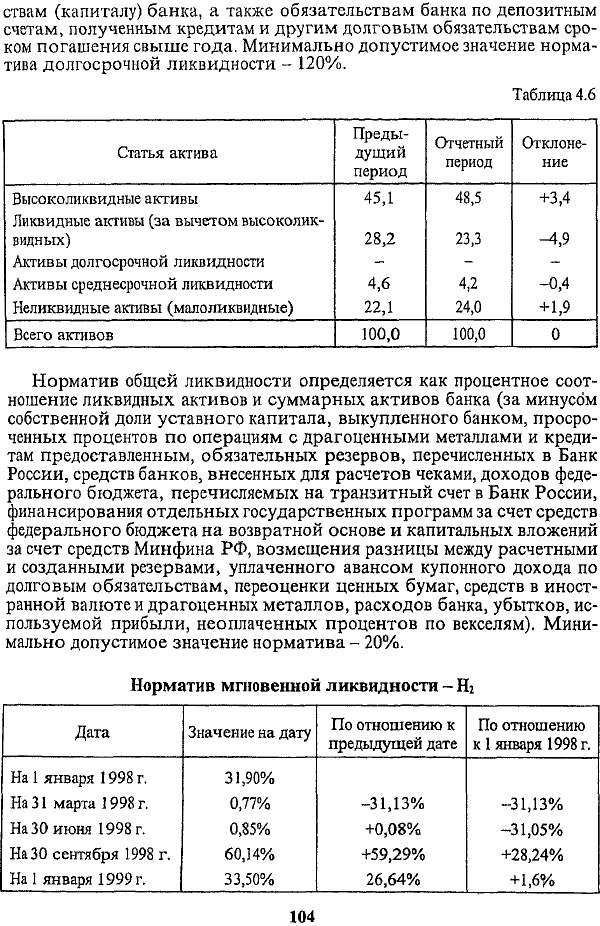

Критериальный уровень показателя - ниже 20%. По итогам анализа можно сказать, что норматив не выполнялся по состоянию на 01.01.1998 г., 30.09.1998 г. и 01.01.1999 г. ВIV квартале наблюдался рост показателя по отношению к началу года. При этом необходимо отметить в I и во II кварталах резкое падение показателя вследствие резкого снижения размера обязательств до востребования и еще большего падения суммы высоколиквидных активов. По состоянию на 01.01.1998 г., 30.09.1998 г. и 01.01.1999 г. размер и норматив высоколиквидных активов значительно увеличились. По состоянию на 1 января 1999 г. норматив выполняется и превышает минимальное значение на 13,5%.

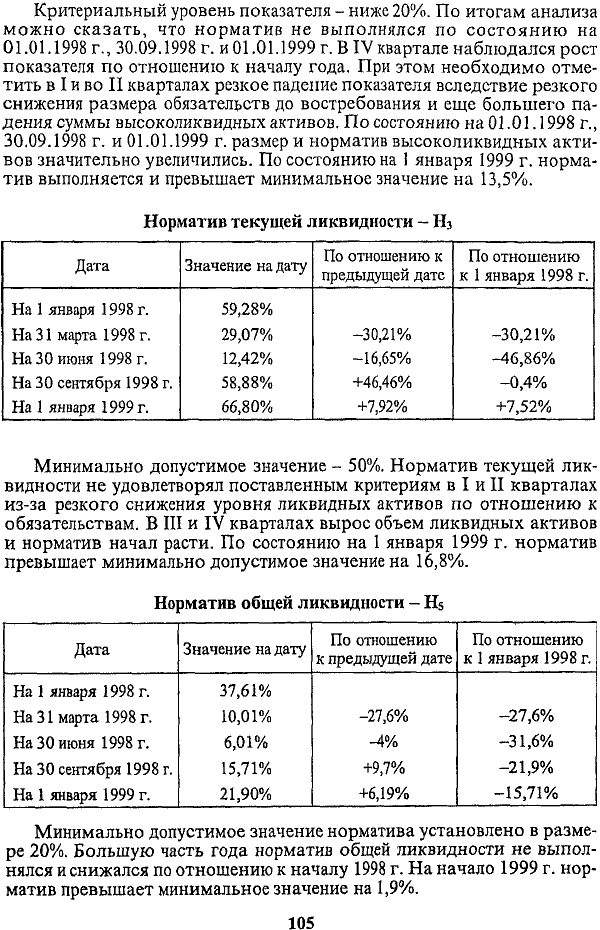

Минимально допустимое значение норматива установлено в размере 20%. Большую часть года норматив общей ликвидности не выполнялся и снижался по отношению к началу 1998 г. На начало 1999 г. норматив превышает минимальное значение на 1,9%.

===105===

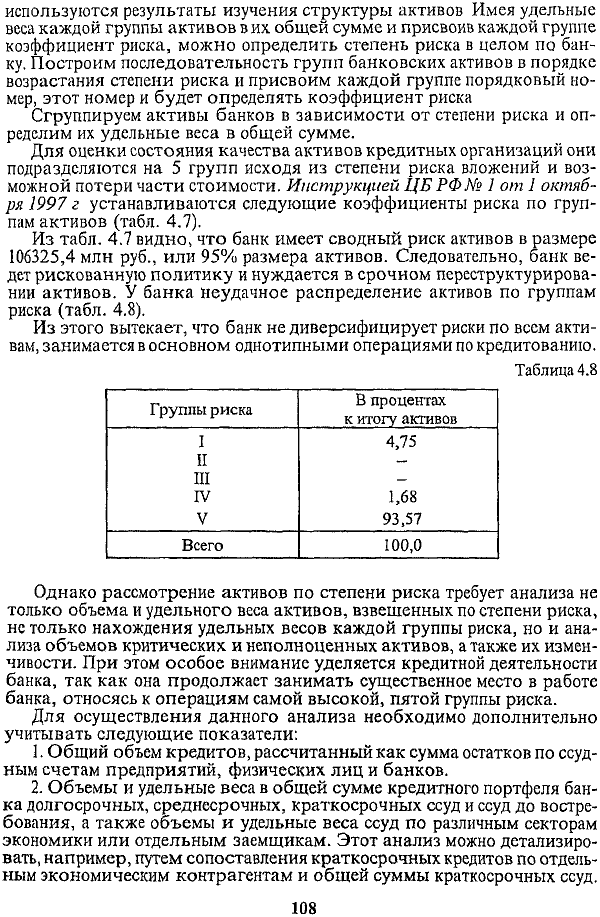

Таблица 4.7

===106===

Однако, обеспечивая рациональную структуру активов, надо позаботиться, чтобы возможности ликвидности не мешали выполнению требований рискованности и доходности активов.

Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете (счетах) или их части на коэффициент риска (в %), деленный на 100.

Практически все банковские активы подвержены определенному риску. Степень риска своих активов банк должен определять и поддерживать на уровне, соответствующем действующему законодательству и политике банка в этом отношении. На основе результатов изучения структуры активов банка' можно анализировать различные виды рисков. Так, процентный риск может быть определен на основе структурирования активов-в зависимости от доходности. Однако основной риск в банковском деле заключается в возможности, потери банком средств по конкретным операциям. Именно при определении этого вида риска

===107===

используются результаты изучения структуры активов Имея удельные веса каждой группы активов в их общей сумме и присвоив каждой группе коэффициент риска, можно определить степень риска в целом по банку. Построим последовательность групп банковских активов в порядке возрастания степени риска и присвоим каждой группе порядковый номер, этот номер и будет определять коэффициент риска

Сгруппируем активы банков в зависимости от степени риска и определим их удельные веса в общей сумме.

Для оценки состояния качества активов кредитных организаций они подразделяются на 5 групп исходя из степени риска вложений и возможной потери части стоимости. Инструкцией ЦБ РФ№ 1 от 1 октября 1997 г устанавливаются следующие коэффициенты риска по группам активов (табл. 4.7).

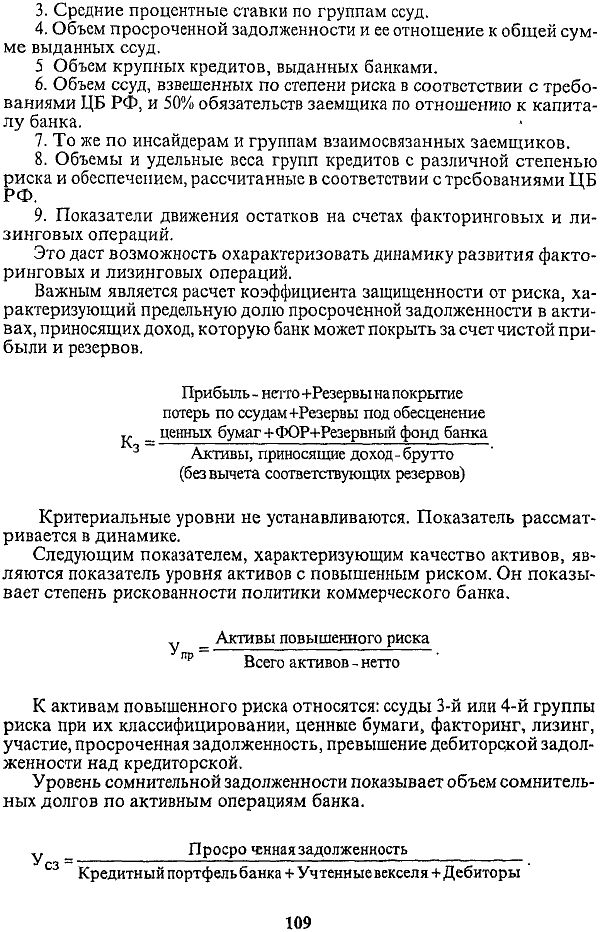

Из табл. 4.7 видно, что банк имеет сводный риск активов в размере 106325,4 млн руб., или 95% размера активов. Следовательно, банк ведет рискованную политику и нуждается в срочном переструктурировании активов. У банка Неудачное распределение активов по группам риска (табл. 4.8).

Из этого вытекает, что банк не диверсифицирует риски по всем активам, занимается в основном однотипными операциями по кредитованию.

Таблица 4.8

Однако рассмотрение активов по степени риска требует анализа не только объема и удельного веса активов, взвешенных по степени риска, не только нахождения удельных весов каждой группы риска, но и анализа объемов критических и неполноценных активов, а также их изменчивости. При этом особое внимание уделяется кредитной деятельности банка, так как она продолжает занимать существенное место в работе банка, относясь к операциям самой высокой, пятой группы риска.

Для осуществления данного анализа необходимо дополнительно учитывать следующие показатели:

Общий объем кредитов, рассчитанный как сумма остатков по ссудным счетам предприятий, физических лиц и банков.

Объемы и удельные веса в общей сумме кредитного портфеля банка долгосрочных, среднесрочных, краткосрочных ссуд и ссуд до востребования, а также объемы и удельные веса ссуд по различным секторам экономики или отдельным заемщикам. Этот анализ можно детализировать, например, путем сопоставления краткосрочных кредитов по отдельным экономическим контрагентам и общей суммы краткосрочных ссуд.

===108===

Средние процентные ставки по группам ссуд.

Объем просроченной задолженности и ее отношение к общей сумме выданных ссуд.

Объем крупных кредитов, выданных банками.

Объем ссуд, взвешенных по степени риска в соответствии с требованиями ЦБ РФ, и 50% обязательств заемщика по отношению к капиталу банка.

То же по инсайдерам и группам взаимосвязанных заемщиков.

Объемы и удельные веса групп кредитов с различной степенью риска и обеспечением, рассчитанные в соответствии с требованиями ЦБ РФ.

Показатели движения остатков на счетах факторинговых и лизинговых операций.

Это даст возможность охарактеризовать динамику развития факторинговых и лизинговых операций.

Важным является расчет коэффициента защищенности от риска, характеризующий предельную долю просроченной задолженности в активах, приносящих доход, которую банк может покрыть за счет чистой прибыли и резервов.

===109===

Далее полезно рассчитать следующие коэффициенты.

1. Коэффициент эффективности использования активов. Он рассчитывается как отношение средних остатков по активным счетам, приносящим доход, к средним остаткам по всем активным счетам. Этот коэффициент показывает, какая часть активов приносит доход.

2. Коэффициент использования депозитной базы для кредитов. Рассчитывается как отношение средней задолженности по кредитам к средним остаткам по депозитным счетам.

Все эти показатели дают возможность проанализировать кредитную политику банка, рациональность структуры активов, степень риска активных операций и их воздействие на ликвидность, доходность и рентабельность банка.

Кроме кредитных вложений в активе коммерческого банка присутствуют прочие статьи, представляющие собой активы, приносящие доход. К ним относятся вложения в ценные бумаги (государственные И негосударственные), вложения в операции с иностранной валютой. Соответственно необходимо определить объемы этих активов и структурировать их по тем же критериям, что и кредитные вложения. Полезно также рассчитывать соотношение кредитных вложений с прочими вложениями, приносящими доход, и сравнить с данными других банков.