ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1449

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Клиринг - прогрессивный способ платежа

Клиринг (англ, "clearing" - расчищать) представляет собой способ безналичных расчетов, основанный на зачете взаимных требований и обязательств юридических и физических лиц за товары (услуги), пенные бумаги. К осуществлению клиринга объективно побудил участников расчетов рост числа сделок и объема перерабатываемой информации еще в середине XVIII в. Клиринг затем получил широкое распространение за рубежом на товарном, фондовом рынках и в банковской сфере.

Концентрация платежей при клиринге позволяет значительно сократить сумму взаимной задолженности, прервать цепочку неплатежей, достичь экономии платежных средств на сумму зачтенного оборота, расширить сферу безналичных расчетов и облегчить управление ими. Как следствие, упрощаются, удешевляются и ускоряются расчеты, сохраняется имеющаяся денежная (кассовая) наличность, и за счет этого повышается уровень прибыльности и ликвидности участников.

Сущность зачета взаимных требований заключается в том, что равновеликие суммы взаимных требований кредиторов и обязательств должников друг к другу погашаются, а платежи осуществляются лишь на разницу. Зачет может быть организован, когда несколько предприятий связаны между собой как встречной, так и последовательной передачей продукции или оказанием услуг.

Зачеты взаимной задолженности могут проводиться между двумя хозяйствующими субъектами, групповые и межотраслевые. По времени проведения они бывают разовые (единовременные) и постоянные. Последние обеспечивают экономичное и своевременное осуществление платежей. Подавляющий объем зачетов происходит с участием банка, но возможна их организация между предприятиями, минуя банки. В последнем случае в банк представляется поручение или чек на незачтен-ную сумму.

До 1973 г. в нашей стране широко практиковались расчеты путем зачетов: РАЗОВЫЕ ЗАЧЕТЫ - парные, групповые между хозоргана-ми, обслуживаемыми одним учреждением банка; внутриобластные, краевые, республиканские, общесоюзные (внутриминистерские и межминистерские или межотраслевые); ПОСТОЯННЫЕ'ЗАЧЕТЫ - через территориальные и отраслевые бюро (отделы) взаимных расчетов (БВР, ОВР); в децентрализованном порядке (децзачеты), а также периодические расчеты по сальдо взаимных требований. В последующем постоянно действующие зачеты (через БВР, ОВР, периодические расчеты по

===404===

сальдо), обычно минуя банки, долгое время применялись в строительстве. В целом же по народному хозяйству ежегодно проводился разовый межотраслевой зачет, имевший целью снижение накопившейся взаимной задолженности предприятий. Последний такой зачет был в 1992 г.

Расчеты путем зачетов, минуя банки,осуществляются при постоянных хозяйственных связях по взаимному отпуску товаров или оказанию услуг. Сроки и порядок расчетов устанавливаются соглашением сторон. Зачет встречных требований производится самими предприятиями, а на их счетах в банках отражаются только сальдо: оплата одними участниками и зачисление другим сумм, не зачтенных взаимными претензиями.

Подобного рода зачеты (минуя банки) широко практикуются за рубежом внутри корпораций. Посредством внутрикорпоративных зачетов погашается нередко основная часть долгов предприятий и филиалов. В связи с созданием финансово-промышленных групп в России они должны получить здесь развитие.

На базе зачетов, минуя банки, организуются и бартерные операции. БАРТЕРНЫЕ СДЕЛКИ - взаимные товарообменные операции с передачей права собственности на товары (натуральный обмен) без денежных (банковских) расчетов за поставленные товары. Они позволяют контрагентам оперативно согласовать номенклатуру, объем, цены и условия взаимных поставок, определяемые договорами. С другой стороны, бартерные и взаимозачетные сделки - своеобразный натуральный обмен в конце XX в. - достаточно сложно реализовать на практике из-за трудностей взаимодействия между предприятиями, распыленными по различным ведомствам, а также согласования цен в связи с различным "возрастом" задолженностей и отсюда необходимостью индексации цен и др. К тому же безденежная форма торговли открывает возможность ухода от налогообложения, а следовательно, приводит к недополучению средств бюджетами.

В условиях платежного кризиса в России широко распространены бартер и взаимозачеты. Например, к концу 90-х годов таким путем проходило около 90% платежей в энергетике. Большая их доля приходилась на расчеты стран СНГ друг с другом. На Западно-Сибирской железной дороге они занимали до 70%, на угольных предприятиях Кузбасса-до 90-100%.

При проведении разового зачета через банкикаждому участнику обслуживающим банком открывается временный (на период зачета) параллельно с расчетным счетом отдельный активно-пассивный счет по зачету. По дебету этого счета списываются суммы, причитающиеся другим участникам зачета, по кредиту зачисляются суммы, поступающие от других участников зачета. Обычно назначается период (один или несколько заранее определенных дней), в течение которого выполняются подобные операции.

К зачету принимаются различные расчетные документы - платежные поручения, чеки, векселя, платежные требования-поручения, платежные требования за товары (услуги), не оплаченные в срок или сроч-

===405===

ные к оплате в день проведения зачета. В установленный срок лицевые счета по зачету закрываются и выводится сальдо по зачету каждому участнику. Кредитовые сальдо перечисляются на расчетные счета, дебетовые - погашаются с расчетных счетов, а при отсутствии на них средств могут быть оплачены за счет кредита банка при наличии у него такой возможности. Поступающие после закрытия временных лицевых счетов суммы по зачету направляются на погашение задолженности по кредиту.

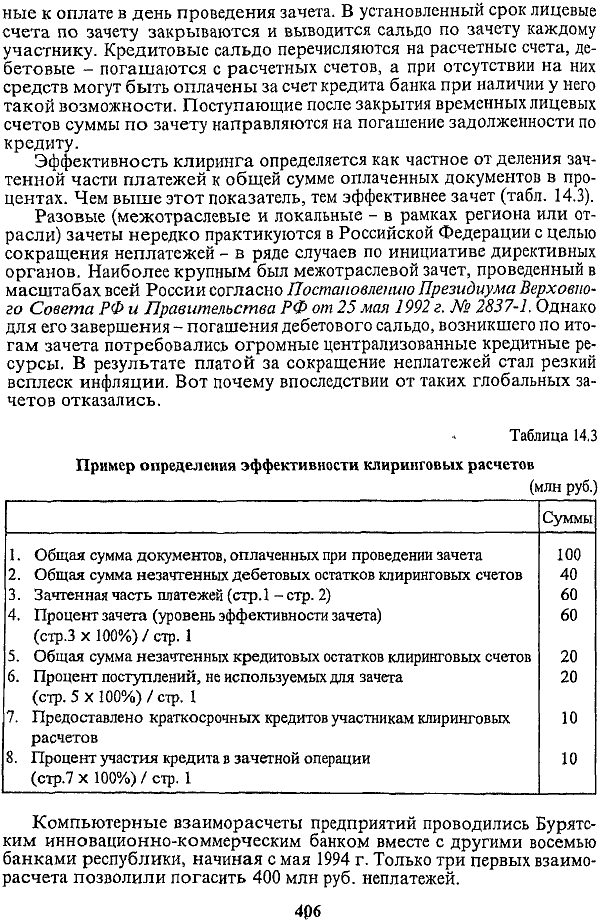

Эффективность клиринга определяется как частное от деления зачтенной части платежей к общей сумме оплаченных документов в процентах. Чем выше этот показатель, тем эффективнее зачет (табл. 14.3).

Разовые (межотраслевые и локальные - в рамках региона или отрасли) зачеты нередко практикуются в Российской Федерации с целью сокращения неплатежей - в ряде случаев по инициативе директивных органов. Наиболее крупным был межотраслевой зачет, проведенный в масштабах всей России согласно Постановлению Президиума Верховного Совета РФ и Правительства РФ от 25 мая 1992 г. № 2837-1. Однако для его завершения - погашения дебетового сальдо, возникшего по итогам зачета потребовались огромные централизованные кредитные ресурсы. В результате платой за сокращение неплатежей стал резкий всплеск инфляции. Вот почему впоследствии от таких глобальных зачетов отказались.

Таблица 14.3 Пример определения эффективности клиринговых расчетов (млн руб.)

Компьютерные взаиморасчеты предприятий проводились Бурятским инновационно-коммерческим банком вместе с другими восемью банками республики, начиная с мая 1994 г. Только три первых взаиморасчета позволили погасить 400 млн руб. неплатежей.

===406===

14.5. Расчеты в финансовом секторе (между банками)

До начала 90-х годов в российской экономической практике термин "межбанковские расчеты", по существу, не применялся, а расчеты между несколькими существовавшими тогда банками проводились в централизованном порядке через корреспондентские счета, открытые в Правлении Госбанка СССР. Многочисленные же учреждения банков были связаны внутрибанковскими расчетами по межфилиальным оборотам (МФО), введенными в 1933 г. Соответственно в центре внимания банковских работников, особенно операционных отделов, были именно межфилиалыше расчеты. Последние не предполагали для банковских подразделений каких-либо ограничений в проведении платежей, например, из-за недостатка средств на счете банка, а кредитные ресурсы планировались, учитывались и разассигновывались централизованно.

Вот почему поистине революционное значение имеет внедрение с 1991 г. и последующее отлаживание в России межбанковских расчетов, роль которых в современных условиях трудно переоценить. Именно они явились главным проводником коренных изменений отечественной банковской системы. Межбанковские расчеты позволили обособить ресурсы каждого из банковских учреждений, что стало решающим фактором в преобразовании их в коммерческие банки, а ЦБ РФ -задействовать инструменты денежно-кредитного регулирования экономики, принятые в мировой практике. Ибо механизм расчетов между коммерческими банками на основе движения средств по счетам, открытым в центральном банке, является основой для регулирования последним деятельности банков второго уровня и в конечном счете - всей экономики.

В борьбе за выживание, за клиента именно рынок расчетно-кассового обслуживания стал отличаться наиболее острой конкуренцией между банками. Предприятие, выбирая банк, использует как минимум два критерия:количественный - уровень взимаемых тарифов и комиссионных, а также уровень процентов, начисляемых банком по остаткам на счетах, и качественный ~ надежность и репутация банка, возможность оперативно проводить расчеты со своими контрагентами, исполнительская дисциплина и квалификация персонала, культура обслуживания, наличие или отсутствие индивидуального подхода ко всем клиентам, а не только к самым крупным.

Расчетные операции являются самостоятельной сферой деятельности банков. На их выполнение приходятся 70% операционного времени банков.

Современные расчеты банков России осуществляются через корреспондентские счета, открываемые в обязательном порядке в подразделениях Банка России - расчетно-кассовых центрах (РКЦ), а также по желанию банков - в других банках (или кредитных учреждениях) России, ближнего и дальнего зарубежья при установлении между ними прямых (минуя РКЦ) корреспондентских отношений.

===407===

Расчетные операции коммерческих банков по корреспондентским счетам базируются на установлении корреспондентских отношений, которые прежде, опосредуя внешнеэкономические связи, в своем классическом виде имели место только с зарубежными странами. Кратко их суть заключается в следующем.

Основы корреспондентских отношений банков

Корреспондентские отношения (от лат, "correspondeo" - отвечаю, осведомляю) - договорные отношения между банками с целью взаимного выполнения операций. Банки, устанавливающие такие отношения, называются банками-корреспондентами.

Классифицировать эти отношения можно по ряду критериев: по географической ориентации, по видам операций, по характеру отношений, по степени их добровольности, и др.

По географической ориентацииони подразделяются навнутренние: расчеты в пределах страны, присутствие на национальных денежных и валютных рынках, рынках капитала;международные: международные расчеты, присутствие на мировых денежных и валютных рынках, рынках капитала.

Операции можно разделить на два вида:обслуживание клиентов и собственные межбанковские операции. К первым относятся операции по коммерческим сделкам клиентов и оказанию им трастовых услуг: платежи на основе различных способов и форм расчетов (дебетовых и кредитовых переводов, аккредитива, инкассо, клиринга), операции с ценными бумагами, предоставление гарантий и т.д. Собственные межбанковские операции банков включают предоставление и получение кредитов, депозитов, покупку и продажу валют, ценных бумаг и др.

Банки, особенно крупные, оказывают также информационные, консультационные услуги, взаимодействуют в процессе выдачи консорциальных кредитов.

По характеру отношений можно выделить прямые отношения с открытием счета и без открытия счета.

Корреспондентские отношения обычно сопровождаются открытием счетов (отношения со счетом) на взаимной основе (друг у друга) или в одностороннем порядке (только у одного из партнеров, как правило у крупного банка). Выбор в пользу взаимных или односторонних корреспондентских отношений зависит от различных факторов: взаимных потоков платежей, цены и спроса на рынке кредитных ресурсов, возможности участия в торгах на региональных валютных биржах, а также возможности оперативного отзыва находящихся на корсчетах средств.