ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 264

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

• депозитные банки, основная деятельность которых связана с приемом депозитов и выдачей краткосрочных кредитов;

• инвестиционные банки, занимающиеся размещением собственных и заемных средств в ценные бумаги, а также выдачей долгосрочных кредитов;

• ипотечные банки, предоставляющие долгосрочные кредиты под залог недвижимости;

• сберегательные кассы и кредитные общества и т. д.

______________ Банковские операции делятся на активные, пассивные и-

БАНКОВСКИЕ забалансовые, т. е. кредитно-пассивные.

ОПЕРАЦИИ Активные операции носят характер предостав-

-------------------- ления различного рода кредитов, т. е. размещения

денежных средств.

Пассивные операции сводятся в основном к привлечению вкладов, получению кредитов от других банков и эмиссии собственных ценнцх бумаг. Если собственный (уставный, акционерный) капитал — лишь отправная точка для создания банка, то заемные средства, получаемые в результате пассивных операций, являются основой банковской деятельности.

Забалансовые операции можно сгруппировать следующим образом:

• первую группу составляют традиционные финансовые и биржевые услуги (управление пакетами акций, консультации, помощь в слияниях и т. д.);

• ко второй группе относятся услуги, которые можно назвать гарантийным бизнесом. В данном случае речь идет, во-первых, о посредничестве банков, т. е. банки выступают в качестве гарантов, а, во-вторых, о непосредственном их участии в операциях. Данные услуги являются отражением диверсификации банковской деятельности, а также свидетельствуют о сближении банковского и биржевого дела. Среди указанных операций следует назвать фьючерсные операции — купля-продажа условий будущих контрактов с фиксированием их сроков; опцион — операция, дающее право на совершение будущей сделки; операция НИФ — среднесрочный договор (на 3—5 лет) между банком и эмитентом ценных бумаг о том, что в случае трудностей с реализацией этих ценных бумаг банк берет на себя обязательства по их покупке или предоставления равноценного кредита и др.;

• третью группу составляют свопы — обмены долговыми обязательствами между двумя заемщиками. Свопы используются в тех случаях, когда у заинтересованных сторон есть преимущества на определенных рынках капиталов, например, обмен обязательствами в различной валюте.

Помимо двухуровневой банковской системы существует централизованная монобанковская система (в СССР, например, было банковское триединство — Госбанк, Стройбанк и Внешторгбанк), а также децентрализованная банковская система — Федеральная резервная система США (QPC). Рассмотрим последнюю более подробно.

----------------------------------------------- Федеральная резервная система

ФЕДЕРАЛЬНАЯ РЕЗЕРВНАЯ США была создана в 1913 г. ФРС

СИСТЕМА США состоит из 12 округов, каждый из

которых имеет свой Федеральный резервный банк. Банки, зарегистрированные в ФРС, считаются банками-членами ФРС. С 1980 г. был издан Закон о денежном контроле, по которому требования об обязательном уровне резервов распространились на все банки страны (до этого ФРС могла устанавливать резервные требования только банкам-членам ФРС). Этим законом также было разрешено всем банкам держать счета в ФРС, использовать ее чеково-клиринговую систему и, по усмотрению ФРС, получать у нее кредиты. Формально банки еще делятся на членов и нечленов ФРС, однако никакого реального значения это различие уже не имеет. ФРС является формально независимой организацией, которая не подчиняется инструкциям Казначейства США или любого другого органа администрации (для минимизации вероятности использования правительством денежной эмиссии при финансировании бюджетного дефицита).

ФРС, как и любой центральный банк, выполняет следующие основные функции:

1) обеспечение стабильной работы денежной и финансовой систем. Выполняя эту функцию, ФРС действует и как банк банков, и как контролер за работой банковской системы. Функция как банк банков означает, что коммерческие банки держат свои депозиты в ФРС и осуществляют платежи друг другу посредством перевода средств с этих депозитов. ФРС играет роль кредитора в последней инстанции — выделяет кредиты банкам и фирмам в случае угрозы финансовой паники. Надзор за работой банковской системы ФРС осуществляет посредством контроля над предоставлением кредитов и практикой хранения резервов (мы уже знаем, что ФРС устанавливает норму обязательных резервов для всех банков), но процентные ставки, выплачиваемые коммерческими банками по депозитам, с 1986 г. ФРС уже не контролирует;

2) проведение денежно-кредитной политики. Основные ее направления мы рассмотрим ниже.

16.4. Денежно-кредитная политика государства

Центральный банк страны воздействует на количество денег в обращении, проводя монетарную политику, или политику денежно-кредитного регулирования, которая занимает одно из центральных мест в макроэкономике. В основе денежно-кредитной политики лежит теория денег, изучающая процесс воздействия денег и денежно-кредитной политики на состояние экономики в целом.

Существуют два различных подхода к теории денег: модернизированная кейнсианская теория и современная количественная теория денег (монетаризм).

И кейнсианцы, и монетаристы признают, что изменение денежного предложения влияет на номинальный объем ВВП. Но они по-разному оценивают как значение этого влияния, так и сам механизм:

с точки зрения кейнсианцев, в основу денежно-кредитной политики должен быть положен определенный уровень процентной ставки, а с точки зрения монетаристов — спрос и предложение денег.

------------------------ Основные положения кейнсианской теории денег:

КЕЙНСИАНСКАЯ 1. Рыночная экономика представляет собой не-

ТЕОРИЯ ДЕНЕГ устойчивую систему с многими «провалами».

Поэтому государство должно постоянно использовать различные инструменты регулирования экономики, в том числе денежно-кредитные.

2. Цепочка причинно-следственных связей предложения денег и номинального ВВП такова: изменение денежного предложения является причиной изменения уровня процентной ставки, что в свою очередь приводит к изменению в инвестиционном спросе и через мультипликационный эффект инвестиций — к изменению в номинальном ВВП.

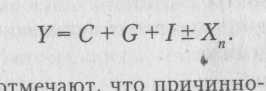

3. Основное теоретическое уравнение, на котором базируется кейнсианская теория — это уже известное нам основное макроэкономическое тождество:

4. Кейнсианцы отмечают, что причинно-следственные связи между предложением денег и номинальным ВВП достаточно велики. Но при проведении денежно-кредитной политики необходимо помнить, что:

• центральный банк должен обладать определенной информацией, например, о том, как скажется на инвестиционном спросе изменение процентной ставки и, соответственно, как изменится величина ВВП, т. е. каков мультипликатор инвестиций;

• между приростом денег в обращении, инвестициями и объемом выпускаемой продукции существует определенный временной лаг;

• наращивание денежного предложения при неизменном спросе на деньги может завести экономику в ликвидную ловушку, т. е. когда процентная ставка не реагирует на увеличение предложения денег. В этом случае рвется цепь причинно-следственных связей между ростом количества денег в обращении и номинальным ВВП.

В связи с вышеизложенным, кейнсианцы считают монетарную политику не столь эффективным средством стабилизации экономики, в отличие, например, от фискальной или бюджетной политики.

--------------------------------i-------------- С 70-х гг. XX в. в экономической

КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ науке преобладающим стало (МОНЕТАРИСТСКИЙ ПОДХОД) неоклассическое направление, в

том числе его современная форма — монетаризм. Главный теоретик современного монетаризма — известный американский экономист, лауреат Нобелевской премии М. Фридмен.

В самых общих чертах основные положения современного монетаризма таковы:

1. Монетаризм базируется на убеждении, что рыночная экономика — внутренне устойчивая система. Все негативные моменты, которые в ней возникают, — результат неумелого вмешательства государства в экономику, которое надо свести к минимуму.

2. Взаимосвязь между массой денег в обращении и номинальным объемом ВВП обнаруживается более тесная, чем между инвестициями и ВВП. Монетаристы отмечают, что существует прямая зависимость между количеством денег в обращении и общим объемом проданных товаров и услуг в рамках национальной экономики. Эта связь выражается уравнением обмена Ирвинга Фишера, или уравнением количественной теории денег:

![]()

где М — количество денег в обращении; V — скорость обращения денег; Р — средняя цена товаров и услуг; Q — количество товаров и услуг, произведенных в рамках национальной экономики в течение определенного периода (как правило, за один год).

Произведение уровня цен и количества произведенных товаров и услуг за год (Р • Q) представляет собой номинальный объем ВВП. Из уравнения обмена следует, что

![]()

Если скорость обращения денег (V) постоянна, то количество денег в обращении прямо пропорционально номинальному объему ВВП.

3. Из уравнения И. Фишера следует, что при постоянных V и Q изменение денежного предложения прямо влияет на цены: при увеличении предложения денег снижается их покупательная способность, т. е. цены растут. Но если увеличение предложения денег будет происходить одновременно с расширением объема ВВП, то роста цен не произойдет.

4. М. Фридмен выдвинул «денежное правило» сбалансированной долгосрочной денежно-кредитной политики: «необходимо поддерживать обоснованный постоянный прирост денежной массы в обращении». Величина этого прироста (в процентах) за длительный период равняется среднегодовому темпу прироста ВВП (в процентах) за длительный период плюс среднегодовой темп ожидаемой инфляции (тоже в процентах). «Денежное правило», или «монетарное правило» М. Фридмена предполагает строго контролируемое увеличение денежной массы в обращении — 3—5% в год, что стимулирует деловую активность в экономике. Если увеличение денежного предложения будет свыше 3—5% в год, то произойдет раскручивание инфляции, а если рост денежной массы в обращении будет ниже 3—5%, то темп прироста ВВП снизится. Денежное правило М. Фридмена легло в основу денежно-кредитной политики США и Великобритании (рейганомика и тетчеризм) в конце 70-х гг. XX в. Так называемая политика таргетирования, т. е. ежегодного ввода определенных ограничений на увеличение денежной массы в обращении, привела к зримым результатам: уровень инфляции сократился с 10% до 5% в год, а темп роста ВВП составил 3—5% в год. В проведении жесткой денежно-кредитной политики в России достаточно успешно использовались отдельные принципы «денежного правила» М. Фридмена. К ним можно отнести следующие:

• Банк России не имеет права покрывать расходы бюджета и бюджетный дефицит за счет денежной эмиссии;

• устанавливаются пределы роста денежной массы в увязке ее с реальным приростом ВВП;

• используются рыночные методы денежно-кредитного регулирования.

Современные теоретические модели денежно-кредитной политики представляют собой синтез кейнсианства и монетаризма, в котором учтены рациональные моменты каждой из теорий. В долгосрочном периоде в денежно-кредитной политике преобладает монетаристский подход. В краткосрочном периоде государство воздействует непосредственно на процентную ставку в целях быстрого экономического маневрирования (кейнсианство).