ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 229

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

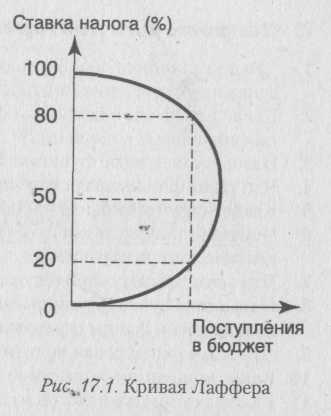

В отличие от кейнсианцев, сторонники теории «экономики предложения» считают, что уменьшение налоговых ставок приводит к увеличению совокупного предложения. Уменьшение налогов способствует росту доходов населения и доходов предпринимателей, а, значит, расширению производства, что в конечном счете приводит к увеличению поступлений в бюджет. Эта зависимость получила назва-

ние «эффект Лаффера». Кривая Лаффера показывает зависимость между динамикой налоговых ставок и доходами бюджета государства (рис. 17.1). При увеличении ставки налога до определенных пределов (50%) доход государства увеличивается, а затем начинает уменьшаться (снижается деловая активность, часть предпринимателе^ уходит в «теневую экономику»). При 100%-ном налогообложении доход государства равен нулю. Причем при налогах, например, в 20% и 80% доходы в бюджет одинаковы. Конечно же, в краткосрочном периоде снижение налогов обязательно приведет к уменьшению налоговых поступлений в бюджет, но в долгосрочном периоде налоговые поступления в бюджет увеличиваются в результате экономического роста, т. е. методы проведения фискальной политики, предлагаемые сторонниками теории «экономики предложения», рассчитаны на долговременный эффект.

~ Вопросы для повторения

1. Что представляют собой финансы как экономическая категория? Какие денежные отношения не относятся к финансовым?

2. Какие две сферы охватывают финансовые отношения? Каковы субъекты финансовых отношений?

3. Назовите основные функции финансов и раскройте их содержание.

4. Что такое финансовая система и из каких звеньев она состоит?

5. Какова структура централизованных (государственных) финансов?

6. Чем принцип фискального федерализма отличается от принципа демократического централизма? t

7. Что представляет собой государственный бюджет? Каковы его функции?

8. Охарактеризуйте государственные внебюджетные фонды, государственный кредит и фонды страхования.

9. Что такое финансовая политика и из каких направлений она состоит?

10. Какие концепции бюджетной политики государства вам известны?

11. Каковы сущность налогов и способы их взимания?

12. Назовите основные функции налогов и принципы налогообложения.

13. По каким принципам классифицируются налоги?

14. Каковы основные инструменты и рычаги фискальной политики?

15. Назовите традиционные направления фискальной политики.

16. Что представляют собой мультипликаторы государственных расходов и налогов? Какова особенность налогового мультипликатора?

17. Какие разновидности дискреционной фискальной политики вы знаете?

18. Изобразите на графике кривую Лаффера. Какую зависимость она отображает?

Глава 18. Рынок ценных бумаг

Данная тема посвящена различным аспектам функционирования рынка ценных бумаг, или фондового рынка. 6 этой главе мы рассмотрим сущность рынка ценных бумаг и его специфические функции, отличия первичного рынка ценных бумаг от вторичного, а также выясним основные виды ценных бумаг, уделив особое внимание торговле «с прилавка» и фондовой бирже.

18.1. Основные понятия рынка ценных бумаг

Рынок ценных бумаг, или фондовый рынок, — это составная часть финансового рынка (другой его составляющей является денежный рынок). Он представляет собой совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками. Основной задачей рынка ценных бумаг является «перелив» сбережений в инвестиции по цене, устраивающей покупателя и продавца. С экономической точки зрения ценную бумагу можно представить как форму существования капитала, которая облегчает его перераспределение и может обращаться на рынке, принося доход двух видов: инвестиционный (дивиденд или процент) и курсовой (полученный в результате покупки ценной бумаги по одной цене и перепродажи ее по другой, более высокой цене). Процедура выпуска ценных бумаг называется эмиссией, а лица, выпускающие ценные бумаги, — эмитентами. Эмитентами могут быть юридические лица или органы исполнительной власти либо органы местного самоуправления. Под выпуском ценных бумаг понимается совокупность ценных бумаг одного эмитента, име- . ющих одинаковые условия эмиссии и обеспечивающих одинаковый объем прав владельцам. Владельцы ценных бумаг называются инвесторами. Ценные бумаги наиболее привлекательных для инвесторов корпоративных эмитентов называются «голубыми фишками». В России к ним относят ценные бумаги «Газпрома», РАО «ЕЭС», «Лукойла», «Сургутнефти», «Норильского никеля» и др.

В России фондовый рынок начал складываться с 1991 г. В настоящее время, несмотря на серьезные проблемы, российский рынок ценных бумаг располагает большим потенциалом и динамично развивается.

--------------------------------------- Рынок ценных бумаг выполняет как

СПЕЦИФИЧЕСКИЕ ФУНКЦИИ общерыночные функции (информа-РЫНКА ЦЕННЫХ БУМАГ ционную, регулирующую, стимули-

--------------------------------------- рующую и др.), так и специфические.

К ним относятся:

1. Перераспределительная функция — главная функция рынка ценных бумаг. Она выражается:

•' в перераспределении денежных средств между отраслями и сферами рыночной деятельности;

• переводе сбережений из непроизводительной сферы в производительную;

• финансировании дефицита государственного бюджета на неинфляционной основе.

2. Функция страхования ценовых и финансовых рисков, или хеджирование, стала возможной благодаря появлению фьючерсных и опционных контрактов.

3. Функция ускорения процесса обращения и расчетов, так как ценные бумаги могут выступать в качеотве средств платежа.

4. Рынок ценных бумаг служит «барометром» экономического состояния на макро-и микроуровнях. На макроуровне индикаторами экономического состояния являются биржевые индексы, а на микроуровне — котировка ценных бумаг отдельной фирмы на фондовой бирже.

CTPYKTYPA И ИНФРАСТРУКТУРА РЫНКА ЦЕННЫХ БУМАГ

В экономической теории при рас смотрении структуры рынка ценных бумаг выделяют следующие критерии:

1. В зависимости от сферы функционирования рынок ценных бумаг бывает:

• международный;

• национальный;

• региональный.

2. В зависимости от способа обращения ценных бумаг различают следующие рынки ценных бумаг:

• организованный (биржевой);

• неорганизованный («уличный» рынок, или торговля «с прилавка»).

3. По отношению к эмиссии различают:

• первичный рынок ценных бумаг, т. е. приобретение ценных бумаг их первыми владельцами. Важнейшая черта первичного рынка — это полное раскрытие информации для инвесторов. На первичном рынке ценные бумаги продаются по номинальной или аукционной цене;

• вторичный рынок ценных бумаг, где происходит перепродажа ценных бумаг их первыми владельцами. Важнейшая черта вторичного рынка — его ликвидность, которая определяется как

.отношение объема сделок по ценным бумагам к объему предложения ценных бумаг. На вторичном рынке ценные бумаги продаются по рыночному курсу.

4. По сегментам рынок ценных бумаг в России подразделяется на:

• государственные ценные бумаги, выпущенные федеральными органами власти и субъектами Федерации^ В России к ним относятся ГКО — государственные краткосрочные облигации, ОФЗ — облигации федерального займа, ОБР — облигации Банка России, ОГСЗ — облигации государственного сберегательного займа. Из рынка ценных бумаг субъектов Федерации наиболее развитыми являются рынки облигаций Москвы и Санкт-Петербурга;

• муниципальные ценные бумаги, выпущенные органами местного • самоуправления. Это может быть город или район, обладающий

правом выпускать долговые обязательства. Инвестирование в муниципальные ценные бумаги связано с большим риском по сравнению с инвестированием в государственные ценные бумаги, так как в настоящее время многие крупные города фактически живут в долг. Муниципальные облигации выпускаются не во всех странах, что связано с другим путем привлечения ресурсов в бюджеты городов — получением банковских кредитов;

• корпоративные ценные бумаги, выпускаемые предприятиями и банками. К ним относятся акции, облигации и векселя. В развитых странах их эмиссия является важнейшим источником привлечения предприятиями финансовых ресурсов. В России в настоящее время уровень капитализации рынка корпоративных ценных бумаг пока еще очень низок и составляет примерно 90 млрд долл. США;

• различные суррогатные ценные бумаги (варранты). Они являются неэмиссионными ценными бумагами и требуют ликвидного залогового обеспечения, т. е. под залог ликвидных товарных запасов компании могут привлекать средства с рынка капиталов.

Эффективное функционирование рынка ценных бумаг невозможно без его инфраструктуры, обеспечивающей полный комплекс услуг по заключению сделок с ценными бумагами, проведению расчетов и учету прав на них и т. д.

К инфраструктуре рынка ценных бумаг относятся:

• правовое и нормативное обеспечение оборота ценных бумаг. Деятельность рынка ценных бумаг в России регулируется Гражданским кодексом РФ, Федеральным законом «О рынке ценных бумаг»,Законом РФ «О государственном внутреннем долге Российской Федерации», Постановлением Правительства РФ «О ценных бумагах органов исполнительной власти субъектов Российской Федерации» и др.;

• органы государственного регулирования и надзора (Минфин России, Банк России, Федеральная служба по финансовым рынкам (ФСФР России)), а также органы рыночного надзора (саморегулируемые организации, к которым в России относятся НАУФОР — Национальная ассоциация участников фондового рынка, НФА — Национальная фондовая ассоциация, ПАРТ АД — Профессиональная ассоциация регистраторов, трансферагентов и депозитариев)'

• система расчетов и учет прав на ценные бумаги, включающая регистрационную, депозитарную и расчетно-клиринговую деятельность;