ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 228

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

Второй вид ценных бумаг во второй группе — свидетельства о займе — вексель.

Вексель — ценная бумага, удостоверяющая обязательство векселедателя уплатить по наступлении срока определенную сумму денег владельцу векселя. Вексель — ценная бумага установленной законом формы, содержащая безусловное абстрактное денежное обязательство. Сочетание установленной законом формы означает, что для написания векселя используются бланки определенной формы. Безусловное обязательство означает, что вексель не может содержать никаких условий возврата денег. Абстрактное обязательство означает, что в векселе не может фигурировать объект сделки. Таким образом, на векселе должно быть указано: кто, кому, сколько должен и когда обязан отдать долг.

Вексель может быть простой и переводной (тратта).

Простой вексель (соло-вексель) выражает отношения двух сторон — кредитора и заемщика. В развитых странах можно пойти в банк и продать вексель с дисконтом. Банк может ждать возврата денег в срок, а может обратиться в центральный банк, который (если захочет) купит его с дисконтом. Покупка векселей центральным банком, как мы уже знаем, называется учетом векселей, а процент, который получает центральный банк при покупке векселей у коммерческих банков, называется учетной ставкой процента.

Переводной вексель (тратта) содержит приказ векселедержателя о переводе указанной на векселе суммы третьему лицу. Эта передаточная надпись называется индоссамент. Залог по векселю (если он есть) или поручительство крупных банков называется аваль, а сам вексель — авалированный, т. е. с гарантией. Если на векселе отсутствует один из реквизитов (число, сумма), то он называется бланко-вексель. Согласие плательщика оплатить вексель путем соответствующей подписи на нем называется акцепт.

Депозитный, или сберегательный, сертификат — ценная бумага, которая свидетельствует о депонировании денег в банке и удостоверяет права держателя сертификата на получение по истечении определенного срока суммы вклада и обусловленных в сер-" тификате процентов. В отличие от сберегательной книжки, депозитный сертификат это — ценная бумага, которую можно купить и продать. Депозитный сертификат выдается юридическому лицу на срок до одного года, а сберегательный сертификат — на срок до трех лет.

------------------------- Третья группа ценных бумаг — это производные

ПРОИЗВОДНЫЕ ценные бумаги, или контракты на будущие

ЦЕННЫЕ БУМАГИ сделки (деривативы). К ним относятся фьючер-

------------------------- сы, форварды, опционы, варранты и другие ценные бумаги.

Фьючерс — ценная бумага, содержащая обязанность покупателя купить, а продавца — продать определенное количество данного товара в определенный срок по фиксированной цене. Эти бумаги можно перепродавать. Если фьючерсы не выполняются, то платятся штрафы до 40—60% суммы сделки. При заключении фьючерса все правила сделки устанавливаются биржей.

Форвард — либеральная форма фьючерса. Это контракт на будущую сделку по условиям, согласованным двумя сторонами (покупателем и продавцом). Например, за невыполнение обязательств штраф составит 7—8%; за просрочку поставки он будет в 4 раза меньше, чем на бирже и т. д.

Опцион — ценная бумага, содержащая право продавца продать, а покупателя — купить определенное количество данного товара в определенный срок по фиксированной цене. Или это право на отказ от покупки. Существуют опционы на покупку ценных бумаг (колл), на продажу (пут) и двойные опционы (стеллаж).

Варрант — сертификат товарного склада о приеме на хранение определенного товара, использующийся при продаже или залоге данного товара. Складские свидетельства, как мы уже отмечали, являются неэмиссионными ценными бумагами и требуют ликвидного залогового обеспечения, т. е. под залог ликвидных товарных запасов компании могут привлекать средства с рынка капиталов. В нашей стране развитие рынка складских свидетельств требует разработки подробной нормативной базы.

------------------------ Итак, инвестор собрал ценные бумаги. При этом

УПРАВЛЕНИЕ на рынке появляются новые ценныебумаги, ис-

ПОРТФЕЛЕМ чезают старые, какие-то становятся очень рис-

ЦЕННЫХ БУМАГ кованными. Как же ими управлять?

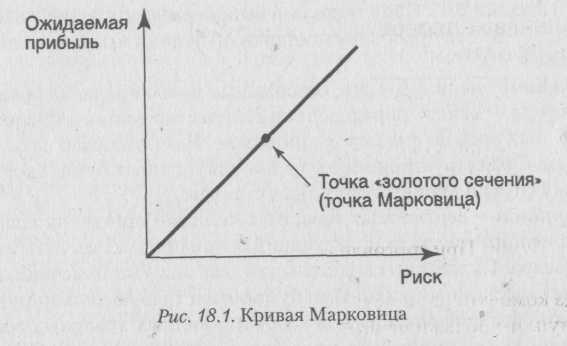

------------------------ В 1989 г. американский экономист югославского происхождения Гарри Маркович получил Нобелевскую премию за научное предвидение. Еще в 1942 г. он защитил докторскую диссертацию об управлении ценными бумагами. В середине 90-х гг. XX в. был проведен опрос крупных корпораций и выяснено, что Г. Маркович предвидел результаты этого опроса еще в 1942 г. Он разработал принципы управления портфелем ценных бумаг:

1)чем больше риск, тем больше прибыль;

2) оптимальное сочетание ценных бумаг в портфеле. Необходимо уравновешивать рисковые и консервативные ценные бумаги;

3) при всей оптимальности не покупать те же самые ценные бумаги — принцип разложения ценных бумаг. Даже банковские вклады должны быть разложены по видам: «нельзя складывать все яйца в одну корзину».

Г. Маркович нарисовал кривую, которая получила название кривой Марковица (рис. 18.1). В точке «золотого сечения» наименее возможный риск сочетается с наиболее возможной прибылью. Современные концепции инвестирования развиваются в рамках портфельного подхода, т. е. общий уровень риска операций на рынке ценных334

• портфель роста, который ориентирован на ускоренное увеличение средств, инвестированных в ценные бумаги; ,

• портфель дохода, который обеспечивает получение высоких текущих доходов;

• сбалансированный портфель, включающий наряду с высокодоходными ценными бумагами консервативные, т. е. низкодоходные ценные бумаги;

• специализированный портфель, состоящий из ценных бумаг

определенного вида.

Управление портфелем ценных бумаг более подробно рассматривается в курсе «Инвестиции» через проблему управления финансовыми рисками.

18.3. Торговля «с прилавка» и фондовая биржа

Вторичный рынок ценных бумаг характеризуется торговлей «с прилавка», или «уличнымрынком» (внебиржевой оборот ценных бумаг), а также торговлей на фондовой бирже (биржевой оборот ценных бумаг).

ВНЕБИРЖЕВОЙ ОБОРОТ ЦЕННЫХ БУМАГ

Внебиржевой оборот означает куплю-продажу ценных бумаг вне стен биржи путем прямого согласования условий сделки между продавцом и покупателем. Все облигации, а иногда и акции продаются на «уличном рынке». Их продают в основном молодые компании, а также те, кто по каким-то причинам не хочет предоставлять на биржу финансовые отчеты. Для того чтобы внебиржевой рынок стал доступен для фирмы, необходима брокерская компания, которая согласна поддержать вторичный рынтзк по данному виду ценных бумаг. При торговле «с прилавка», или на «уличном рынке» продажа ценных бумаг производится путем телефонных переговоров и через компьютерную сеть между разобщенными брокерами. Механизм купли-продажи ценных бумаг здесь таков: получив заказ на покупку (продажу) ценных бумаг, брокер по телефону (или через компьютерную сеть) разыскивает своего коллегу, который знает, кто может их продать (купить). Торговля «с прилавка» длится дольше, чем на бирже, и иногда занимает весь рабочий день, но по своему обороту ее объемы в десятки раз больше, чем на бирже, в основном, за счет продажи облигаций. Цены же на «уличном рынке» складываются под влиянием биржи.

Биржевой фондовый рынок

Биржа в переводе с фр. означает «кошелек» (хотя в экономической литературе есть и другие трактовки этого понятия). ---------------------------------- Биржевой фондовый рынок — это организованный рынок ценных бумаг, так как торговля на нем всегда ведется по правилам, установленным биржей, и только между биржевыми посредниками, которые тщательно отбираются среди других участников рынка. Каждая биржа имеет свои правила и предъявляет требования к продаваемым и покупаемым ценным бумагам, поэтому ценные бумаги одной и той же компании могут котироваться на одной бирже и не котироваться на другой. Фондовая биржа сама по себе не совершает операций с ценными бумагами, она создает условия для сделок — осуществляет связь между продавцом и покупателем, предоставляет помещение, техническое обслуживание, оказывает консультационные, арбитражные и другие услуги. Торговля ценными бумагами на бирже может происходить традиционным (классическим) и компьютеризированным способами.

БИРЖА И БИРЖЕВОЙ ОБОРОТ ЦЕННЫХ БУМАГ

Классическая фондовая биржа — это аукцион, где торговля ведется посредством обмена устными инструкциями между представите-

лями брокерских фирм. Классические биржи пока еще доминируют и крупнейшая из них — Нью-Йоркская фондовая биржа.

На автоматизированных фондовых биржах торговля ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников в единый компьютеризированный рыночный организм. Автоматизированные электронные торговые системы для заключения сделок с ценными бумагами значительно видоизменили фондовый рынок. Характерными признаками компьютеризированных фондовых бирж являются:

• отсутствие физического места, где встречаются продавцы и покупатели, т. е. непосредственный контакт между ними отсутствует;

• полная автоматизация процесса торговли ценными бумагами и его обслуживания: роль участников торгов может ограничиваться вводом в электронную сеть заявок на куплю-продажу ценных бумаг;

• стирание географических и временных границ при осуществлении сделок, что способствует интернационализации торговых операций с ценными бумагами.

На развитие фондового рынка очень большое влияние в последние годы стал оказывать интернет, который позволяет максимально снизить организационные издержки и делает выгодной работу с частными инвесторами. Ведение интернет-торговли упрощает механизм доступа на рынок, снижает «планку» входа на него, ведет к значительному росту числа участников торгов, так как делает выгодными операции даже с небольшими суммами денег. Процесс компьютеризации фондовых бирж сейчас характерен и для России, несмотря на то, что начался он гораздо позже, чем в Западной Европе и США. Крупнейшая в России фондовая биржа — Московская межбанковская валютная биржа (ММВБ) — стала первой в нашей стране, внедрившей интернет-трейдинг. Использование компьютерных технологий является основой для создания единой общенациональной биркевой системы. Так, в Германии восемь фондовых бирж объединены в Федерацию немецких фондовых бирж, во Франции единую систему образуют семь фондовых бирж. В России уже созданы предпосылки для создания подобной системы: так, торгово-депозитарный комплекс ММВБ объединяет в единую, систему семь бирж, которые расположены в разных регионах страны. Крупнейшими фондовыми биржами в России помимо ММВБ являются Московская фондовая биржа (МФБ), фондовая биржа «РТС» и Санкт-Петербургская фондовая биржа.