ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 250

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

1. Кадастровый. Кадастр — таблица, справочник. Здесь объект налога разделен на группы по определенному признаку. Перечень этих групп и их признаки заносятся в специальные справочники — кадастры. Для каждой группы установлена своя ставка налога. Данный метод характеризуется тем, что величина налога не зависит от доходности объекта. Например, транспортный налог взимается по установленной ставке исходя из мощности двигателя транспортного средства, независимо от того, эксплуатируется оно или нет.

2. На основе декларации. Декларация — это документ, в котором плательщик налога приводит расчет дохода и налога с него. Выплата налога производится после получения дохода (например, налог на прибыль).

3. У источника дохода. Этот налог вносится лицом, которое выплачивает доход, т. е. налогообложение производится до получения дохода. Например, налог на доходы физических лиц: предприятие вычитает из заработной платы работника сумму налога и перечисляет его в бюджет. Остальная сумма выплачивается работнику.

Роль налогов выражается в их функциях. Различают следующие функции налогов:

• фискальная — аккумуляция денежных средств в бюджет. Налогам принадлежит решающая роль в формировании доходной части бюджета. Так, в бюджете 2005 г. доля налогов в доходах составляет 67%. С фискальной политикой государства мы в дальнейшем познакомимся подробнее;

• регулирующая. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни налоги и отменяя другие, государство создает условия для развития определенных отраслей и производств. Например, для развития малого предпринимательства и таких сфер деятельности, как производство товаров народного потребления, строительных материалов, медицинской техники и др. предусмотрено льготное налогообложение. С помощью системы налогообложения государство стимулирует НТП, увеличение количества рабочих мест, капиталовложения в расширение производства и пр.;

• перераспределительная. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан на развитие производственной и социальной инфраструктуры (например, на строительство железных дорог и автострад), инвестиции в капиталоемкие отрасли с длительным сроком окупаемости (строительство электростанций), поддержку лиц внепроизводственной сферы, не имеющих своих доходов (студенты, учителя, военнослужащие, пенсионеры и т.д.).

--------------------'■---------- А. Смит сформулировал основополагающие

ПРИНЦИПЫ принципы налогообложения, которые могут

НАЛОГООБЛОЖЕНИЯ использоваться в любой экономической си-—~~~ стеме:

1) подданные государства должны участвовать в содержании правительства соответственно получаемому ими доходу;

2) сумма налога, которую обязан уплатить отдельный субъект налога, должна быть точно определена;

3) каждый налог должен взиматься в то время и тем способом, как это удобно плательщику;

4) каждый налог должен быть задуман и разработан таким образом, чтобы заработная плата чиновников не поглотила значительную долю тех средств, которые поступают от данного налога.

При этом имущество или доход, подлежащие обложению, должны иметь защиту от двойного обложения.

---------------- Налоги классифицируются по нескольким признакам:

ВИДЫ 1. По способу платежа различают прямые и косвен-

НАЛОГОВ ные налоги. Прямые налоги уплачиваются непосредственно субъектами налога и прямо пропорциональны платежеспособности. К прямым налогам относятся налог на доходы физических лиц, налог на операции с ценными бумагами, земельный налог и пр.Косвенные налоги взимаются через надбавку к цене и являются налогами на потребителей. К косвенным налогам относятся: акцизы, налог на добавленную стоимость, таможенные пошлины, лицензионные платежи.

2. Налоги по их использованию подразделяются на общие и специальные (целевые). Общие налоги поступают в бюджет государства для финансирования общегосударственных мероприятий, например, налог на доходы физических лиц или налог на прибыль. Специальные налоги имеют строго определенное назначение, например, налог на воспроизводство минерально-сырьевой базы, лесной цдлог.

3. В зависимости от того, в распоряжение какого органа поступают налоговые средства, различают федеральные налоги, региональные налоги и местные налоги.

Федеральные налоги устанавливаются законодательными актами, принимаемыми Федеральным Собранием. Согласно Налоговому.кодексу РФ (по состоянию на 2004 г.) к ним относятся:

I) налог на добавленную стоимость (НДС); 2)акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) платежи за загрязнение окружающей среды;

6) налог на прибыль;

7),государственная пошлина;

8) таможенная пошлина;

9) налог с имущества, переходящего в порядке наследования и дарения;

10) сбор за использование наименований «Россия», «Российская Федерация»;

II) сборы за выдачу лицензий и право на производство алкогольной продукции и др.

К региональным налогам и сборам относятся:

1) налог на имущество предприятий;

2) лесной налог;

3) налог на игорный бизнес;

4) налог на вмененный доход;

5) транспортный налог.

Местные налоги и сборы (всего их 22, но обязательными являются только первые 3):

1) налог на имущество физических лиц;

2) Земельный налог;

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

4) сбор за право торговли;

5) налог на рекламу;

6) сбор за право торговли винно-водочными изделиями и др.

________________Фискальная политика — это политика государ-

ФИСКАЛЬНАЯ ственных расходов и налогов, т. е. система регу-

ПОЛИТИКА лирования, связанная с правительственными рас-

ГОСУДАРСТВА ходами и налогами. Правительственные расходы

----------------------- и налоги являются инструментами фискальной

политики. К правительственным расходам, мы знаем, относится строительство за счет бюджета дорог, школ, медицинских учреждений, закупки сельскохозяйственной продукции, боевой техники, внешнеторговые закупки, содержание социальной сферы, науки, поддержка искусства и т. д. С налогами мы уже познакомились выше.

Основными рычагами фискальной политики государства являются изменения:

• налоговых ставок;

• базы налогообложения;

• видов налогов;

• их количества; } *

• размеров государственных расходов или их направлений.

В экономической теории представители кейнсианской школы и сторонники теории «экономики предложения» по-разному рассматривают методы проведения фискальной политики государства.

Кейнсианцы, мы знаем, ориентируются на создание эффективного совокупного спроса как стимула экономического развития страны. Основным фактором роста совокупного спроса и, соответственно, роста реального объема производства они считают сокращение налогов, что в краткосрочном периоде приводит к сокращению поступлений в бюджет. Следствием этого является образование или увеличение бюджетного дефицита. Согласно кейнсианской теории существуют два направления фискальной политики, являющиеся традиционными.

Первое направление — дискреционная политика, которая проводится по усмотрению правительства и на основе принимаемых им решений. Это сознательное регулирование государством уровня налогов и государственных расходов с целью воздействия на реальный объем ВВП, занятость,^ инфляцию. Государственные расходы оказывают на совокупный спрос влияние, подобное инвестициям, и так же, как инвестиции, обладают мультипликационным эффектом. Мультипликатор государственных расходов показывает, как изменяется объем ВВП в результате изменения государственных расходов:

G AG

где Мс — мультипликатор государственных расходов; Y — объем ВВП; G — государственные расходы.

Налоги также оказывают воздействие на рост ВВП. Увеличение налоговых ставок приводит к сокращению потребительских доходов, а, следовательно, и расходов. Совокупный спрос уменьшается, и объем реального ВВП также уменьшается. Изменение налогов, подобно инвестициям и государственным расходам, приводит к мультипликационному эффекту. Налоговый мультипликатор — коэффициент, показывающий, во сколько раз изменяется ВВП под влиянием изменения налогов.

МТ =-----,

т AT

где Мт— мультипликатор налогов; Т— налоги; У— объем ВВП.

Налоговый мультипликатор меньше мультипликатора инвестиций и государственных расходов, так как при сокращении налогов увеличивается не только потребление, но и сбережения. А каждая единица прироста государственных расходов и инвестиций оказывает прямое воздействие на величину ВВП.

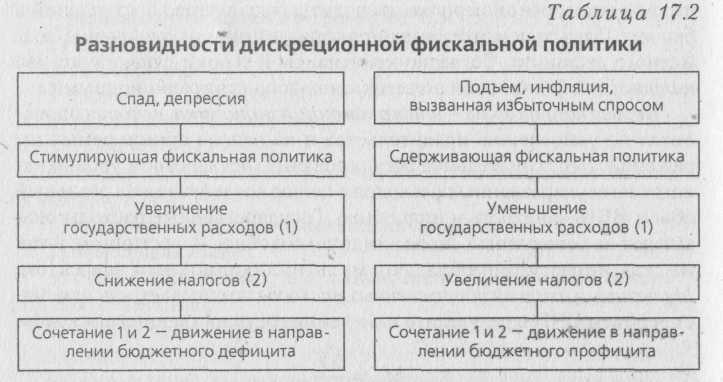

Дискреционная фискальная политика, как и финансовая вообще, используется для регулирования стабилизации экономики в двух основных направлениях: преодоление спада (стимулирующая) и сдерживание подъема (сдерживающая) (табл. 17.2).