ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 251

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

• организации профессиональных участников рынка ценных бумаг — биржи и торговые системы, которые организуют проведение регулярных торгов ценными бумагами (в России — это фондовая биржа «РТС», ММВБ и др.), дилеры и брокеры;

• информационное обеспечение рынка ценных бумаг, к которому относятся издания, освещающие финансовые вопросы, рейтинговые агентства, специализированные банки данных и т.д.

------------:----- Вопрос об индексах ценных бумаг связан с их рейтин-

ИНДЕКСЫ гом. Самый известный из индексовгценных бумаг — это

ЦЕННЫХ индекс Доу-Джонса. В различных странах существуют

БУМАГ национальные индексы ценных бумаг. Так, индекс цен-

ных бумаг промышленности Германии называется ДАКСАН, японский индекс — НИККЕЙ, российский -д индекс РТС и т. д.

Рейтинг ценной бумаги, который определяет условия и надежность инвестирования, служит своего рода индикатором для вкладчиков. В настоящее время существуют различные системы определения рейтинга ценных бумаг. Крупнейшими в мире рейтинговыми агентствами являются Standard & Poor's и Moody's. Они определяют рейтинги как отдельных компаний, так и отраслей промышленности и стран в целом на основе анализа финансовых показателей эмитента, а также анализа и прогнозирования конъюнктуры рынка ценных бумаг. При этом рейтинги регулярно обновляются. С 2002 г. такие российские компании, как «Газпром», «Юкос», «Сургутнефть», «Лукойл», «Сибнефть», «Норильский никель», РАО «ЕЭС», МТС и Сбербанк России входят в европейский список крупнейших компаний, а первые четыре — в список 500 крупнейших по капитализации компаний мира. В 2004 г. к ним присоединились РАО «ЕЭС», «Норильский никель» и МТС. По суммарной капитализации в 2004 г. российские компании обогнали страны, которые в 2003 г. стояли выше в рейтинговой таблице — Финляндию, Австралию и Корею, а «Газпром» в 2004 г. вошел в сотню крупнейших компаний мира (92-е место против 158-го в 2003 г.). В 2003 г. международное агентство Moody's впервые присвоило России хотя и самый низкий, но все-таки инвестиционный кредитный рейтинг ВЬЬЗ, что на международном финансовом языке означает, что наша страна перешла в категорию динамично, развивающихся государств мира.

В России в настоящее время также появились рейтинговые агентства, такие как «Интерфакс», журнал «Эксперт» и др. Следует отметить, что рейтинги, присваиваемые нашими агентствами, малоизвестны и, как правило, не играют значительной роли при принятии решений инвесторами, особенно иностранными.

Курс ценных бумаг зависит также от банковских процентных ставок. В основе всех мировых процентных ставок лежит ставка

ЛИБОР (LIBOR) — Лондонская межбанковская ставка продавца. Это ставка тех, кто предлагает кредиты. Есть и Лондонская межбанковская ставка покупателя — ЛИБИД (LIBID). Банковский процент определяется как сумма ставки ЛИБОР, банковской маржи и комиссионных.

18.2. Виды ценных бумаг

Ценные бумаги классифицируются по многим признакам: по эмитентам (государственные, муниципальные и корпоративные), по срокам обращения (краткосрочные, среднесрочные и долгосрочные), по способу получения доходов (с фиксированным и нефиксированным доходом), по характеру операций, стоящих за выпуском ценных бумаг (фондовые, коммерческие и товарные) и т. д. Мы рассмотрим классификацию ценных бумаг в зависимости от прав, предоставляемых данной ценной бумагой. По этому критерию все ценные бумаги можно разделить на следующие виды:

1) свидетельства о собственности;

2) свидетельства о займе;

3) контракты на будущие сделки (производные ценные бумаги, илидеривативы).

---------------------------- К свидетельствам о собственности относят-

СВИДЕТЕЛЬСТВА ся акции. Акция — это ценная бумага, удос-

0 СОБСТВЕННОСТИ товеряющая долевое участие в капитале пред-: приятия, действующего в форме акционерно-

го общества. Она дает право на получение части его прибыли в виде дивидендов, а также право голоса на общем собрании акционеров (кроме привилегированных акций).

Существуют следующие способы эмиссии акций.

1. Ведение реестра. Титулом собственности здесь является запись в реестровой книге, а моментом вступления в собственность — момент записи в реестре. В России акционерные общества, имеющие больше 500 акционеров, обязаны иметь внешнего реестродержателя. В реестре содержится информация об эмитенте, всех выпусках акций эмитента, зарегистрированных лицах и т. д.

2. Сертификация. Титулом и моментом собственности здесь является выдача акции как документа.

3. Смешанный способ.

Акции могут размещаться следующими способами:

• публичное размещение, когда дается реклама, и акции продаются всем желающим. Здесь каждый потенциальный акционер должен находиться в совершенно равных условиях по отношению к другим акционерам: всем акционерам акции продаются по одинаковому курсу, дивиденды выплачиваются в один и тот же срок и т. д.;

• закрытая подщска, когда акции размещаются среди заранее выбранного круга акционеров. Здесь условия продажи акций могут быть разные;

• аукцион, где продаются в основном акции государственных предприятий (в случае их приватизации).

В экономике существуют следующие разновидности акций:

1. Именные акции. Владелец именной акции обязательно должен быть зарегистрирован в реестре предприятия. На акции указывается фамилия акционера. Особой формой именных акций являются вин-кулированные акции. Они могут передаваться в третьи руки только с разрешения акционерного общества.

2. Акции на предъявителя являются наиболее распространённой разновидностью акций. На такой акции не указывается фамилия акционера, и владельцы нигде не регистрируются; акции могут свободно продаваться.

Все акции (и именные, и на предъявителя) могут быть простыми и привилегированными.

Простые акции дают право голоса на общем собрании акционеров, а их держатели получают дивиденды в зависимости от результатов деятельности предприятия. Привилегированные акции не дают права голоса на общем собрании акционеров, но по ним гарантируется получение дивидендов независимо от размера полученной предприятием прибыли. Если в течение определенного периода не была получена прибыль, дивиденды выплачиваются из резервного фонда. В России привилегированных акций можно выпускать не более 20% от суммы эмиссии.

Обычно одна акция дает право на один голос {одноголосая акция), но могут быть и многоголосые акции.

Бывают акции без дивидендов. Они являются возвратными, т. е. акционерное общество обязано их выкупить. Обычные акции акционерное общество выкупать не обязано.

Курс акции определяется соотношением спроса и предложения. Акция стоит столько, сколько за нее согласен заплатить покупатель. Курс акции может быть по номиналу; выше номинала (с премией); ниже номинала (с дисконтом).

Акции без дивидендов, или возвратные акции, продаются акционеру с дисконтом, а выкупаются через определенный срок по номиналу или с премией. А в промежутке между покупкой и продажей акционерному обществу их можно продать на фондовом рынке. Курс акций практически никогда не соответствует их номинальной стоимости, а дивиденды зависят от номинала. Например, мы купили акцию номинальной стоимостью 1000 руб., которая приносит дивиденд 10%, т. е. 100 руб. Но если мы купили ее по курсу 2500 руб., то получать будем все равно 100 руб. (реальная прибыль составит лишь 4%). Дивиденды по акциям выплачиваются из чистой прибыли.

СВИДЕТЕЛЬСТВА О ЗАЙМЕ

Свидетельства о займе, или долговые ценные бумаги, — это облигации, векселя, депозитные (сберегательные) сертификаты.

Облигация — ценная бумага, владельцу которой принадлежит право получать заранее установленный доход в виде фиксированной процентной ставки. При этом гарантируется возмещение номинальной стоимости облигации в указанный в ней срок. Облигации продаются, покупаются и закладываются на фондовом рынке.

Обязательными атрибутами облигации являются:

• номинал;

• процент;

• срок погашения.

Все облигации делятся на две группы:

1) с залогом (старшие облигации). Залогом может служить все, что угодно, лишь бы это удовлетворяло инвестора, например, недвижимость или другие ценные бумаги;

2) без залога (младшие облигации). Чаще всего это государственные облигации.

Превращение одного вида ценных бумаг в другой называется конвертацией. Конвертируемые облигации гарантируют их держателю право при наступлении определенных условий обменять их на акции предприятия.

Еще один вид облигации — беспроцентные, или бескупонные. Их выпускают, как правило, с дисконтом, а выкупают с премией (с поправкой на инфляцию). Интерес инвестора составляет указанная разница.

Главную роль при выпуске облигаций играет финансовая репутация той организации, которая их выпускает. На международном финансовом рынке котируются те облигации, которые получают самую высокую оценку международных банков. Наивысшая оценка — ААА (ее имеет только Всемирный банк), потом следуют АА и А; ВВВ, ВВ, В; ССС, СС, С и группа Д — дефолт. От рейтинга облигаций зависят процент за кредит, условия кредитования и т. д. Займы и облигации развивающихся стран называются «мягкими». Займы и облигации с менее хорошей репутацией на международном финансовом жаргоне именуются «мусорными» облигациями.

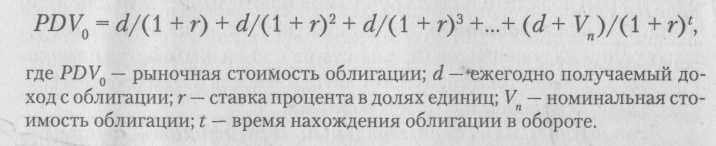

Рыночный курс облигации определяется на основе дисконтирования ожидаемых доходов за время нахождения облигации в обороте:

Указанная выше формула дисконтирования будущих доходов отличается от уже известной нам формулы новой составляющей — Vn (номинальной стоимости облигации). Данная составляющая появляется потому, что при погашении облигации держателю возвращается ее номинальная стоимость. Мы видим также, что изменение процентной ставки оказывает очень большое влияние на рыночный курс облигации: с ростом процентной ставки рыночный курс облигации падает.