ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 05.11.2024

Просмотров: 122

Скачиваний: 0

СОДЕРЖАНИЕ

12.1. Макроэкономика и ее цели

И особенности макроэкономического

Сходства и отличия системы национальных счетов от баланса народного хозяйства

12.3. Основные показатели системы национальных счетов

Понятие совокупного спроса. Кривая спроса, закон совокупного спроса

13.3. Макроэкономическое равновесие

13.4. Другие модели макроэкономического равновесия

13.5. Потребление, сбережения, инвестиции

Глава 14. Экономический рост и цикличность экономического развития

14.1. Экономический рост: сущность, цели и типы

Динамика роста ввп за 2003—2007 гг.

14.2. Факторы экономического роста

14.3. Цикличность экономического развития

Глава 16. Денежно-кредитная система и денежно-кредитная политика государства

16.1. Денежное обращение и равновесие на денежном рынке

16.2. Денежные системы. Денежная система российской федерации

16.3. Кредитная система и ее структура

16.4. Денежно-кредитная политика государства

17.1. Необходимость и сущность финансов

17.2. Финансовая система государства и ее структура

3) Сбор с физических лиц, занимающихся предпринимательской деятельностью;

18.1. Основные понятия рынка ценных бумаг

18.3. Торговля «с прилавка» и фондовая биржа

Глава 19. Макроэкономическая нестабильность и социальная защищенность

19.1. Инфляция и система антиинфляционных мер

Фондовая биржа создается в форме некоммерческого партнерства, и ее членами могут быть любые профессиональные участники рынка ценных бумаг. Брокеры и дилеры, работающие на бирже, называются трейдерами. Брокер действует за счет клиента и от его имени, а в качестве вознаграждения получает комиссионные. Ему устанавливают срок покупки или продажи ценных бумаг, а также минимальную цену их продажи (или максимальную цену покупки). Дилер работает за свой счет и от своего имени.

Тенденция изменения цен на бирже складывается под воздействием двух групп участников торгов — «быков» и «медведей». «Быки» — это те, кто ожидает и способствует повышению цен и играет на этом (им надо продать ценные бумаги, и они играют на повышение цены). «Медведями» называют тех участников торгов, кто ожидает и способствует понижению цен и играет на этом (им надо купить ценные бумаги, и они сбивают цену). Сотрудники биржи, которые определяют ход торгов (управляют ходом торговой сессии, торгами по ценной бумаге, торговыми счетами, заявками и т. д.), называются маклерами. Наименьшее количество ценных бумаг, которое можно купить за один раз, называется лот: в Нью-Йорке лот — это 100 акций, в Японии — 1000 акций. Биржевым товаром на фондовой бирже служат: ценные бумаги, валюта, драгоценные металлы, кредитные ресурсы.

Различают следующие виды сделок на фондовой бирже:

1)кассовые — это сделки «спот», или «кэш» — операции, которые подлежат исполнению немедленно после регистрации (в течение 1— 2 дней);

2) срочные сделки — сделки, которые подлежат исполнению в сроки, установленные биржевым Советом (превышающие два рабочих дня): в конце месяца, в середине месяца, сроком исполнения три месяца и т. д. Они бывают двух видов: твердые (фьючерсные) и условные (опционные);

3) арбитражные сделки — покупка ценных бумаг на одной бирже и одновременная их продажа на другой бирже с целью получения прибыли в виде курсовой разницы;

4)межбанковские сделки — сделки, совершаемые при посредничестве двух и более бирж.

Процедура включения ценных бумаг в котировочный список биржи (лист) называется листингом. Рекомендация банков о включении ценных бумаг крупных и средних компаний в список (лист) называется андеррайтингом (подписывать). При этом банки не несут никакой финансовой ответственности за данную рекомендацию. Малоизвестные компании должны представить результаты аудита своей фирмы. Листинг дает компании следующие преимущества:

• повышается престиж компании;

• создаются лучшие условия кредитования;

• если компания хочет слиться или поглотить другую фирму, то уже имеется рыночная цена соответствующих акций;

• отличное видение рынка (издания, освещающие финансовые вопросы, дают полный отчет о торговле списочными акциями за день и за неделю);

• можно легко следить за «судьбой» своих акций;

• кредиторы с большим желанием берут в залог списочные акции, так как их легче продать.

При прохождении процедуры листинга учитываются такие факторы, как репутация эмитента, его финансовое состояние и платежеспособность, интерес к данной ценной бумаге со стороны потенциальных покупателей, перспективы роста эмитента и сфера его деятельности.

К недостаткам листинга относятся:

• дополнительный контроль над компанией (компания, акции которой включены в лист, принимает на себя дополнительные обязательства: предоставление годового отчета и баланса, информирование о дивидендах, дополнительном выпуске акций и т. д.);

• дополнительные расходы (надо платить биржевой сбор за листинг, а также вносить ежегодную плату за его поддержание);

• если компания малоизвестна (и в некоторых других случаях) некотируемость акций становится очевидна всем.

Некоторые фондовые биржи торгуют и внесписочными акциями. Так, например, Токийская фондовая биржа (занимающая второе место в мире после Нью-Йоркской фондовой биржи) имеет три секции: для крупных списочных компаний; для мелких списочных компаний; для всех несписочных компаний.

Биржи представляют собой беспри8ыльныё*ассоциации, однако они являются безубыточными и самоокупаемыми. Основными статьями их доходов являются:

• налог на сделку, взимаемый и с продавца, и с покупателя;

• плата компаний за включение их акций в лист;

• ежегодные взносы компаний за поддержание листинга на должном уровне;

• вступительные взносы новых членов и т. п.

Полученный доход биржа использует для возмещения издержек, выплаты премий своим работникам и т. д. Члены же биржи осуществляют сделки с ценными бумагами ради получения максимальной прибыли.

Вопросы для повторения

1. Что представляет собой рынок ценных бумаг? Какова его основная задача?

2. В чем сущность ценной бумаги с экономической точки зрения?

3. Какие специфические функции рынка ценных бумаг вы можете назвать?

4. Какова, структура рынка ценных бумаг? Что относится к его инфраструктуре?

5. Какую роль играют индексы ценных бумаг? Назовите наиболее известные из них.

6. По каким признакам классифицируются ценные бумаги? Какие основные виды ценных бумаг можно выделить в зависимости от предоставляемых ими прав?

7. Что такое акции и каковы основные способы их эмиссии и размещения? Какие разновидности акций вам известны? Как определяется курс акции?

8. Что такое облигация и каковы ее основные атрибуты? Какие разновидности облигаций вам известны?

9. Что представляет собой вексель и депозитный (сберегательный) сертификат?

10. Какие ценные бумаги относятся к производным?

11. Что такое портфель ценных бумаг и каковы основные принципы управления им?

12. Чем характеризуется внебиржевой оборот ценных бумаг?

13. Что такое фондовая биржа и какова сфера ее деятельности?

14. Какие виды сделок с ценными бумагами осуществляются на фондовой бирже?

15. Что такое листинг? Каковы его преимущества и недостатки?

Глава 19. Макроэкономическая нестабильность и социальная защищенность

Мы уже знаем, что макроэкономическое равновесие, означающее сбалансированность и пропорциональность в развитии национальной экономики, постоянно нарушается, что находит проявление в инфляции, спаде производства, безработице, снижении реальных доходов и уровня жизни населения. Поэтому в данной теме рассмотрим широкий круг вопросов, связанных с указанными явлениями: выясним сущность инфляции, безработицы и доходов, их причины и виды, как распределяются доходы в обществе, проанализируем систему антиинфляционных мер и основные направления социальной политики государства.

19.1. Инфляция и система антиинфляционных мер

СУЩНОСТЬ ИНФЛЯЦИИ

Инфляция (от лат. inflatio — «вздутие») — снижение покупательной способности денег, обесценивание денежной единицы, означающее, что на одну денежную единицу товаров и услуг можно купить меньше, чем раньше. Как правило, инфляция проявляется прежде всего в росте цен, но вместе с тем в дальнейшем мы увидим, что не всегда это происходит. Например, скрытая инфляция проявляется в росте товарного дефицита. Долговременное снижение уровня цен называется дефляцией («выдувание»), а замедление темпов инфляции — дезинфляцией. Как экономическое явление инфляция связана с выпуском бумажных денег («вздутие» означает переполнение каналов денежного обращения бумажными деньгами). В условиях натурального обмена, обращения идеальных денег, а также,, свободного обмена бумажных денег на золото это явление не наблюдалось.

------------------ В экономической литературе вид инфляции опреде

ВИДЫ ляют по следующим критериям:

ИНФЛЯЦИИ 1. форма проявления инфляции: инфляция бывает открытая и подавленная (скрытая).

• Открытая инфляция характерна для подвижных и свободных цен, и проявляется в их продолжительном росте.

Открытая инфляция обычно протекает в следующих формах: —•инфляция со стороны спроса;

— инфляция со стороны предложения (инфляция издержек);

— структурная инфляция.

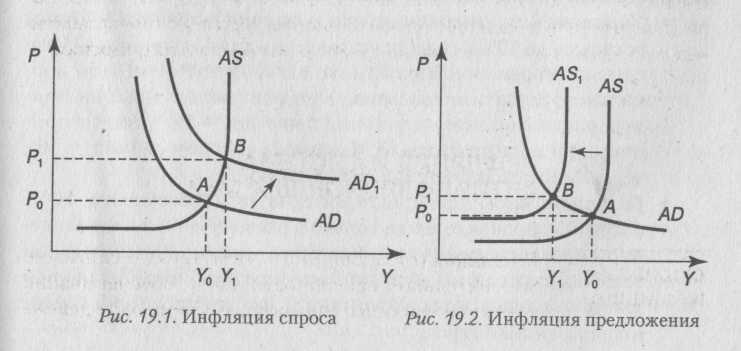

При инфляции спроса рост цен происходит за счет увеличения роста совокупного спроса (рис. 19.1). Здесь денежная масса существенно и быстро опережает количество товаров и услуг в обращении (образно говоря, слишком большое количество денег охотится за слишком малым количеством товаров).

Раздел III. Макроэкономика

Инфляция издержек, или инфляция предложения, как нам уже известно из гл. 13, вызывается ростом издержек в расчете на единицу продукции. Рост цен на факторы производства (сырье, энергоносители, рабочую силу и т. д.) сокращает прибыль фирм, что приводит к уменьшению совокупного предложения, и кривая ASсдвигается влево (рис. 19.2). В результате цены на товары и услуги растут, что приводит к дальнейшему удорожанию как факторов производства, так и потребительских товаров.

Структурная инфляция возникает при нарушении общего равновесия, несбалансированном развитии отраслей, когда спрос на отдельные виды продукции неудовлетворен. В результате в экономике наблюдается рост цен. Для того, чтобы обуздать такую инфляцию, необходимы инвестиции в те отрасли, продукции которых не хватает. Эта форма открытой инфляция возникает также при структурных сдвигах в совокупном спросе, когда появляются новые товары с высокими «престижными» ценами. При этом даже если цены на традиционные товары не растут, общий уровень цен в экономике повышается.

• Подавленная, или скрытая, инфляция характерна для цен, жестко контролируемых государством. Она проявляется в усилении товарного дефицита, когда товары уходят на «черный»» рынок, а также в снижении качества товаров и услуг. Этот вид инфляции был характерен для России в период командной экономики. Переходу от подавленной инфляции к открытой в России способствовала либерализация цен.

2. Второй критерий при определении вида инфляции — это темпы роста цен. Здесь выделяют три ступени инфляции:

• Управляемая, умеренная, или ползучая инфляция — темпы роста цен до 10% в год. Она характерна для большинства стран с развитой рыночной экономикой и является элементом нормального развития экономики. Умеренную инфляцию, вызванную увеличением предложения'денег д* 3—5% в год (вспомним «денежное правило» М. Фридмена, рассмотренное в гл. 16), можно считать полезной для экономики.

• Галопирующая инфляция характеризуется ростом цен до 200% в год. Она проявляется не только в росте цен, но и в превышении спроса над предложением, причем избыточный положительный спрос не стимулирует рост предложения. Такая инфляция уже опасна для экономики и требует проведения антиинфляционных мер.