ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 09.08.2024

Просмотров: 1020

Скачиваний: 1

СОДЕРЖАНИЕ

Глава 1. Цели и инструменты макроэкономического анализа.

1.1. Понятие макроэкономики, ее цели и инструменты анализа

1.2. Основные макроэкономические показатели и их содержание

1.3. Совокупный спрос и совокупное предложение. Факторы, их определяющие

2.1. Классическая модель макроэкономического равновесия

2.5. Равновесный объем национального производства в кейнсианской модели

2.7. Инвестиции и доход: эффект мультипликатора

3.1. Понятие экономического цикла и его фазы

3.2. Причины циклических колебаний в рыночной экономике

3.3. Особенности механизма и форм цикла в современных условиях

4.4. Государственная политика в области занятости

5.1. Сущность, причины и измерение инфляции

53. Социально-экономические последствия инфляции

6.1. Понятое и сущность денег. Денежная масса

6.2. Спрос на деньги: классическая и кейнсианская концепции

6.3. Предложение денег. Денежный мультипликатор

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

7.1. Банковская система, ее структура и функции

7.2. Инструменты денежно-кредитной политики государства

7.3. Фискальная (налогово-бюджетная) политика государства

9.1. Объективные основы формирования и развития мирового хозяйства

9.2. Современные формы мирохозяйственных связей на микроуровне в торгово-производственной сфере

9.4. Международные валютно-кредитные отношения и формирование мирового финансового рынка

10.2. Теории международной торговли французских физиократов и английских классиков

10.3. Факторная теория международной торговли хекшера—олина. Парадокс в. Леонтьева

10.4. Теории распределения доходов от внешней торговли

11.2. Тарифные методы регулирования международной торговли

12.2. Анализ статей платежного баланса

12.4. Спрос на иностранную валюту и ее предложение

12.5. Системы обменного курса валют

13.2. Мультипликатор расходов в открытой экономике

14.1. Денежная и налогово-бюджетная политика при фиксированном обменном курсе

14.2. Результаты денежной и налогово-бюджетной политики в условиях плавающего обменного курса

15.2. Предпосылки экономического роста

15.3 Экономический рост и изменения в структуре экономики и общественных институтах

15.4. Факторы и типы экономического роста

16.2. Неокейнсианские модели роста е. Домара и р. Харрода

16.3. Неоклассические модели роста р. Солоу, док. Мида, а. Льюиса

17.1. Доходы населения, источники их формирования и способы распределения

6.3. Предложение денег. Денежный мультипликатор

Предложение денег М* в экономике осуществляет государство. В целом предложение денег включает наличность С и депозиты D:

Наличность (банкноты и монеты) создает ЦБ страны. Как осуществляется процесс создания наличности? Центральный банк, во-первых, расплачивается банкнотами при покупке у населения, фирм и государства золота, иностранной валюты и ценных бумаг; во-вторых, предоставляет государству и коммерческим банкам кредиты банкнотами.

Наличность, покинувшая ЦБ и поступившая в экономику, распределяется в дальнейшем по двум направлениям:

а) одна часть оседает в кассе домашних хозяйств и фирм;

б) другая поступает в коммерческие банки (КБ) в виде депозитов.

Следовательно, если наличность создает ЦБ, то депозиты — КБ. Деньги, поступавшие в КБ, могут использоваться ими для предоставления кредита, и тогда количество денег в экономике возрастает. При возвращении кредита объем денежной массы на руках хозяйствующих субъектов уменьшается. Таким образом, КБ могут как создавать, так и уничтожать (сокращать) денежную массу.

В отличие от ЦБ, возможности увеличения денег у которого теоретически безграничны, так как его долговые обязательства и есть деньги, КБ имеют пределы кредитования. Открывая у себя счета, КБ должны считаться с тем, что вкладчики в любое время могут потребовать свои деньги в объеме вклада. Поэтому для поддержания ликвидности КБ всегда необходимы резервы наличных денег. Такие резервы создаются ЦБ в виде обязательных беспроцентных вкладов коммерческих банков в ЦБ. Их размер определяется в виде процента от депозитов КБ (данный процент получил название нормы резервирования): для вкладов до востребования — более высокий норматив; для срочных вкладов — более низкий.

Таким образом, ЦБ создает не только наличность, но и обязательные резервы. Наличность С и обязательные резервы R образуют так называемые базовые деньги, или денежную базу//:

Н = C + R.

Оставшиеся в распоряжении КБ (после формирования обязательных резервов) средства получили название избыточных резервов (Е).

Рассмотрим условный пример, показывающий процесс создания денег КБ. Пусть норма резервирования г составляет 10%.

Допустим, в КБ А поступил депозит в размере 1 млрд. руб. Из них млн. руб. банк обязан перечислить в резервный фонд (10% от суммы депозита). В этом случае сумма кредита, выдаваемая банком, составит 900 млн. руб. (избыточные резервы).

Таким образом, 900 млн. руб. стали новыми деньгами, созданными коммерческим банком А. Взяв эти деньги, фирмы и граждане используют их на оплату товаров и услуг, выплату заработной платы, закупку сырья и материалов и т. д. Владельцы магазинов и прочие получатели денег затем переводят их на свои банковские счета, допустим, в банк Б, и получается, что 900 млн. руб., на которые банк А выдал ссуды, снова оказались на депозите.

Из 900 млн. руб., которые были внесены в банк Б, последний должен 10% этой суммы (90 млн. руб.) перечислить в резервный фонд; остальную часть можно вновь ссудить; 810 млн. руб. ссужаемых денег вскоре вновь вернутся в банк, но теперь в банк третьего уровня — В. Часть из них опять необходимо поместить на резервный счет, остальные снова можно будет ссудить и т. д.

Этот процесс получил название эффекта денежного (кредитного) мультипликатора.

В нашем примере первичный депозит в размере 1 млрд. руб. позволил выдать ссуду 900 млн. руб., а затем создать депозит на эту же сумму в другом банке. Банк Б, выдавая ссуду 810 млн. руб., позволил создать второй депозит в банке В на эту же сумму. Третий депозит составит 729 млн. руб. в банке Г, который образует вскоре в банке Д четвертый депозит в размере 652 млн. 100 тыс. руб., и так до завершения процесса.

В конце процесса предел расширения банковских депозитов будет выглядеть следующим образом:

Таким образом, при норме резервирования т*, равной 10%, первоначальный депозит в 1 млрд. руб. обернулся мультипликационным эффектом расширения денежной массы на 10 млрд. руб. Это значит, что предел создания кредитных денег определяется нормой резервирования. Если бы она была равна 5%, то максимальная сумма ссужаемых средств возросла до 20 млрд. руб., если бы 50%, то максимальный размер кредитных денег уменьшился бы до 2 млрд. руб.

В общем виде денежный мультипликатор т может быть записан в виде следующей формулы:

где г — норма резервирования, исчисляемая как отношение резервов R к депозитам

Депозиты D

Следовательно, денежный мультипликатор может быть представлен и таким образом:

Данная формула позволяет рассчитать денежный мультипликатор при условии, что деньги существуют лишь в виде депозитов, т. е. без наличности. Однако общая денежная масса в экономике (агрегат Ml) представлена не только депозитами, но и наличными деньгами С:

Кроме того, обязательные резервы вместе с наличностью образуют денежную базу Н. В этом случае денежный мультипликатор с учетом наличности можно представить через отношение денежной массы к денежной базе:

Разделив почленно числитель и знаменатель правой части уравнения на D, получим:

где с = С/D коэффициент депонирования;

норма резервирования.

Денежный мультипликатор (коэффициент самовозрастания денег) означает возможность создания максимального количества новых денег. Дело в том, что часть полученных денег со счетов "утекает" в текущее обращение и не идет на счета в другие банки. Кто-то вообще может держать деньги дома, а кто-то вывезти их за границу. В этом случае процесс пойдет в обратном направлении: каждый рубль, изъятый из банковской системы, приведет к сокращению количества денег в хозяйственной системе на 10 руб. (при г = 10%).

В результате максимальное увеличение количества денег в экономике можно рассчитать по формуле:

М - Ет,

где Е — избыточные резервы КБ; т — денежный мультипликатор.

Как видим, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора. Денежный мультипликатор показывает, как изменяется предложение денег при изменении денежной базы на единицу. Увеличение с (коэффициента депонирования) и г (нормы резервирования) уменьшает денежный мультипликатор, и наоборот.

Центральный банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег.

Выделяют три основных инструмента монетарной политики, с помощью которых ЦБ осуществляет косвенное регулирование денежно-кредитной сферы (подробнее они рассматриваются в 7):

изменение учетной ставки (ставки рефинансирования), т. е. ставки, по которой ЦБ кредитует КБ;

изменение нормы резервирования, т. е. минимальной доли депозитов, которую КБ должны хранить в виде резервов (беспроцентных вкладов) В ЦБ;

операции на открытом рынке: купля или продажа ЦБ государственных ценных бумаг (используется в странах с развитым фондовым рынком).

Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы.

Вместе с тем из сказанного выше следует, что основой денежной (монетарной) политики является теория денежного мультипликатора. Она показывает, что:

а) Центральный банк может контролировать денежную базу (наличность и резервы);

б) контролируя денежную базу (т. е. предложение денег), ЦБ полностью контролирует темп инфляции;

в) инфляция является монетарным явлением, поскольку известно, что реальный объем выпуска в долгосрочном периоде определяется производственной функцией (затратами факторов производства), номинальный PY* — уровнем цен Р, а уровень цен — предложением денег.

6.4. Краткосрочное равновесие

на денежном рынке. ЛИКВИДНАЯ ЛОВУШКА

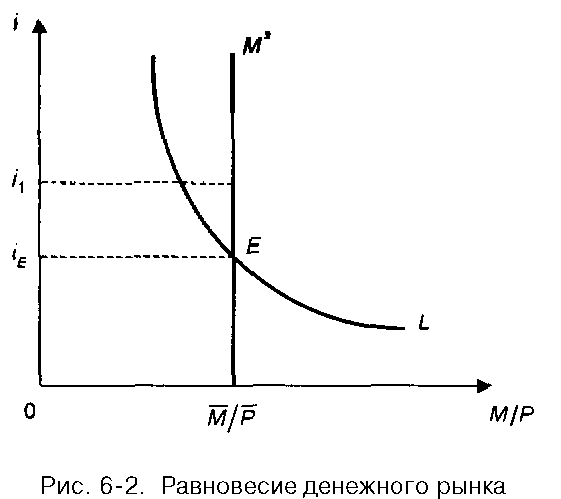

Механизм любого рынка — это поиск равновесия. Вначале будем исходить из предположения, что предложение денег контролируется ЦБ и фиксировано на уровне М . Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда реальное предложение денег будет фиксировано на уровне MjР и на графике (рис. 6-2) представлено

вертикальной прямой М".

Спрос на деньги (кривая L на рис. 6-2) рассматривается как убывающая функция процентной ставки для заданного уровня дохода (при неизменном уровне цен номинальные и реальные процентные ставки равны). В точке равновесия спрос на деньги равен их предложению.

Гибкая процентная ставка удерживает в равновесии денежный рынок. Экономические агенты меняют структуру своих активов в зависимости от изменения процентной ставки. Так, если будет выше равновесной, то предложение денег превысит спрос на них. Домашние хозяйства и фирмы, у которых накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные депозиты и т. п. Высокая процентная ставка, как уже говорилось, соответствует низкому курсу облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем вследствие снижения /. Банки и другие финансовые учреждения при

превышении предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение экономическими агентами структуры активов и понижение банками процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении.

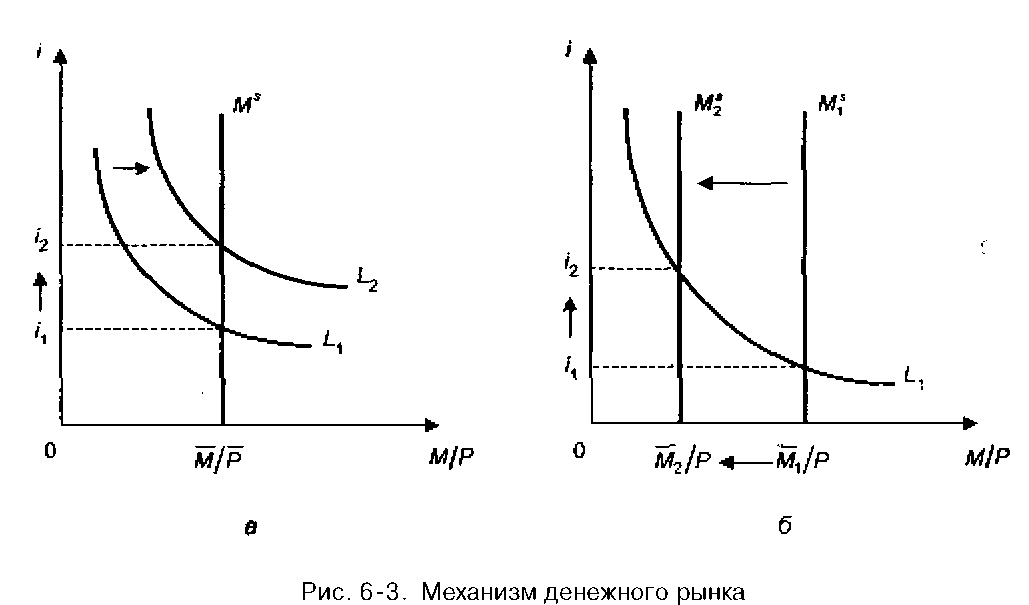

Колебания равновесных значений процентной ставки и денежной массы могут быть связаны с изменением экзогенных переменных денежного рынка: уровня дохода, предложения денег. Графически это отражается сдвигом кривых спроса и предложения денег.

Так, например, увеличение уровня дохода (рис. 6-3,а) повышает спрос на деньги (сдвиг вправо кривой спроса на деньги Ц ) и процентную ставку

от /, до i2 ■ Сокращение предложения денег также ведет к росту процентной ставки (рис. 6-3,6), и наоборот.

Рассмотрим более подробно ситуацию, изображенную на рис. 6-3,я. В случае увеличения совокупного дохода спрос на деньги возрастает и денежный рынок перемещается в новое состояние, которое характеризует более высокая процентная ставка /2. Таким образом, вместе с ростом дохода Y возрастает и процентная ставка i. Если отразить эти два фактора на графике, то получим кривую ликвидности денег LM, известную в мировой экономической науке как модель Хансена фи с. 6-4).