ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 09.08.2024

Просмотров: 941

Скачиваний: 1

СОДЕРЖАНИЕ

Глава 1. Цели и инструменты макроэкономического анализа.

1.1. Понятие макроэкономики, ее цели и инструменты анализа

1.2. Основные макроэкономические показатели и их содержание

1.3. Совокупный спрос и совокупное предложение. Факторы, их определяющие

2.1. Классическая модель макроэкономического равновесия

2.5. Равновесный объем национального производства в кейнсианской модели

2.7. Инвестиции и доход: эффект мультипликатора

3.1. Понятие экономического цикла и его фазы

3.2. Причины циклических колебаний в рыночной экономике

3.3. Особенности механизма и форм цикла в современных условиях

4.4. Государственная политика в области занятости

5.1. Сущность, причины и измерение инфляции

53. Социально-экономические последствия инфляции

6.1. Понятое и сущность денег. Денежная масса

6.2. Спрос на деньги: классическая и кейнсианская концепции

6.3. Предложение денег. Денежный мультипликатор

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

7.1. Банковская система, ее структура и функции

7.2. Инструменты денежно-кредитной политики государства

7.3. Фискальная (налогово-бюджетная) политика государства

9.1. Объективные основы формирования и развития мирового хозяйства

9.2. Современные формы мирохозяйственных связей на микроуровне в торгово-производственной сфере

9.4. Международные валютно-кредитные отношения и формирование мирового финансового рынка

10.2. Теории международной торговли французских физиократов и английских классиков

10.3. Факторная теория международной торговли хекшера—олина. Парадокс в. Леонтьева

10.4. Теории распределения доходов от внешней торговли

11.2. Тарифные методы регулирования международной торговли

12.2. Анализ статей платежного баланса

12.4. Спрос на иностранную валюту и ее предложение

12.5. Системы обменного курса валют

13.2. Мультипликатор расходов в открытой экономике

14.1. Денежная и налогово-бюджетная политика при фиксированном обменном курсе

14.2. Результаты денежной и налогово-бюджетной политики в условиях плавающего обменного курса

15.2. Предпосылки экономического роста

15.3 Экономический рост и изменения в структуре экономики и общественных институтах

15.4. Факторы и типы экономического роста

16.2. Неокейнсианские модели роста е. Домара и р. Харрода

16.3. Неоклассические модели роста р. Солоу, док. Мида, а. Льюиса

17.1. Доходы населения, источники их формирования и способы распределения

Таким образом, одним из последствий увеличения государственных расходов является рост процентных ставок, приводящий к сокращению инвестиций, а также частного потребления (поскольку дорогим становится потребительский кредит). Это влияние роста процентных ставок на потребление и инвестиции в связи с повышением государственных расходов получило название эффекта вытеснения,- увеличение государственных расходов G "вытесняет" частные расходы и прежде всего инвестиции /. Однако эффект вытеснения срабатывает лишь частично, в целом же совокупный спрос (несмотря на сокращение частных расходов

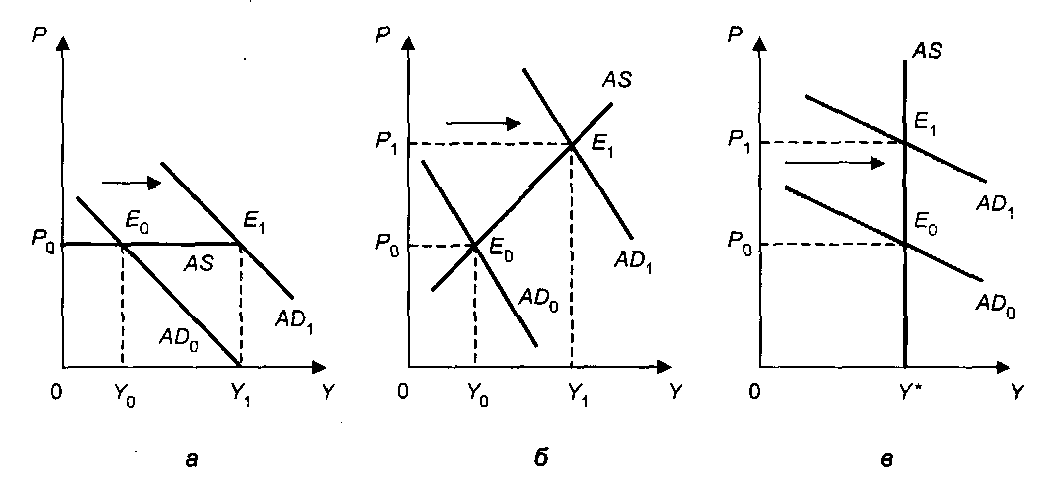

из-за роста процентных ставок) увеличивается. Следовательно, при том же уровне цен совокупный спрос будет выше в результате фискальной экспансии, поэтому воздействие увеличения государственных расходов изображается как сдвиг кривой совокупного спроса вправо, в положение ADX (рис. 8-6,в).

В какой мере денежный рынок элиминирует мультипликационный эффект и каково конкретное влияние государственных расходов на объем выпуска и цены? Конечный эффект от фискальной политики государства зависит от состояния экономики, которое иллюстрирует конфигурация кривой совокупного предложения. В ситуации неполной занятости (крайний кейнсианский случай), когда кривая совокупного предложения горизонтальна, эффект проявляется только в росте объема выпуска при неизменном уровне цен (рис. 8-7,а). В этом случае результативность стимулирующей фискальной политики достаточно высока и государство достигает поставленных целей в полной мере. Это объясняется тем, что в исходном состоянии равновесие товарного и денежного рынков установилось при низком уровне национального дохода и минимальной процентной ставке. В такой ситуации у домашних хозяйств и фирм низкий спрос на деньги для сделок и большой спекулятивный спрос на деньги. Если при таком состоянии экономики увеличивается национальный доход с до то появляющаяся дополнительная потребность в деньгах для сделок удовлетворяется за счет денег, предназначенных для спекулятивных целей, не вызывая (пока) ощутимого роста процентной ставки.

В нормальном кейнсианском случае, когда кривая AS имеет положительный наклон (рис. увеличение государственных расходов способствует росту выпуска с до и вызывает рост уровня цен с до Это происходит потому, что дальнейший рост дохода повлечет за собой все больший спрос на деньги для сделок, усиливая на денежном рынке ситуацию дефицита. Растущий спрос на деньги при их фиксированном предложении заставит домашние хозяйства и фирмы активнее распродавать ценные бумаги, что снизит их стоимость и обусловит рост процентной ставки. Более высокая процентная ставка, в свою очередь, будет сдерживать инвестиционный процесс и потребительские расходы. В итоге рост занятости и производства станет более дорогим, чем при прежней процентной ставке, что в конечном счете приведет к росту уровня цен на товарных рынках. В классическом когда кривая AS вертикальна (рис. 8-7,в), что означает достижение полной занятости, рост совокупного спроса посредством увеличения государственных расходов не изменит уровень выпуска и дохода и завершится только ростом уровня цен. Это означает, что активная фискальная политика, направленная на рост занятости и увеличение национального дохода, не достигает своей цели и оборачивается инфляцией спроса.

Рис. 8-7. Влияние фискальной экспансии на объем выпуска и уровень цен

Теперь проанализируем с помощью модели IS-LM влияние на национальную экономику денежно-кредитной политики правительства. Суть денежно-кредитной политики, как уже отмечалось, состоит в воздействии государства на экономическую конъюнктуру посредством изменения количества находящихся в обращении денег. Поэтому главная роль в проведении денежно-кредитной политики принадлежит ЦБ. Для изменения количества денег в экономике у ЦБ есть три возможности:

а) изменять учетную процентную ставку (дисконт);

б) манипулировать нормой резервирования;

в) проводить операции на открытом рынке ценных бумаг (государственных облигаций).

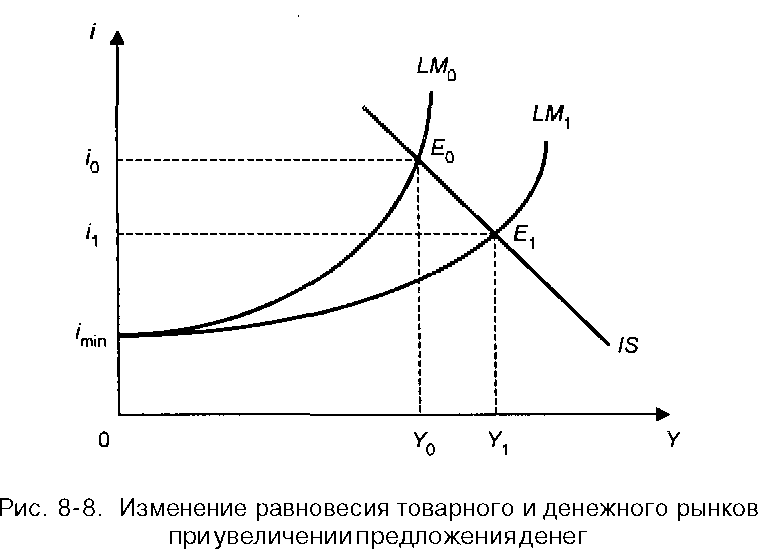

Пусть в исходном положении совместное равновесие на денежном и товарном рынках представляет точка Ей (рис. 8-8). Если ЦБ увеличит предложение денег (например, осуществит массовую закупку государственных облигаций на открытом рынке), то это приведет к сдвигу кривой вправо, в положение

217

Если кривая IS не меняет положения, то возрастание денежной массы приведет к снижению процентной ставки с /0 до г{. Товарные рынки отреагируют на это снижение ростом инвестиционного спроса, расширением занятости, а следовательно, мультипликационным увеличением национального выпуска с У0 до У, . Однако на этом воздействие данного импульса не заканчивается. Рост национального дохода приведет к увеличению спроса на деньги для осуществления трансакционных что вызовет рост процентной ставки на денежном рынке. Товарные рынки отреагируют на это снижением инвестиций, занятости и национального

15 Зак 6661

дохода. Таким образом, взаимодействие двух рынков ведет к тому, что первоначальный импульс на денежном рынке перемещается на товарный рынок, вследствие чего процессы, происходящие на этом рынке, обусловливают рост процентной ставки, а значит, дальнейшее затухание инвестиционной и производственной активности в реальном секторе экономики. Затухающее воздействие денежного импульса будет продолжаться до тех пор, пока не установится новое равновесное состояние в рыночной системе. После этого государство вновь предпримет шаги по увеличению предложения денег для снижения процентной ставки и активизации инвестиций, занятости и роста дохода. Это одно из основных теоретических положений кейнсианской доктрины, лежащих в основе денежно-кредитной политики. Однако весь механизм будет действовать только в том случае, когда точка пересечения кривых IS и LM приходится на восходящии отрезок линии LM.

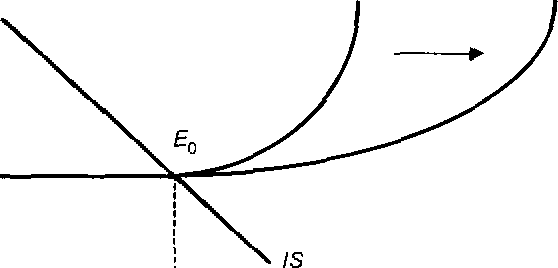

В том же случае, когда равновесие в рыночной системе установится при минимальной процентной ставке возрастание денежной массы не повлияет на уровень инвестиций, занятости и объем национального производства. На рис. 8-9 показано, что при сдвиге кривой LM^ вправо точка пересечения с кривой IS (Е0 ) остается на месте. Как уже отмечалось, этот случай в экономической теории получил название ликвидн oii ловушки.

М. Фридмен считает ликвидную ловушку неизбежным следствием увеличения денежной массы в кейнсианской теории денег. В ситуации ликвидной ловушки кривая спроса на деньги М горизонтальна. Последствия "горизонтального" спроса на деньги заключаются в том, что процентная ставка не может снизиться ниже а инвестиции не могут возрасти. Владельцы ценных бумаг постараются переместить все свое

I A

LM,

LM0

min

Рис. 8-9. Последствия сдвига кривой LM в ситуации ликвидной ловушки

0

Y

богатство в деньги, вследствие чего спекулятивный спрос на деньги (спрос на ликвидность) резко возрастет. Экономика не сможет выйти из состояния депрессии.

Таким образом, если равновесие товарного и денежного рынков достигнуто на горизонтальном (кейнсианском) отрезке кривои LM, то увеличение денежной массы не способно привести к росту инвестиций, занятости, производства и дохода. А это значит, что связь в экономической системе нарушена и товарный рынок не реагирует на возросшее предложение денег, поскольку последнее не в силах дальше снижать процентную ставку.

Отсюда следует, что в ситуации ликвидной ловушки денежно- кредитная (монетарная) политика как инструмент стимулирования совокупного спроса и национального дохода не принесет желаемого эффекта и поэтому, по мнению кейнсианцев, остается лишь один рычаг — фискальная политика, которая непосредственно влияет на совокупный спрос через изменения налогов и правительственных расходов.

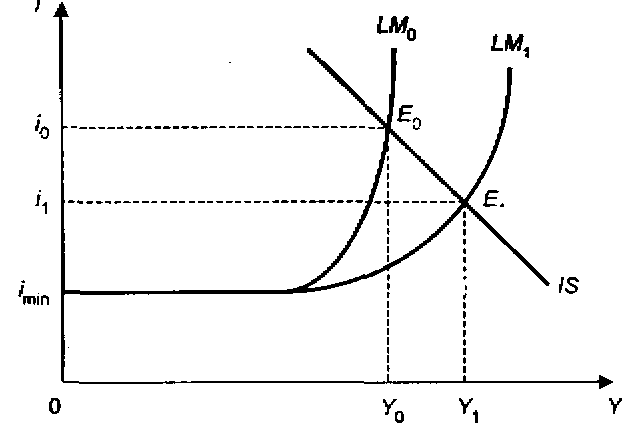

В том же случае, когда линия IS пересекает кривую LM на вертикальном ее отрезке, увеличение предложения денег приведет к росту национального дохода и снижению процентной ставки (рис. 8-10), но в несколько меньшей степени, чем это наблюдалось на рис. 8-8, когда линия IS пересекала кривую промежуточном отрезке.

В ситуации, изображенной на рис. 8-10, эффективность денежно-кредитной политики будет наивысшей, поскольку предложение денег оказывает сильное влияние на процентную ставку и повышение производства. Эту ситуацию часто называют грубой формой монетаризма, поскольку представители этой школы подчеркивают важность номинального пред-

Рис. 8-10. Влияние денежно-кредитной политики на процентную ставку и уровень дохода при равновесии рыночной системы на вертикальном отрезке кривой LM

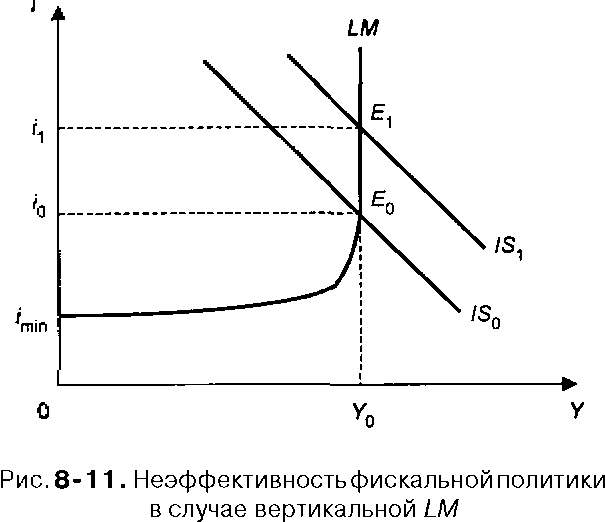

ложения денег для стимулирования совокупного спроса и увеличения дохода. Одновременно монетаристы утверждают, что в случае вертикальной LM изменения в фискальной политике не влияют на совокупный спрос и размер национального дохода (рис. 8-11).

Однако иная картина будет иметь место в ситуации инвестиционной которая складывается в том случае, когда спрос на инвестиции совершенно не эластичен по процентной ставке, например когда инвесторы пессимистически оценивают перспективы своих капиталовложений вследствие непредсказуемости будущей экономической конъюнктуры.

Рис. 8-12. Денежная и фискальная политика в ситуации инвестиционной ловушки

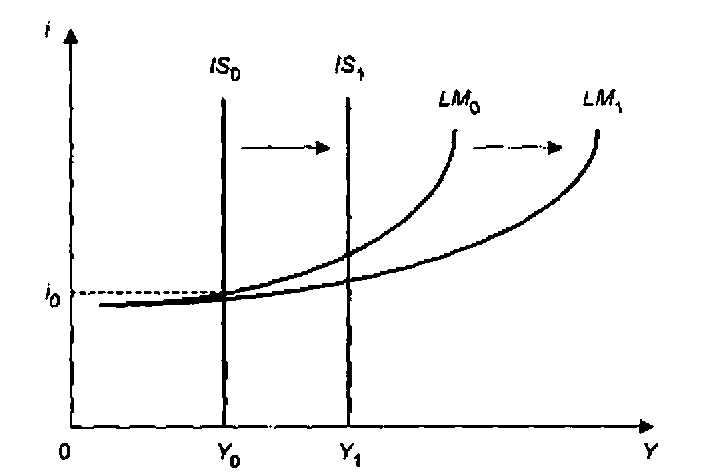

В этом случае кривая IS вертикальна. Это значит, что сдвиг кривой LMна любом из ее участков не изменит величину реального дохода (рис. 8-12). Следовательно, денежно-кредитная политика (изменение количества денег в экономике) не окажет никакого влияния на совокупный спрос и национальный выпуск. Эффективной будет лишь фискальная экспансия, которая приведет к сдвигу кривой в положение а значит, к росту дохода с У0 до У,.

Таким образом, в результате анализа IS-LMвидно, что денежная политика оказывается эффективной лишь при высоких процентных ставках. В этом случае увеличение предложения денег приведет к снижению ставок, а значит, к росту инвестиций и производства. Фискальная политика наиболее результативна, когда кривая горизонтальна, а кривая IS вертикальна. При наличии ликвидной ловушки (LM горизонтальна) фискальная экспансия не изменяет процентную ставку, так как равновесие на денежном рынке достигается при единственном ее уровне /0. Фискальная экспансия ведет к росту процентной ставки (когда кривая имеет положительный наклон), что уменьшает частные расходы (потребление и инвестиции).

Основные выводы

1. Товарные рынки и рынок денег находятся в процессе постоянного взаимодействия. Изменения на одном рынке со временем отражаются на функционировании другого, и так непрерывно, за исключением случая ликвидной ловушки. Процесс взаимодействия указанных рынков иллюстрирует модель IS-LM, в которой товарные рынки и денежный рынок предстают как сектора единой макроэкономической системы.

Товарные рынки — собирательное понятие, под которым подразумевается не только рынок потребительских товаров и услуг, но и рынок инвестиционных ресурсов. Денежный рынок — рынок, на котором происходит краткосрочное кредитование и заимствование денег, соединяющее воедино финансовые институты (коммерческие банки, инвестиционные компании, пенсионные фонды), фирмы и государство.

Кривая IS отражает соотношение процентной ставки и уровня национального дохода, при которых обеспечивается равновесие на товарных рынках. Условием такого равновесия является равенство объемов совокупного спроса и совокупного предложения. Кривая LM отражает зависимость между процентной ставкой и уровнем дохода, возникающую на рынке денежных средств. При данном уровне дохода равновесие денежного рынка будет достигаться при пересечении кривой спроса на деньги с кривой предложения денег.

Модель IS-LM позволяет оценить совокупное влияние на экономику фискальной и денежно-кредитной политики. Мероприятия в области фискальной политики направлены на рынок товаров, в то время как объектом регулирования денежно-кредитной политики является денежный рынок.

Одно из последствий увеличения фискальных расходов — рост процентных ставок, приводящий к сокращению инвестиций, а также частного потребления.

Влияние роста процентных ставок на потребление и инвестиции в связи с увеличением государственных расходов получило в экономической теории название эффектавытеснения.

Конечный эффект от фискальной политики государства зависит от состояния экономики. При неполной занятости эффект вытеснения проявляется в росте объема выпуска и сохранении стабильного уровня цен. При повышении уровня занятости увеличение государственных расходов способствует росту производства, однако вызывает также и рост уровня цен. Наконец, в состоянии полной занятости активная фискальная политика приведет только к росту уровня цен и спровоцирует инфляцию спроса.

Денежно-кредитная политика достигает наибольшего эффекта в том случае, когда увеличение предложения денег приводит к росту национального дохода и снижению процентных ставок. Данная ситуация получила название грубой формы монетаризма. В ситуации ликвидной ловушки, когда процентные ставки находятся на минимально возможном уровне, денежно-кредитная политика неприемлема, поскольку также ведет к инфляции, не оказывая стимулирующего действия на реальный сектор экономики.