ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 09.08.2024

Просмотров: 967

Скачиваний: 1

СОДЕРЖАНИЕ

Глава 1. Цели и инструменты макроэкономического анализа.

1.1. Понятие макроэкономики, ее цели и инструменты анализа

1.2. Основные макроэкономические показатели и их содержание

1.3. Совокупный спрос и совокупное предложение. Факторы, их определяющие

2.1. Классическая модель макроэкономического равновесия

2.5. Равновесный объем национального производства в кейнсианской модели

2.7. Инвестиции и доход: эффект мультипликатора

3.1. Понятие экономического цикла и его фазы

3.2. Причины циклических колебаний в рыночной экономике

3.3. Особенности механизма и форм цикла в современных условиях

4.4. Государственная политика в области занятости

5.1. Сущность, причины и измерение инфляции

53. Социально-экономические последствия инфляции

6.1. Понятое и сущность денег. Денежная масса

6.2. Спрос на деньги: классическая и кейнсианская концепции

6.3. Предложение денег. Денежный мультипликатор

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

7.1. Банковская система, ее структура и функции

7.2. Инструменты денежно-кредитной политики государства

7.3. Фискальная (налогово-бюджетная) политика государства

9.1. Объективные основы формирования и развития мирового хозяйства

9.2. Современные формы мирохозяйственных связей на микроуровне в торгово-производственной сфере

9.4. Международные валютно-кредитные отношения и формирование мирового финансового рынка

10.2. Теории международной торговли французских физиократов и английских классиков

10.3. Факторная теория международной торговли хекшера—олина. Парадокс в. Леонтьева

10.4. Теории распределения доходов от внешней торговли

11.2. Тарифные методы регулирования международной торговли

12.2. Анализ статей платежного баланса

12.4. Спрос на иностранную валюту и ее предложение

12.5. Системы обменного курса валют

13.2. Мультипликатор расходов в открытой экономике

14.1. Денежная и налогово-бюджетная политика при фиксированном обменном курсе

14.2. Результаты денежной и налогово-бюджетной политики в условиях плавающего обменного курса

15.2. Предпосылки экономического роста

15.3 Экономический рост и изменения в структуре экономики и общественных институтах

15.4. Факторы и типы экономического роста

16.2. Неокейнсианские модели роста е. Домара и р. Харрода

16.3. Неоклассические модели роста р. Солоу, док. Мида, а. Льюиса

17.1. Доходы населения, источники их формирования и способы распределения

6.2. Спрос на деньги: классическая и кейнсианская концепции

На первый взгляд может показаться, что спрос на деньги безграничен, поскольку, чем больше денег будет у индивидов, тем больше благ они смогут приобрести. В данном случае естественное желание иметь как можно больше благ выдается за безграничность спроса на деньги. Однако при анализе спроса на деньги нужен иной подход.

Спрос на деньги (спрос на ликвидность) — это потребность в определенном запасе денег. Он определяется как количество платежных средств, которые население и фирмы хотят держать в ликвидной форме, т. е. в форме наличности и чековых депозитов (кассы). Держание кассы лишает рыночных агентов возможности иметь доход от других видов имущества (акции, облигации, недвижимость), а значит, порождает для них соответствующие альтернативные издержки. Почему же люди согласны нести эти издержки, предъявляя спрос на деньги?

Спрос на деньги возникает потому, что деньги, как было выяснено, являются специфическим благом и в данном своем качестве особым образом "встроены" в денежный рынок.

Существуют два подхода к объяснению спроса на деньги:

монетаристский (в основе классический);

кейнсианский.

Классики определяют спрос на деньги на основе уравнения обмена количественной теории денег:

где М — количество денег в обращении;

— скорость обращения денег;

Р — уровень цен (индекс цен);

— объем выпуска (в реальном выражении).

При этом предполагается, что скорость обращения величина постоянная, так как связана с устойчивой структурой сделок в экономике. Она, естественно, с течением времени может меняться (в связи с внедрением новых банковских технологий, например, кредитных карточек), но при постоянстве V уравнение обмена примет вид:

Отсюда следует, что спрос на деньги определяется динамикой ВВП сPY):

Если, например, ВВП увеличивается на 3% в год, то этому темпу будет соответствовать темп спроса на деньги. А это значит, что в целом функция спроса на деньги достаточно стабшьна.

Что касается предложения денег, то оно, по мнению монетаристов, нестабильно, так как зависит от субъективных решений правительства. При этом, согласно классической теории, реальный ВВП (У) изменяется медленно и только при изменении числа вовлекаемых в экономику факторов производства. А в долгосрочном периоде реальный ВВП достигает потенциального уровня. Поэтому изменение предложения денег вызовет в долгосрочном периоде лишь изменение уровня цен и не окажет влияния на реальные величины производства и занятости. Это явление получило в экономической теории название нейтральность денег.

Поэтому, согласно правилу монетаристов, государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВВП. В этом, и только в этом, случае предложение денег будет соответствовать спросу на них, а значит, уровень цен в экономике будет стабилен.

В рамках количественной теории денег было сформулировано два мотива спроса на деньги. Переытотив состоит в том, что люди и фирмы нуждаются в деньгах как в средстве платежа, т. е. в удобном инструменте обслуживания сделок (при покупке товаров, услуг, факторов производства). Потребность в деньгах для этих целей называется спросом на деньги со стороны сделок, операционным спросом или, как писал Дж. Кейнс, спросом.

Количество денег, необходимых для заключения сделок, зависит от:

объема товарной массы, находящейся на рынке;

уровня цен, по которым продаются товары и услуги;

совокупного(национального) дохода;

скорости обращения денег.

Однако главным фактором выступает уровень дохода, поэтому:

г д Mf - трансакционный спрос на деньги;

Y — совокупный (национальный) доход.

Второй мотив спроса на деньги получил название спроса по мотиву предосторожности. Он возникает потому, что людям приходится сталкиваться с непредвиденными платежами. А для этого у них должен быть некоторый запас денег. Его объем зависит от объема непредвиденных расходов, который прямо пропорционален национальному доходу:

где Л// — спрос на деньги по мотиву предосторожности.

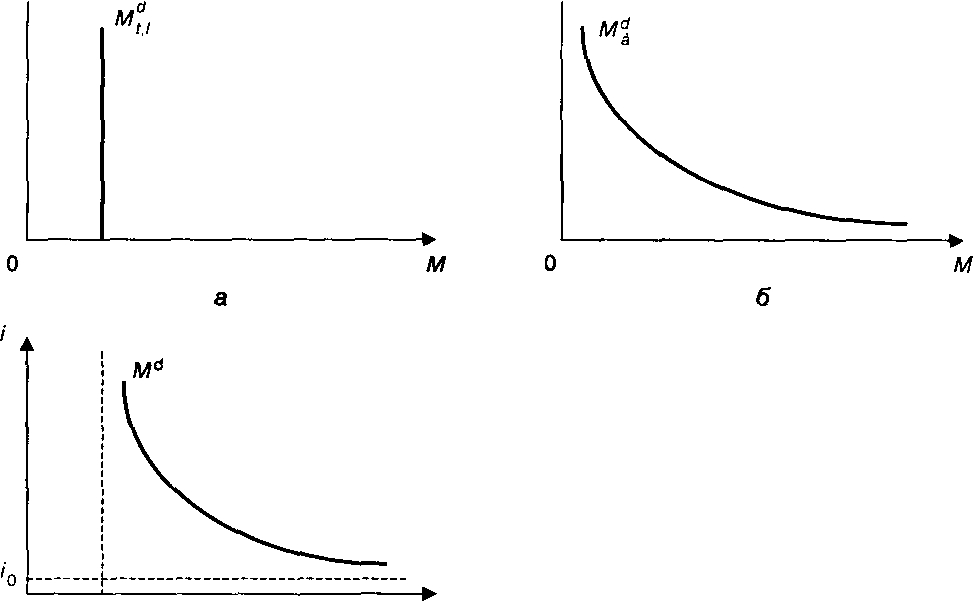

Поскольку эти два мотива спроса на деньги не зависят от уровня процентной ставки, то графически трансакционный спрос и спрос по мотиву предосторожности выглядят как вертикальная линия, расстояние которой от оси ординат определяется величиной дохода (рис.

Дж. Кейнсу принадлежит заслуга в выделении третьего мотива хранения денег — спекулятивного. Он связывал его с наличием у денег альтернативной стоимости. Под альтернативной стоимостью хранения денег (издержками хранения) понимается упущенная выгода в виде неполученных процентов (дивидендов), которые могли бы быть получены, если бы деньги были обменены на менее ликвидные, но доходные финансовые активы.

Держание ликвидности (кассы) домашними хозяйствами и фирмами для приобретения в удобный момент иных финансовых активов в целях сохранения или преумножения богатства получило название спроса на деньги со стороны активов, или спекулятивного, поскольку в данном случае деньги используются для увеличения дохода путем перепродажи финансовых активов. Если процентная ставка низка, то нет большого смысла менять наличные деньги на другие финансовые активы — срочные депозиты, облигации и т. п., так как альтернативные издержки держания наличности невелики. При низкой процентной ставке курс облигаций высокий и рыночные агенты будут воздерживаться от покупки ценных бумаг. Следующая формула иллюстрирует вышесказанное:

Такнм образом, спрос на деньги со стороны активов, или спекулятивный спрос зависит от уровня процентной ставки и эта зависимость обратная: при понижении процентной ставки спекулятивный спрос на деньги возрастает, а при повышении — сокращается.

Графически в координатах "процентная ставка — количество денег" линия спекулятивного спроса на деньги выглядит как кривая с отрицательным наклоном (рис. 6-1,5).

Таким образом, обобщая два названных подхода — классический и кейнсианский, можно выделить следующие факторы спроса на деньги:

уровень дохода Y; ♦ процентную ставку г.

Классическая теория связывает спрос на деньги главным образом с доходом. Кейнсианцы, напротив, основным фактором спроса на деньги считают процентную ставку.

Для устранения фактора инфляции обычно рассматривают показатель

реального спроса на деньги (М/Р)1', а в функции спроса используют номинальную процентную ставку i:

На рис. 6-1,в общий спрос на деньги получен путем горизонтального сложения графиков трансакционного и спекулятивного спроса.

' * ' *

Рис.6-1. Спрос на деньги а — трансакционный; б — спекулятивный; в — общий

О М

в

Заметим, что иногда в литературе спрос на деньги MJ обозначается L (спрос на ликвидность).

На графике видно, что кривая спроса на деньги не касается оси так как трансакционный спрос на деньги и спрос на деньги по мотиву предосторожности не связаны с величиной процента, а определяются уровнем дохода Y. Кроме того, кривая Md не может опуститься ниже /0 — минимальной процентной ставки.

Кривая спроса на деньги может смещаться в двух случаях:

а) при изменении дохода при росте дохода кривая смещается вправо, при падении — влево;

б) при совершенствовании банковских операций (когда вводятся новые виды счетов, увеличиваются сроки хранения денег — кривая идет вправо, и наоборот).

Как уже подчеркивалось, в функции спроса на деньги используется номинальная процентная ставка, назначаемая банками по кредитам домашним хозяйствам и фирмам. Реальная процентная ставка отражает реальную покупательную способность дохода, полученного в виде процента. Связь номинальной и реальной процентных ставок описывается уравнением И. Фишера:

где л — темп инфляции;

г — реальная процентная ставка; / — номинальная процентная ставка.

Уравнение показывает, что номинальная процентная ставка может изменяться по двум причинам: из-за изменения реальной ставки и темпа инфляции.

Количественная теория и уравнение И. Фишера вместе дают связь объема денежной массы и номинальной процентной ставки: рост денежной массы вызывает рост инфляции, а последняя приводит к увеличению номинальной процентной ставки. Эту связь инфляции и номинальной процентной ставки называют эффектом И. Фишера.

Анализируя спекулятивный спрос на деньги, Дж. Кейнс рассматривал финансовые активы как одно целое, не различая их по доходности, надежности, ликвидности и другим параметрам. Поэтому структура денежного спроса на финансовые активы зависит от относительной привлекательности разных видов активов.

При формировании "портфеля" финансовых ресурсов домашние хозяйства и фирмы обычно включают в него кроме наличных денег облигации, акции, векселя, срочные депозиты, иностранную валюту и т. д. Их состав и соотношение должны быть такими, чтобы обеспечить владельцу "портфеля" максимальный доход при минимальном риске. В условиях умеренной инфляции наиболее надежны наличные деньги с их абсолютной ликвидностью. Но они не дают дохода и с течением времени все же обесцениваются. Среди прочих финансовых средств наиболее надежны государственные облигации. За ними идут облигации частных фирм. Рискованнее всего вложения в акции, но зато они обычно приносят больший доход. Различают акции ведущих, самых надежных компаний (их часто называют фишками") и акции рисковых фирм (например, "венчурных"). Первые чаще приобретают "инвесторы", вторые — "игроки". При составлении сбалансированного "портфеля" следует приобретать разные виды финансовых активов и периодически пересматривать их состав: избавляться от одних и покупать другие.

Общее правило, которого надо придерживаться при составлении и пересмотре состава "портфеля", можно сформулировать так:

Продавать тот или иной актив надо тогда, когда его цена (курсовая стоимость) высока, но можно ожидать скорого ее падения. И наоборот, покупать лучше в тот момент, когда цена на интересующий нас финансовый актив упала.

Деньги как средство хранения наиболее предпочтительны при ожидании снижения цен как на реальные, так и на финансовые активы.

Курсовая стоимость ценных бумаг, как уже отмечалось, прямо пропорциональна их доходности и обратно пропорциональна банковской процентной ставке.

На базе основных подходов к анализу спроса на деньги развивается множество современных денежных теорий, акцентирующих внимание на разных сторонах спроса на деньги.

В послевоенный период вклад в развитие теории спроса на деньги внесли представители так называемой Чикагской школы, которые идейно относятся к неоклассическому направлению. Лидер этой школы М. Фрид- мен считает, что спрос на деньги зависит как от текущего потока доходов, так и от общего накопленного богатства. С ростом богатства люди увеличивают вложения в разные виды реальных и финансовых активов, в том числе увеличивают и количество наличных денег. В отличие от кейнсиан- цев неоклассики считают, что спрос на деньги неэластичен по отношению к изменениям процентной ставки.

Другим важным уточнением современной теории спроса на деньги, сделанным непосредственно М. Фридменом, является учет в анализе фактора инфляции (т. е. роста цен), корректирующий реальную доходность активов.

С учетом вышеизложенного функция спроса на деньги в современной трактовке выглядит так:

г д Md— желаемая величина запаса денег (спрос на реальные деньги); Y — номинальный текущий доход; W — накопленное богатство; ia — процент дохода по акциям;

процентная ставка по облигациям;

процентная ставка по депозитам;

ожидаемый темп инфляции.

Еще один фактор, влияющий на величину спроса на деньги, по мнению сторонников одного из направлений классической школы, — Пессимизм населения и предпринимателей относительно будущей экономической ситуации стимулирует рост спроса на деньги (особенно наличные). И наоборот, при оптимистическом прогнозе возрастет спрос на другие виды активов, а на деньги упадет.