ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 09.08.2024

Просмотров: 952

Скачиваний: 1

СОДЕРЖАНИЕ

Глава 1. Цели и инструменты макроэкономического анализа.

1.1. Понятие макроэкономики, ее цели и инструменты анализа

1.2. Основные макроэкономические показатели и их содержание

1.3. Совокупный спрос и совокупное предложение. Факторы, их определяющие

2.1. Классическая модель макроэкономического равновесия

2.5. Равновесный объем национального производства в кейнсианской модели

2.7. Инвестиции и доход: эффект мультипликатора

3.1. Понятие экономического цикла и его фазы

3.2. Причины циклических колебаний в рыночной экономике

3.3. Особенности механизма и форм цикла в современных условиях

4.4. Государственная политика в области занятости

5.1. Сущность, причины и измерение инфляции

53. Социально-экономические последствия инфляции

6.1. Понятое и сущность денег. Денежная масса

6.2. Спрос на деньги: классическая и кейнсианская концепции

6.3. Предложение денег. Денежный мультипликатор

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

7.1. Банковская система, ее структура и функции

7.2. Инструменты денежно-кредитной политики государства

7.3. Фискальная (налогово-бюджетная) политика государства

9.1. Объективные основы формирования и развития мирового хозяйства

9.2. Современные формы мирохозяйственных связей на микроуровне в торгово-производственной сфере

9.4. Международные валютно-кредитные отношения и формирование мирового финансового рынка

10.2. Теории международной торговли французских физиократов и английских классиков

10.3. Факторная теория международной торговли хекшера—олина. Парадокс в. Леонтьева

10.4. Теории распределения доходов от внешней торговли

11.2. Тарифные методы регулирования международной торговли

12.2. Анализ статей платежного баланса

12.4. Спрос на иностранную валюту и ее предложение

12.5. Системы обменного курса валют

13.2. Мультипликатор расходов в открытой экономике

14.1. Денежная и налогово-бюджетная политика при фиксированном обменном курсе

14.2. Результаты денежной и налогово-бюджетной политики в условиях плавающего обменного курса

15.2. Предпосылки экономического роста

15.3 Экономический рост и изменения в структуре экономики и общественных институтах

15.4. Факторы и типы экономического роста

16.2. Неокейнсианские модели роста е. Домара и р. Харрода

16.3. Неоклассические модели роста р. Солоу, док. Мида, а. Льюиса

17.1. Доходы населения, источники их формирования и способы распределения

169

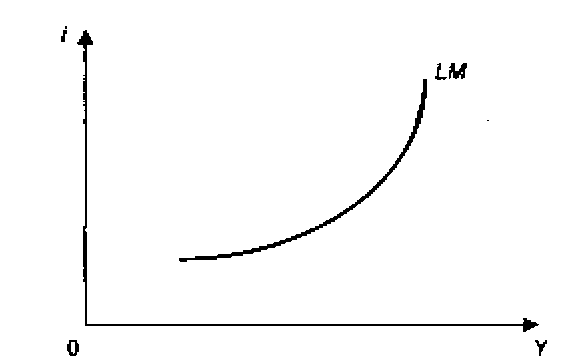

Эта модель иллюстрирует важную зависимость. Она показывает, что для достижения равновесия на денежном рынке необходимо соблюдение следующего условия: при данном предложении денег с ростом доходов должна возрастать процентная ставка. Только в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс

1 2 Зак. 6661

Рис. 6-4. Модель Хансена (кривая ликвидности денег LM)

облигаций, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и позволит поддерживать денежный рынок в равновесном состоянии.

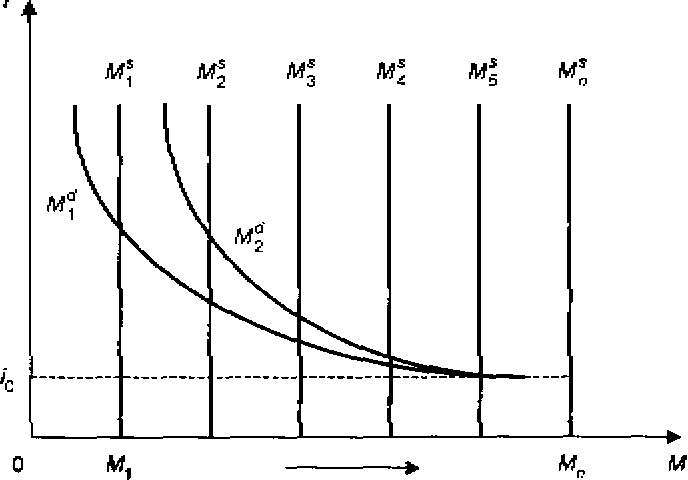

На рис. 6-3,5 показано, как предложение денег, за которым стоит ЦБ, может изменять процентную ставку. Сокращая предложение денег (кривая М[ смещается влево, в положение ЦБ способен повысить процентную ставку, а значит замедлить инвестиционный процесс, сократить занятость и объем национального производства. В случае увеличения предложения денег в экономике произойдут противоположные эффекты.

Политика систематического нарушения равновесия денежного рынка для оказания влияния на уровень процентной ставки, а через него на инвестиции и другие макроэкономические переменные получила название кейнсианской денежной политики.

Кейнсианская денежная политика — один из наиболее распространенных способов государственного воздействия на экономику. К такому регулированию процентных ставок через изменение предложения денег прибегали в послевоенный период во многих западных странах, но практически везде в конечном счете денежный рынок попал в так называемую ликвидную ловушку.

ЛИКВИДНАЯ ЛОВУШКА — это такая ситуация в экономике, когда возрастающее предложение денег Msn уже не в состоянии вызвать дальнейшее снижение процентных ставок (ниже г0), как видно на рис. 6-5. Если процентные ставки не снижаются, то товарные рынки перестают ощущать влияние денежного рынка, не получают импульсов от него. Происходит замедление инвестиционного процесса, а значит, нет отсоса денег, нет новых кривых спроса на деньги, нет новых точек равновесия денежного

Рис. 6-5. Ликвидная ловушка

рынка. Налицо, таким образом, инфляция, т. е. разрыв между реальным сектором экономики (товарными рынками) и денежным рынком.

По существу, в ликвидную ловушку попалось государство, так как оно "открыло шлюз" для наращивания денежной массы Ms ради стимулирования инвестиций и производства и в итоге спровоцировало предпочтение ликвидности столь высокое, что люди и фирмы воздерживаются от покупок ценных бумаг (они очень дорогие, поскольку процентные ставки низкие) и товаров и предпочитают держать деньги в ликвидной форме для спекулятивных целей.

Оказавшись в ликвидной ловушке, экономика в ней и остается, так как денежный рынок не имеет собственных механизмов выхода из нее. Более того, ловушка еще сильнее запирается "замком" инфляционных ожиданий, нагнетающим ажиотажный спрос, побуждающий людей избавляться от денег по причине резкого падения их покупательной способности, и т. п. Поэтому задача состоит в том, чтобы проводить такую денежную политику, которая не приводила бы к попаданию в ликвидную ловушку. Условием такой политики является контроль за денежным предложением: рост денежной массы не должен превышать критической отметки, когда процентные ставки падают до минимально возможного уровня. Однако если экономика оказалась в ликвидной ловушке, то как из нее выбраться?

Для выхода из ликвидной ловушки требуется мощная инвестиционная сила, и такой силой может быть только государство. Вот почему в ситуации ликвидной ловушки денежная политика оказывается неэффективной, более того — инфляционно опасной. Государство вправе использовать лишь финансовую (налогово-бюджетную) политику.

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

Рассмотренные явления, происходящие на денежном рынке, характерны лишь для краткосрочного периода: изменение процентных ставок вслед за изменением объема предложения денег происходит в течение двух-трех месяцев. В долгосрочном плане денежный рынок ведет себя неожиданно, поскольку процентные ставки утрачивают всякую связь со спросом на деньги и их предложением.

Ситуация складывается таким образом, что даже если будет соблюдаться условие непопадания в ликвидную ловушку, т. е. даже если государство будет жестко контролировать предложение денег в краткосрочном периоде, не приближаясь к критическому рубежу , инфляционной опасности ему не избежать. Почему? Дело в том, что каждое очередное впрыскивание денег ... , ... способствует росту занятости и увеличению

доходов, которые будут не столько сберегаться, сколько направляться на текущее потребление. Такой вывод следует из эффекта А. Пигу (эффекта реальных кассовых остатков), который говорит о том, что изменение реальной ценности денежных остатков приводит к изменению совокупного спроса. Если цены в экономике гибкие, тогда их снижение приведет к увеличению реальной стоимости наличных сбережений домашних хозяйств. Этот рост увеличивает покупательную способность их денежных накоплений, стимулируя, таким образом, потребление. И наоборот, рост уровня цен уменьшает реальную ценность наличности, хранимой домашними хозяйствами, и, сокращая их покупательную способность, заставляет уменьшить потребление. Так как цены обычно снижаются во время спада, эффект Пигу в этот период частично погашает падение потребления, связанное со спадом. Тем не менее, если экономика достигает состояния полной занятости, увеличение потребительского спроса, связанное с увеличением денежных доходов, не может быть удовлетворено вследствие того, что производство уже работает с полной нагрузкой. В этом случае цены будут расти до тех пор, пока реальные денежные остатки не восстановятся на исходном уровне.

Иными словами, все это означает, что в условиях ликвидной ловушки эффект Пигу практически не работает. Поскольку доходы направляются на дорожающие товары, происходит торможение сбережений, а следовательно, спроса на деньги. Поэтому, чем настойчивее государство будет добиваться снижения процентных ставок, тем меньших результатов оно будет достигать, тем, следовательно, менее эффективной будет становиться его денежная политика. Совершая рыночные колебания, уровень процентной ставки будет в конечном счете стремиться к равновесному состоянию. Это означает, что данный равновесный уровень процентной ставки не зависит от того, сколько раз государство изменяет предложение денег, т. е. не зависит от количества денег, которое государство вливает в экономику.

Этот феномен денежного рынка показывает, что спрос на деньги в долгосрочном периоде не зависит от изменения процентных ставок. Поэтому уравнение долгосрочного равновесия на денежном рынке, получившее название в экономической науке денежного (монетарного) правила

не включает процентных ставок:

где — долгосрочный (среднегодовой) темп увеличения предложения денег;

— долгосрочный (среднегодовой) темп изменения национального дохода;

Р., — темп ожидаемой (прогнозируемой) инфляции.

Если предположить, что долгосрочный (среднегодовой) темп изменения национального дохода Y известен, то для выбора правильного значения необходимо знать темп роста уровня цен, соответствующего неинфляционному росту

Ожидаемый темп инфляции — целевой показатель. Это тот темп повышения цен, который мог бы быть в экономике, если бы государство не проводило краткосрочной денежной политики, направленной на снижение процентных ставок и стимулирование экономического роста.

Таким образом, целью долгосрочной денежной политики государства является стабилизация инфляционного процесса, превращение текущей инфляции в ожидаемую. Это означает, что краткосрочная денежная политика, направленная на регулирование процентных ставок, допустима только в рамках долгосрочной денежной стратегии, основанной на фундаментальном уравнении равновесия М. Фридмена.

ПРИМЕР. Предположим, что государство взяло курс на проведение долгосрочной неинфляционной политики экономического развития. Анализ показал, что среднегодовой темп роста денежной массы, определенный для трехлетнего периода, должен составить 5%. Пусть в первом году ситуация складывается так, что государство вынуждено пойти на краткосрочное денежное регулирование процентной ставки, инвестиций и производства, в результате чего ему придется увеличить денежную массу на 7%. Если в следующем году интересы занятости и производства потребуют сохранить прежнюю денежную политику и государство опять увеличит предложение денег тем же темпом (7%), то в последнем, третьем году ему не останется ничего другого, как ограничить предложение денег жестким лимитом в размере 1%. В противном случае оно выйдет за рамки долгосрочной денежной стратегии, условия которой формулируются монетарным правилом, и экономика рискует попасть в инфляционный режим развития.

Основные выводы

Деньги — одна из важнейших экономических категорий. По поводу их сущности многие экономисты придерживаются различных взглядов. Одни определяют деньги через присущие им функции: мера стоимости, средство обращения, средство сбережения. Другие считают, что деньги — это актив, который повсеместно принимается людьми как платежное средство. В макроэкономике под деньгами подразумевается определенный набор денежных агрегатов, которые формируют денежную массу.

Состав и число используемых агрегатов различаются по странам, однако чаще всего в экономическом анализе пользуются агрегатом МЛ — наличные деньги (банкноты и монеты) и агрегатом М2 — наличные деньги плюс депозиты КБ. В макроэкономике агрегат М2 принято называть денежной массой М.

Предложение денег в экономике осуществляет государство посредством банковской системы, включающей ЦБ и КБ. Центральный банк создает наличные деньги, которые поступают в экономику путем покупки у населения, фирм и правительства золота, иностранной валюты и ценных бумаг, а также через предоставление правительству и КБ кредита. Одна часть поступившей в экономику наличности оседает в кассе домашних хозяйств и фирм, другая попадает в КБ в виде депозитов. Для поддержания ликвидности КБ из имеющихся у них депозитов формируют на специальном счете в ЦБ обязательные резервы, размер которых в виде определенной нормы доводится до них сверху. Оставшаяся у КБ часть денежных средств, называемая избыточными резервами, может выдаваться в виде ссуд населению и фирмам.

Когда КБ выдают ссуды, количество денег в экономике возрастает на величину денежного мультипликатора; при возвращении ссуд денежная масса сокращается в соответствии с тем же денежным мультипликатором. Следовательно, КБ также принимают участие в создании денег. Разница состоит лишь в том, что ЦБ создает наличность и обязательные резервы, которые в сумме образуют денежную базу, а КБ — депозитные (кредитные) деньги.

Денежный мультипликатор — это коэффициент самовозрастания денег. Он определяется как отношение денежной массы М к денежной базе Н: т = MjH (для случая, когда в экономике денежная масса состоит из наличности и депозитов); в том случае, когда деньги существуют лишь на счетах КБ, денежный мультипликатор представляет собой величину, обратную норме обязательных резервов. В целом общее количество денег, созданных банковской системой, пропорционально избыточным резервам, умноженным на коэффициент денежной мультипликации.

ЦБ может контролировать предложение денег путем воздействия прежде всего на денежную базу. Изменяя норму обязательных резервов, он изменяет денежную базу и таким образом оказывает мультипликационный эффект на предложение денег. В его распоряжении имеются также такие инструменты, как учетная ставка (ставка рефинансирования), изменение которой приводит к изменению кредитных ставок КБ, и операции на открытом рынке (купля- продажа государственных облигаций). Эти операции оказывают влияние на величину банковских резервов, а значит, на общую денежную массу.