ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1586

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Сделка "спот"- это операция, осуществляемая по согласованному сегодня курсу, когда одна валюта используется для покупки другой валюты со сроком окончательного расчета на второй рабочий день, не считая дня заключения сделки.

Операция "форвард"(срочные сделки)- это контракт, который заключается в настоящий момент времени по покупке одной валюты в обмен на другую по обусловленному курсу с совершением сделки в определенный день в будущем. В свою очередь операция "форвард" подразделяется на:

• сделки с "аутрайтом" - с условием поставки валюты на определенную дату;

• сделки с "опционом" - с условием нефиксированной даты поставки валюты.

Сделки "своп"представляют собой валютные операции, сочетающие покупку или продажу валюты на условиях наличной сделки "спот" с одновременной продажей или покупкой той же валюты на срок по курсу "форвард", Сделки "своп" включают в себя несколько разновидностей:

• сделка "репорт" - продажа иностранной валюты на условиях "спот" с одновременной ее покупкой на условиях "форвард";

• сделка "дерепорт" - покупка иностранной валюты на условиях "спот" и одновременная продажа ее на условиях "форвард". В настоящее время осуществляется покупка-продажа контрактов на условиях "форвард", а также покупка-продажа фьючерсных контрактов.

===519===

Валютный арбитраж- осуществление операций по покупке иностранной валюты с одновременной продажей ее в целях получения прибыли от разницы именно валютных курсов. Возникновение разницы в валютных курсах на рынках разных стран - сутьпонятия пространственного арбитражаОн является разновидностью валютного арбитража. С развитием ЭВМ и современных средств связи, увеличением объема операций различия в курсах на разных рынках стали возникать очень редко, поэтому пространственный арбитраж утратил свое значение

Следующая разновидность валютного арбитража - временной арбитраж.Его суть в изменении валютного курса во времени. Необходимым условием для его проведения является свободная обратимость валют. Предпосылкой служит несовпадение курсов. В результате распространения системы плавающих валютных курсов роль временного арбитража возросла. Отличие временного арбитража от обычной валютной спекуляции состоит в том, что при проведении арбитража дилер меняет свою тактику на протяжении одного дня и делает ставку в основном на краткосрочный характер операцииВалютная операциянаправлена на длительное поддержание длинной позиции в валюте, курс которой растет, или короткой позиции в валюте, курс которой имеет тенденцию к снижению.

Различают также конверсионный валютный арбитраж,предполагающий покупку валют самым дешевым образом, используя как наиболее выгодный рынок, так и изменение курсов во времени. При конверсионном арбитраже происходит обмен несколькими валютами.

V Операции по международным расчетам. связанные с экспортом и импортом товаров и услуг

Во внешней торговле применяются такие формы расчетов, как документарный аккредитив, документарное инкассо, банковский перевод.

ДОКУМЕНТАРНЫЙ АККРЕДИТИВ - обязательство банка, открывшего аккредитив (банка-эмитента) по просьбе своего клиента-при-казодателя (импортера), производить платежи в пользу экспортера (бенефициара) против документов, указанных в аккредитиве.

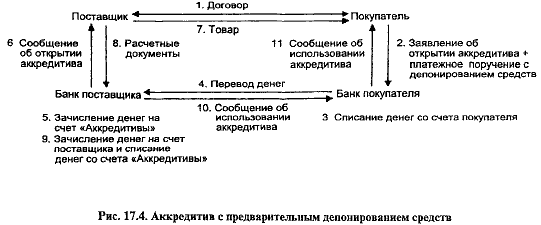

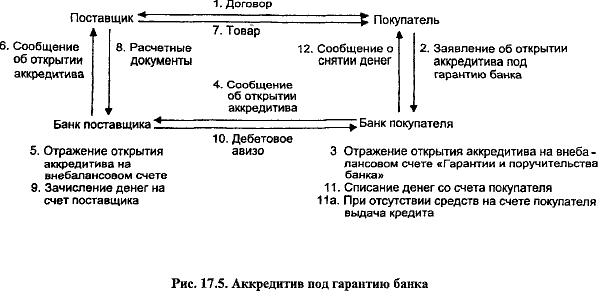

При расчетах по экспорту в форме документарного аккредитива иностранный банк открывает его у себя по поручению фирмы-экспортера и посылает банку об этом аккредитивное письмо, в котором указывается вид аккредитива и порядок выплат по нему. На каждый аккредитив открывается досье (рис. 17.4 и 17.5).

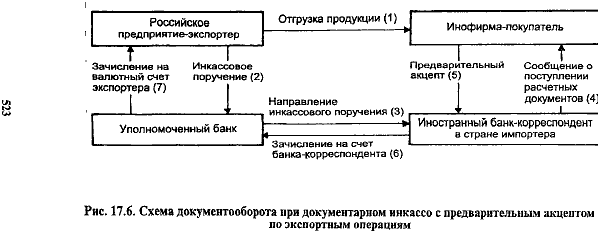

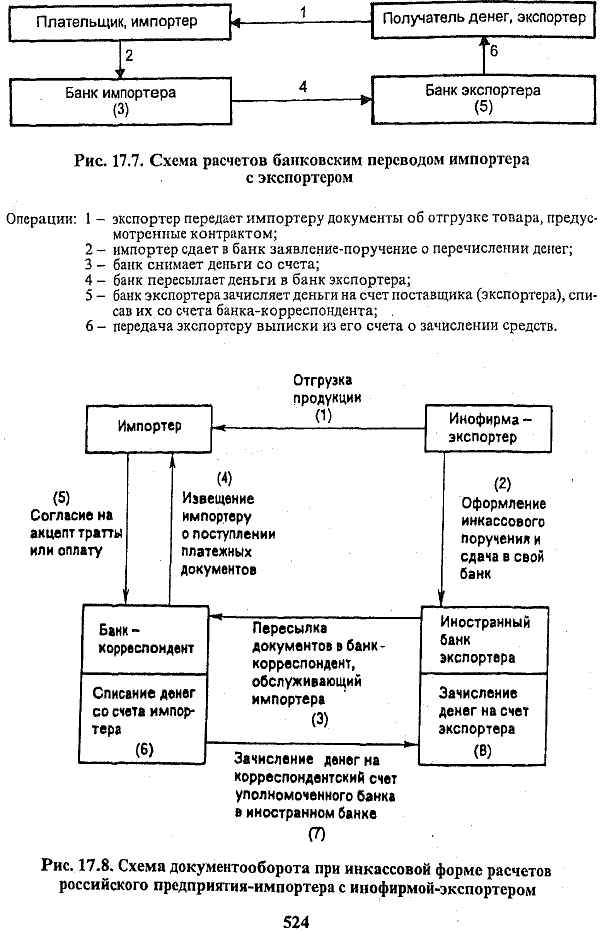

В расчетах по форме ДОКУМЕНТАРНОЕ ИНКАССО - банк-эмитент принимает на себя обязательство предъявить предоставленные до верителем документы плательщику (импортеру) для акцепта и получения денег (рис 17.6, 17.7,17 8)

При применении банковских переводов в расчетах вся валютная выручка зачисляется на транзитные счета в уполномоченных банках После поступления ее на транзитный валютный счет в поручение о переводе поступившей суммы или части ее на текущий счет указывается и продажа части экспортной выручки на внутреннем валютном рынке в порядке обязательной продажи.

===520===

Рис. 17.4. Аккредитив с предварительным депонированием средств

Рис. 17.5. Аккредитив под гарантию банка

===522===

Рис. 17.6. Схема документооборота при документарном инкассо с предварительным акцептом по экспортным операциям

===523===

===524===

VI- Операции по привлечению и рязмещению банком валютных средств

Эти операции включают в себя следующие виды:

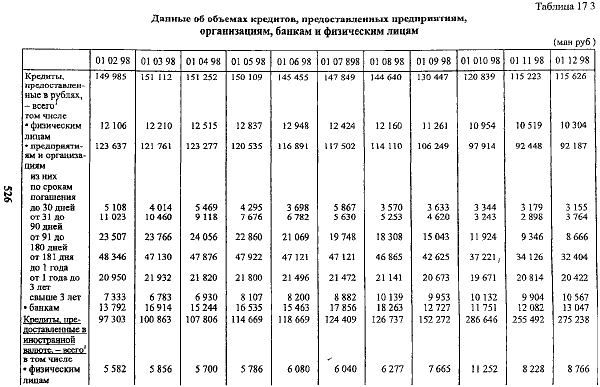

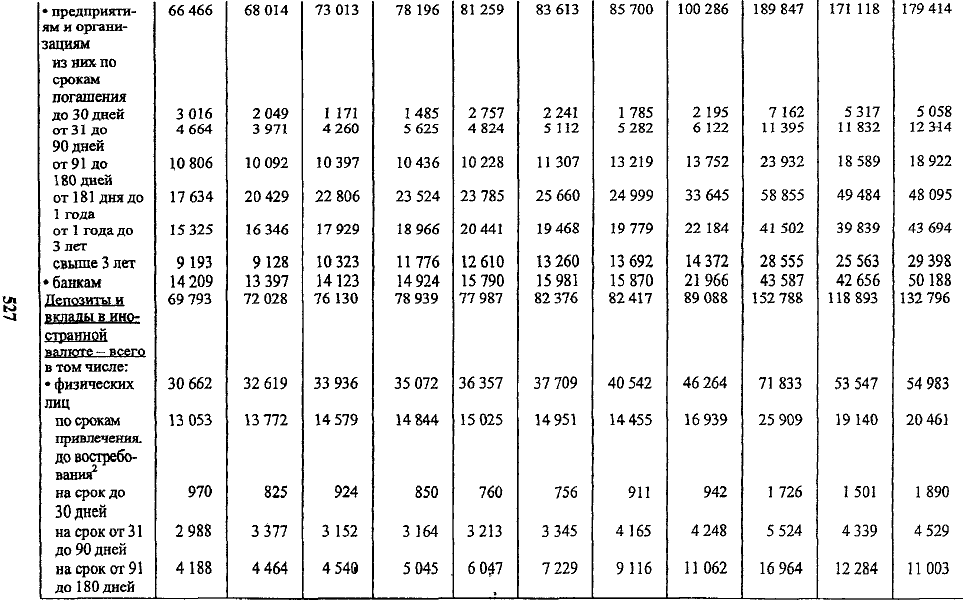

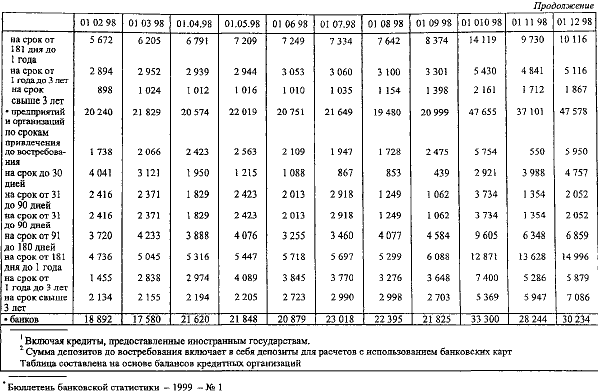

1) привлечение депозитов (табл. 17.3):

• физических лиц;

• юридических лиц, в том числе межбанковские депозиты;

2) выдача кредитов (табл. 17.3):

• физическим лицам;

• юридическим лицам;

3) размещение кредитов на межбанковском рынке.

Из табл. 17.3 видно, что по состоянию на 1 декабря 1998 г. объем депозитов и вкладов вырос с начала года в 1,7 раза, в том числе физических лиц в 1,8, предприятий-в 2,3, банков -в 1,6 раза. Причем характерно, что по объемным характеристикам на первом месте - физические лица, на втором - предприятия, а банки - только на третьем. В то же время объем кредитов, предоставленных в иностранной валюте, вырос в 2,1 раза, в том числе по физическим лицам - в 1,8 раза, по предприятиям - в 2,7 раза, по банкам - 3,9 раза. При этом в суммовом выражении лидируют кредиты предприятиям с существенным разрывом со сроком до года и свыше.

По данным табл. 17.3 темпы роста депозитных операций существенно отстают от темпов роста кредитов, предоставленных в иностранной валюте. Это объясняется негативным влиянием августовских событий, потерей доверия населения и юридических лиц к банкам и Правительству. В то же время рост кредитов, предоставленных в валюте, и падение объемов кредитов, предоставленных в рублях, свидетельствует о желании банков получать доходы в валюте и их стремлении переоформить часть рублевых кредитов в валютные (при согласии клиента) с целью подстраховки от инфляционных обесценений рублевых сумм.

В то же время операции по предоставлению валютных кредитов по-прежнему являются основными для коммерческих банков РФ и по доходности, и по значимости в обслуживании клиентов банка. Превышение сумм выданных валютных кредитов над привлеченными депозитами и вкладами уже заранее позволяет сделать вывод о положительном ГЭПе и отсутствии процентного риска по данным операциям в банках.

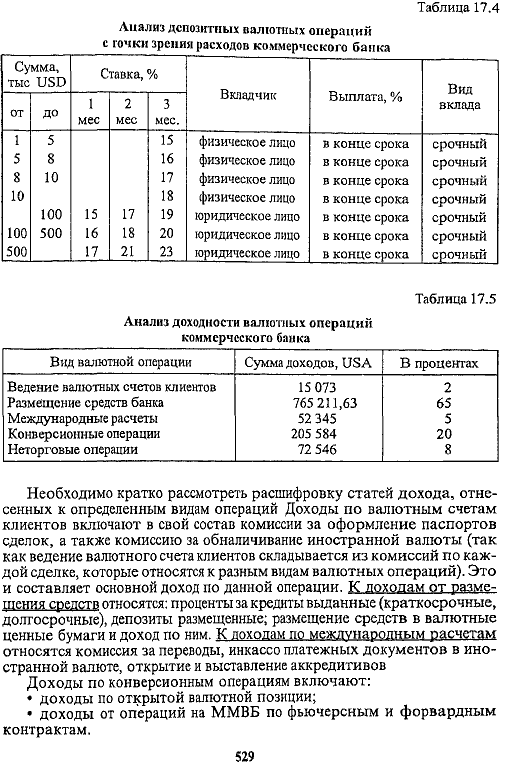

Проанализировав расходы одного из московских банков по процентам, уплаченным и имея примерную структуру привлечения средств в банке, можно изобразить структуру привлечения средств клиентов по валютным депозитам. Проценты выражены в годовых процентных ставках (табл. 17.4).

Проанализировав полученные доходы, попытавшись распределить данные доходы по видам основных валютных операций, взвесив их в общем объеме доходов и расходов, можно представить (в процентах), какой доход приходится на данный вид операции. Общая сумма дохода, которая принята за 100%, составляет 1009969 = долл. США (табл. 17.5).

===525===

===526===

===527===

Продолжение

===528===

Таблица 17.4. Анализ депозитных валютных операций с точки зрения расходов коммерческого банка

Необходимо кратко рассмотреть расшифровку статей дохода, отнесенных к определенным видам операций Доходы по валютным счетам клиентов включают в свой состав комиссии за оформление паспортов сделок, а также комиссию за обналичивание иностранной валюты (так как ведение валютного счета клиентов складывается из комиссий по каждой сделке, которые относятся к разным видам валютных операций). Это и составляет основной доход по данной операции. К доходам от размещения средств относятся: проценты за кредиты выданные (краткосрочные, долгосрочные), депозиты размещенные; размещение средств в валютные ценные бумаги и доход по ним. К доходам по международным расчетам относятся комиссия за переводы, инкассо платежных документов в иностранной валюте, открытие и выставление аккредитивов

Доходы по конверсионным операциям включают:

• доходы по открытой валютной позиции;

• доходы от операций на ММВБ по фьючерсным и форвардным контрактам.

===529===

К доходам по неторговым операциям относятся:комиссия, взымае-мая с клиентов за обслуживание пластиковых карточек, доходы по покупке-продаже наличной иностранной валюты.

Однако можно оценить валютные операции банка не только с точки зрения доходов и расходов, но и проанализировать структуру кадрового состава банка, а также произвести относительное хронометрирование рабочего процесса, учесть, как распределяется фонд оплаты в разрезе основных отделов. Если таблицу по анализу доходности валютных операций соотнести с оборотами по данным видам операций и все аналитические расчеты сгруппировать для наглядности в одну таблицу и выразить окончательные результаты в процентах, то получится, что основными операциями по доходности, трудоемкости, общим затратам по-прежнему являются:

1) привлечение и размещение средств,

которыми банк располагает в данный период - 40%;

2) конверсионные операции - 26%;

3) ведение валютных счетов - 13%;

4) неторговые операции - 12%;

5) международные расчеты - 9%..

17.4. Валютные риски и методы их регулирования

Валютный риск, или риск курсовых потерь,связан с интернационализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковских учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.

Международная банковская деятельность охватывает:

• валютные операции;

• зарубежное кредитование;

• инвестиционную деятельность;

• международные платежи;

• международные расчеты;

• финансирование внешней торговли;

• страхование валютных и кредитных рисков;

• международные гарантии.

Для обслуживания финансовых операций между странами, нуждающимися в осуществлении расчетов по торговым сделкам, существуют валютные рынки.

Его участниками являются маркет-мейкеры, банки, промышленные, страховые компании, инвестиционные фонды, частные клиенты, центральные банки, брокеры. Маркет-мейкеры осуществляют котировку курсов валют для всех прочих участников рынка постоянно. Банки котируют валюты для своих клиентов, но не для других банков. Промышленные, страховые компании, инвестиционные фонды осуществляют

===530===

свои собственные валютные операции и операции по хеджированию через вышеназванных контрагентов. Частные клиенты диверсифицируют свои инвестиции в различные валюты для минимизации рисков и максимизации дохода. Центральные банки занимаются валютным регулированием, надзором и валютными интервенциями. Брокеры занимаются посреднической деятельностью между банками как национальными, так ^иностранными.

ВАЛЮТНЫЙ РЫНОК - это отношения не только между банками и их клиентами. Главная характерная черта валютного рынка заключается в том, что на нем денежные единицы противостоят друг другу только в виде записей по корреспондентским счетам. Валютный рынок представляет преимущественно межбанковский рынок, поскольку именно в ходе межбанковских операций непосредственно формируется курс валюты. Операции проводятся при помощи различных средств связи и коммуникаций.

Функции валютного рынка:

• обслуживание международного оборота товаров, услуг и капиталов;

• формирование валютного курса под влиянием спроса и предложения;

• механизм для защиты от валютных рисков и приложения спекулятивных капиталов;

• инструмент государства для целей денежно-кредитной и экономической политики.