ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1587

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Но, естественно, форфейтирование не может быть использовано всегда и везде. Это один из способов снижения уровня рисков.

В настоящее время ЦБ РФ регулярно публикует так называемую "валютную корзину"- метод измерения средневзвешенного курса рубля по отношению к определенному набору других валют.

Самыми распространенными методами страхования валютных рисков1 являются (рис. 17.10):

• хеджирование, т.е. создание компенсирующей валютной позиции для каждой рисковой сделки. Иными словами, происходит компенсация одного валютного риска - прибыли или убытков - другим соответствующим риском;

• валютный своп, который имеет две разновидности. Первая напоминает оформление параллельных"кредитов, когда две стороны в двух различных странах предоставляют разнонаправленные кредиты с одинаковыми сроками и способами погашения, но выраженные в различных валютах. Второй вариант - просто соглашение между двумя банками купить или продать валюту по ставке "спот" и обратить сделку в заранее оговоренную дату (в будущем) по определенной ставке "спот". В отличие от параллельных кредитов свопы не включают платеж процентов;

• взаимный зачет рисков по активу и пассиву, так называемый метод "мэтчинг" (matching), где путем вычета поступления валюты из величины ее оттока руководство банка имеет возможность оказать влияние на их размер.

Другие транснациональные (совместные) банки (СБ) используют метод неттинга(netting), который выражается в максимальном сокращении валютных сделок путем их укрупнения. Для этой цели координация деятельности всех подразделений банковского учреждения должна быть на высоком уровне.

+++1 Подробно см. п. 17.5.

===538===

Хеджирование предусматривает созггяниг. встречных требований и обязательств в иностранной валюте. Наиболее распространенный вид хеджирования - заключение срочных валютных сделок. Например, английская торговая фирма, ожидающая через б месяцев поступления долларов США, осуществляет хеджирование путем продажи этих будущих поступлений на фунты стерлингов по срочному курсу на 6 месяцев. Заключая срочную валютную сделку, фирма создает обязательства в долларах США для балансирования имеющихся долларовых требований. В случае снижения курса доллара против фунта стерлингов убытки по торговому контракту будут компенсированы за счет прибыли по срочной валютной сделке. Для уменьшения валютного риска можно рекомендовать следующие основные приемы хеджирования в различных ситуациях.

Первая ситуация: ожидается падение курса национальной валюты. В этом случае банку необходимо:

• продать национальную валюту и выбрать вторую валюту сделки;

• сократить объем операций с ценными бумагами в национальной валюте, а также объемы наличности;

• ускорить получение дебиторской задолженности в национальной валюте;

• отложить получение и начать накопление дебиторской задолженности в иностранной валюте;

• отложить платеж по кредиторской задолженности в национальной валюте;

• увеличить заимствование (передачу) в национальной валюте;

• ускорить и увеличить импорт продуктов за твердую валюту;

• ускорить выплату вознаграждений, зарплаты, дивидендов и т.д. иностранным акционерам, партнерам, кредиторам;

• послать счета импортерам в национальной валюте и экспортерам в иностранной валюте.

Вторая ситуация: ожидается рост курса национальной валюты.В этом случае банк должен произвести действия, обратные тем, которые были в первой ситуации.

В последнее время в результате серии банковских кризисов, апогеем которых стал крах британского банка "Бэринг бразерс", центральные банки ведущих финансовых центров обеспокоены тем, что присущая многим банкам неспособность оценить и установить контроль над рисками по крупным платежам на валютных рынках угрожает стабильности мировой финансовой системы. Центральные банки стран "большой десятки" на основе анализа деятельности 80 крупнейших банков мира пришли к выводу, что сроки существования рисков и объемы потенциальных убытков оказались значительно больше ожидаемых и должным образом не контролируются. Банки берут на себя чрезмерные и неоправданные риски по валюте, ошибочно считая, что вероятность убытков от торговли валютой несопоставима с риском убытков от кредитования.

Сейчас суточный оборот на валютных рынках оценивается в 1230 млрд долл. США. Однако, поскольку по каждой сделке может производиться более двух платежей, ежесуточные объемы перечислений средств зачастую многократно превышают показатель оборота. Потен-

===539===

циальные убытки по валютным расчетам - это не просто вопрос одного рабочего дня. Банку могут потребоваться два и даже больше рабочих дней, чтобы получить подтверждение о получении купленной валюты. К тому же многие банки не имеют хорошо налаженных внутренних каналов контроля над рисками и соответствующих административных структур для решения этой проблемы.

Для борьбы с рисками на валютных рынках Банком международных расчетов (BMP') была предложена следующая стратегия:

• повышение контроля над потенциальными рисками по валютным расчетам в каждом отдельном банке;

• разработка банковскими группами многосторонних способов снижения валютных рисков;

• совершенствование центральными банками национальных платежных систем и проведение мероприятий, вынуждающих местные банки усилить контроль над валютными рисками.

Все эти цели вполне реальны. Например, многие банки уже установили пределы по собственным потенциальным убыткам для других банков или по срокам платежей. Внедрение опыта по всей банковской индустрии по валютным расчетам может снизить вероятность потенциальных убытков на 50-65%. БМР рекомендует центральным банкам провести ряд мероприятий, чтобы заставить банки усилить контроль над платежными рисками по валютным операциям. Кроме того, БМР предполагает принять регулярную конфиденциальную отчетность и, возможно, обнародование информации о потенциальных убытках. Центральные банки должны рассмотреть возможность введения формальных ограничений на потенциальные убытки по валютным расчетам или включение валютных сделок в риски, на покрытие которых банки создают соответствующие резервы на основе расчета прогноза валютных потерь.

Банки подвергаются валютному риску в степени, прогнозируемой стоимостью размещения денежных средств, поступающих по финансовым1 инструментам, основанным на уровне процентных ставок и курса валют. Таким образом, данный риск определяется сроком погашения контракта, а также изменением соответствующей процентной ставки или курса валюты. Более высокие коэффициенты пересчета риска применяются по тем контрактам, в основе которых лежит риск изменения наиболее значительно колеблющегося курса валют. По контрактам на изменение уровня процентной ставки или курса валют применяется уровень риска контрагента 50%, в то время как при других условиях он принимался бы равным 100%.

А. Кроме контрактов на изменение курса валютных ценностей (золото, серебро, платина и палладий) с первоначальным сроком погашения менее 14 календарных дней, контракты на изменение курса валют включают:

1) свопы по кросс-курсу;

2) свопы по процентной ставке по двум валютам;

3) форвардные контракты на изменение курсов валют;

1 Подробно см. п. 17.5.

===540===

4) валютные фьючерсные контракты;

5) купленные валютные опционы.

Б. К контрактам на изменение процентной ставки относятся:

1) свопы по процентной ставке одной валюты;

2) обыкновенные свопы;

3) форвардные процентные соглашения, акцептированные форварды, форвардные депозиты, а также другие сходные финансовые инструменты;

4) процентные фьючерсные контракты;

5) купленные процентные опционы.

Для определения валютного риска в виде взвешенного кредитного эквивалента по финансовым валютным контрактам банка применяется формула-прогнозирования размера потерь: сумма пассивов х коэффициент пересчета х уровень риска контрагента = взвешенный по риску кредитный эквивалент.

По операциям с иностранной валютой и контрактам по процентным ставкам для расчета валютного риска применяются:

1. Метод распределения стоимости:

Рыночная стоимость + (Потенциальный будущий риск X X Отвлеченная сумма в виде взвешенного кредитного эквивалента).

2. Метод первоначальной суммы:

(Первоначальная сумма х Коэффициент пересчета) х х Доля риска контрагента.

Метод распределения стоимости

Для того чтобы определить кредитный эквивалент данных финансовых инструментов, нужно сложить:

а) общую сумму распределяемой стоимости (полученную по данным состояния рынка) как часть всех контрактов с положительной стоимостью;

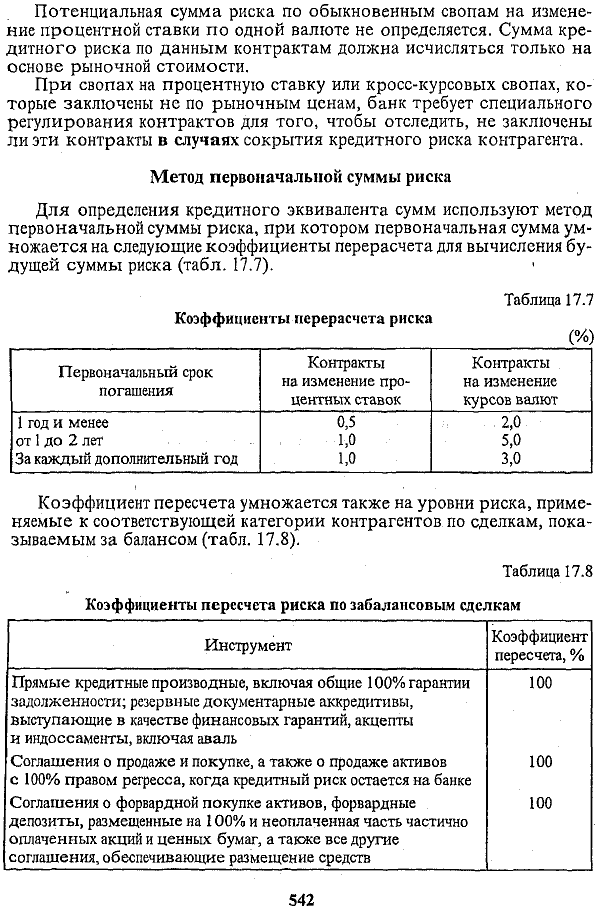

6) сумму потенциального будущего кредитного риска, которая отражает остаточный срок погашения контракта, исчисляемую как процент от первоначальной суммы по табл. 17.6.

Таблица 17.6. Кредитный риск в процентном отношении от суммы кредита (%)

===541===

Потенциальная сумма риска по обыкновенным свопам на изменение процентной ставки по одной валюте не определяется. Сумма кредитного риска по данным контрактам должна исчисляться только на основе рыночной стоимости.

При свопах на процентную ставку или кросс-курсовых свопах, которые заключены не по рыночным ценам, банк требует специального регулирования контрактов для того, чтобы отследить, не заключены ли эти контракты в случаях сокрытия кредитного риска контрагента.

Метод первоначальной суммы риска

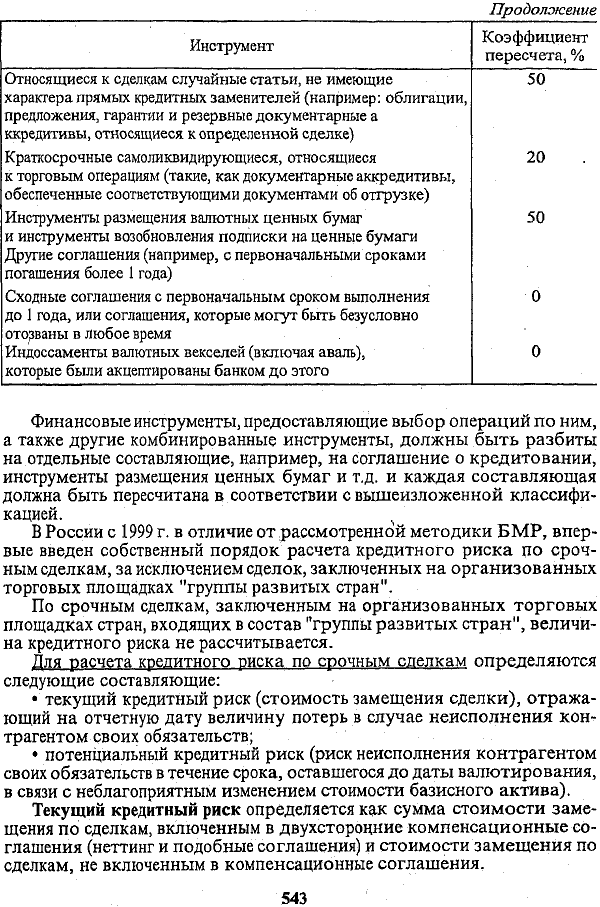

Для определения кредитного эквивалента сумм используют метод первоначальной суммы риска, при котором первоначальная сумма умножается на следующие коэффициенты перерасчета для вычисления будущей суммы риска (табл. 17.7).

Таблица 17.7 Коэффициенты перерасчета риска

===542===

Продолжение

Финансовые инструменты, предоставляющие выбор операций по ним, а также другие комбинированные инструменты, должны быть разбиты на отдельные составляющие, например, на соглашение о кредитовании, инструменты размещения ценных бумаг и т.д. и каждая составляющая должна быть пересчитана в соответствии с вышеизложенной классификацией.

В России с 1999 г. в отличие от рассмотренной методики БМР, впервые введен собственный порядок расчета кредитного риска по срочным сделкам, за исключением сделок, заключенных на организованных торговых площадках "группы развитых стран".

По срочным сделкам, заключенным на организованных торговых площадках стран, входящих в состав "группы развитых стран", величина кредитного риска не рассчитывается.

Для расчета кредитного риска по срочным сделкам определяются следующие составляющие:

• текущий кредитный риск (стоимость замещения сделки), отражающий на отчетную дату величину потерь в случае неисполнения контрагентом своих обязательств;

• потенциальный кредитный риск (риск неисполнения контрагентом своих обязательств втечение срока, оставшегося до даты валютирования, в связи с неблагоприятным изменением стоимости базисного актива).

Текущий кредитный риск определяется как сумма стоимости замещения по сделкам, включенным в двухсторонние компенсационные соглашения (неттинг и подобные соглашения) и стоимости замещения по сделкам, не включенным в компенсационные соглашения.

===543===

По сделкам, не включенным в компенсационное соглашение, стоимостью замещения признается:

• по сделкам на покупку - величина превышения текущей рыночной стоимости сделки над номинальной стоимостью данной сделки Если текущая рыночная стоимость сделки меньше или равна ее номинальной стоимости, стоимость замещения равна нулю;

• по сделкам на продажу - величина превышения номинальной стоимости сделки над текущей рыночной стоимостью данной сделки. Если номинальная стоимость сделки меньше или равна ее текущей рыночной стоимости, стоимость замещения равна нулю.

По проданным опционам, не включенным в компенсационное соглашение, стоимость замещения не рассчитывается.

По сделкам, включенным в компенсационное соглашение, стоимость замещения равна чистому сальдо рыночных стоимостей всех сделок, если оно положительное.

Компенсационное соглашение должно регулировать правовые взаимоотношения между банком и контрагентом таким образом, чтобы величина окончательного расчета определялась как разница между взаимными требованиями и обязательствами сторон.