ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 09.08.2024

Просмотров: 1028

Скачиваний: 1

СОДЕРЖАНИЕ

Глава 1. Цели и инструменты макроэкономического анализа.

1.1. Понятие макроэкономики, ее цели и инструменты анализа

1.2. Основные макроэкономические показатели и их содержание

1.3. Совокупный спрос и совокупное предложение. Факторы, их определяющие

2.1. Классическая модель макроэкономического равновесия

2.5. Равновесный объем национального производства в кейнсианской модели

2.7. Инвестиции и доход: эффект мультипликатора

3.1. Понятие экономического цикла и его фазы

3.2. Причины циклических колебаний в рыночной экономике

3.3. Особенности механизма и форм цикла в современных условиях

4.4. Государственная политика в области занятости

5.1. Сущность, причины и измерение инфляции

53. Социально-экономические последствия инфляции

6.1. Понятое и сущность денег. Денежная масса

6.2. Спрос на деньги: классическая и кейнсианская концепции

6.3. Предложение денег. Денежный мультипликатор

6.5. Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

7.1. Банковская система, ее структура и функции

7.2. Инструменты денежно-кредитной политики государства

7.3. Фискальная (налогово-бюджетная) политика государства

9.1. Объективные основы формирования и развития мирового хозяйства

9.2. Современные формы мирохозяйственных связей на микроуровне в торгово-производственной сфере

9.4. Международные валютно-кредитные отношения и формирование мирового финансового рынка

10.2. Теории международной торговли французских физиократов и английских классиков

10.3. Факторная теория международной торговли хекшера—олина. Парадокс в. Леонтьева

10.4. Теории распределения доходов от внешней торговли

11.2. Тарифные методы регулирования международной торговли

12.2. Анализ статей платежного баланса

12.4. Спрос на иностранную валюту и ее предложение

12.5. Системы обменного курса валют

13.2. Мультипликатор расходов в открытой экономике

14.1. Денежная и налогово-бюджетная политика при фиксированном обменном курсе

14.2. Результаты денежной и налогово-бюджетной политики в условиях плавающего обменного курса

15.2. Предпосылки экономического роста

15.3 Экономический рост и изменения в структуре экономики и общественных институтах

15.4. Факторы и типы экономического роста

16.2. Неокейнсианские модели роста е. Домара и р. Харрода

16.3. Неоклассические модели роста р. Солоу, док. Мида, а. Льюиса

17.1. Доходы населения, источники их формирования и способы распределения

Результаты фискальной политики. Допустим, что в экономике возросли государственные расходы G, повлекшие за собой увеличение совокупного спроса и сдвиг вправо кривой IS (рис. 14-2).

В закрытой экономике это привело бы к росту внутренней процентной ставки выше однако в открытой экономике равновесие уста

навливается в точке где внутренняя ставка остается на уровне мировой.

При росте государственных расходов национальный доход страны возрастает с до в результате чего спрос на деньги будет превышать их предложение. Однако при фиксированном обменном курсе и мобильности капитала избыточный спрос на деньги приведет к тому, что ЦБ начнет

|

А |

. 1-М LM' |

|

|

\fҐ I |

|

v/vy ... |

|

|

|

\ / ; —is' jC I jT ^^^ 1 |

|

|

|

|

|

1

|

О У0 У, У

Рис. 14-2. Реакция открытой экономики на изменение фискальной политики при фиксированном курсе

продавать национальную валюту и покупать иностранную. Это увеличит предложение денег, и кривая LMсдвинется в положение LM', так что процентная ставка останется на прежнем уровне.

Поскольку фискальная политика не изменяет процентную ставку, то ее можно считать достаточно эффективной с точки зрения совокупного спроса: рост государственных расходов при неизменной процентной ставке не вытесняет ни инвестиций, ни потребления, способствуя росту национального производства с У, до У2 ■ Правда, конечный эффект будет зависеть от вида кривой совокупного предложения: в классической модели объем производства останется без изменения, а цены вырастут; в нормальном кейнсианском случае будет и рост производства, и рост цен; в крайнем кейнсианском случае увеличение совокупного спроса приведет к максимально возможному росту национального производства.

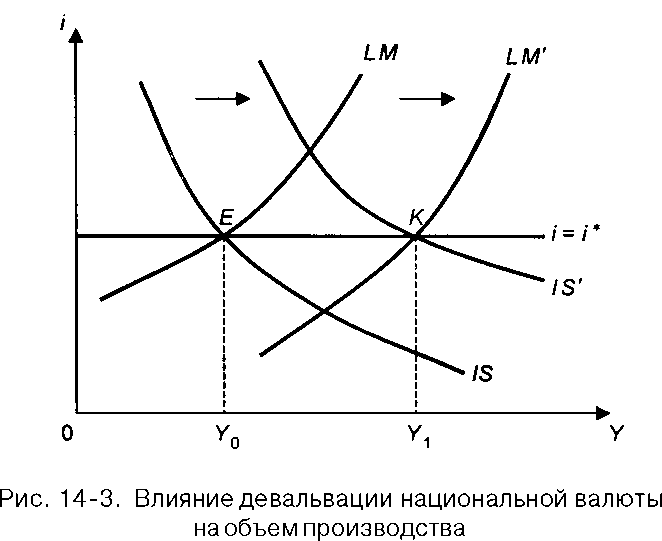

Влияние девальвации. При фиксированном обменном курсе девальвация — инструмент установления долгосрочного равновесия на валютном рынке. Допустим, в экономике сложились такие обстоятельства, что власти вынуждены были провести девальвацию национальной валюты. Какое влияние она окажет на открытую экономику?

Девальвация национальной валюты приведет к удешевлению экспорта и удорожанию импорта, так что в итоге торговый баланс страны улучшится. Кроме того, падение спроса на импортные товары будет сопровождаться его ростом на отечественные товары. Увеличение чистого экспорта и внутреннего спроса сдвинет кривую IS вправо, в положение IS' (рис. 14-3).

Увеличение совокупного спроса приведет к повышению на некоторое время внутренней процентной ставки до уровня выше мирового в результате чего возрастет приток капитала в страну. Вместе с тем рост

производства и доходов с У0 до повлечет за собой рост спроса на деньги, что вынудит ЦБ покупать иностранную валюту, чтобы увеличить денежное предложение. Вследствие этого кривая LMсдвинется вправо, в положение LM', и равновесие в экономике установится в точке К при внутренней процентной ставке, равной мировой.

Таким образом, девальвация национальной валюты может рассматриваться как эффективная мера экономической политики, поскольку она стимулирует совокупный спрос и оказывает благотворное влияние на национальный выпуск и занятость. Ее воздействие на национальную экономику аналогично влиянию фискальной политики.

Случай НИЗКОЙ МОБИЛЬНОСТИ КАПИТАЛА. Низкая мобильность капитала означает слабую реакцию капитала на изменение процентной ставки. В этом случае приток и отток капитала хоть и возможны, но сильно ограниченны, а внутренняя процентная ставка отличается от мировой.

На практике низкая мобильность капитала означает, что домашнее хозяйство не имеет возможности быстро обратить национальную валюту в иностранные активы, поскольку ЦБ не покупает и не продает свои международные резервы в этих целях. Он осуществляет операции с иностранной валютой по фиксированному курсу только для текущих торговых операций, т. е. экспортеры могут обменять выручку по специальному курсу на национальную валюту, а импортеры могут купить иностранную валюту также по фиксированному курсу. Однако ЦБ не проводит обменных операций для домашних хозяйств, желающих получить иностранную валюту для покупки иностранных облигаций или осуществления других инвестиционных проектов.

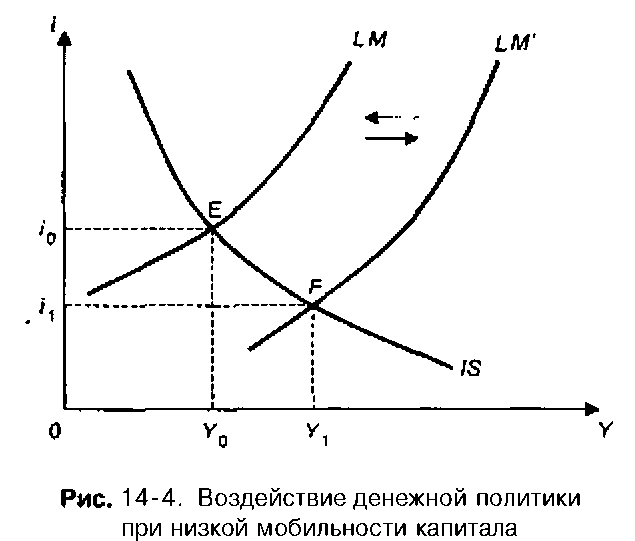

Влияние денежной политики. Если государство будет проводить стимулирующую денежную политику, то при увеличении предложения денег кривая LM сдвинется вправо, в положение LM' (рис. 14-4).

Рост денежной массы понизит процентную ставку, что будет стимулировать инвестиционный и потребительский спрос и увеличивать тем самым доход с У0 до Yx, соответствующий новой точке равновесия —~F.

При стабильном обменном курсе и возросшем национальном доходе прирост импорта будет опережать прирост экспорта, что приведет к дефициту счета текущих операций. Кроме того, снижение внутренней процентной ставки будет способствовать оттоку капитала из страны, а значит, росту дефицита счета капитала платежного баланса.

При дефиците платежного баланса поддержание фиксированного курса будет сопровождаться уменьшением валютных резервов ЦБ, что приведет к сокращению денежной массы в экономике. Это означает, что кривая с течением времени сдвинется влево, до своего первоначального положения LM, вызывая постепенное повышение процентной ставки, а значит, падение совокупного спроса и уровня дохода. Это, в свою очередь, приостановит отток капитала и улучшит сальдо торгового баланса. В конечном счете экономика окажется в исходном состоянии, характеризующемся точкой Е.

Таким образом, денежная политика при фиксированном курсе и слабой мобильности капитала имеет тот же эффект, что и в условиях высокой мобильности капитала: она не оказывает влияния на объем национального производства, а ее итогом является лишь сокращение валютных резервов ЦБ. С течением времени такая политика может закончиться девальвацией (или ревальвацией) национальной валюты, последствия которой были уже показаны выше.

|

А |

LM' 1-М / А / (к / |

|

|

i ^ /S- г F | »> |

|

|

t 1 ■ i - /S |

|

|

! ► |

О У0 У, У

Рис. 14-5. Воздействие финансовой политики при низкой мобильности капитала

Влияние налогово-бюджетной политики. Проведение государством стимулирующей налогово-бюджетной политики (например, увеличение государственных расходов G) вызовет рост совокупного спроса в экономике, что на графике отразится в виде правостороннего сдвига кривой IS в положение IS' (рис. 14-5).

Рост совокупного спроса, в свою очередь, приведет к расширению занятости, росту производства и доходов с 70 до У,. Поскольку увеличение дохода будет сопровождаться ростом спроса на деньги, то при неизменном денежном предложении это вызовет рост процентной ставки с i0 до г, и внутреннее равновесие переместится из точки Е в точку F.

Какие изменения произойдут во внешнем равновесии? Рост доходов, вызванный увеличением государственных расходов, окажет влияние на внешний баланс через расширение импортных закупок, что приведет к возникновению дефицита текущего счета. Поскольку международная мобильность капитала затруднена, то рост внутренней процентной ставки не вызовет притока капитала в страну и образования активного сальдо по счету капитала, как это происходит при высокой мобильности капитала. А это значит, что стимулирующая фискальная политика при низкой мобильности капитала лишь увеличивает дефицит платежного баланса, который ведет к росту спроса на иностранную валюту и порождает тенденцию к увеличению ее обменного курса. Однако поддержание валютного курса на фиксированном уровне заставит ЦБ удовлетворить растущий спрос путем продажи своих международных валютных резервов, что приведет к сокращению денежной массы в экономике. Сокращение денежной массы сдвинет кривую LM влево, в положение LM\ и повысит процентную ставку до уровня i2. Вслед за этим уменьшатся частные инвестиции и потребительские расходы, реагирующие на возросшую процентную ставку. В свою очередь падение совокупного спроса и снижение доходов с до сократит импорт, а значит, уменьшит дефицит текущего счета платежного баланса. Этот процесс будет продолжаться до тех пор, пока экономика не придет к нулевому сальдо платежного баланса и установлению равновесия в точке К.

Таким образом, в условиях низкой мобильности капитала и при фиксированном обменном курсе налогово-бюджетная политика эффективна только в краткосрочном периоде. С течением времени рост национального дохода увеличит импорт, а вместе с тем и спрос на иностранную валюту, который придется покрывать из валютных резервов ЦБ. В результате сокращения денежной массы и роста процентной ставки совокупный спрос в экономике вернется в исходное положение, однако его структура изменится: увеличится государственный расход за счет сокращения частных инвестиций и потребления домашних хозяйств. Национальный доход страны не изменится, а валютные резервы ЦБ сократятся.