ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1529

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

По влиянию на налогооблагаемую базу затраты банка делятся на три группы:

расходы, относимые на себестоимость банковских услуг (т.е. учитываемые на расходных счетах) и уменьшающие налогооблагаемую базу банка при расчете налога на прибыль;

расходы, учитываемые на расходных счетах, но не уменьшающие налогооблагаемую базу банка;

расходы, прямо относимые на убытки банка и не учитываемые при расчете налогооблагаемой базы банка.

===120===

5.3. Процентная маржа

Процентная маржа- разница между процентным доходом и расходом коммерческого банка, между процентами полученными и уплаченными. Она является основным источником прибыли банка и призвана покрывать налоги, убытки от спекулятивных операций и так называемое "бремя" - превышение беспроцентного дохода над беспроцентным расходом, а также банковские риски.

Размер маржи может характеризоваться абсолютной величиной в рублях и рядом финансовых коэффициентов.

Абсолютная величина маржи может рассчитываться как разница между общей величиной процентного дохода и расхода банка, а также между процентным доходом по отдельным видам активных операций и процентным расходом, связанным с ресурсами, которые использованы для этих операций. Например, между процентными платежами по ссудам и процентным расходом по кредитным ресурсам.

Динамика абсолютной величины процентной маржи определяется несколькими факторами:

объемом кредитных вложений и других активных операций, приносящих процентный доход;

процентной ставкой по активным операциям банка;

процентной ставкой по пассивным операциям банка;

разницей между процентными ставками по активным и пассивным операциям (спрэд);

долей беспроцентных ссуд в кредитном портфеле банка;

долей рисковых активных операций, приносящих процентный Доход;

соотношение между собственным капиталом и привлеченными ресурсами;

структурой привлеченных ресурсов;

способом начисления и взыскания процента;

системой формирования и учета доходов и расходов;

темпами инфляции.

Имеются различия между отечественными и зарубежными стандартами учета процентных доходов и расходов банка, которые влияют на размер процентной маржи.

Различаются два метода учета операций, связанных с отнесением сумм начисленных процентов по привлеченным и размещенным денежным средствам на счета расходов и доходов банка: кассовый метод и метод "начислений" ("наращивания").

При кассовом методе начисленные банком-кредитором проценты относятся на доходные счета только при реальном поступлении средств, т.е. на дату зачисления на корсчет средств, списанных со счета плательщика, или поступления средств в кассу. Отнесение банком-заемщиком начисленных по привлеченным ресурсам процентов на его расходные счета производится на дату их уплаты. Под уплатой понимается списание средств с корреспондентского счета банка а зачисление их на счет

===121===

клиента или выдача ему наличных из кассы. Проценты начисленные, но не полученные или не уплаченные банком учитываются на счетах доходов или расходов будущих периодов.

Метод "начислений" заключается в том, что все начисленные в текущем месяце проценты относятся на доходы или расходы банка независимо от того, списаны ли они со счета клиента или зачислены на него.

Практика формирования процентного дохода и расхода зарубежных коммерческих банков основывается на методе "начислений".

В российской банковской практике до 1998 года применялся только кассовый метод учета начисленных процентов. В настоящее время предусмотрено применение обоих методов после указаний ЦБ РФ. Метод начислений не разрешено применять к порядку отражения в учете начисленных процентов: 1) по ссудам, отнесенным ко 2-й, 3-й и 4-й группам риска; 2) по просроченному основному долгу по ссуде; 3) по размещенным средствам, если на последний рабочий день месяца по данному договору были просрочены процентные платежи.

При кассовом методе всегда есть переходящие суммы процентов. Например, российский коммерческий банк производит начисление процентов в свою пользу или в пользу клиента 28-го числа каждого месяца. При кассовом методе учета в доходы и расходы банка за май войдут проценты, начисленные за период с 28 апреля по 28 мая. В результате майская прибыль будет сформирована частично за счет процентного дохода и расхода, относящегося к апрелю (с 28 по 30 апреля).

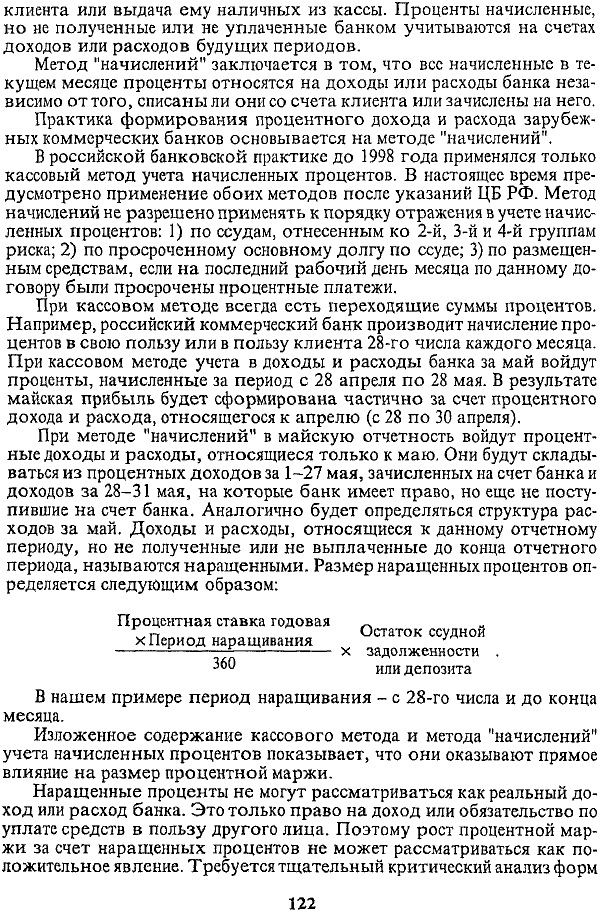

При методе "начислений" в майскую отчетность войдут процентные доходы и расходы, относящиеся только к маю. Они будут складываться из процентных доходов за 1—27 мая, зачисленных на счет банка и доходов за 28-31 мая, на которые банк имеет право, но еще не поступившие на счет банка. Аналогично будет определяться структура расходов за май. Доходы и расходы, относящиеся к данному отчетному периоду, но не полученные или не выплаченные до конца отчетного периода, называются наращенными. Размер наращенных процентов определяется следующим образом:

В нашем примере период наращивания - с 28-го числа и до конца месяца.

Изложенное содержание кассового метода и метода "начислений" учета начисленных процентов показывает, что они оказывают прямое влияние на размер процентной маржи.

Наращенные проценты не могут рассматриваться как реальный доход или расход банка. Это только право на доход или обязательство по уплате средств в пользу другого лица. Поэтому рост процентной маржи за счет наращенных процентов не может рассматриваться как положительное явление. Требуется тщательный критический анализ форм

===122===

организации кредитных отношений, приводящих к значительному размеру наращенных процентов. В зарубежной практике при просроченной более 90 дней задолженности по процентным платежам наращивание процентов прекращается. В нашей практике на размер наращенных процентов влияет просроченная задолженность, пролонгация долга банку (основного и процентных платежей), взыскание процентов в конце срока пользования ссудой.

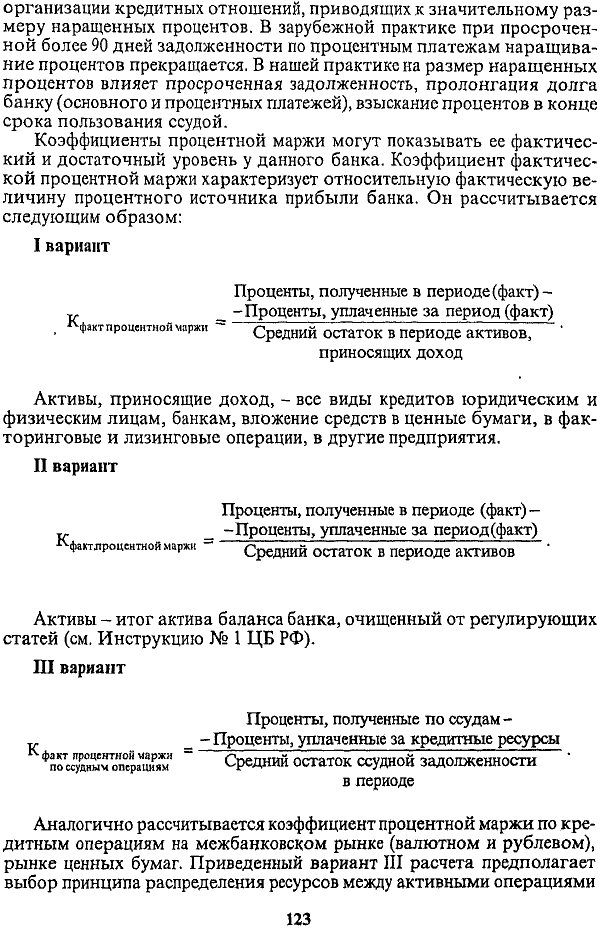

Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень у данного банка. Коэффициент фактической процентной маржи характеризует относительную фактическую величину процентного источника прибыли банка. Он рассчитывается следующим образом:

Аналогично рассчитывается коэффициент процентной маржи по кредитным операциям на межбанковском рынке (валютном и рублевом), рынке ценных бумаг. Приведенный вариант III расчета предполагает выбор принципа распределения ресурсов между активными операциями

===123===

банка. У крупных и средних банков это могут быть- 1) принцип общего "котла" ресурсов и 2) принцип, основанный на реструктуризации баланса с учетом ликвидности активов и востребуемости пассивов.

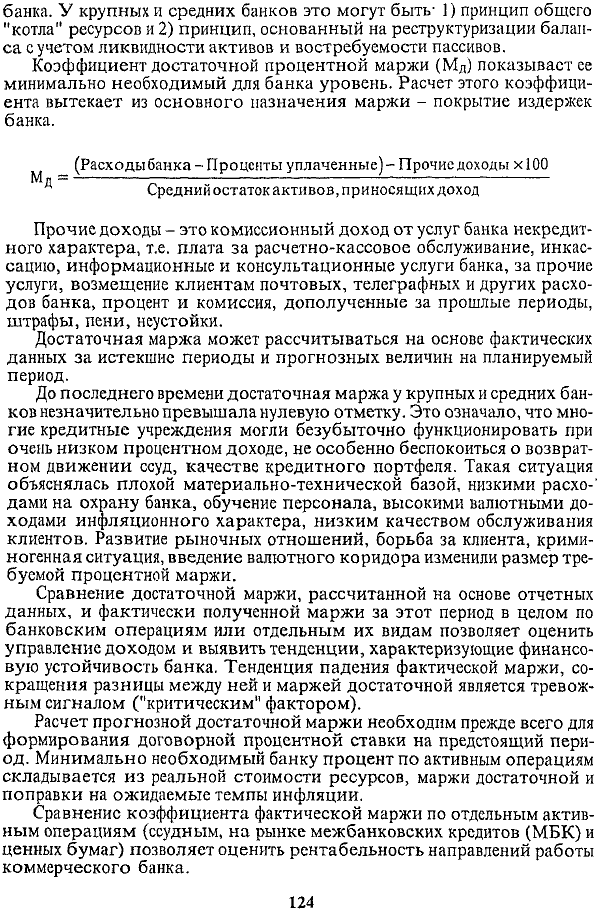

Коэффициент достаточной процентной маржи (Мд) показывает ее минимально необходимый для банка уровень. Расчет этого коэффициента вытекает из основного назначения маржи - покрытие издержек банка.

Прочие доходы - это комиссионный доход от услуг банка некредитного характера, т.е. плата за расчетно-кассовое обслуживание, инкассацию, информационные и консультационные услуги банка, за прочие услуги, возмещение клиентам почтовых, телеграфных и других расходов банка, процент и комиссия, дополученные за прошлые периоды, штрафы, пени, неустойки.

Достаточная маржа может рассчитываться на основе фактических данных за истекшие периоды и прогнозных величин на планируемый период.

До последнего времени достаточная маржа у крупных и средних банков незначительно превышала нулевую отметку. Это означало, что многие кредитные учреждения могли безубыточно функционировать при очень низком процентном доходе, не особенно беспокоиться о возвратном движении ссуд, качестве кредитного портфеля. Такая ситуация объяснялась плохой материально-технической базой, низкими расхо-' дами на охрану банка, обучение персонала, высокими валютными доходами инфляционного характера, низким качеством обслуживания клиентов. Развитие рыночных отношений, борьба за клиента, криминогенная ситуация, введение валютного коридора изменили размер требуемой процентной маржи.

Сравнение достаточной маржи, рассчитанной на основе отчетных данных, и фактически полученной маржи за этот период в целом по банковским операциям или отдельным их видам позволяет оценить управление доходом и выявить тенденции, характеризующие финансовую устойчивость банка. Тенденция падения фактической маржи, сокращения разницы между ней и маржей достаточной является тревожным сигналом ("критическим" фактором).

Расчет прогнозной достаточной маржи необходим прежде всего для формирования договорной процентной ставки на предстоящий период. Минимально необходимый банку процент по активным операциям складывается из реальной стоимости ресурсов, маржи достаточной и поправки на ожидаемые темпы инфляции.

Сравнение коэффициента фактической маржи по отдельным активным операциям (ссудным, на рынке межбанковских кредитов (МБК) и ценных бумаг) позволяет оценить рентабельность направлений работы коммерческого банка.

===124===