ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1603

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Суть транзитных платежей в общих чертах такова. При прохождении платежа транзитом через несколько кредитных организаций (или их подразделений) ДПП устанавливается между каждой парой организаций. При этом каждая организация, осуществляющая транзитный платеж, составляет новое поручение банка и указывает новую ДПП. Поручение каждого банка-отправителя платежа вместе с соответствующими экземплярами расчетных документов клиентов (или их электронными копиями), направляется по назначению избранным маршрутом и способом передачи информации. На основе документов, поступивших от каждого банка-отправителя платежа, каждым банком-исполнителем платежа расчетная операция отражается по корсчету (субсчету) с обособлением полученных средств на пассивном балансовом счете № 30222 "Незавершенные расчеты банка". Списание средств сданного счета осуществляется при наступлении ДПП в порядке, установленном для счета № 30220 "Средства клиентов по незавершенным расчетным операциям".

В процессе расчетов между банками нередко возникает необходимость в подкреплении банком-респондентом своего счета или, наоборот, возврата средств банком-корреспондентом со счета "ЛОРО". При этом опе-

===443===

рации по корсчетам "ЛОРО" и "НОСТРО" также должны проводиться в один календарный день. Рассмотрим, как данное требование достигается при перечислении средств через корсчет, открытый в подразделении расчетной сети Банка России. Банк-отправитель,перечисляя средства с этого счета, одновременно зачисляет их на активный счет № 30221 "Незавершенные расчеты банка". Списание сумм проводится после получения подтверждения в соответствии с ДПП в корреспонденции со счетом "НОСТРО" (при подкреплении счета банком-респондентом) или по счету "ЛОРО" (при возврате средств банком-корреспондентом со счета "ЛОРО"). Вбанке-исполнителе платежапри несовпадении ДПП с датой зачисления средств на корсчет в подразделении расчетной сети Банка России операция по этому счету совершается в корреспонденции со счетом №30222 "Незавершенные расчеты банка". В день наступления ДПП средства с последнего списываются в корреспонденции с соответствующими счетами "ЛОРО" или "НОСТРО".

Межбанковский клиринг

Главным направлением развития межбанковских расчетов в России является широкое распространение клиринга, а затем на этой базе — банковских организаций типа "банк банков".

Клиринг в банковской сфере может проводиться как внутри страны, так и между странами (международный валютный клиринг).

Организация межбанковского клиринга в каждой стране зависит от исторических особенностей развития банковской системы, модели ее построения и других факторов.

В зависимости от сферы применения межбанковский клиринг может быть: локальным - между банками какого-либо региона либо между банками определенной банковской группы и Гили) между филиала-ми одного банка (внутрибанковским-): общегосударственным - в пределах всей страны.

В свою очередь, специфика указанных видов межбанковского клиринга проявляется в способах их проведения. Исходя из последнего критерия можно выделить совершаемые клиринги:1) через учреждения центрального банка и крупнейшие коммерческие банки; 2) через специальные межбанковские организации - расчетные (клиринговые) палаты и жиросети (жироцентрали); 3) через клиринговый отдел (расчетный центр) головного банка - при расчетах между его отделениями (филиалами) - внутрибанковский клиринг.

Все эти способы проведения межбанковских клиринговых расчетов тесно взаимосвязаны. Конечное сальдо в любом случае оплачивается с корсчетов коммерческих банков, открытых в центральном банке.

Прообразами клиринговых банков в России явились такие мощные структуры, как Инкомбанк, Мосбизнесбанк, Промстройбанк, Волго-Вятский Промстройбанк. Создав расчетные центры, они постепенно перешли к проведению части платежей посредством зачета.

Основы межбанковского клиринга заключаются в следующем.

===444===

Базу для его проведения составляют корсчета банков, которые могут открываться друг у друга или в специальном клиринговом центре. Количество банков-участников определяет эффективность клиринга: чем больше объем операций, тем полнее происходит урегулирование взаимных требований.

Банковский клиринг тесно связан с межхозяйственным во многом благодаря тому, что зачитываются взаимные платежи клиентов, происходит зачет платежей банков.

Как уже отмечено, платежи могут проводиться на валовой либо на чистой основе. В первом случае расчеты по каждой сделке осуществляются отдельно^ во втором - банки-участники дают возможность требованиям и обязательствам накопиться на протяжении определенного периода времени (как правило, одного операционного дня). В конце периода проводятся расчеты только по взаимно зачтенным обязательствам. Такой взаимозачет сумм кредиторской и дебиторской задолженности может иметь место между двумя сторонами (двусторонний взаимозачет) или тремя и более сторонами (многосторонний взаимозачет).

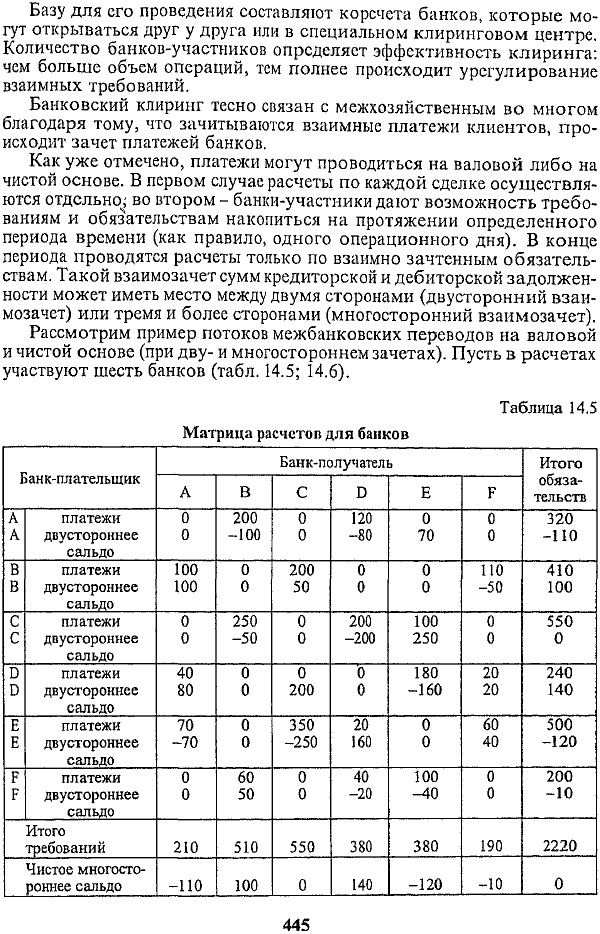

Рассмотрим пример потоков межбанковских переводов на валовой и чистой основе (при дву- и многостороннем зачетах). Пусть в расчетах участвуют шесть банков (табл. 14.5; 14.6).

Таблица 14.5 Матрица расчетов для банков

===445===

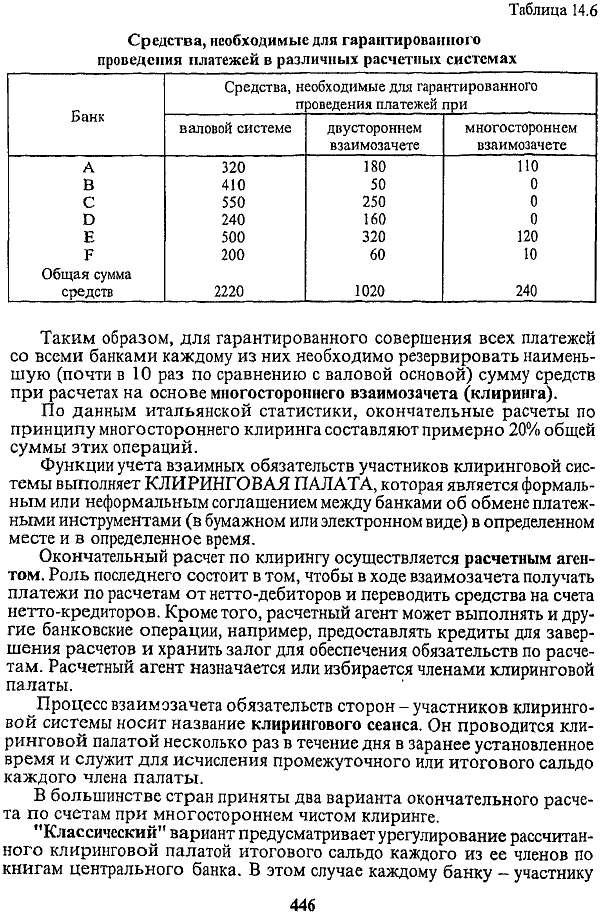

Таблица 14.6. Средства, необходимые для гарантированного проведения платежей в различных расчетных системах

Таким образом, для гарантированного совершения всех платежей со всеми банками каждому из них необходимо резервировать наименьшую (почти в 10 раз по сравнению с валовой основой) сумму средств при расчетах на основе многостороннего взаимозачета (клиринга).

По данным итальянской статистики, окончательные расчеты по принципу многостороннего клиринга составляют примерно 20% общей суммы этих операций.

Функции учета взаимных обязательств участников клиринговой системы выполняет КЛИРИНГОВАЯ ПАЛАТА, которая является формальным или неформальным соглашением между банками об обмене платежными инструментами (в бумажном или электронном виде) в определенном месте и в определенное время.

Окончательный расчет по клирингу осуществляется расчетным агентом.Роль последнего состоит в том, чтобы в ходе взаимозачета получать платежи по расчетам отнетто-дебиторов и переводить средства на счета нетто-кредиторов. Кроме того, расчетный агент может выполнять и другие банковские операции, например, предоставлять кредиты для завершения расчетов и хранить залог для обеспечения обязательств по расчетам. Расчетный агент назначается или избирается членами клиринговой палаты.

Процесс взаимозачета обязательств сторон - участников клиринговой системы носит название клирингового сеанса.Он проводится клиринговой палатой несколько раз в течение дня в заранее установленное время и служит для исчисления промежуточного или итогового сальдо каждого члена палаты.

В большинстве стран приняты два варианта окончательного расчета по счетам при многостороннем чистом клиринге.

"Классический"вариант предусматривает урегулирование рассчитанного клиринговой палатой итогового сальдо каждого из ее членов по книгам центрального банка. В этом случае каждому банку - участнику

===446===

системы взаимозачета в клиринговой палате открываются транзитные счета-позиции, деньги на которых фактически отсутствуют Остатки на таких счетах всегда равны нулю. Транзитный счет существует для учета обязательств и требований и ведется по каждому банку на основе поступающих и обрабатываемых документов. По данным этого счета выводится итоговое сальдо банка (оно может быть как дебетовым, так и кредитовым), которое затем передается на основные корсчета членов клиринговой палаты, находящиеся в центральном банке.

У этой системы есть ряд преимуществ. Прежде всего она значительно упрощает процесс расчетов. Кроме того, центральный банк может способствовать снижению риска для клиринговой палаты, обеспечив достаточные остатки на счетах участников, положение которых является нестабильным, или участников, деятельность которых связана с высоким уровнем риска. Причем в большинстве стран коммерческим банкам разрешено использовать клиринговые счета в центральном банке для выполнения резервных требований.

Второй вариант окончательного расчета по счетам основывается на методе "авансирования".Клиринговая палата создается в форме акционерного общества банками данного региона и действует как специальный клиринговый банк. Банки - участники системы взаимозачета открывают в клиринговой палате корреспондентские счета, на которые переводят часть своих средств, образующих первоначальный капитал клиринговой палаты. В свою очередь, клиринговая палата открывает свой корреспондентский счет в центральном банке.

Кроме того, банки - участники клиринговой системы создают в клиринговой палате страховой (резервный) фонд для непрерывного осуществления взаимных расчетов. Клиринговая палата имеет право в случае образования дебетового сальдо у какого-либо из своих членов выдать ему краткосрочный кредит за счет указанного фонда.

На основе взаимозачета кредитовых и дебетовых оборотов клиринговая палата ежедневно вносит соответствующие изменения в баланс каждого банка-участника. Информация об изменениях остатков средств клиринговой палаты по итогам работы за день поступает в центральный банк и относится на корреспондентский счет клиринговой палаты, а сведения по корреспондентским счетам банков передаются членам клиринговой системы.

Таким образом, в данном случае функции клиринговой палаты и расчетного агента осуществляются в рамках одного учреждения. Недостаток такого метода заключается в большем риске, чем при расчетах по книгам центрального банка.

Клиринг предполагает полную компьютеризацию всей банковской инфраструктуры, что позволяет проводить расчеты практически мгновенно. Таким образом, он должен включать электронно-телекоммуникационные системы: "клиент-банк", "банк-филиал", "банк-клиринговый центр".

Сеть клиринговых учреждений, оснащенных современными программно-техническими средствами и системами передачи данных, функционирующих на единой нормативно-правовой базе, образует клиринговую систему.

===447===

Организация подобных систем, помимо их прямого назначения, способствует существенному прогрессу в развитии всего банковского дела. Осуществляется стандартизация первичной банковской документации, улучшается ведение учетно-операционной работы, а со стороны центральных банков, помимо этого, обеспечивается косвенный контроль за состоянием ликвидности обслуживаемых клиринговыми системами коммерческих банков. Клиринговый режим предусматривает возможность образования на корсчете дебетового сальдо в силу автоматизма производства операций, поэтому возрастают требования к управлению рисками в таких системах.

Развертывание банковских корреспондентских связей, изучение зарубежного опыта межбанковских расчетов, подавляющую часть которых (до 80%) в развитых странах составляет клиринг, позволили приступить в России с конца 1992 г. к созданию соответствующих технологий и программных продуктов, к организации клиринга через крупнейшие коммерческие банки, клиринговые центры (КЦ) локального характера.

Высокий уровень рисков обусловил лицензирование частной клиринговой деятельности со стороны ЦБ РФ. В феврале 1993 г. Департаментом информатизации ЦБ РФ были утверждены Временное положение о клиринговом учреждении и Временное положение о порядке выдачи лицензий клиринговым учреждениям. С их утверждением российские клиринговые центры получили официальное право на существование. Впоследствии нормативная база по клирингу была расширена.

КЦ необходимо было получить две лицензии:на совершение банковских (в том числе клиринговых) операций, поддерживающих выполнение клиринга, и техническую лицензию, подтверждающую готовность КЦ к включению в систему электронных расчетов.

Клиентами клирингового учреждения могли быть его учредители, а также другие коммерческие банки и иные кредитные учреждения.

Первым клиринговым учреждением в России стала Центральная расчетная палата(ЦРП). В начале 1993 г. ряд кредитных учреждений получил техническую лицензию ЦБ РФ на клиринговую деятельность, что дало им право проводить электронные платежи. 19 ноября 1993 г. четыре организации: Межбанковский финансовый дом (МФД), Московский клиринговый центр (МКЦ), Банковские информационные технологии (БИТ, г. Тула) и Финансовая группа Урала (ФГУ, г. Челябинск) получили первые банковские лицензии на право открытия и ведения счетов, проведения межбанковских расчетов и клиринговых операций.

В России также приняты две базовые модели клиринга. По первой классической моделиклиринг производится без предварительного депонирования средств на счетах участников клирингового учреждения (эта схема разработана МФД). По второй - клиринг проводится с предварительным депонированием средств на счетах участников расчетов в клиринговом учреждении (ЦРП, БИТ, ФГУ). Рассмотренные выше клиринговые учреждения развиваются от валовой системы осуществления платежей между банками к собственно клирингу.