ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1271

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

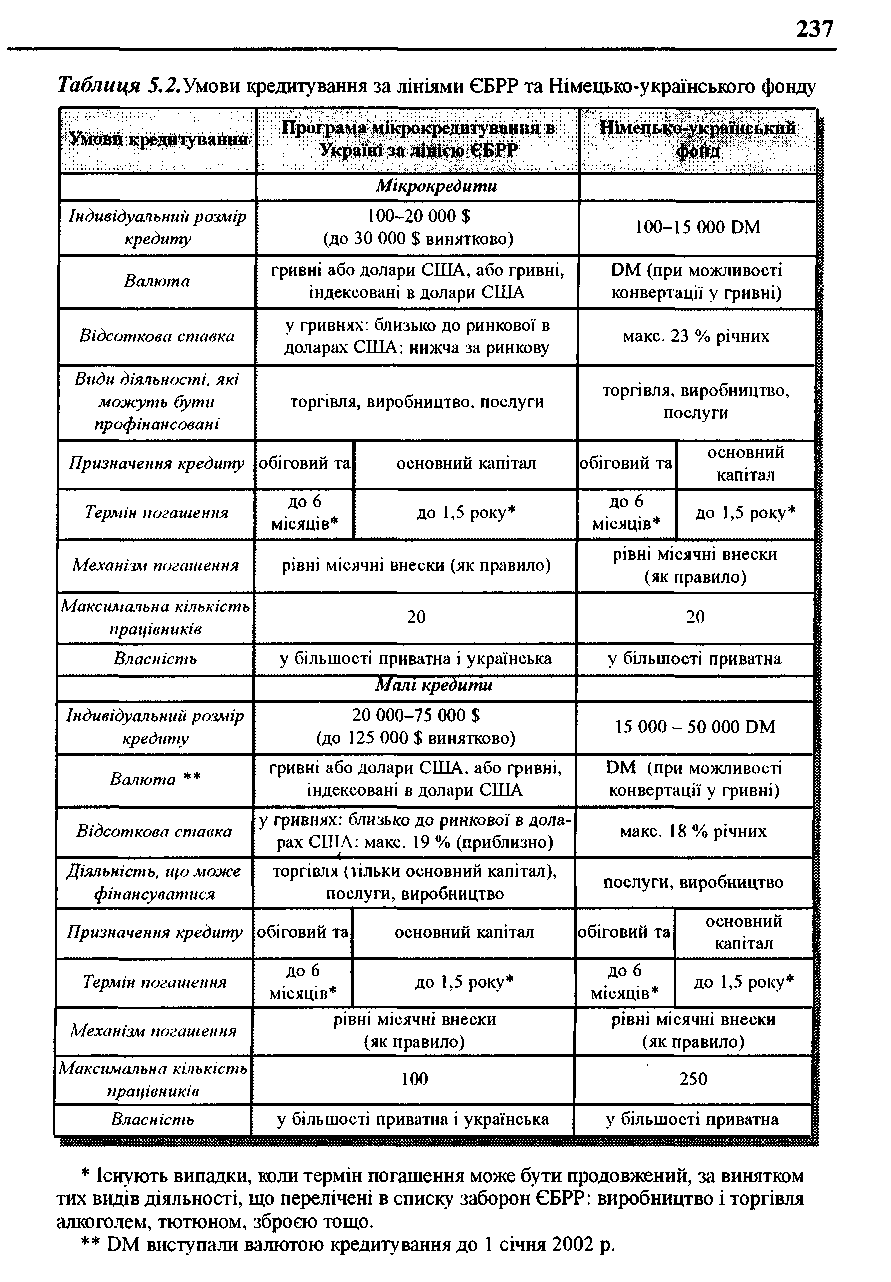

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Провідну роль в успішній реалізації Програми, яка орієнтована на певні цільові групи, відіграє підготовка місцевих кредитних експертів. Завдяки консультативно-технічній допомозі, яка надається TACIS, USA1D та німецькою програмою TRANSFORM, в українських комерційних банках-учасниках Програми засновуються відділи мікрокредитування. Відбір кредитних експертів проводиться банком-партнером спільно з його радником. Тренування нових кредитних експертів на початковому етапі фінансується за рахунок міжнародних донорських організацій і здійснюється, головним чином, консультантом разом з банком-партнером безпосередньо під час роботи, а також включає в себе певні теоретичні курси.

Головним завданням компонента технічного співробітництва є запровадження кредитної технології, що базується, в першу чергу, на аналізі характеру та історії підприємця, якості його бізнесу, вірогідності та прибутковості запропонованого проекту. Питання забезпечення також не повинне залишатися поза увагою, але, навмисно, є останнім у низці завдань, які кредитний експерт повинен виконувати. Високо цінується і заохочується персональна відповідальність позичальника за кредит, що надається на розвиток його бізнесу. Врахування неофіційного прибутку від бізнесу, і, таким чином, аналіз соціально-економічної сфери клієнта в цілому, маючи на увазі і його власні кошти, є невід'ємною частиною фінансового аналізу. Українські підприємства, особливо мікро-, зазвичай змушені приховувати вагому частину своїх прибутків для того, щоб мати можливість розвивати свій бізнес за умов засилля бюрократії, кримінальних структур, інших несприятливих обставин, зокрема високих та постійно змінюваних податків, недосконалих законів та постанов, що сприяють криміналізації малого бізнесу, передусім торгівлі.

Зусилля технічної співпраці спрямовані на запровадження ефективної процедури надання кредитів, що включає в себе ефективні правила делегування відповідальності банкам-партнерам. Зокрема, це стосується створення кредитного комітету, який складається з кваліфікованих працівників банку, що здатні розумно і зважено обговорювати та тверезо оцінювати ризики, пов'язані з окремими кредитами та приймати рішення про надання кредиту. Тому закономірно, що банки-партне-ри, з одного боку, відповідають 100%-во за кредитний ризик, а з іншого - мають право на отримання відсоткової маржі, що робить їх діяльність з мікрокредитування прибутковою та є головною передумовою для досягнення довго строкове сті.

Юридичні особи та приватні підприємці можуть отримати кредит у рамках

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Програми. Кредити мають бути спрямовані на фінансування діяльності в галузі виробництва, послуг та торгівлі (з певними обмеженнями, табл. 5.2).

5.4. Кредитна лінія національному банку україни від європейського банку реконструкції та розвитку для малих та середніх приватних підприємств

Розмір кредитної лінії становить 10 млн ЕКЮ.

Для отримання фінансування за цією кредитною лінією підприємства-пози-чальники повинні відповідати таким вимогам:

МСП мають відноситися до приватного сектора або контролюватися ним;

Вони повинні бути платоспроможними та життєздатними з комерційної точки зору;

Вони повинні мати не більше, ніж 500 працівників;

Фонди підприємства перед впровадженням проекту повинні становити не більше 2,5 мільйона доларів СІНА (на основі оновлення, без урахування вар тості будівель та землі);

МСП не може бути дочірньою компанією банку-учасника, який надає позику;

Співвідношення між боргом та власними коштами не повинно перевищувати 70:30 (на корпоративній основі, включаючи позику);

Коефіцієнт покриття обслуговування боргу не може бути меншим за 1,3:1;

Жодних суттєвих змін до статуту (структура акціонерів, вид діяльності тощо) не може бути внесено без попередньої згоди банку-учасника;

Розмір дивідендів повинен обмежуватися у відповідності до зобов'язань що до обслуговування боргу.

Фінансування у доларах США призначене на:

довгострокове фінансування засобів виробництва та постійний оборотний ка пітал;

короткострокове фінансування експортних контрактів;

короткострокове фінансування витрат на імпорт сировини, матеріалів, запас них частин, комплектуючих;

. оренду.

Позики не надаються для покриття наявних зобов'язань приватних підприємств перед банками-учасниками, фінансування житлових проектів, фінансування інвестицій у цінні папери.

Щодо інвестиційних проектів, ретроактивне фінансування може становити до 35 % суми позики для періоду не більше трьох місяців до схвалення позики або підписання договору про надання позики між банками-учасниками та НБУ, залежно від того, що відбулося пізніше.

У відповідності до офіційних процедур кредитування необхідно визначити відповідне додаткове забезпечення. Таке додаткове забезпечення та інші гарантії повинні покрити щонайменше 120 % позики; вони не можуть передаватися у заставу третім особам до повного повернення позики.

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Мінімальний розмір позики - 50 000 доларів США. Максимальний розмір - найменша сума з нижчезазначених:

2,5 мільйона доларів США; при цьому загальна сума позик одному позичаль нику (або групі позичальників чи учасників, пов'язаних між собою) не повин на перевищувати 5-ти мільйонів доларів США;

20 % капіталу та резервів банку-учасника;

70 % загальної вартості проекту;

• невеликих сум, що можуть бути потрібні відповідно до обґрунтованих вимог НБУ. Реальний період повернення позики залежатиме від обороту коштів, від

проекту і підлягатиме таким обмеженням:

для позик на експорт та імпорт цей термін відповідатиме циклу конвертації грошей позичальником, як правило, 6-12 місяців;

не перевищуватиме 5-ти років, включаючи щонайбільше два пільгових роки у разі, якщо остаточна дата виплати буде не пізніша за кінцеву дату повернення позики Національним банком України Європейському банкові (для траншу, з якого фінансується позика).

Відсоток, який підлягає сплаті, складатиметься з:

вартості коштів для банку-учасника (відповідно до змінного курсу долара LIBOR за шість місяців, плюс 300 основних пунктів);

маржі, що забезпечить банку-учасникові комерційний прибуток (очікується, що відсоткова ставка для МСП-позичальників буде між L1BOR плюс 400-SOO основних пунктів);

комерційне обгрунтованих зборів.

ЄБРР повинен розглянути і схвалити перші три позики, запропоновані кожним із банків-учасників.

Всі проекти мають затверджуватися на основі оцінки, проведеної банком-учас-ником, включаючи детальні бізнес-план та план експорту.

Проекти повинні забезпечити позитивну чисту теперішню вартість при ставці дисконту, яка б меншою мірою урівнювала майбутні грошові надходження з вартістю кредиту, включаючи відсоткові нарахування та інші збори.

Проект повинен містити спеціальний розділ, що обґрунтовував би його відповідність вимогам охорони навколишнього середовища (на рівні, прийнятому для ЄБРР); проекти також не повинні суперечити діючим в Україні природоохоронним законам та правилам.

Проекти не мають бути пов'язаними з азартними іграми, виробництвом міцних напоїв, військового спорядження, а також з товарами або діяльністю, які занесено до Природоохоронного списку ЄБРР.

Мінімальна сума проекту - 75 000 доларів США;

Максимальна - 4 мільйони доларів США.

Для інвестиційних проектів спонсор повинен внести щонайменше ЗО % від вартості проекту із власних коштів (включаючи значну суму у вигляді грошей).

Закупівля здійснюватиметься у відповідності до правил ЄБРР з тим, щоб товари та послуги реалізувалися за ринковими цінами і щоб рішення про капітальні інвестиції приймалися з урахуванням ефективності вкладення коштів на конкурентних засадах.

РОЗДІЛ 5. Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях Z3"

5.5. КРЕДИТУВАННЯ МАЛОГО ПІДПРИЄМНИЦТВА ЗА

КРЕДИТНОЮ ЛІНІЄЮ WESTERN NIS ENTERPRISE FUND

Western NIS Enterprise Fund - це інвестиційний фонд з капіталом 150 млн доларів США, наданим Конгресом Сполучених Штатів через американське Агентство міжнародного розвитку (USAID). Фонд було засновано у 1994 році для підтримки малих та середніх підприємств в Україні, Білорусі та Молдові шляхом фінансування приватного сектора і залучення зовнішніх ресурсів.

Відділ кредитування малого підприємництва (ВКМП) як частина Western NIS Enterprise Fund був заснований з метою фінансування малих підприємств в Україні. Сьогодні ВКМП розглядає проекти, надані підприємствами, які знаходяться на відстані не більш ніж 200 км від Києва, Львова та Харкова. Основними умовами кредитування є:

S фінансування надається у розмірі від 10 000 до 100 000 доларів США; •/ терміни сплати зобов'язань - від кількох місяців до двох років; S фінансові послуги надаються за ринковим курсом;

S графік сплати фінансування залежить від потреб кожного проекту. Скажімо, в сільськогосподарському секторі він може мати сезонний характер: кредити можуть повертатися після збирання та продажу врожаю;

S ВКМП не вимагає жодних офіційних гарантій від страхових компаній або банків, хоча забезпечення заставою обов'язкове, при цьому вартість і форма застави встановлюються на індивідуальній основі.

Для того, щоб мати право на одержання кредиту, проект повинен відповідати таким критеріям:

S заява має супроводжуватися анкетою ВКМП та бізнес-планом, складеним за

наведеною в анкеті схемою;

•/ проект повинен мати комерційну цінність і бути прибутковим для інвесторів; S підприємство-позичальник має бути приватним без участі держави; S підприємство може цілком належати місцевим власникам або бути спільним підприємством між іноземним та українським партнерами, при цьому частка українського партнера має бути не меншою ЗО % від загального капіталу; •S підприємство не повинне займатись виробництвом зброї, алкогольних напоїв,