ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1282

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Навіть якщо основна угода була виконана відповідно до договору, банк може прийняти лише ті документи, які повністю відповідають акредитиву. Рішення при цьому буде прийматися лише на основі документів (ст. 166 UCP), що відповідає принципу незалежності акредитива від основної угоди (ст. З і 4 UCP).

Принцип суворої відповідності документів і термінів вимагає, щоб вказана в акредитиві дата закінчення терміну для представлення документів і крайній термін відвантаження були неухильно дотримані. За документами, пред'явленими пізніше, банк має право не здійснювати платежі.

Якщо в акредитиві не вказано кінцеву дату для представлення документів, то вона настає одночасно з датою закінчення терміну акредитива. Максимальний термін між датою видачі відвантажувальних документів (дата відправлення товару) і їх представленням у банк становить 21 день, якщо положення в акредитиві не передбачають тривалішого проміжку часу.

Якщо закінчення терміну акредитива припадає на неділю або святкові дні, то термін представлення документів продовжується до наступного робочого дня. Однак, банки відхиляють транспортні документи, в яких вказано пізнішу дату їхньої видачі, ніж дата терміну закінчення акредитива. Граничної дати відвантаження, зафіксованої в акредитиві, таке продовження не торкається, і термін у 21 день за акредитивами, що не мають у собі граничну дату відвантаження, не продовжується (ст. 486 UCP).

Є особливості і у дотриманні термінів акредитивів, формулювання яких має точно визначений зміст. Так, наприклад, поняття «відправка у середині січня» охоплює період з 11 по 20 січня включно, а тому відвантаження 21 січня вважатиметься простроченим (ст. 53 UCP)

У тих випадках, коли виконуючим банком є банк-емітент (український), термін дії акредитива минає, приміром, у Києві. Акредитив оплачується відповідно тільки після одержання і перевірки документів співробітником відділу імпортних акредитивів банку. Виконуючий банк повинен мати достатньо часу (до семи банківських днів) для перевірки одержаних документів та вирішення питання щодо прийняття документів чи відмови від них, про що має бути повідомлено експортерові.

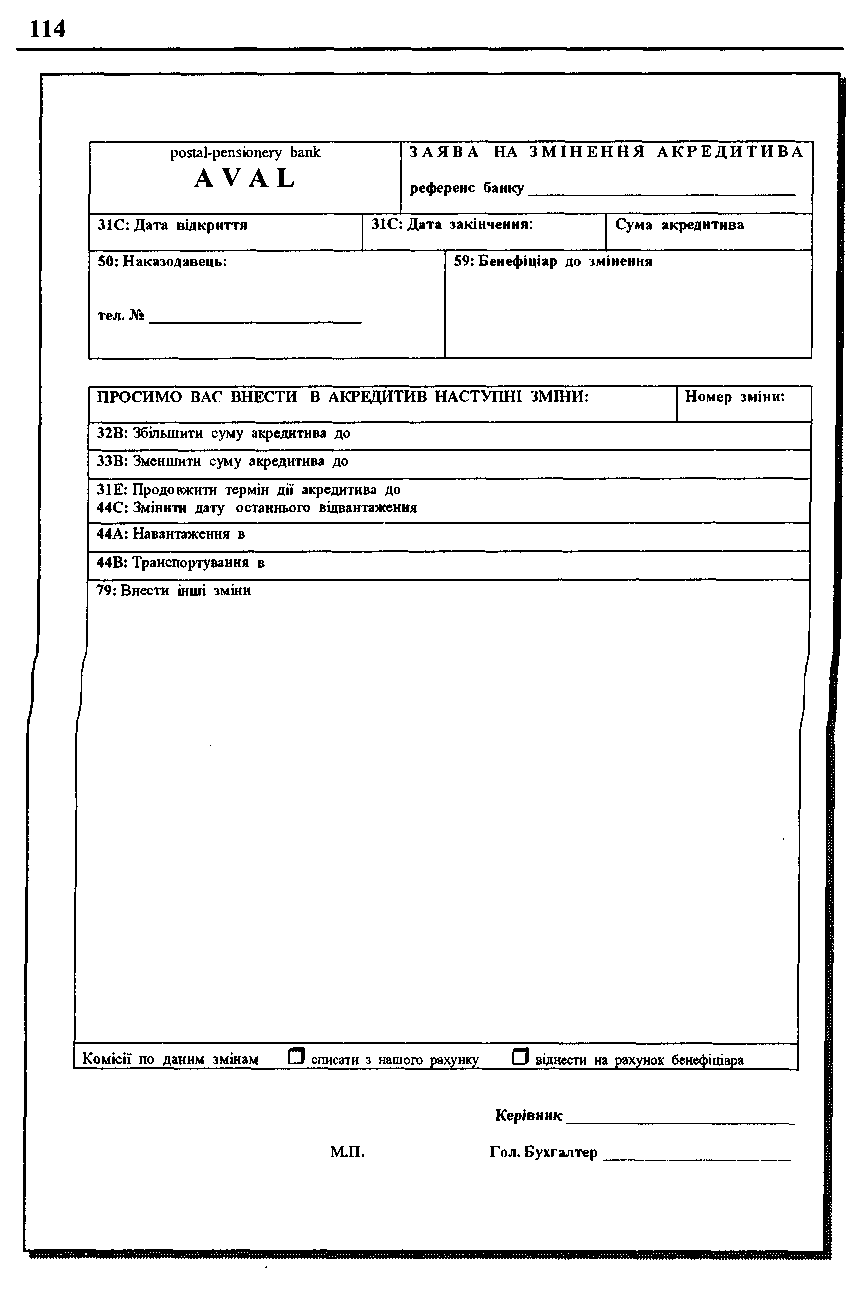

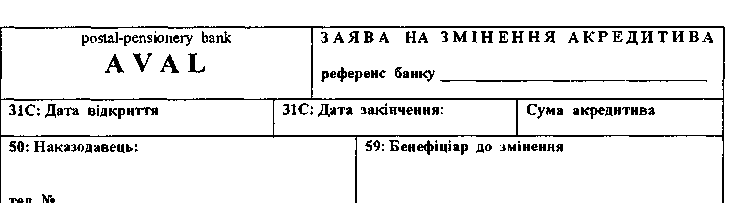

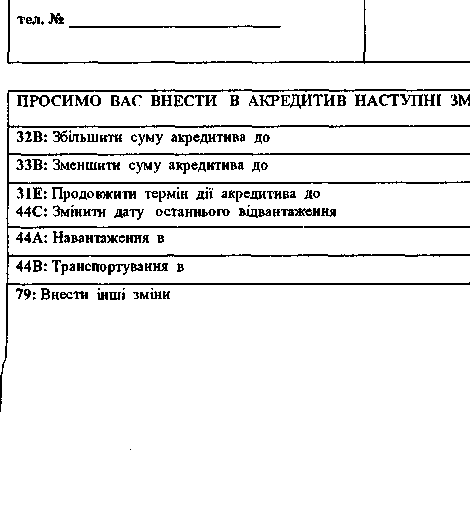

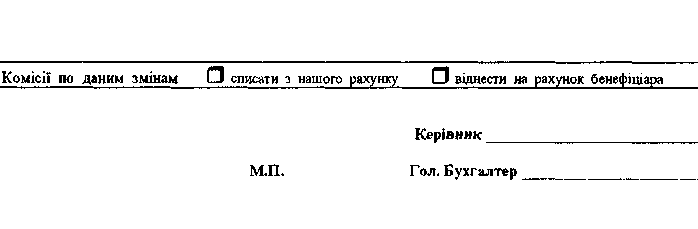

Зміна умов, анулювання і Як уже зазначалося, зміна умов закриття акредитивів безвідзивних акредитивів проводиться на

підставі листів наказодавців акредитивів

із точною вказівкою внесених змін, за умови і з підтвердженням згоди бенефіціара на внесення цих змін (див. с. 114). Такі листи повинні бути підписані двома уповноваженими особами організації-наказодавця акредитива, що мають право на підписання грошово-розрахункових документів, і скріплені печаткою даної організації. Всі зміни проводяться співробітниками банку-емітента у формі телекомунікаційних

8 — 2-2328

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 115

повідомлень, що спрямовуються на адресу іноземного банку на бланку телеграми або за системою SWIFT. При цьому всі зазначені наказодавцем акредитива реквізити передаються цим телекомунікаційним повідомленням, а на досьє акредитива робляться відповідні оцінки.

При закритті акредитива робиться повернення невикористаного залишку на рахунок організації-наказодавця акредитива, з якого він був відкритий, шляхом дебе-тування відповідного акредитивного рахунку. Якщо валюта акредитива не збігається з валютою рахунку наказодавця акредитива, то невикористаний залишок повертається з віднесенням курсових різниць, що виникають у результаті конверсії валют, за рахунок гривневого розрахункового рахунку наказодавця акредитива. Курсові різниці, що виникають у результаті зміни курсів іноземних валют у процесі дії акредитива, також відносяться за рахунок гривневого розрахункового рахунку наказодавця акредитива.

Якщо за акредитивом передбачено остаточний розрахунок, його закриття можливе тільки після усіх виплат у рахунок остаточного розрахунку. У випадку, коли співробітник відділу імпортних акредитивів анулює акредитив після закінчення терміну його дії, сповіщати іноземний банк про це не потрібно, оскільки відповідно до його даних акредитив буде анульовано іноземним банком у такий самий спосіб після закінчення терміну його дії.

Особливості використання

Акредитива в розрахунках при

Імпортних операціях

Підприємств України

Як зазначалося, акредитив є обіцянкою банку, що його відкрив, виплатити бенефіціарові (експортерові) за рахунок свого клієнта (імпортера) встановлену суму в узгодженій валюті, якщо експортер надасть в установлений час передбачені в акредитиві документи, які підтверджують відвантаження товару.

Застосування документарного акредитива у зовнішньоторгових угодах зумовлено такими обставинами:

Взаємна недовіра контрагентів. Продавець ризикує тим, що його товар не буде оплачений, тоді як для покупця існує ризик неотримання товару, і він ризикує здійсню вати передоплату, не будучи впевненим, що товар відвантажено.

Прагнення до отримання додаткових гарантій за рахунок участі в угоді третьої сторони - банку. Акредитив надає експортерові гарантії практично в тому самому об сязі, що й передоплата. Експортер прагне внести в договір купівлі-продажу умову про оплату на основі акредитива, якщо він недостатньо знайомий з імпортером і не впев нений у платіжній спроможності свого партнера.

За бажанням партнерів до акредитива українського банку може бути додане підтвердження першокласного західного банку. Підтвердивши акредитив, зарубіжний банк бере на себе зобов'язання, аналогічні зобов'язанням українського банку, що дає експортерові подвійну гарантію оплати.

8*

116 Розрахункові та кредитні операції у •зовнішньоекономічній діяльності підприємства

Здійснення розрахунків у формі документарного акредитива регулюється положеннями «Уніфікованих правил і звичаїв для документарних акредитивів» в редакції 1993 року (публікація Міжнародної торгової палати № 500).

Для відкриття акредитива клієнту банка необхідно:

Мати на власному поточному валютному рахунку кошти, необхідні для вис тавлення акредитива і покриття банківських комісій, які повинні бути спла чені за умовами контракту. Якщо у клієнта на час відкриття акредитива не достатньо власних коштів, то він може відкрити акредитив під кредит або кредитну лінію банку. Якщо клієнт є акціонером банку, то банк може відкри ти йому акредитив під заставу акцій.

Пред'явити в банк заяву на відкриття акредитива у двох примірниках, зас відчених підписами двох уповноважених осіб і печаткою організації. Форма заяви може самостійно коригуватись банками.

Пред'явити в банк копію відповідного контракту щодо імпорту.

У зв'язку зі складністю розрахунків у формі акредитива доцільно ще до підписання контракту проконсультуватися у відділі документарних операцій банку, спеціалісти якого допоможуть вибрати перелік документів, який зміг би максимально захистити клієнта від несумлінного виконання експортером контрактних зобов'язань, а також передбачити таку конфігурацію банків, комісії яких будуть мінімальні, а практика роботи відповідала б міжнародним стандартам.

За відсутності зауважень банку повідомлення про відкриття акредитива протягом 2-х робочих днів відправляються іноземному банку системою SWIFT або телексом.

У процесі виконання угоди може виявитися, що контрагент-експортер з певних причин не може прийняти ту чи іншу умову, вказану покупцем у тексті акредитива. Наприклад, він не може виконати відвантаження у встановлений термін або міг би відвантажити іншу продукцію, замість тої, що вказана в акредитиві, чи не може пред'явити документ. У такому разі імпортерові необхідно подати в банк підписану уповноваженими особами і завірену печаткою організації покупця (клієнта банку) заяву на зміну акредитива.

Акредитив є дуже гнучкою формою розрахунків - будь-які його умови можуть бути оперативно змінені.

Водночас потрібно мати на увазі, що деякі зміни, які погіршують умови для експортера (зменшення суми акредитива, скорочення терміну його дії, перенесення дати останнього відвантаження на більш ранній термін і т.п.) можуть бути внесені в акредитив тільки за згодою експортера. Тому, щоб уникнути будь-яких затримок і труднощів під час виконання відповідної угоди, доцільно досягти попередньої згоди з іноземною стороною.

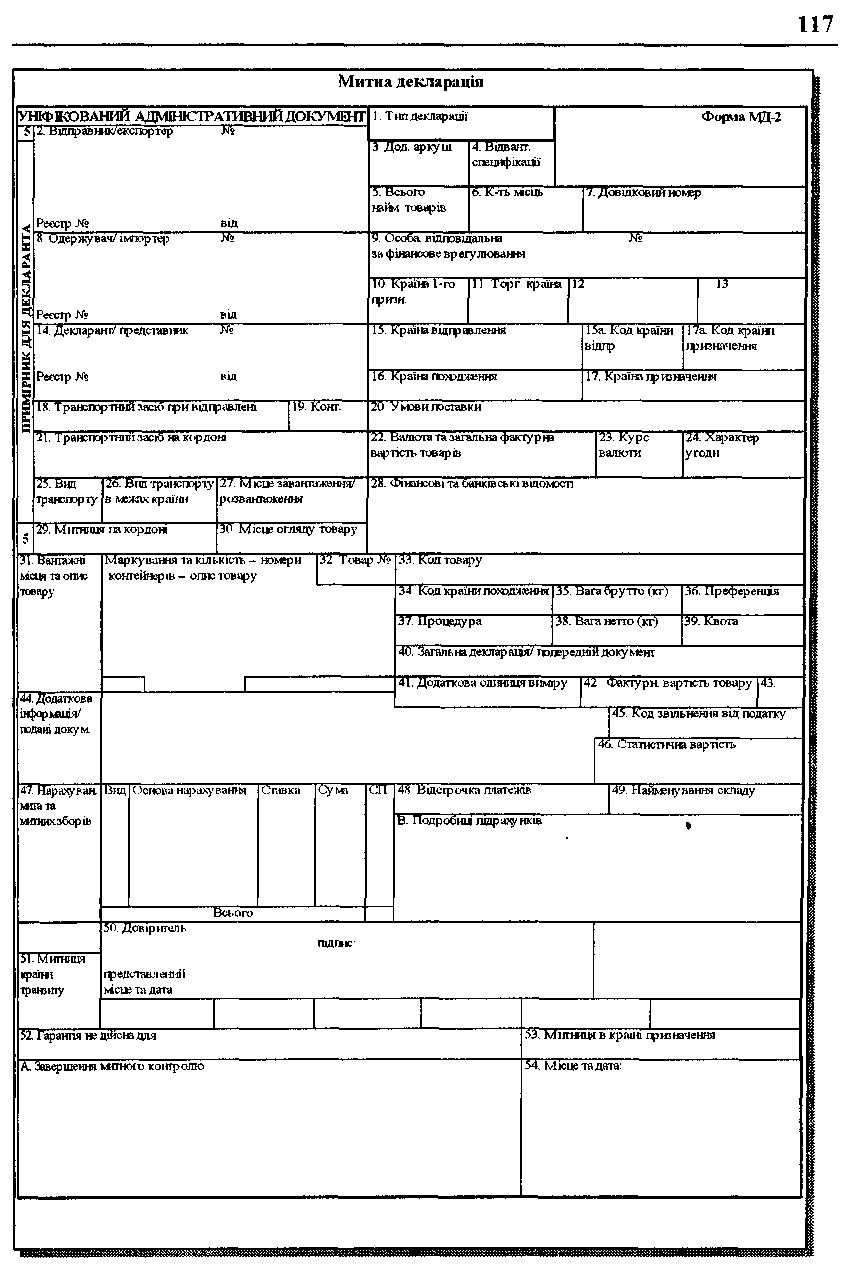

По закінченні угоди імпортер зобов'язаний представити в банк ввізну митну декларацію (див. с. 117).

118 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

Перед початком переговорів із зарубіжним покупцем доречно проконсультуватися у банку щодо того, яку форму розрахунків вигідніше обрати в кожному конкретному випадку.

Зовнішньоекономічні контракти складаються відповідно з «Положенням про форму зовнішньоекономічних договорів (контрактів)» від 5 жовтня 1995 р. (№ 75) Міністерства зовнішніх економічних зв'язків і торгівлі України, а також постанови Кабінету Міністрів України і Національного Банку України від 21 липня 1995 р. (№ 444) «Типові платіжні умови зовнішньоекономічних договорів (контрактів)».

При складанні контракту з оплатою акредитивом у пункті «Умови платежу» необхідно зазначити, що оплата виконується шляхом відкриття безвідзивного документарного акредитива. Водночас слід вказати і наступне:

Термін виставлення акредитива. Наприклад, «акредитив повинен бути ви ставлений протягом днів з дати підписання контракту», або «акредитив пови нен бути виставлений не пізніше днів з дати підписання контракту».

Підтвердженим чи непідтвердженим є акредитив. За необхідності підтвер дження окремого банку потрібно його вказати.

Спосіб виконання акредитива. Таке виконання можливе шляхом «платежу по пред'явленню» або «з розстрочкою платежу».

Банк, який буде виконувати акредитив. Це може будь-який із вітчизняних банків, підтверджуючий банк або банк бенефіціара.

Дата закінчення акредитива, її потрібно точно визначити. Якщо акредитив виконується в іноземному банку, то потрібен певний час на пересилання документів після відвантаження товару. Термін дії акредитива розраховується так: дата останнь ого терміну відвантаження плюс 14 днів. Ця дата і буде терміном закінчення акре дитива.

Сума акредитива. Якщо акредитив покриває не всю вартість контракту, а тільки його частину, то в контракті доцільно це зазначити. Наприклад, «акредитив відкривається на 50 відсотків вартості контракту».

7. Перелік документів, необхідних для відкриття акредитива. Занадто великий перелік може затримати перевірку документів і оплату акредитива. Як правило, для відкриття акредитива необхідними є такі документи: інвойс; транс портний документ; митна декларація (копія); сертифікат якості, якщо необхідно перевірити якість товару (див. розд. 2); акт прийому-передачі на випадок домо вленості сторін.