ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1290

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

154 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

опротестування, надсилання повідомлень тощо. Після цього банк видає вексель платнику.

Банк виконує доручення векселеутримувачів і бере на себе відповідальність за пред'явлення векселів у термін платнику і одержання належних платежів. Якщо платіж надійде, вексель повернеться боржнику. У разі ненадходження платежу вексель повертається векселеутримувачу, але з опротестуванням неплатежу. Отже, банк відповідає за наслідки, які з'явилися через невчинення протесту.

Якщо при врахуванні векселів банк зазнає певного ризику, оплачуючи вексель (за мінусом дисконту), то, здійснюючи інкасо векселя, він приймає на себе лише доручення одержати належний за векселем платіж у визначений термін і передати його власнику векселя. Роль банку зводиться лише до точного виконання інструкцій клієнта-векселеутримувача. За здійснення інкасо банк отримує комісійну винагороду.

Банк приймає для інкасування векселі з оплатою в тих місцях, де є установи банків. Вексель передається для інкасування з написом про передоручення на ім'я

банку, який ставиться на його звороті у вигляді «Сплатіть за наказом банку.

Валюта на інкасо» і засвідчується підписом векселедавця. Прийнявши на інкасо векселі, банк зобов'язаний своєчасно переслати і'х за місцем платежу і сповістити платника повідомленням про надходження документів на інкасо.

У разі неодержанні платежу за вексель банк зобов'язаний подати його для опротестування від імені довірителя (якщо останній не дав розпорядження повернути йому неоплачений вексель), а також повідомити його про виконання доручення.

За виконання доручення щодо інкасування векселів банк має право на:

відшкодування витрат за відправлення та отримання векселів і одержання пла тежу, коли платіж за векселем необхідно одержати в іншому місці;

винагороду (комісію) за виконання доручення.

Банк не несе відповідальності за втрату векселів на пошті, несвоєчасне одержання і'х у місці платежу з вини пошти, за упущення або недоліки, допущені нотаріусом (судовим виконавцем) при опротестуванні та за незалежні від банку обставини, які можуть призвести до невигідних для клієнта операцій.

Всі операції з інкасування векселів проводяться банком згідно з укладеними договорами з клієнтами. Для укладання договору векселеутримувач надає банку такі документи:

•S заяву;

*/ оригінали векселів, що виставляються для інкасування;

•S дві ксерокопії кожного векселя;

^ документ, що підтверджує товарний характер векселів.

Всі документи залишаються в розпорядженні відповідального працівника банку для прийняття рішення. При цьому пред'явнику надається розписка про отримання векселів.

На інкасування не рекомендується приймати векселі:

неакцептовані переказні;

недоміцильовані;

терміном платежу менше десяти днів від моменту прийняття на інкасо.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 155

Доміциляцією називається призначення платником за векселем будь-якої третьої особи, а такі векселі - доміцильованими. Зовнішньою ознакою доміцильованих векселів є напис на лицьовому боці векселя «Доміцильований» або «Платник (банк)» І підпис доміциліата.

Банк може за дорученням векселедавця або трасата здійснювати платежі за векселем у встановлений термін. Банк у цьому разі, на відміну від інкасування, векселів не є одержувачем платежу, а стає платником.

Виступаючи як доміциліат, банк не ризикує, оскільки він оплачує вексель лише в тому випадку, якщо платник вніс йому раніше вексельну суму або якщо платник має у нього на своєму розрахунковому (поточному) рахунку достатні кошти І уповноважує банк списати з його рахунку суму, необхідну для оплати векселя. У противному разі банк відмовляє в платежі, і вексель опротестовується звичайним порядком проти векселедавця. За оплату векселя, як особливий платник, банк може стягувати комісію, а оплачені векселі відсилає клієнтові. Для осіб, які мають у даному банку розрахунковий (поточний) рахунок, оплата доміцильованих векселів може здійснюватися безплатно..

Всі операції з доміциляції векселів виконуються на підставі укладеного з клієнтом (який може бути як векселедавцем, так і акцептантом векселя) договору, в якому записуються умови надання даної послуги банком-доміциліатом.

Підставою для розгляду питання про виконання банком функцій доміциліата є:

S письмова заява платника по векселю;

S реєстр векселів, що пропонуються для доміциляції; S документ, що підтверджує товарний характер векселів.

Надані документи залишаються в розпорядженні працівника банку.

Обов'язковою умовою для прийняття на себе функцій доміциліата є розрахункове касове обслуговування платника в банку. Тому банк не виступає доміциліатом з векселів векселедавців (акцептантів), розрахунковий рахунок яких відкритий в іншому банку.

Борг трасанта вважається погашеним після оплати векселя готівкою, перерахуванням вказаної у ньому суми на банківський рахунок пред'явника чеком чи переказом. Після оплати пред'явник векселя повинен його повернути трасату з поміткою про оплату, яку ставлять на зворотному боці векселя.

ІДО Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

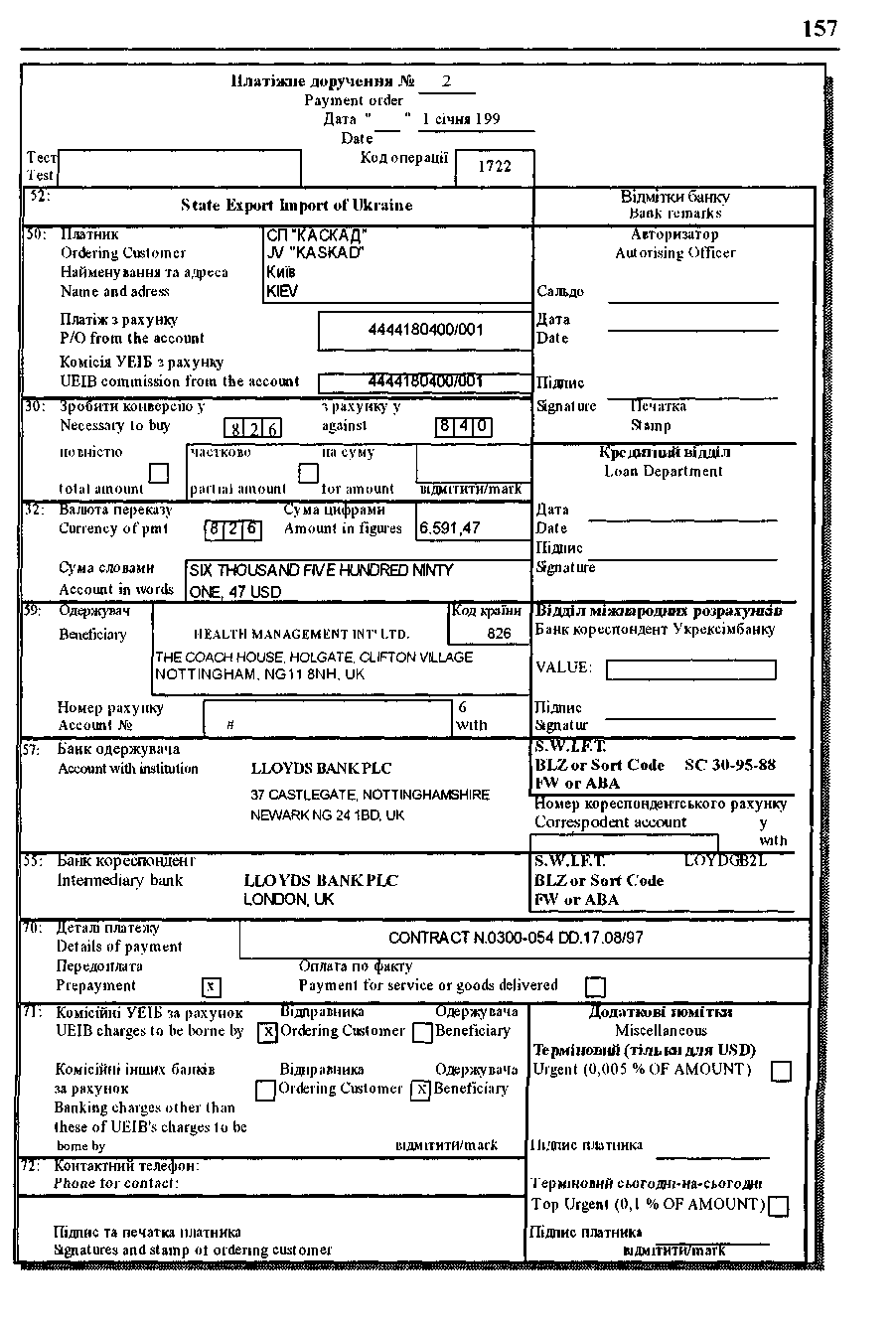

3.6. Механізм розрахунків платіжними дорученнями

Ще одним засобом платежу, використовуваним у міжнародній торгівлі, є банківський переказ. Це розрахункова банківська операція, яка полягає у пересиланні платіжного доручення одного банку іншому (див. с. 157). Платіжне доручення є наказом клієнта банку, складеним на основі вказівок платника (перека-зодавця) - клієнта банку, адресованим своєму банкові-кореспонденту, про виплату певної суми грошей переказоотримувачу (бенефіціару). Платіжними дорученнями розраховуються з постачальниками та підрядниками у разі передоплати ними за узгодженням із кредиторами. Банки приймають платіжні доручення тільки за наявності грошей на рахунках платників.

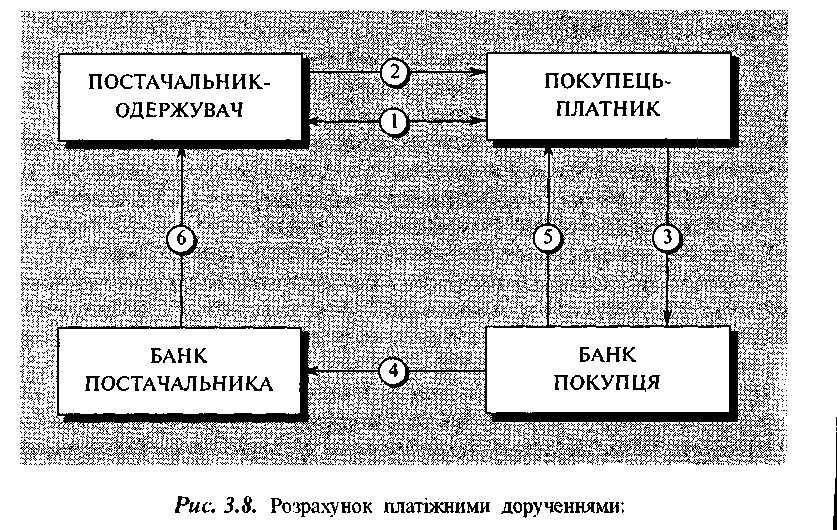

При розрахунку дорученнями скорочується час і документообіг операції (рис. 3.8).

1 - укладання угоди; 2 - цінності, роботи, послуги; 3 - платіжне доручення; 4 — платіжне доручення; 5 — витяг з розрахункового рахунку про списання суми; 6 - витяг з розрахункового рахунку про зарахування суми.

Українські підприємства, які розраховуються з іноземними контрагентами за куплені товари за допомогою банківського переказу, складають заяву на переказ, в якій містяться інструкції для банку щодо умов виплати грошей переказоотримувачу.

15о Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

У цьому документі переказодавець вказує:

повне найменування платника;

найменування банку платника;

номер банківського рахунку, який дебетується;

код валюти та суму платежу;

повне найменування, адресу бенефіщара;

найменування банку та номер рахунку бенефіціара;

найменування, номер і дату документа (контракту і т.п.), за яким прово диться оплата;

особу, що несе витрати за здійснення переказу (банківська комісія та поштові чи телеграфні витрати);

• мету і призначення переказ}' (найменування товару та послуг, за які відбувається оплата).

_ ЗАПИТАННЯ ДЛЯ САМОКОНТРОЛЮ

Що таке акредитив?

Які документи використовують при угоді з акредитивом?

Який банк називають емітентом?

Назвіть типи акредитивів.

У чому полягає відмінність револьверного акредитива від акредитива на по стачання товарів у кілька етапів?

Назвіть фази документарного акредитива.

У чому полягає угода про відкриття акредитива?

Як використовують акредитиви в розрахунках при імпортних операціях під приємств України?

Чи можна змінювати умови акредитива українським експортерам?

Хто несе витрати за акредитивними операціями?

Що таке міжнародне інкасо?

Які нормативні документи регулюють інкасові розрахунки?

Назвіть типи інкасо. Чим вони відрізняються?

Що таке тратта?

Які сторони найчастіше беруть участь у інкасо?

Схарактеризуйте фази документарного інкасо.

Чим відрізняються умови інкасо Д/П та Д/А?

Схарактеризуйте зміст інкасового доручення.

Обґрунтуйте зручності використання інкасової форми розрахунків з позиції експортера та імпортера.

У чому полягає перевага чека як засобу платежу?

Яка особливість складання ордерного чека?

В якій валюті виписують єврочеки?

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства

159

Які види чеків потребують супроводження спеціальними гарантійними картками?

Поясніть порядок користування дорожніми чеками.

Чим характеризуються корпоративні пластикові картки?

Які основні правила користування чековою гарантійною карткою?

Яке призначення має PIN-код?

Що таке вексель?

Чим відрізняється соло-вексель від тратти?

Що таке аваль векселя?

Назвіть види індосаментів.

Дайте описи основних видів чеків.

Розкажіть про рух чеків за схемою розрахунків чеками.

Чим чеки відрізняються від акредитивів?

Чи є переваги у чеків проти кредитних карток? Опишіть основні з них.

Коли вперше з'явилися в Україні подорожні чеки?

Які недоліки розрахунків по іноземних боргах за допомогою чеків?

Які чеки використовуються в міжнародних переказах? Чи мають перерахо вані далі чеки розповсюдження? (Чеки, виписані покупцем на свій банк; чеки, виписані банком покупця на банк продавця; чеки, виписані банком покуп ця на банк в країні продавця, іншій, ніж банк продавця; чек, виписаний бан ком покупця на третій банк, не в країні продавця).

СИТУАЦІЯ 1

Фірма «Астра» вирішила перепродати одержаний вантаж іншим компаніям, її керівники звернулися до вас як до експерта по ЗЕД із запитанням про можливість застосування інкасової форми розрахунків з їх звичайними контрагентами, з котрими вони працюють уже півроку, використовуючи акредитивну форму розрахунків. При цьому жодних затримок та скарг не було.