ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1319

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Варто пам'ятати, що днем закінчення контргарантії (виданої банком експортера на користь банку, який діє в якості гаранта) повинна бути дата, відмінна від дня закінчення гарантії, щоб існувала можливість для поштових відстрочень, тому що

РОЗДІЛ 7. Банківські гарантії як інструмент забезпечення платежів у зовнішньоекономічній діяльності підприємства

необхідно переконатися, що банк, який діє в якості гаранта, має достатньо часу для контакту з банком-контргарантом у випадку виникнення претензії. Отже, контрга-рантія повинна закінчуватися не пізніше ніж через 15 днів після самої гарантії. В окремих випадках можливо збільшення зазначеного терміну.

7.3. ТИПИ, ФОРМИ І ВИДИ БАНКІВСЬКИХ ГАРАНТІЙ

У банківській практиці відрізняють відзивні та безвідзивні типи гарантій.

Відзивна банківська гарантія означає, що вона може бути відізвана або її умови можуть бути змінені банком-гарантом без попереднього повідомлення бе-нефіціара. Така гарантія не містить твердого зобов'язання банку перед бенефіціаром і, отже, не є достатнім забезпеченням для бенефіціара.

Більш доцільне застосування безвідривної банківської гарантії. Вона означає, що не може бути відізвана, а її умови не можуть бути змінені без згоди бенефіціара.

З погляду підстави для реалізації гарантії поділяються на безумовні й умовні.

Під виставленням безумовної гарантії розуміється, що банк-гарант виконує свої зобов'язання перед бенефіціаром (здійснює йому платіж) за його простої першої вимоги, навіть якщо вона нічим не обумовлена і не підтверджена наданням будь-яких додаткових документів. Такий тип гарантії найвигідніїдий бенефіціарові, оскільки максимально захищає його інтереси і невигідний принципалу. Реалізація безумовної гарантії відбувається внаслідок одностороннього ухвалення рішення бенефіціаром, тобто виключається можливість виникнення будь-яких суперечок. Вимога бенефіціара повинна бути тільки заявлена в межах суми і терміну гарантії. При виставленні безумовних гарантій банк-гарант використовує формулювання: «Безумовно гарантуємо», «Гарантуємо безумовний платіж за першою вимогою бенефіціара», «Гарантуємо безумовний платіж за першою простою вимогою бенефіціара, незалежно від можливих заперечень з боку принципала» тощо. Як правило, безумовні гарантії виставляються за дорученням серйозних клієнтів банку, і за ними вимагається покриття.

Умовна гарантія менш вигідна бенефіціарові, оскільки її реалізація залежить від виконання певних умов, як наприклад:

бенефіціар має зазначити причину заяви своєї вимоги по гарантії, наприклад, додавши сертифікат про те, що він виконав свої зобов'язання за контрактом, а його контрагент не здійснив платіж у встановлені терміни;

до вимоги бенефіціара на платіж в рахунок гарантії повинні бути додані доку менти, що підтверджують виконання ним своїх зобов'язань за контрактом (ко мерційні або інші документи); такі гарантії, що передбачають надання ком плекту вантажних документів, називаються документарними;

вимога бенефіціара в рахунок гарантії повинна бути підтверджена спеціаль ним документом - свідченням повноважної третьої особи (наприклад, торго вої або торгово-промислової палати, органами сертифікації товару, арбітра жем) про те, що контрагент (принципал) не виконав своїх зобов'язань;

284 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

• згода принципала на здійснення платежу в рахунок гарантії - така умовна га рантія найменш вигідна для бенефіціара.

У міжнародній практиці застосовуються, в основному, прямі гарантії і контрга-рантії.

За прямими гарантіями банк-гарант приймає на себе зобов'язання безпосередньо перед бенефіціаром, тобто банк експортера дає свою гарантію безпосередньо іноземному бенефіціару. Цей тип гарантії підпорядковується законам країни, в якій знаходиться банк експортера, і має, як правило, термін дії.

В основу впорядкування прямих гарантій у загальному випадку покладено схему:

Адресат/одержувач гарантії.

Преамбула (введення):

S договір, пропозиція, номер, дата;

S назва проекту, тендерна документація, референції;

•S предмет постачання, умови платежу;

S предмет гарантії або договірна угода про упорядкування гарантії.

• Основний текст (заява про зобов'язання): S гарант;

•S замовник гарантії; •S одержувач гарантії; •S зобов'язання з платежу:

за першою письмовою вимогою або/і

повідомленням, тобто підтвердженням того, що наступив гарантійний випадок;

додатковим пред'явленням документів на максимальну суму;

процедура скористання гарантією, можлива знижка.

Термін дії/повернення гарантійного документа.

Правова допустимість упорядкування гарантії.

Встановлення чинного права.

Підпис гаранта.

Складання прямих гарантій часто є неможливим, оскільки за практикою багатьох країн тільки ті банки, які знаходяться на території відповідної країни, вправі скласти гарантію на користь резидентів бенефіціаров, тому замовлення на упорядкування гарантії треба передати банку за місцезнаходженням бенефіціара.

Контргарантія, або опосередкована гарантія, є предметом забезпечення у випадках, коли пряму гарантію виставляє не банк принципала, а банк у країні бенефіціара (або третій банк, якщо потрібна гарантія першокласного банку, клієнтом якого принципал не є). У цьому випадку банк принципала (банк-поручитель) виставляє контргарантію і просить свій банк-кореспондент виставити пряму гарантію на користь бенефіціара під повну відповідальність поручителя.

У даній ситуації вторинний банк додатково до первинного банку бере на себе самостійне зобов'язання на користь одержувача гарантії, тобто відбувається свого роду підтвердження гаранти первинного банку вторинним.

![]()

Структура цієї гарантії може значно відрізнятися від інших, особливо якщо взяти до уваги те, що може відбутися під час переговорного процесу. Тому завжди потрібно пам'ятати, що гарантія утримання на противагу авансової гарантії вступає в дію після того, як постачання здійснене або виконання контракту триває, внаслідок чого гарантію утримання логічно «прив'язувати» до авансових гарантій.

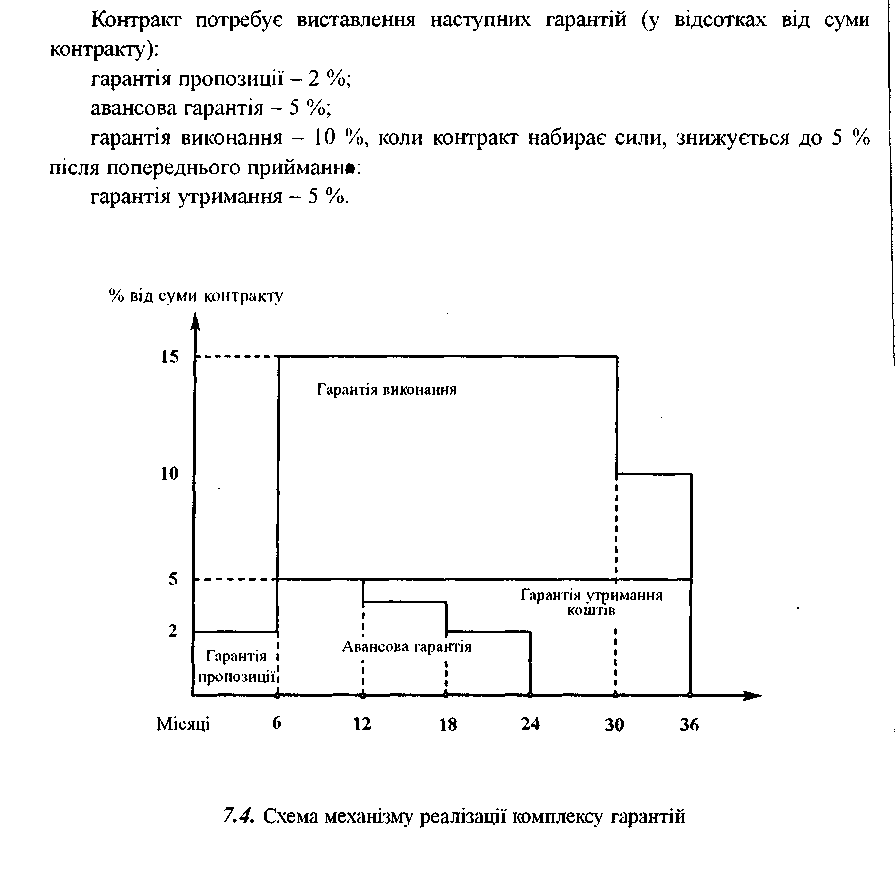

Для кращого розуміння ідей, висловлених вище, розглянемо приклад, з якого бз'де ясно, як гарантії діють у конкретній експортній операції.

Фірма подала на тренд пропозицію щодо імпорту і монтажу складного обладнання. Через 5 місяців був підписаний контракт з іноземною компанією, який передбачав: виплату авансу протягом 1 місяця від дня підписання контракту, постачання в три етапи рівними інтервалами часу (6 місяців). Через 6 місяців -попереднє, і ще через 6 - остаточне приймання монтажних робіт.

РОЗДІЛ 7. Банківські гарантії' як інструмент забезпечення, платежів у зовнішньоекономічній

діяльності підприємства 289

Крім названих вище видів гарантій, що одержали найбільше поширення в міжнародних розрахунках, існують інші види, менш поширені і більш специфічні. Потреби в забезпеченні надійності можуть бути задоволені банківськими гарантіями, що забезпечують не тільки постачання, але і платежі. Ці гарантії у широкому розумінні можз'ть бути поручництвами або платіжними зобов'язаннями (у правовому відношенні). Розноманіття і'хніх форм визначається не написом, що стоїть на документі, а його матеріальним змістом. Види гарантій, які часто використовуються в операціях із закордонними країнами, коротко схарактеризовані нижче.

Митна гарантія (гарантія митного очищення, тимчасового ввозу). Вона видається банками за дорученням підрядників для забезпечення безмитного тимчасового ввезення устаткування або матеріалів, необхідних для будівництва або проведення інших робіт. Звичайно таке устаткування після закінчення робіт повинно бути повернене. Якщо воно не буде вивезене, гарантія митного очищення забезпечить отримання або виплату мита.

Гарантія якості (Warranty Bond; Gewahrleistungsgarantie; Garantie de Bonne Fin; Garazia di Buon Funzionamento). Вона забезпечує бенефіціару гарантії при нестачах товарів, що виникають протягом визначеного періоду на випадок, якщо контрагент не усуне ці недоліки, а також служить своєрідним страхуванням виконання претензії покупця продавцем при виникненні дефектів, що виявляються після постачання. Сума: зазвичай вказується в самому контракті і становить від 5 до 20 % вартості контракту. Термін дії: залежить від характеру діяльності, але, як правило, не більше одного року після постачання або комісіонерства.

Гарантія платежу (Payment Guarantee; Zahlungsgarantie; Garatie de Paiement; Garanza di Pagamento.) Вона складається банком імпортера на користь експортера і забезпечує узгоджене раніше (в контракті) проведення платежу за торговою угодою у визначений день. За допомогою платіжної гарантії експортер може забезпечити свою вимогу оплати купівельної ціни покупцем. База для такої гарантії - позики або інші зобов'язання. Своєю функцією забезпечення платежу дана гарантія відрізняється від банківської гарантії, яка класично забезпечує договірне зобов'язання. Сума гарантії відповідає контрактній ціні або її частині. Термін дії - до моменту повної оплати за товар.

Гарантія забезпечення кредиту (Security for a Credit Line). Кредит часто пов'язаний із визначеними гарантіями, які даються самим одержувачем кредиту або третіми особами. Гарантія банку дає кредитору можливість забезпечити собі повернення кредиту. Сума її визначається як сума кредиту і маржі, яка покриває очікувані відсотки і певні разові видаткові статті. Термін дії - зазвичай до моменту повної оплати за кредит і відсотків за ним.

Гарантія коносаменту (більш правильна назва «гарантія за загублений коносамент»; Guarantee for Missing Bill of Lading, Konnossementsgarantie; Garantie pour Connaissement Manquant; Garanzia per polizza di Carico Mancante). Окремі коносаменти або їхній повний комплект, необхідні для одержання товару, можуть загубитися або запізнитися в ході поштової пересилки. Цей вид гарантії найчастіше ви-

19 — 2-2328

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

користовусться в тих випадках, коли платіж забезпечується акредитивом, а товар уже знаходиться в порту призначення. У такому випадку банк імпортера може дати гарантію коносаменту власнику пароплавства або експедитору, тобто обіцянку взяти на себе усі витрати, що виникають, якщо виявиться, що приймальник товару не був правомірним одержувачем. Таким чином, проти банківської гарантії перевізника вантажу можна вимагати передачі товару одержувачу без пред'явлення коносаменту, тому що банківська гарантія захищає його у разі вимоги відшкодування збитків. Сума такої гарантії становить зазвичай від 150 до 200 % вартості вантажу. Термін дії не лімітований або триває до моменту надання оригінальних коносаментів.

Гарантія постачання. Вона є забезпеченням покупця, якщо продавець не поставить товар або не виконає послугу в узгоджений термін. (За своєю суттю близька до гарантії виконання.)

Гарантія утримання засобів (грошей) (Retention Money Guarantee). Деякі контракти обумовлюють утримання відсотків з кожного платежу до повного завершення проекту і прийняття його замовником. Подібного роду гарантії дають змогу продавцеві одержувати повну суму кожного платежу, водночас гарантуючи покупцю, що ці кошти можна повернути у випадку невиконання умов контракту.

Гарантія обслуговування. Ця гарантія використовується при складанні контрактів на будівництво. Мета - гарантувати, що після закінчення робіт будівельник виконає свої зобов'язання в період обслуговування об'єкта. Такі гарантії можуть використовуватися замість утримання грошей протягом періоду обслуговування.

Судова гарантія. Вона забезпечує витрати процесу і сторін у ході судових виробництв на користь судових інстанцій або сторін.

Гарантія накладення арешту на майно (або гарантія забезпечення позову). Якщо на майнові цінності дебітора накладається арешт, то він може виставити гарантію забезпечення позову (наприклад, солідарне поручництво), після чого йому знову дасться право розпорядження цими цінностями.