ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1350

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Банківські гарантії як інструмент забезпечення платежів у зовнішньоекономічній діяльності підприємства

словник термінів

Бенефіціар — особа, на чию користь виставлена гарантія.

Гарант (або банк-гарант) - банк, що виставляє гарантію (банк принципала).

Гарантія - письмове одностороннє зобов'язання (порука) банка-гаранта, прийняте стосовно якої-небудь особи (бенефіціара) за дорученням іншої особи (принципала), на забезпечення виконання останнім своїх зобов'язань перед бенефіціаром.

Легітимація - коли банківська гарантія є свідченням спроможності принципала з гарантії виконувати роботу.

Поручництво - договір, відповідно до якого одна особа (поручитель) приймає на себе перед кредитором відповідальність за виконання боржником зобов'язання в повному обсязі або частково.

7.1. Сутність поручництва і банківської гарантії

У міжнародній торгівлі для обо

Загальні принципи і правові основи .У міжнародній торгівлі для обох

Ділових партнерів часто виникає проблема: продавцю важко оцінити платоспроможність покупця, а останньому нелегко оцінити готовність постачальника виконати зобов'язання, його фахові і фінансові можливості. Таким чином, основною потребою обох є забезпечення, тобто гарантування виконання зобов'язань.

Тлумачення терміну «гарантія» є неоднозначним. Одні розуміють під цим тільки самостійне, незалежне від правових відносин між боржником і кредитором гарантійне зобов'язання. Інші називають гарантією будь-які гарантійні операції: патронат, поручництво чи обіцянку платежу.

Загальним для всіх таких операцій є обіцянка гаранта ручатися за виплату боргу або виконання послуги, якщо той, хто зобов'язався це зробити, не в змозі виконати обіцянку. Істотна ознака гарантії - функція забезпечення. Гарантія дає також пе-реваги ліквідності, дозволяючи відмовитися від надання наявних коштів у депозит.

Вперше Міжнародна торговельна палата в Парижі видала основні правила для

278 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

гарантій - «Уніфіковані правила по договірних гарантіях» (УПДГ) - у серпні 1978 р. (публікація МТП № 325). З 1 січня 1994 р. набула сили нова редакція УПДГ (публікація МТП № 458).

На відміну від URC № 522 і UCP № 500 Уніфіковані правила з гарантій дотепер майже не вдалося реалізувати, тобто уніфікація в цій галузі ще до кінця не проведена. Ці «правила...» застосовують тільки в тому випадку, коли є чітка вказівка на те, що «... дана гарантія підпадає під дію Уніфікованих правил для договірних гарантій публікації МТП № 458».

Для банківських гарантій найчастіше застосовується право, що діє за місцем знаходження або місцем діяльності того «банку, що видає гарантію бенефіціарові» (УПДГ № 458, ст. 27). Крім того, у разі виникнення спірних питань, їх врегулювання повинно відбуватися також на основі зазначеного вище принципу (УПДГ № 458, ст. 28). Тому необхідно з'ясувати правове положення для кожного окремого випадку. Будь-яку заяву, яка називається «гарантією», варто перевірити в правовому відношенні і на предмет дієвості. Насамперед, потрібно чітко розуміти відміни між поручництвом і зобов'язанням здійснити платіж, який називається також абстрактною обіцянкою платежу.

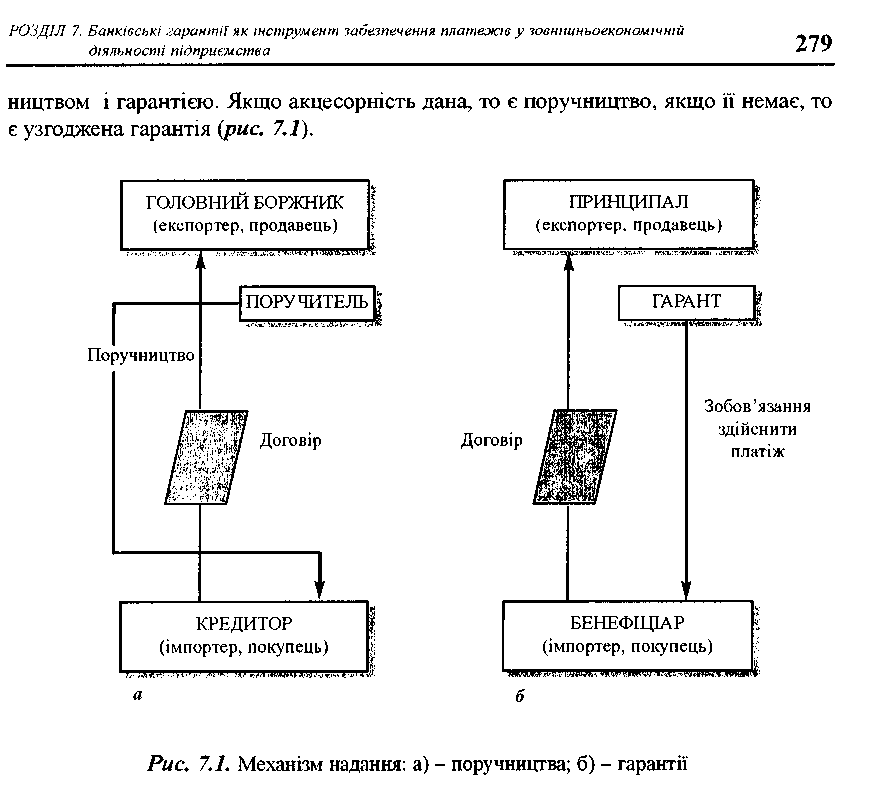

Сутність поручництва За загальним правом іноземних дер-І банківських гарантій жав поручництво являє собою договір,

відповідно до якого одна особа (поручитель) приймає на себе перед кредитором відповідальність за виконання боржником зобов'язання в повному обсязі або частково.

Поручництво носить акцесорний характер і має силу тільки в тому випадку, коли головне зобов'язання є чинним. Акцесорний характер поручництва полягає в тому, що: S зобов'язання поручителя не може бути великим за обсягом або більш обтяжним, ніж зобов'язання головного боржника. Проте воно може бути меншим і менш обтяжним і може стосуватися частини боргу; S за певних умов поручитель може використовувати право головного боржника

на залік його вимоги; S поручителю належить право на всі заперечення проти вимог кредитора, що

випливають із самого зобов'язання головного боржника.

Поручництво забезпечує не тільки основне зобов'язання головного боржника, але і додаткові зобов'язання, наприклад, сплату відсотків за прострочення платежу, відшкодування збитків, заподіяних невиконанням зобов'язання, сплату договірної неустойки.

Вимога до поручителя може бути пред'явлена кредитором не раніше того терміну, коли головний боржник повинен був виконати своє зобов'язання. Поручитель, що сплатив борг за головного боржника, опиняється щодо нього в тому становищі, в якому знаходився кредитор. До поручителя переходять усі права щодо боржника, що належали кредитору, включаючи забезпечення (заставу, іпотеку та ін.).

Варто мати на увазі, що акцесорність є критерієм розмежування між поруч-

За формою поручництво може бути простим або солідарним.

При простому поручництві відповідальність поручителя субсидіарна (тобто допоміжна). Це виражається в тому, що поручитель має право вимагати у випадку пред'явлення до нього вимоги кредитором, щоб кредитор спочатку звернувся до головного боржника і вжив заходів для стягнення боргу з майна головного боржника. Тільки за неможливості цього кредитор може пред'явити вимогу до поручителя.

За солідарним поручництвом кредитор може при невиконанні зобов'язання головним боржником пред'явити вимогу про оплату боргу відразу поручителю або до них обох. Солідарне поручництво - найреальніша гарантія забезпечення сплати боргу. У комерційній практиці використовується саме ця форма.

У зовнішній торгівлі часто використовують фірмові, особисті та урядові гарантії.

Фірмова гарантія може служити достатньо надійним методом забезпечення платежів, якщо йдеться про солідні фірми зі значним капіталом, що мають гарну фінансову репутацію, яка підтверджується банками. У цих випадках можна використовувати, наприклад, гарантії холдингових компаній щодо виконання платіжних зобов'язань їхніми філіями.

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Особиста гарантія може бути оформлена як поручництво особи, що має солідне майно або рахунок у банках і добре відома в ділових колах.

Особливе місце займають гарантії, що видаються державними органами.

Урядова гарантія надасться в забезпечення погашення кредиту, наданого державі і державним банкам на основі міжурядових кредитних угод.

Найнадійнішими є гарантії банків, що беруть на себе зобов'язання здійснити за покупця передбачені контрактом платежі. Покупці сплачують банкам вартість гарантій, що є оцінкою ризику невиконання платіжних зобов'язань. Вартість банківських гарантій залежить від надійності фірми, очікуваної перспективи її фінансового становища, відносин між фірмою і банком тощо.

Додаткове забезпечення рекомендується банками у вигляді письмових односторонніх зобов'язань, які можуть називатися також гарантійними листами, оскільки часто виступають як листи, адресовані безпосередньо особам, на користь яких виставлені (бенефіціарам).

Гарантія являє собою письмове одностороннє зобов'язання (поручництво) банку-гаранта, прийняте щодо якої-небудь особи (бенефіціара) за дорученням іншої особи (принципала), у забезпечення виконання останнім своїх зобов'язань перед бенефіціаром. Змістом зобов'язання з гарантії завжди є виконання іншого договору-контракту, до якого відсилає гарантія.

Реалізація її відбувається в той момент, коли банк-гарант виконує свої зобов'язання перед бенефіціаром (за допомогою виплати йому визначеної суми).

Банк не зобов'язаний здійснювати прогарантовану ним роботу замість виконавця. Він не буде, приміром, будувати цементний завод, якщо його принципал не в змозі це виконати. Він не буде виготовляти тканини, якщо його клієнт запізнюється з постачанням. Банк буде лише сплачувати, оскільки його обов'язок як гаранта обмежується платежем.

Банківська гарантія забезпечує виконання робіт, виходячи з трьох понять:

Легітимація. Банківська гарантія є свідченням спроможності принципа ла по гарантії виконувати роботу. Оскільки банк з свого боку бере на себе безвідзивне зобов'язання здійснити платіж, то він візьме на себе це зобов'язання лише в тому випадку, коли старанно перевірить репутацію свого клієнта з технічного й економічного боків.

Мотивація. Принципалу загрожує втрата гарантійної суми, якщо він не виконує договір. Це є для нього потужним стимулом виконати записане в дого ворі зобов'язання самостійно, навіть у випадку, якщо інтерес його до даної уго ди послабшав.

Компенсація. Якщо принципал по гарантії порушує свої зобов'язання, поку пець вправі вимагати виплати гарантійної суми. Тим самим він може цілком або ча стково компенсувати фінансові наслідки порушення договору.

7.2. УЧАСНИКИ ГАРАНТІЙНИХ ОПЕРАЦІЙ ТА ВЗАЄМОВІДНОСИНИ МІЖ НИМИ

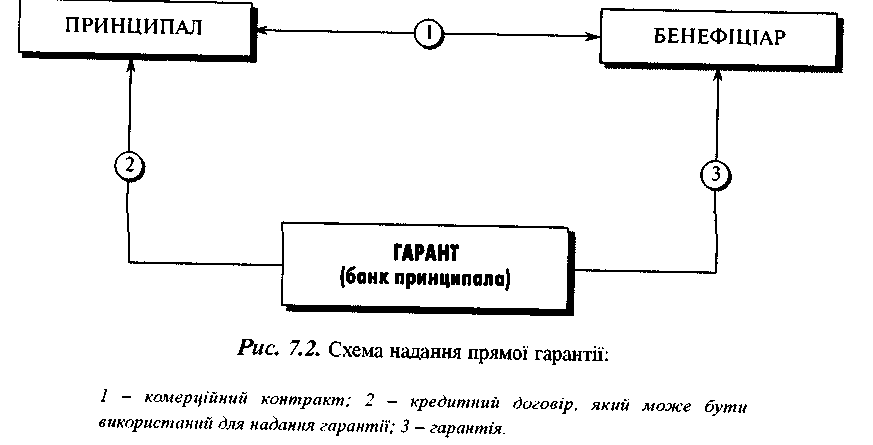

Банківська гарантія може виставлятися бенефіціару напряму, без авізування через банк бенефіціара. У цьому разі в гарантійній операції беруть участь мінімум три сторони.

/. Принципал - наказодавець з гарантії, що уповноважує свій банк виставити гарантію, він же інструктує свій банк щодо того, яку гарантію варто надати (її вид, сума, дата закінчення терміну дії, специфічні умови і т.д.).

Гарант або банк-гарант - банк, що виставляє гарантію (банк принципала).

Бенефіціар - особа, на чию користь виставлена гарантія.

Взаємовідносини сторін можуть бути схематично показані таким чином (рис. 7.2):

Дана схема ясно показує, що банк-гарант надає гарантію на користь бенефіціара напряму, без допомоги посередника. Ці гарантії називаються прямими гарантіями.

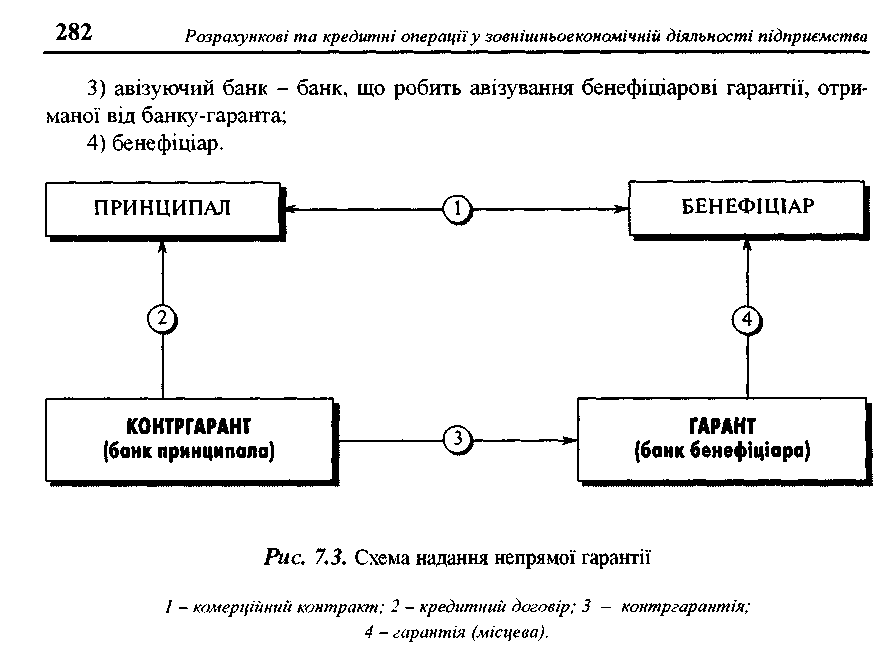

Такий засіб отримання гарантії менш вигідний бенефіціарові з точки зору перевірки вірогідності гарантії й оперативного зв'язку з банком-гарантом. Найбільше поширення в міжнародній торгівлі одержав спосіб, при якому гарантія авізуєтся через банк бенефіціара. До того ж, користування послугами місцевого банку для бенефіціара часто необхідне через національні юридичні і митні формальності, які діють в країні. У цьому випадку до операції підключається четвертий учасник і гарантія дається бенефіціарові місцевим банком на запит банку експортера, що діє в якості контргаранта. Таким чином, учасники угоди такі (рис. 7.3):

принципал;

банк-гарант;

Якщо банк-гарант і банк, що авізує, не є кореспондентами, то в проведенні операції можуть брати участь ще банк-посередник (загальний кореспондент) або кілька банків-посередників. Такі гарантії називаються непрямими. Відмітимо два моменти при виставленні контргарантії.

•S Немає прямого зв'язку між банком принципала (контргарант) і бенефіціаром по гарантії. (Це означає, що банк, який діє в якості контргаранта, практично не має можливості впливати на бенефіціара за необхідності прискорити виконання зобов'язань за гарантією. Крім того, оскільки банк гаранта виступає на боці свого клієнта, можливість успішності такого тиску стає ще меншим.) S Ця система взаємовідносин діє і нагадує на практиці безвідзивний документарний акредитив: насправді в ній беруть участь ті самі сторони (за невеликим винятком, механізм дії обернений: імпортер діє як принципал, запитуючи свій банк відкрити акредитив у банку експортера, завдання якого полягає в авізуванні клієнта-бенефіціара, із наданням або без надання свого підтвердження).

При використанні непрямих гарантій сповільнюється процес реалізації гарантії через залучення зайвої сторони в якості посередника. Витрати також зростають, оскільки банк, що виступає гарантом, буде брати комісію, яку віднесуть на рахунок експортера.