ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1313

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Якщо період між купівлею і терміном погашення перевищує 365 днів і відсоток потрібно обчислити на річній базі, то період розбивається на 365 днів і на додатковий період, і тоді застосовуються обидві вищевказані формули.

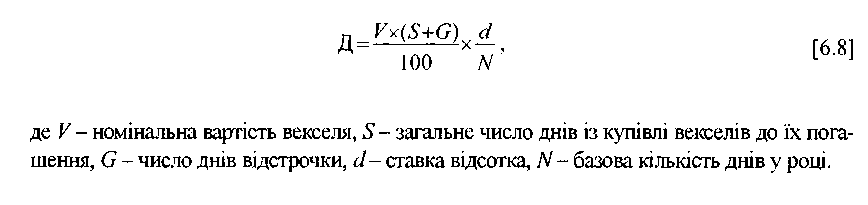

Вищезгадану формулу використовують у роботі на сучасному електронному устаткуванні за відповідною програмою, навіть з великою кількістю векселів. Тим часом існує простіший метод приблизного обчислення дисконту Д за формулою:

![]()

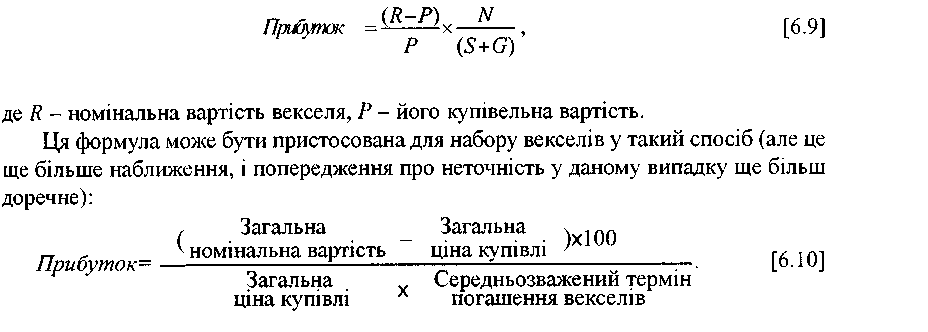

Прогнозна оцінка

прибутку від угоди

На перший, погляд обчислити чистий прибуток угоди просто. Наприклад, якщо цінний папір куплений на умовах 13,5 % річних, то витрати форфейтера із запозичення засобів для фінансування угоди становитимуть 11,75 % річних, чистий прибуток - 1,75 %. Насправді ж форфейтери рідко порівнюють умови векселів і джерела фінансування їхньої покупки з великою точністю в частині дат погашення, а отже такого роду розрахунок єдино можливий на практиці. Коли ж порівняння робиться з великим ступенем точності, платежі за позичками можуть бути пристосовані до використання всієї готівки залежно від терміну погашення усіх векселів пакета, а дійсний чистий прибуток може бути дещо більшим за розрахунковий. Причина в тому, що приплив готівки від угоди автоматично реалізується: іншими словами, чистий прибуток решвестується з метою скорочення запозичень, які внаслідок цього зменшуються швидше, ніж непогашені папери.

274 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

ЗАПИТАННЯ ДЛЯ САМОКОНТРОЛЮ

Що означає термін «факторинг»? Яка його мета?

Хто здійснює факторингову діяльність?

З яких джерел формуються кошти для факторингу в Україні?

Назвіть переваги факторингу як комерційного кредиту.

Який документ є основою для здійснення факторингової операції?

Які вам відомі види факторингу?

Проаналізуйте процедуру здійснення факторингової угоди на прикладі будь-яко го підприємства.

З яких елементів складається вартість факторингових послуг?

Що означає термін «лізинг»?

Чим лізинг відрізняється від звичайного кредиту?

Чому лізинг вважається кредитною операцією?

Поясніть значення фінансового лізингу.

Як ви розумієте зворотний лізинг?

Які види лізингу вам відомі?

Визначте переваги і недоліки лізингу за його видами. Складіть порівняльну таблицю.

Поясніть сутність податкового і неподаткового лізингу.

Що означає «дабл діп»?

Дайте пояснення механізму сублізингу.

В чому, на ваш погляд, полягає відмінність форфейтингу від факторингу?

Які фінансові інструменти використовують при форфейтуванні?

До якого виду термінових кредитів відносять форфейтинг?

Як ви розумієте термін «рефінансування»?

Чим визначаються переваги векселів як форм боргових інструментів?

Як здійснюється процедура форфейтування?

Які ризики експортера переносяться на форфейтера?

Визначте переваги і недоліки форфейтингової операції з точки зору ризиків експортера?

Назвіть шляхи і засоби запобігання ризиків при форфейтингу.

Поміркуйте, в якому випадку вартість форфейтингової операції буде вищою, якщо у векселі місце платежу визначене як Париж, а валюта платежу:

а) долари США;

б) фунти стерлінгів;

в) гривня;

г) нідерландські гульдени?

Поясніть різницю між банківською гарантією, авалем, бюргшафтом.

Як можна визначити номінальну вартість векселів? 32. Завершіть логічний ланцюжок:

«індосамент» - переказний напис «індосант» - особа, яка ...

РОЗДІЛ 6. Лізинг, факторинг, форфейтинг як Інструменти кредитування у зовнішньоекономічній діяльності підприємства

ЗАВДАННЯ

За експортною операцією на 300 тис. доларів США форфейтуються 7 простих векселів за відсотковою ставкою 17 % і 6-місячним терміном погашення.

Визначте номінальну вартість кожного векселя за формулою приблизних сум щорічних платежів.

СИТУАЦІЯ

Керівництво «Астра» прийняло рішення щодо розширення своєї діяльності, яка полягає у спорудженні тепличного комплексу, робота якого заснована на передових досягненнях у цій галузі. Згідно з цим рішенням був підписаний контракт з фірмою А&В (Голландія) щодо поставки обладнання такого комплексу та насіння з високим зимостійким і урожайним потенціалом.

Загальна вартість проекту становить близько 720 000 дол. США.

Розглянемо джерела фінансування проекту. Насамперед зауважимо, що «Астрі» було відмовлено в банківському кредиті через відсутність відповідної застави. Виходячи з цього, сторони («Астра» та фірма А&В) до-сягли згоди щодо поетапної сплати вартості обладнання комплексу й насіння (щоквартально) протягом двох років зі сплатою 12 % річних за відстрочення платежу.

«Астра» розраховує здійснити ці платежі з власних джерел фінансування, а саме: прибуток від роботи основного комплексу (після здійснення всіх платежів) становить близько 6 000 грн. на добу; добова виручка дорівнює 12 947 грн.; річний прибуток становить 2 100 000 грн.; лізингові платежі приблизно 245 000 грн./рік. З огляду на загальну вартість проекту та річний прибуток від роботи основного комплексу «Астра» можна дійти висновку, що товариство здатне вчасно виплатити кошти за новий проект, однак воно зіткнулося з проблемою несвоєчасних платежів з боку основних клієнтів фірми «Квіти» та торгового центру «Сервіспродукт».

Завдання:

•/ Як забезпечити своєчасні платежі за згаданим проектом, не залучаючи додаткових коштів? Відповідь обґрунтуйте.

•S Якщо ви запропонували керівництву «Астра» вирішити цю проблему за допомогою факторингових операцій, то на вас чекають кілька завдань щодо умов та порядку їх здійснення.

Зрозуміло, що при проведенні факторингових операцій банк бере на себе певний ризик з оплати переказаних йому платіжних доручень. Природно, що він намагається звести цей ризик до мінімуму, аналізуючи певну інформацію.

Яку інформацію може запросити факторинговий відділ банку від «Астри» для здійснення такого аналізу? Підготуйте проект такої інформації для банку.

18*

276

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Вам відомо, що у світовій практиці згідно з умовами факторингових угод банки негайно сплачують своїм клієнтам від 75 до 90 % акцептованих їхніми платниками платіжних доручень за поставлені товари, виконані роботи тощо.

Виберіть, з позиції банку, відсоткову величину (75 або 90 %) негайної оплати факторинговим відділом банку платіжних доручень «Астри», акцептованих фірмою «Квіти» та торговим центром «Сервіспродукт», якщо відомо:

«Астра» наполягає на максимальному рівні оплати;

прострочення платежів боржників не перевищували 3,5 місяця;

затримки платежів, яких припускаються фірми-боржники, зумовлені ви-

нятково затримкою оплати трьох великих споживачів продукції - лікарні і санаторії Міноборони України;

• ще два українських банки, що здійснюють такі операції, за вашими дани-

ми, ведуть переговори з «Астрою»;

• вартість комісійної винагороди за проведення цієї операції банком попе-

редньо узгоджена на рівні 3 %.

Згідно з умовами договору факторингу банк прийняв рішення припинити дію догово ру. Але в цій ситуації «Астра» не в змозі придбати перевідступлені ним банку боргові вимоги - платіжні доручення (вимоги) на певний період.

Яким чином може бути врегульована така ситуація у рамках наявної практики?

ЛІТЕРАТУРА

1. Закон України «Про банки і банківську діяльність» із змінами і доповненнями,

1991 р.

Закон УРСР «Про зовнішньоекономічну діяльність», 1991 р.

Закон України від 7.02.91 р. «Про підприємництво»

Балабанов И. Т., Балабанов А. И. Внешнеэкономические связи: Учебн. пособие. - М.: Финансы и статистика, 1998. - 512 с.

Бровков С. М., Руденко Л. В. Валютно-фінансові механізми в міжнародному бізнесі: світовий досвід і українська практика. - К.: ТОВ Агентство «Україна», 2001. - 380 с.

Бровкова Е. Г., Продиус И. П. Внешнеэкономическая деятельность: - К.: Сирин, - 2000.-196 с.

Пескова И. Я. Финансовые и валютные операции. - М.: ЮНИТИ, 1996. - 176 с.

Руденко Л. В. Організація міжнародних кредитно-розрахункових операцій в банках: Павч. посібник. - Полтава: РВВ ПКІ, 1999. - 235 с.

Синецкий Б. И. Внешнеэкономические операции, организация и техника: Учебник. - М.: МО, 1989.

Україна опановує лізинг: матеріали дискусії // Вісник ПБУ. - № 2, 1997.