ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 11.08.2024

Просмотров: 1597

Скачиваний: 3

СОДЕРЖАНИЕ

Глава 10. Кредитование юридических лиц

Глава 11. Организация отдельных видов кредита

1.1. Представление о сущности банка с позиции его исторического развития

1.2. Современные представления о сущности банка

1.3. Банк как элемент банковской системы

1.4. Организационные основы построения аппарата управления банком

1.5. Структура аппарата управления банка и задачи его основных подразделений

Глава 2. Правовые основы банковской деятельности

2.1. Структура современного банковского законодательства

2.2. Эволюция банковского законодательства в россии

2.3. Особенности первых банковских законов 1990 года

2.4. Основная характеристика современного банковского законодательства

Глава I. Общие положения (ст. 1-8).

2.5. Законодательные основы деятельности современного банка

2.6. Обеспечение безопасности банков

2.8. Взаимоотношения банка с клиентами

3.1. Ресурсы коммерческого банка: их структура и характеристика

3.2. Понятие и структура собственного капитала банка

3.3. Оценка достаточности собственного капитала банка

3.4. Привлеченные средства коммерческого банка

Глава 4. Структура и качество активов банка

4.1. Состав и структура активов

Глава 5. Доходы и прибыль коммерческого банка

5.1. Доходы коммерческого банка

5.2. Расходы коммерческого банка

5.4. Оценка уровня доходов и расходов коммерческого банка

5.5. Формирование и использование прибыли коммерческого банка

5.6. Оценка уровня прибыли коммерческого банка

Глава 6. Ликвидность и платежеспособность коммерческого банка

6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

6.2. Российская практика оценки ликвидности коммерческих банков

6.3. Зарубежный опыт оценки ликвидности коммерческих банков

Глава 7. Банковская отчетность

7.1. Значение и виды банковской отчетности

7.2. Баланс банка и принципы его построения

7.3. Текущая бухгалтерская отчетность

7.4. Годовая бухгалтерская отчетность

7.5. Проблемы перехода на международные принципы учета в банках

РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

8.1. Структура и общая характеристика пассивных операций банков

8.2. Депозитные и внедепозитные операции

Глава 9. Система оценки кредитоспособности клиентов банка

9.1. Понятие и критерии кредитоспособности клиента

9.2. Кредитоспособность крупных и средних предприятий

9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

9.2.4. Определение класса кредитоспособности клиента

9.3. Оценка кредитоспособности мелких предприятий

9.4. Оценка кредитоспособности физического лица

Глава 10. Кредитование юридических лиц

10.1. Фундаментальные элементы системы кредитования

10.2. Субъекты кредитования и виды кредитов

10.4. Особенности современной системы кредитования

10.7. Общие организационно-экономические основы кредитования

10.7.1. Методы кредитования и формы ссудных счетов

10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

10.7.3. Процедура выдачи кредита

10.7.4. Порядок погашения ссуды

Глава 11. Организация отдельных видов кредита

11.1. Современные способы кредитования

11.2. Кредит по овердрафту и контокорренту

11.4. Организация потребительского кредита (кредитование физических лиц)

11.7. Консорциальные (синдицированные) кредиты

Глава 12. Содержание кредитного договора банка с клиентом

12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

12.2. Основные требования к содержанию и форме кредитного договора

12.3. Международный опыт использования кредитных договоров в банковской практике

12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

Глава 13. Формы обеспечения возвратности кредита

13.1. Понятие формы обеспечения возвратности кредита

13.2. Залог и залоговый механизм

13.3. Уступка требований (цессия) и передача права собственности

13.4. Гарантии и поручительства

Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

14.1. Основы платежного оборота

14.2. Платежная система и ее элементы

14.3. Принципы организации безналичных расчетов

14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

14.5. Расчеты в финансовом секторе (между банками)

Глава 15. Лизинговые операции коммерческих банков

15.1. История возникновения и развития лизинга

15.2. Сущность лизинговой сделки

15.3. Основные элементы лизинговой операции

15.4. Классификация видов лизинга и лизинговых операций

15.5. Организация и техника лизинговых операций

15.6. Содержание лизингового договора

Глава 16. Операции коммерческих банков с ценными бумагами

16.1. Виды банковской деятельности на рынке ценных бумаг

16.2. Выпуск банком собственных ценных бумаг

16.3. Инвестиционные операции коммерческих банков с ценными бумагами

Глава 17. Валютные операции коммерческих банков

17.1. Регулирование валютных операций коммерческих банков

17.2. Экономические основы валютных операций коммерческих банков россии

17.3. Классификациям понятие валютных операций коммерческих банков россии

17.4. Валютные риски и методы их регулирования

17.5. Финансовые инструменты как метод страхования валютных рисков

Глава 18. Прочие операции коммерческих банков

18.1. Классификация и общая характеристика прочих операций коммерческих банков

18.2. Правовые основы развития прочих операций коммерческих банков

18.3. Организация прочих операций коммерческих банков

Глава 19. Новые банковские продукты и услуги

19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

19.2. Банкомат как элемент электронной системы платежей

19.3. Межбанковские электронные переводы денежных средств в торговых организациях

19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

19.6. Форфейтинговые операции банков

19.7. Опционы, фьючерсы, свопы

Глава 20. Банковский процент и процентные начисления

20.1. Банковский процент и механизм его использования

20.2. Процентный риск, методы его оценки и управления

20.3. Процентные ставки и методы начисления процентов

Раздел III услуги и операции коммерческого банка....211

Глава 8 Пассивные операции банков.213

Глава 9 Система оценки кредитоспособности клиентов банка..,...222

Многорейсовая обработка платежей означает проведение нескольких рейсов приема, обработки и исполнения пакетов электронных документов в течение рабочего дня и, как результат, - безотзывный перевод средств по счетам участников расчетов. Последними являются УБР, обслуживаемые ими и расположенные в Московском регионе, кредитные организации (филиалы), другие клиенты УБР. Указанные участники (кроме первых) в установленном порядке заключают отдельный договор с Банком России в лице МЦИ на оказание услуг по обработке электронных документов.

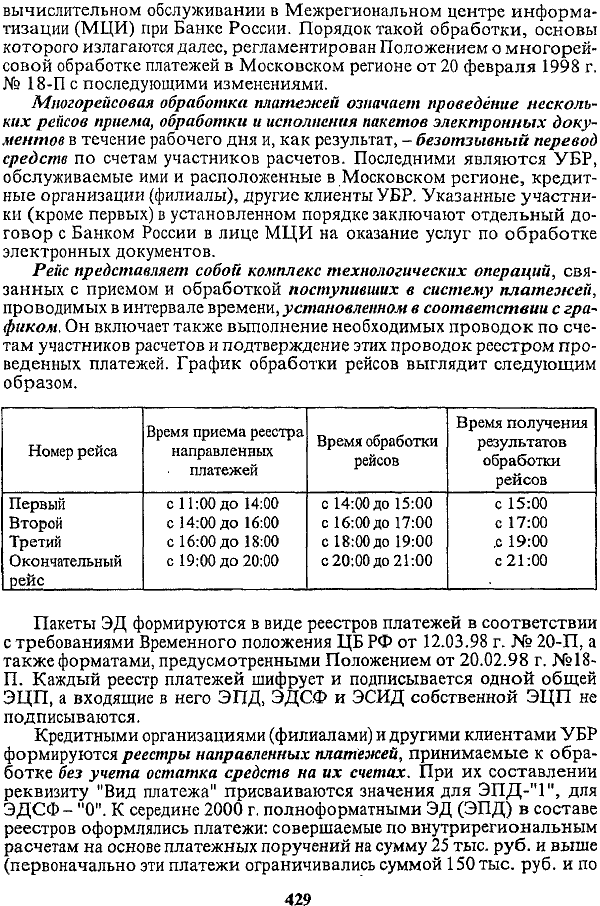

Рейс представляет собой комплекс технологических операций, связанных с приемом и обработкойпоступивших в систему платежей, проводимых в интервале времени,установленном в соответствии с графиком. Он включает также выполнение необходимых проводок по счетам участников расчетов и подтверждение этих проводок реестром проведенных платежей. График обработки рейсов выглядит следующим образом.

Пакеты ЭД формируются в виде реестров платежей в соответствии с требованиями Временного положения ЦБ РФ от 12.03.98 г. № 20-П, а также форматами, предусмотренными Положением от 20.02.98 г. №18-П. Каждый реестр платежей шифрует и подписывается одной общей ЭЦП, а входящие в него ЭПД, ЭДС.Ф и ЭСИД собственной ЭЦП не подписываются.

Кредитными организациями (филиалами) и другими клиентами УБР формируются реестры направленных платежей, принимаемые к обработкебез учета остатка средств на их счетах.При их составлении реквизиту "Вид платежа" присваиваются значения для ЭПД-"1", для ЭДСФ - "0". К середине 2000 г. полноформатными ЭД (ЭПД) в составе реестров оформлялись платежи: совершаемые по внутрирегиональным расчетам на основе платежных поручений на сумму 25 тыс. руб. и выше (первоначально эти платежи ограничивались суммой 150 тыс. руб. и по

===429===

мере технической готовности (увеличение пропускной способности МЦИ и каналов связи) она снижалась до 100 тыс. руб., 50, 25 тыс. руб., а затем - 5 тыс. руб.); платежи по межрегиональным электронным расчетам; в обязательные резервы и др. Платежи независимо от суммы, совершаемые на основании платежных требований, инкассовых поручений (распоряжений), заявлений на аккредитив, а также по ряду операций УБР направляются в МЦИ в виде ЭДСФ.

Имеется специфика в передаче платежей в различных рейсах как со стороны УБР (особенно платежей, связанных с погашением кредитов Банка России), так и других участников расчетов. При формировании реестров направленных платежей, передаваемых к обработке до окончательного рейса, участники расчетов обязаны контролировать соблюдение очередности платежей в соответствии с действующим законодательством.

По результатам обработки рейса МЦИ при Банке России формирует для каждого участника расчетов реестр проведенных платежей. В него включаются ЭПД и ЭДСФ, проведенные по счетам в учреждениях Банка России, а также ЭСИД. Этот реестр содержит следующие обязательные реквизиты:

входящий остаток по счету на начало рейса;

платежи, зачисленные на счет;

платежи, списанные со счета;

исходящий остаток по счету на момент окончания обработки рейса и далее как справочно-учетная информация;

задержанные платежи из-за отсутствия средств на счете;

перечень платежей, не принятых к проводу в рейсе с указанием причин;

суммы кредитов Банка России, предоставленных и перенесенных на счета просроченных ссуд;

суммы депозитов, размещенные в Банке России и возвращенные им.

Платеж становится окончательным и безотзывным после совершения проводки по счету клиента кредитной организации или по соответствующему счету кредитной организации.

Во всех рейсах платежи проводятся в пределах кредитового остатка по корсчету кредитной организации с учетом поступлений текущего дня и установленных Банком России лимитов по внутридневным кредитам и кредитам "овернайт". Последний вид кредита выдается только в окончательном рейсе. Суммы выданных кредитов, проценты к уплате и другие данные включаются учреждениями Банка России в информацию по управлению счетом каждого банка. Эта информация посылается в МЦИ во всех рейсах и участвует при их обработке.

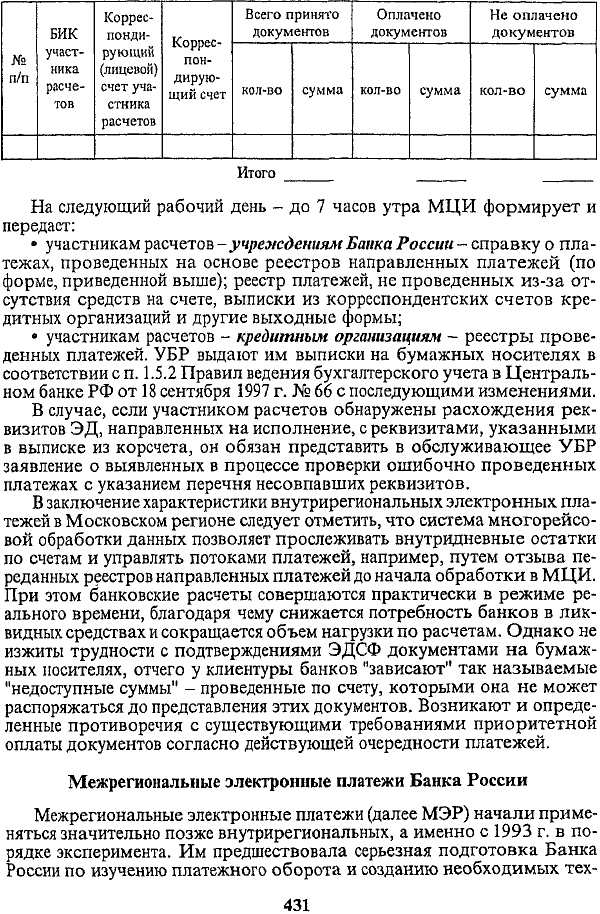

После проведения окончательного рейса по всем проводкам, осуществленным в течение рабочего дня по всем счетам, МЦИ формирует реестры проведенных платежей, а также справку по установленной форме о платежах, проведенных на основе реестров направленных платежей, образец которой представлен ниже.

===430===

На следующий рабочий день - до 7 часов утра МЦИ формирует и передает:

• участникам расчетов -учреждениям Банка России- справку о платежах, проведенных на основе реестров направленных платежей (по форме, приведенной выше); реестр платежей, не проведенных из-за отсутствия средств на счете, выписки из корреспондентских счетов кредитных организаций и другие выходные формы;

• участникам расчетов - кредитным организациям- реестры проведенных платежей. УБР выдают им выписки на бумажных носителях в соответствии с п. 1.5.2 Правил ведения бухгалтерского учета в Центральном банке РФ от 18 сентября 1997 г. № 66 с последующими изменениями.

В случае, если участником расчетов обнаружены расхождения реквизитов ЭД, направленных на исполнение, с реквизитами, указанными в выписке из корсчета, он обязан представить в обслуживающее УБР заявление о выявленных в процессе проверки ошибочно проведенных платежах с указанием перечня несовпавших реквизитов.

В заключение характеристики внутрирегиональных электронных платежей в Московском регионе следует отметить, что система многорейсовой обработки данных позволяет прослеживать внутридневные остатки по счетам и управлять потоками платежей, например, путем отзыва переданных реестров направленных платежей до начала обработки в МЦИ. При этом банковские расчеты совершаются практически в режиме реального времени, благодаря чему снижается потребность банков в ликвидных средствах и сокращается объем нагрузки по расчетам. Однако не изжиты трудности с подтверждениями ЭДСФ документами на бумажных носителях, отчего у клиентуры банков "зависают" так называемые "недоступные суммы" - проведенные по счету, которыми она не может распоряжаться до представления этих документов. Возникают и определенные противоречия с существующими требованиями приоритетной оплаты документов согласно действующей очередности платежей.

Межрегиональные электронные платежи Банка России

Межрегиональные электронные платежи (далее МЭР) начали применяться значительно позже внутрирегиональных, а именно с 1993 г. в порядке эксперимента. Им предшествовала серьезная подготовка Банка России по изучению платежного оборота и созданию необходимых тех-

===431===

нических, экономических, организационных предпосылок, нормативной базы. Целью эксперимента МЭР была апробация дополнительных средств совершения межбанковских расчетов наряду с почтовым и телеграфным авизованием. По результатам эксперимента Банком России было издано Положение о межрегиональных электронных расчетах, осуществляемых через расчетную сеть Банка России, от 23 июня 1998 г. № Зб-П.

Суть МЭР заключается в прохождении расчетных документов через те же звенья, что и при обычных расчетах с участием ЦБ РФ, однако в электронном виде и с использованием участниками расчетов средств телекоммуникаций как внутри, так и между регионами. Участниками МЭР могут быть подразделения расчетной сети Банка России:ГРКЦ, РКЦ и др. Функции организации (передачи, получения, контроля, кви-тования платежей) и учета МЭР осуществляются головным участником МЭР, как правило, ГРКЦ.

На основании распоряжения Банка России о включении подразделения расчетной сети Банка России в число участников МЭР в "Справочнике БИК РФ" устанавливается признак этого участника МЭР (реквизит "Участник электронных расчетов" -УЭР). Корректировка списка участников МЭР ведется с периодичностью, установленной для корректировки "Справочника БИК РФ".

Кредитные организации (филиалы)и другие клиенты Банка России, имеющие корсчета или иные счета в УЭР, могут быть пользователями системы МЭР. Правоотношения сторон регулируются договором между участником ипользователем системы МЭР. На основе сведений участников МЭР о заключении договоров с пользователями системы МЭР в установленном порядке вносятся изменения в "Справочник БИК РФ" (реквизит "УЭР" для кредитных организаций).

Порядок проведения и учета операций по межрегиональным электронным платежам, передаваемым из РКЦ (в РКЦ), определяется в зависимости от реализованного в регионе способа обработки учетно-операционной информации(централизованный и децентрализованный способы обработки учетно-операционной информации). Основы этого порядка, как уже указывалось, присущие электронным расчетам вообще, были изложены во Временном положении от 12 марта 1998 г. № 20-П. Регламент обработки отправляемых и полученных межрегиональных электронных платежей в регионе утверждается Главным управлением (Национальным Банком) ЦБ РФ с учетом требований Положения от 23 июня 1998 г. № 36-п.

Кредитная организация (далее КО) осуществляет электронные платежи на основе расчетных документов своих клиентов, а также по собственным операциям. В соответствии с условиями договора подготовка (ввод) электронных расчетных документов КО может осуществляться: во-первых, в обслуживающем РКЦ-участнике МЭР; во-вторых, в кредитной организации.

При подготовке ЭПД в обслуживающем РКЦКО оформляет в двух экземплярах сводное платежное поручение и опись к сводному платежному поручению, которое с приложенными двумя экземплярами расчет-

===432===

ных документов (на бланке установленной формы с отметкой "электронно") добавляется в РКЦ курьером КО или спецсвязьюв определенное графиком время.

При подготовке ЭПД в КОпакет электронных расчетных документов подписывается ЭЦП и передается с применением специальных программно-технических средств защиты (в соответствии с условиями договора) в обслуживающее подразделение расчетной сети Банка России: 1) курьером или спецсвязью на магнитном носителе; 2) средствами телекоммуникации. Далее рассматривается только второй способ.

ЭПД могут передаваться (также в соответствии с условиями договора) кредитными организациями по каналам связи непосредственно в подразделение Главного управления (Национального Банка) Банка России, выполняющее информационно-вычислительное обслуживание (Центр обработки информации - ЦОИ).

При получении от КО электронных расчетных документов с использованием средств телекоммуникации в пакете электронных расчетных документов проверяется правильность ЭЦП. При отрицательных результатах контроля ЭЦП пакет с электронными платежными документами к дальнейшей обработке не принимается. Аналогичным образом поступают и с ЭПД с неправильно указанными реквизитами, что устанавливается в процессе контроля программным способом. В адрес КО по системе телекоммуникаций направляется ЭСИД, содержащий информацию об общем количестве и сумме всех полученных ЭПД и пакет ЭСИД, содержащий информацию о не принятых к исполнению ЭПД с указанием причины возврата ЭПД (кодов возврата каждого ЭПД). Данные ЭСИД подписываются ЭЦП РКЦ или ЦОИ. Все поступающие от КО пакеты электронных расчетных документов, подписанные ЭЦП, независимо от способа их передачи (на магнитном носителе либо средствами телекоммуникаций) помещаются в электронный архив и хранятся в течение срока, определенного нормативными актами Банка России для хранения бумажных документов (5 лет).

Электронные расчетные документы, прошедшие контроль реквизитов, программно проверяются на возможность оплаты за счет имеющихся средств на корреспондентском счете КО, а при их недостаточности - за счет внутридневного разрешенного Банком России кредита. Частичная оплата ЭПД не допускается.

В случае отрицательных результатов проверки на возможность оплаты дальнейшая обработка осуществляется одним из следующих способов:

ЭПД к исполнению не принимается, в адрес КО направляется ЭСИД с извещением об отказе в приеме и указанием причины возврата.

ЭПД помещается во внутридневную очередь отложенных платежей (исполнение ЭПД откладывается) до момента поступления на корреспондентский счет КО средств, достаточных для оплаты ЭПД или увеличения величины внутридневного кредита.

При взаимодействии КО (или клиента Банка России) и обслуживающего подразделения расчетной сети Банка России по каналам связи в

===433===

адрес КО (или клиента Банка России) направляется ЭСИД, подтверждающий факт исполнения документа в обслуживающем подразделении расчетной сети Банка России.