ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1336

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

S або уповноважити інший банк виконати оплату, акцептування чи негоціацію таких переказних векселів (тратт).

Акредитив надає значно більші можливості захисту інтересів експортера, ніж інкасо.

Вже в момент висунення пропозиції чи укладання угоди про купівлю-продаж продавець повинен чітко уявляти, які ризики і вимоги йому потрібно враховувати щодо:

^ надійності та кредитоспроможності покупця;

•S політичних, економічних та юридичних умов у країні покупця;

S власної ліквідності.

Для безперешкодного здійснення акредитивної операції продавець, окрім усього іншого, повинен мати точне уявлення щодо обраного виду акредитива, а також щодо його конструкції, терміну дії, шляху та засобів транспортування, страхового захисту, базису цін.

За способом використання акредитиви поділяються на документарні (товарні) та грошові (циркулярні або фінансові):

документарні (товарні) використовуються для розрахунків за товари та послу ги при наданні обумовлених в акредитиві документів;

грошові (циркулярні або фінансові) - це такі акредитиви, виплата за якими не обумовлена наданням документів.

За формою акредитиви поділяються на документарні акредитиви та акредитивні листи. У більшості країн терміни «документарний акредитив» та «комерційний акре- дитивний лист» - є синонімами. Але, наприклад, у США, Великобританії та Китаї,

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства о/

а також у закордонних відділеннях найбільших банків Англії та США технологічні процеси та можливості акредитивних листів суттєво відрізняються від запропонованих документарними акредитивами.

Розрахунки у формі акредитивних комерційних листів повинні бути погоджені сторонами у контракті купівлі-продажу.

Особливість акредитивних комерційних листів полягає в тому, що вони направляються не банку в країні продавця, а безпосередньо бенефіціарові. При цьому банк у країні продавця може використовуватися лише як проміжна інстанція. Бенефіціар після відправлення товару та отримання усіх необхідних, передбачених в акредитивному листі, документів може або передати їх банкові, обраному на свій розсуд, або направити для сплати безпосередньо банку, який виписав акредитивний лист.

Експортер, який погодився на розрахунки з використанням акредитивних листів, повинен прийняти до уваги, що йому не буде відмовлено у негоціації тратт банком його країни лише в тому випадку, якщо акредитивний лист виписаний авторитетним (першокласним) банком та його гарантія купити виставлені тратти вважатиметься іншими банками достатньою.

Суб'єктам господарської діяльності України варто погоджуватися на розрахунки за акредитивними листами лише за умови, що акредитивні листи виписуватимуться банками-кореспондентами Національного банку України та іншими першокласними іноземними банками, платоспроможність яких не викликає сумніву, а також з урахуванням того, що така форма розрахунків здійснюватиметься обома сторонами на принципах взаємності. За іншими показниками акредитивні листи відповідають документарним акредитивам.

Банк імпортера (банк-емітент) відкриває акредитив на користь бенефіціара (експортера). Якщо документи бенефіціара відповідають пред'явленим вимогам, він одержить від банку-емітента кошти (оплату), незалежно від можливостей та бажання імпортера.

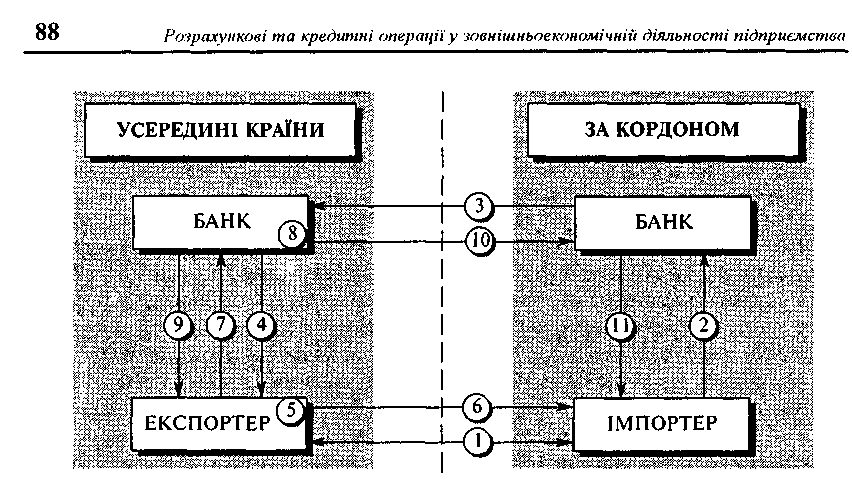

Послідовність дій при оформленні акредитива схематично наведено нарис. 3.1.

Термін та умови акредитива мають бути узгодженими до проведення оплати (негоціації чи акцептування). Угода з документарним акредитивом передбачає такі документи:

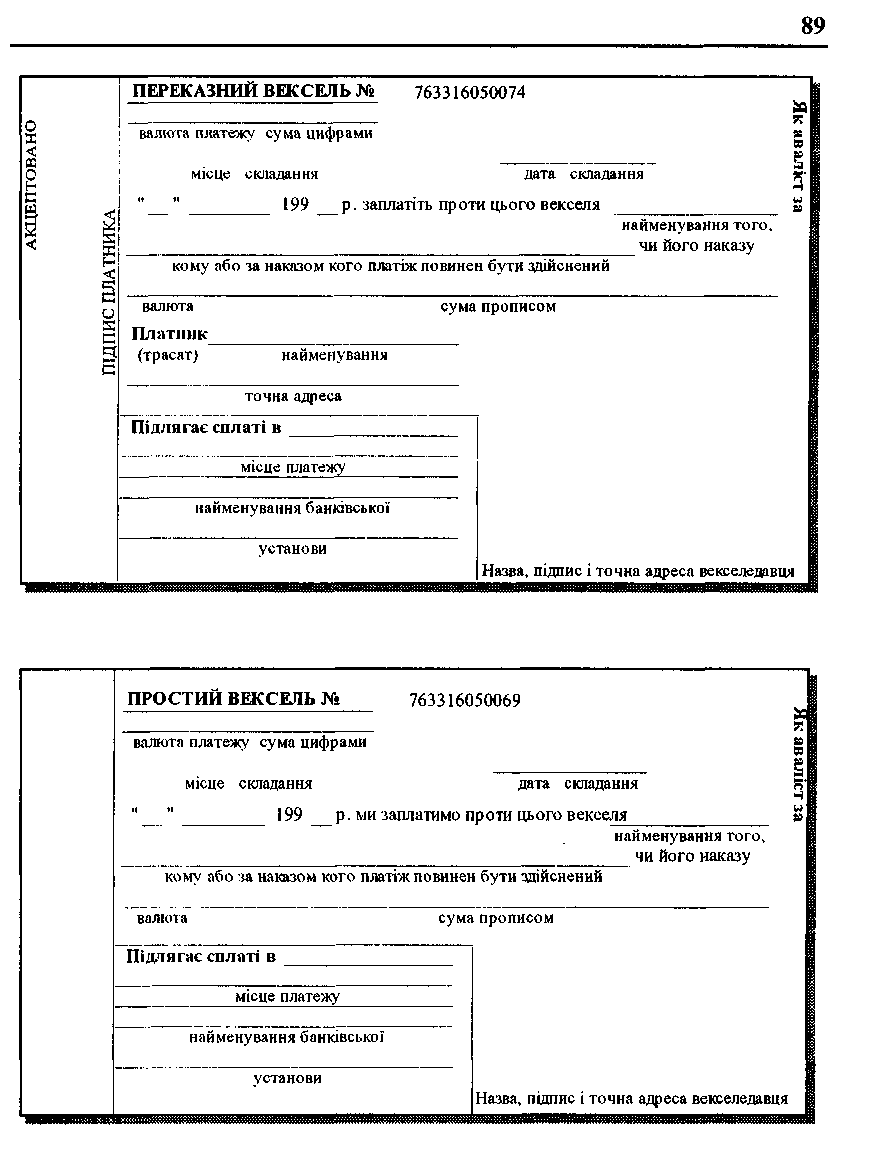

*/ вексель;

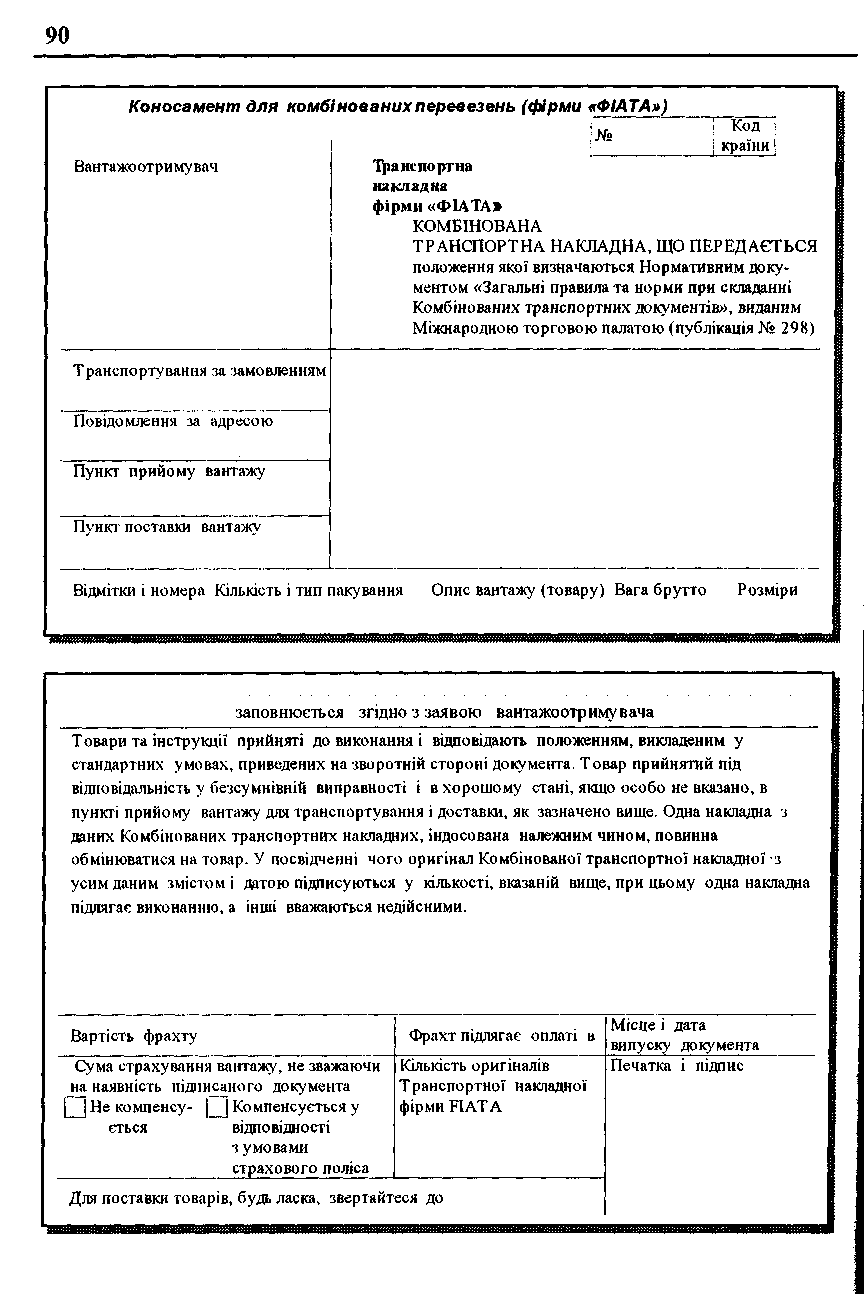

/ коносамент або інший транспортний документ, що може бути товаророзпо-рядним;

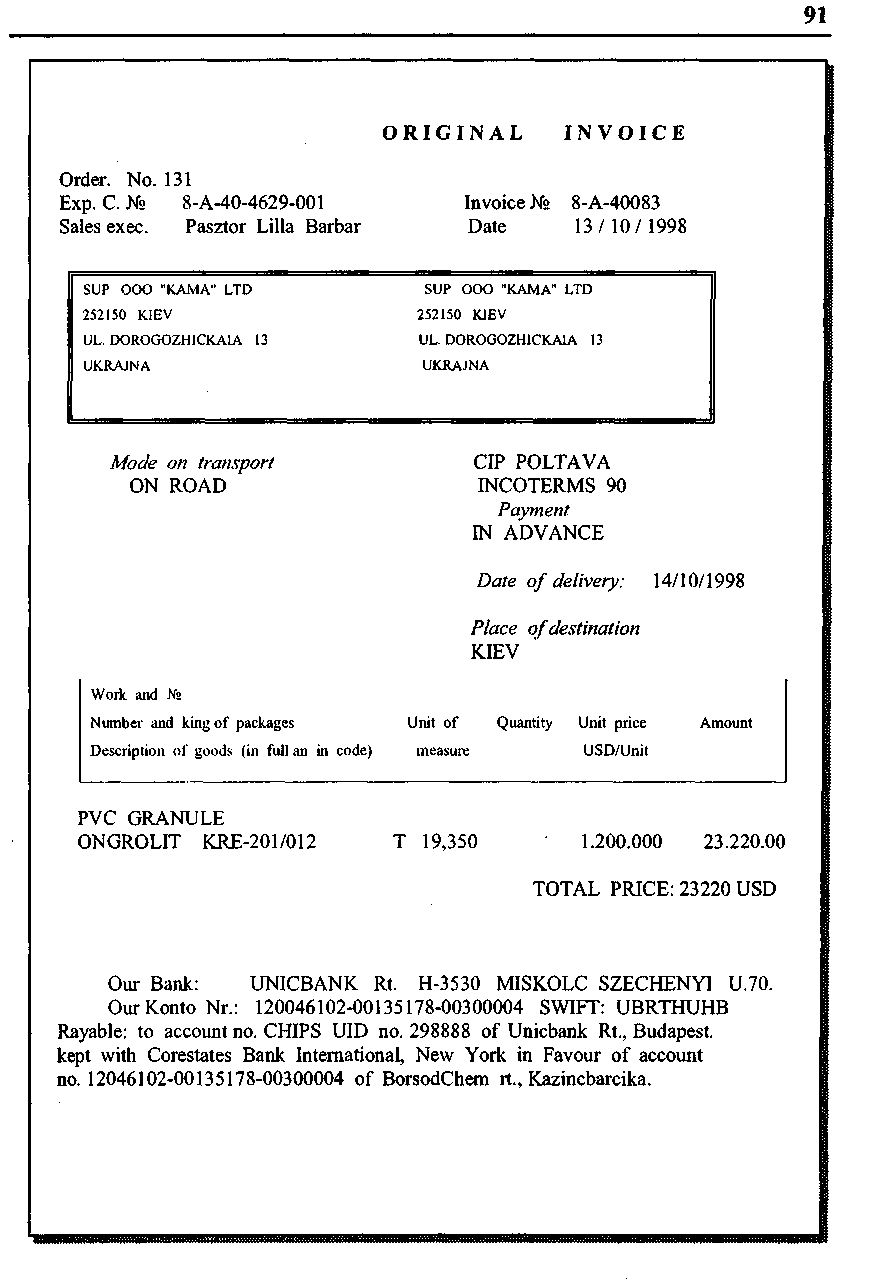

*/ комерційний рахунок, рахунок-фактуру, інвойс;

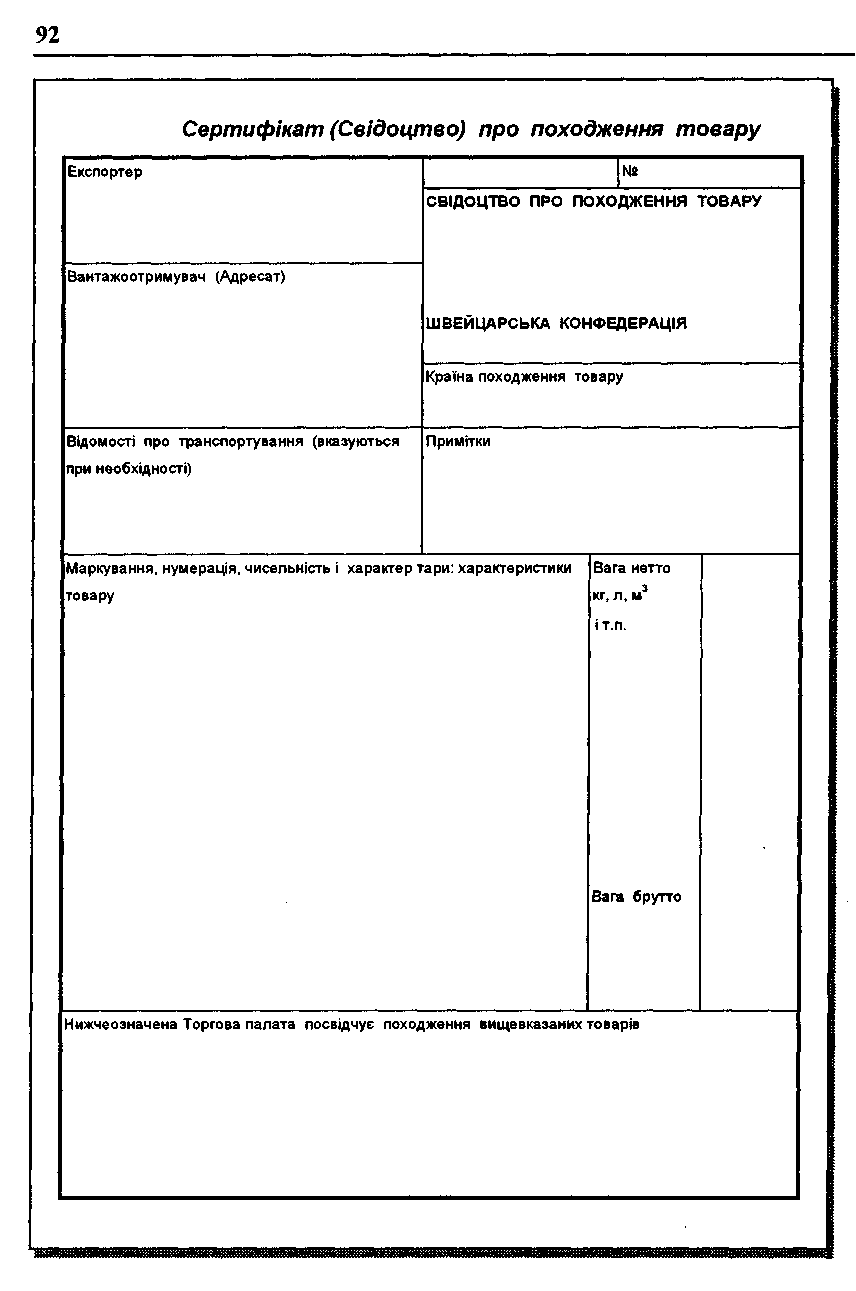

^ свідоцтво про походження товару;

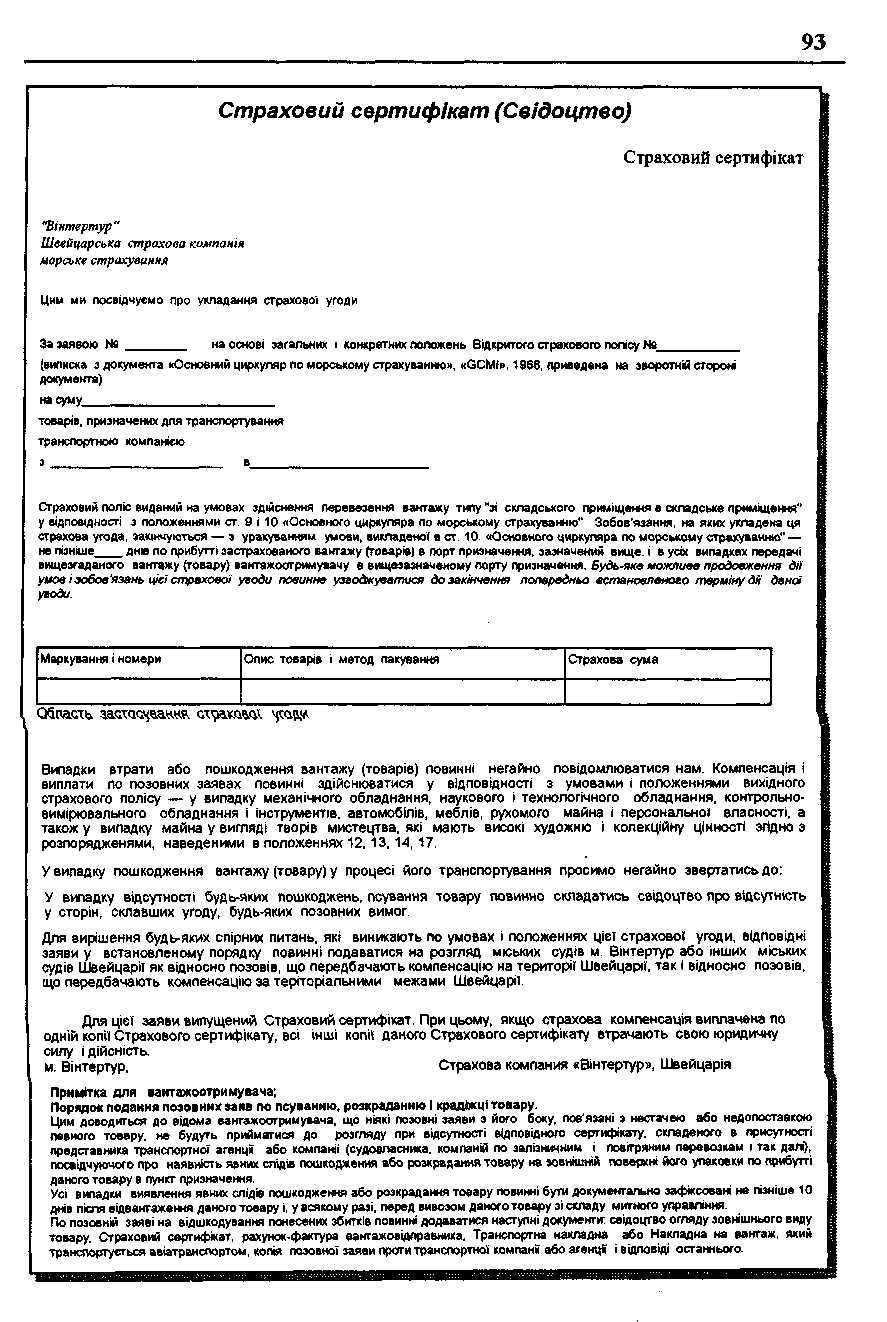

S страховий поліс чи сертифікат.

Зразки цих документів наведеш на с. 89-93.

Перед тим, як експортер подасть документи до банку, він повинен обов'язково переконатися, що вони з усіх пунктів відповідають умовам акредитива.

Всі необхідні документи мають бути в наявності, вони не повинні ні порушувати умови акредитива, ні суперечити один одному, оскільки банк, вирішуючи питання про прийняття чи неприйняття документів, чітко дотримується принципів суворої відповідності документів та термінів.

Рис. 3.1. Схема здійснення документарного акредитива:

1 - укладання договору між: покупцем і продавцем; 2 - доручення імпортера своему банкові про відкриття акредитива; 3 — відкриття вітчіаняним банкам акредитива в іноземному банку; 4 — авізування акредитива бенефіціару-експорте-ру вітчизняним банком; 5 -перевірка акредитива експортером (відповідність договору, виконання); 6 — відправка товару експортером імпортерові; 7 — передача експортерам документів вітчизняному банку (авізуючому банку); 8 — перевірка документів вітчизняним банком; 9 - виплата вітчизняним банком пред'явнику документів суми, зазначеної в документах; 10— передача вітчизняним банком документів іноземному банку; 11 — вручення документів іноземним банком імпортеру.

Документи, що мають недоліки, банк повинен протягом обумовленого часу повернути бенефіціарові. Таким чином, останній має можливість виправити заперечені документи чи виставити їх знову відповідно до вимог у певні терміни. Отже, акредитив не припиняє своєї дії, якщо банк повинен повернути документ. У більшості випадків шукають можливе інше рішення, оскільки загальне повернення суперечило б економічним інтересам бенефіціара, а також інтересам покупця.

Правові основи акредитивних 1 Використання акредитивної форми розрахунків розрахунків у міжнародній практиці регу-

люється Уніфікованими правилами і зви-

чаями для документарних акредитивів (Uniform Customs and Practice for Documentary Credits), які розроблені Міжнародною торговою палатою. З 1 січня 1994 року набули чинності UCP № 500 (UCP № 500) - у редакції 1993 р. Вони застосовуються до всіх документарних акредитивів, включаючи резервні акредитиви.

94 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

UCP встановлюють:

S визначення і види акредитивів;

^ способи і порядок їх виконання і передачі;

S зобов'язання і відповідальність банків;

S вимоги до документів, які пред'являються до акредитива, і порядок їх подання;

•S інші питання, які виникають у практиці розрахунків акредитивами;

•S тлумачення різних термінів.

До кожного документарного акредитива включається застереження про те, що він підпорядкований UCP.

UCP дотримуються банки більше 160 країн світу, в т.ч. США. Оскільки більшість акредитивів підпорядкована UCP, всі сторони (імпортер, експортер, експедитор, брокер тощо) повинні бути ознайомленими і правильно розуміти їх перед укладанням угоди. UCP містять вичерпну інформацію про правила та звичаї, але не мають законної сили в усіх відношеннях.

Стаття 5 Міжнародних Комерційних Термінів (Uniform Commercial Code, UCC) встановлює для акредитивів державну мову США.

Звичайно, банки випускають комерційні та резервні акредитиви, які відповідно до UCP можуть бути внутрішні чи міжнародні. Однак, за запитом заявника або бе-нефіціара, внутрішній акредитив може підпорядковуватися UCC.

Типи та види акредитивів І Акредитиви класифікують залежно

від способу використання. Вони можуть

бути відзивні чи безвідзивні, підтверджені чи непідтверджені, в прямій чи негоційо-ваній формі.

За способом повідомлення бенефіціара про відкриття акредитиви поділяються на:

прямо авізовані та авізовані через авізуючий банк;

попередньо авізовані.

Прямо авізовані акредитиви банк-емітент направляє безпосередньо бе-нефіціарові без втручання іншого банку. Бенефіціар у свою чергу повинен звернутися з вимогами до закордонного банку, що його обслуговує. Ця форма авізування має ряд недоліків, характерних для розрахунків. Передусім бенефіціар не має необхідних умов для контролю справжності акредитива, більше того, ускладнюється процес з'ясування платоспроможності банку-емітента.

Акредитиви, які направляються безпосередньо бенефіціарові, тобто без втручання іншого банку, використовуються підробниками документації навіть щодо банків, які є досить надійними та мають досконалу технічну базу. Експортер, який бажає захистити себе від подібної практики, повинен вимагати авізований акредитив або підтверджений банком у його власній країні.

Авізований акредитив - це акредитив, за яким банк-емітент звертається з дорученням до іншого банку (авізуючого), щоб сповістити бенефіціара про відкриття акредитива без будь-якого зобов'язання як з боку авізуючого банку, так і з боку банку-емітента.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства "5

За ступенем гарантованості оплати сум, що мають бути сплачені експортерові, акредитиви поділяються на відзивні та безвідзивні.

Відзивний акредитив - це акредитив, який може бути змінений у будь-який час, або відкликаний (анульований) банком-емітентом за дорученням імпортера без обов'язкового повідомлення бенефіціара.

Оскільки відзивний акредитив не забезпечує обов'язкових зобов'язань імпортера в частині оплати куплених ним товарів, експортери не вважають його достатньою гарантією, і у зовнішньоторговельних розрахунках він використовується досить рідко. У випадку, коли імпортер та експортер усе ж таки дійдуть згоди щодо його використання у міжнародних розрахунках, останній може бути використаний як інструмент, який завдяки своїй простоті, точності та невеликій вартості порівняно з безвідзивним акредитивом забезпечить:

S платіж у встановлені терміни, роблячи зручнішим управління грошовими ресурсами продавця;

S контроль банком розпоряджень продавця, що стосуються документів про відправку товару.

Юридичне зобов'язання банку-емітента, який відкрив безвідзивний акредитив, не може переглядатися у межах встановленого терміну дії без згоди всіх зацікавлених сторін (покупця, його банку та продавця). Однак слід зазначити, що у цій конструкції відсутній прямий зв'язок між покупцем та продавцем. Справді, лише торговельний контракт пов'язує їх та накладає зобов'язання на експортера за поставку товару, а на імпортера - за оплату цього товару.

Відповідно до наявності (або відсутності) підтвердження за акредитивом з боку авізуючого або іншого банку акредитиви поділяються на підтверджені та He-підтверджені.

Безвідзивний акредитив може бути авізований бенефіціарові через інший банк без будь-якої відповідальності з боку авізуючого банку. Разом з тим, безвідзивний акредитив за дорученням банку-емітента може бути підтверджений іншим банком (безвідзивний підтверджений акредитив). Банк, який- підтвердив акредитив, зобов'язаний перед бенефіціаром своєчасно здійснити обумовлені акредитивом платежі. Тому підтвердженим може бути тільки безвідзивний акредитив.

Таким чином, підтверджений безвідзивний акредитив - це акредитив, за яким банк-емітент звертається з проханням до іншого банку (досить часто - до авізуючого банку) взяти безпосередню участь в операції шляхом надання свого власного зобов'язання до безвідзивного зобов'язання банку-емітента. Підтверджуючий банк зв'язаний із банком-емітентом. Останній повинен здійснити рамбурс на банк, який робить підтвердження, якщо той здійснив платіж.

Безвідзивний підтверджений акредитив надає експортерові таку перевагу, що перед ним відповідає не тільки банк-емітент, але й банк, який підтвердив акредитив. Якщо акредитив підтверджено іншим банком, експортер отримує додаткові гарантії від деяких ризиків, які не можуть бути забезпечені банком-емітентом (наприклад, ризиків, пов'язаних із забороною в країні імпортера виплати іноземної валюти за торговельним зобов'язанням).

96 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Банки, які підтверджують акредитиви, як правило, страхують себе від зазначених ризиків, вимагаючи при підтвердженні від банку-емітента негайного перерахування коштів у рахунок покриття платежів за акредитивом, а це призводить до заморожування коштів імпортера на період від відкриття акредитива до виплати коштів по ньому. Враховуючи це, українським імпортерам доцільно уникати підтверджених акредитивів. У нормальних умовах торгівлі підтвердження акредитивів вимагається лише за відсутності абсолютної довіри банку-емітенту.