ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1324

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

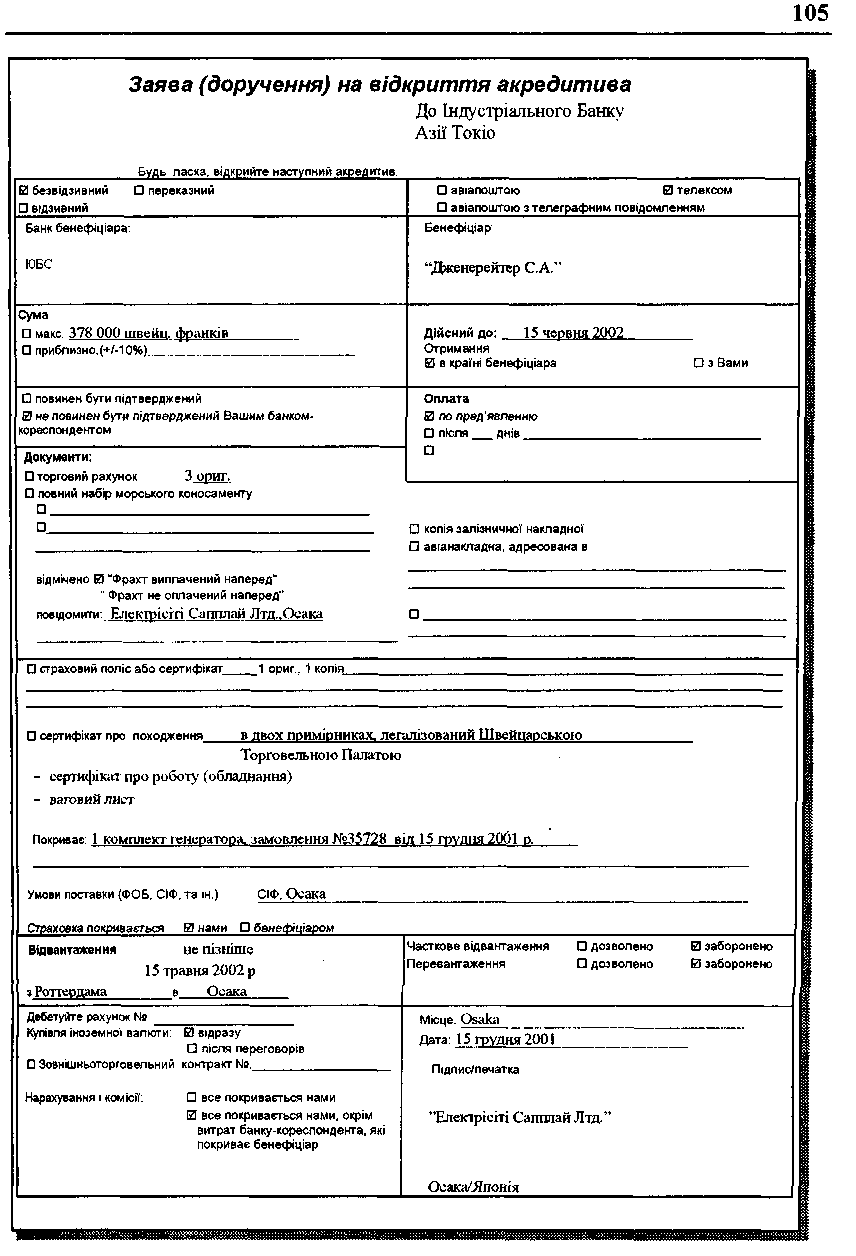

• Бенефіціар

Фірма і адреса бенефіціара повинні бути вказані точно.

• Валюта і сума

Угоди в іноземній валюті пов'язані з валютним ризиком для покупця і продавця, навіть якщо вони захищені підтвердженим акредитивом. Щоб уникнути цього ризику, існують такі можливості:

бенефіціар продає належну йому суму в іноземній валюті;

наказодавець акредитива купує необхідну суму в іноземній валюті на момент ймовірного використання акредитива чи негайно.

Банки, зайняті валютними операціями, можуть здебільшого пропонувати вигідне рішення, навіть якщо з самого початку точна дата платежу не визначена.

В акредитивному дорученні передбачено таке визначення суми: тверда загальна сума; максимальна чи орієнтовна сума, яку можна перевищити чи знизити на визначений відсоток. Відповідно до статті 43а UCP, «приблизно» («са») означає те, що відхилення допустиме в межах 10 %. Без додавання «приблизно» («са») за визначених обставин припускається відхилення максимально в 5 % (ст. 436 UCP). Наказодавець акредитива може розпорядитися щодо іншого допуску.

Термін дії акредитива

• Термін дії акредитива

Дата закінчення терміну є останнім днем, коли бенефіціар може використати акредитив, тобто надати документи. Будь-який акредитив, (відзивний чи безвідзивний) повинен мати дату закінчення терміну для подання документів.

• Документи

Наказодавець акредитива повинен вимагати від експортера лише документи, які той може надати без проблем. Імпортер може захистити себе від поставок низькоякісного товару, передбачивши, наприклад, надання сертифікатів аналізу та якості.

Замовник повинен точно зазначити, згідно з якими документами можна здійснити платіж (ст. 22а UCP). Щодо документів, не регульованих в UCP докладно (всі документи, окрім транспортних, страхових і рахунків-фактур, ст. 25-41 UCP), в акредитиві повинні бути зазначені суб'єкт, що виставляє ці документи, точний текст чи основні ознаки змісту. Якщо такий докладний опис відсутній, то банк приймає документи в тому вигляді, як вони були представлені (ст. 23 UCP). Чітко повинна бути обумовлена можливість бенефіціара використовувати акредитив з терміновою траттою («використовується проти таких документів», наприклад, «вексель з платежем через 60 днів після представлення в Міцуро-Банк, Осака»). В такому разі він одержує від банку-кореспон-дента замість негайної оплати акцепт свого векселя.

• Страхова вартість

Страхова вартість товару встановлюється за формулою «мінімум ціна СІФ» (вартість, страхування і фрахт) плюс 10 %. Ці 10 % є «уявним прибутком», який акредитиводавець сподівається одержати при подальшому продажу товарів (ст. 376 UCP).

• Товаросупровідні документи

Товаросупровідні документи (коносаменти і складські розписки) здебільшого виставляються «наказу» і без великих затрат можуть бути переадресовані за допомогою індосамента. При іменних документах може знадобитись цесія.

• Адреса перевізника

Адреса перевізника (повідомлення) авізується при попередньому прибутті судна в порт призначення або у випадку аварії (і тому подібне).

• Дата відправлення, термін відвантаження

Останньою датою відправлення встановлюється та, до якого дня товар повинен бути відвантажений, свідченням чого вважається дата видачі транспортного документа (ст. ст. 476, 506 UCP). Ця дата має бути узгоджена з терміном платежу так, щоб залишилося достатньо часу для надання документів. Слід також враховувати час проходження документів поштою від місця їх відправлення, місцезнаходження продавця до місцезнаходження банку-кореспондента, а також можливі затрати часу на різноманітні формальності. Обидва терміни не повинні відставати один від одного більш ніж на 21 день. За відсутності в акредитиві термінів, банки відхиляють всі документи, представлені після 21 дня від дати видачі транспортного документа (ст. 47а UCP).

Умови поставок

• Умови поставок

В акредитиві повинно бути сформульовано порядок встановлення ціни, виходячи з умов переходу витрат і ризиків. Подробиці щодо цього містить ІНКОТЕРМС.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 107

• Найменування товару

Відповідно до ст. 5 UCP, щоб уникнути помилок, банки повинні відхиляти надто докладний опис товарів в акредитиві. Виконання акредитива не повинно бути переобтяжене надто об'ємними контрольними операціями. Найменування товару повинно бути стислим, лаконічним і водночас повним і точним, виділяючи суттєві ознаки, але не технічні деталі. Як правило, вказують також його масу і ціну. Якщо при відкритті акредитива ще не визначена точна кількість товару, то слово «приблизно» дозволяє відхилення в 10 % (ст. 43а UCP). Без цього слова у деяких випадках допустиме відхилення у 5 % (ст. 346 UCP). Якщо сума акредитива вказана зі словом «приблизно», то і кількість товару вказується з приміткою «приблизно».

• Часткові поставки/перевалки

Неможливість часткових поставок і/або перевалок повинна бути зазначена в акредитиві (ст. 44а UCP). При переказних акредитивах заборона на часткові поставки виключає також їхній частковий переказ іншим бенефіціарам.

• Подальші інструкції по дебетуваннюрахунку

Щоб уникнути непорозумінь, замовник повинен вказати, з яких рахунків слід списувати суми акредитива, комісії і витрати. Це особливо важливо, наприклад, при валютних угодах для уникнення валютного ризику.

• Підпис

Підпис замовника узаконює видане доручення на відкриття акредитива.

При відкритті акредитива покупцям слід врахувати такі питання:

Чи чітко визначений акредитив як «безвідзивний», якщо він повинен бути та ким?

Чи визначений вид акредитива (наприклад, заявлений чи ні при потребі його переказ).

Чи враховують терміновість при виборі способу повідомлення про відкриття?

• Чи може бути вказаний банк-кореспондент бенефіціара? . Чи потрібний захист від можливого валютного ризику?

• Чи потрібно вказати в акредитиві тверду загальну суму, максимальну або орієнтовну суму?

Чи визначений термін дії акредитива?

Чи зможе експортер зібрати всі необхідні документи без труднощів?

Чи необхідно в усіх випадках вимагати сертифікат якості товару?

Чи вказується в акредитиві з акцептом тратт термінова тратта і застереження (наприклад, «Вексель з платежем через 60 днів після пред'явлення в Міцуро- Банк, Осака»)?

Чи передбачено страхуванням при транспортуванні покриття додаткових ри зиків і чи відмічені вони в дорученні?

Чи потрібно вказувати адресу перевізника?

Як узгоджуються терміни відвантаження товару та дії акредитива?

Чи визначено в умовах поставки все, що стосується ціни?

lO8 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Чи повним і точним є найменування товару?

Чи слід передбачати у всіх випадках толеранц (відхилення) товарної маси?

За яких обставин можливі відмови в часткових відвантаженнях і/або перевалках?

Чи зазначено рахунок, з якого має бути зроблене дебетування?

Як юридичне правильно підписувати доручення на відкриття?

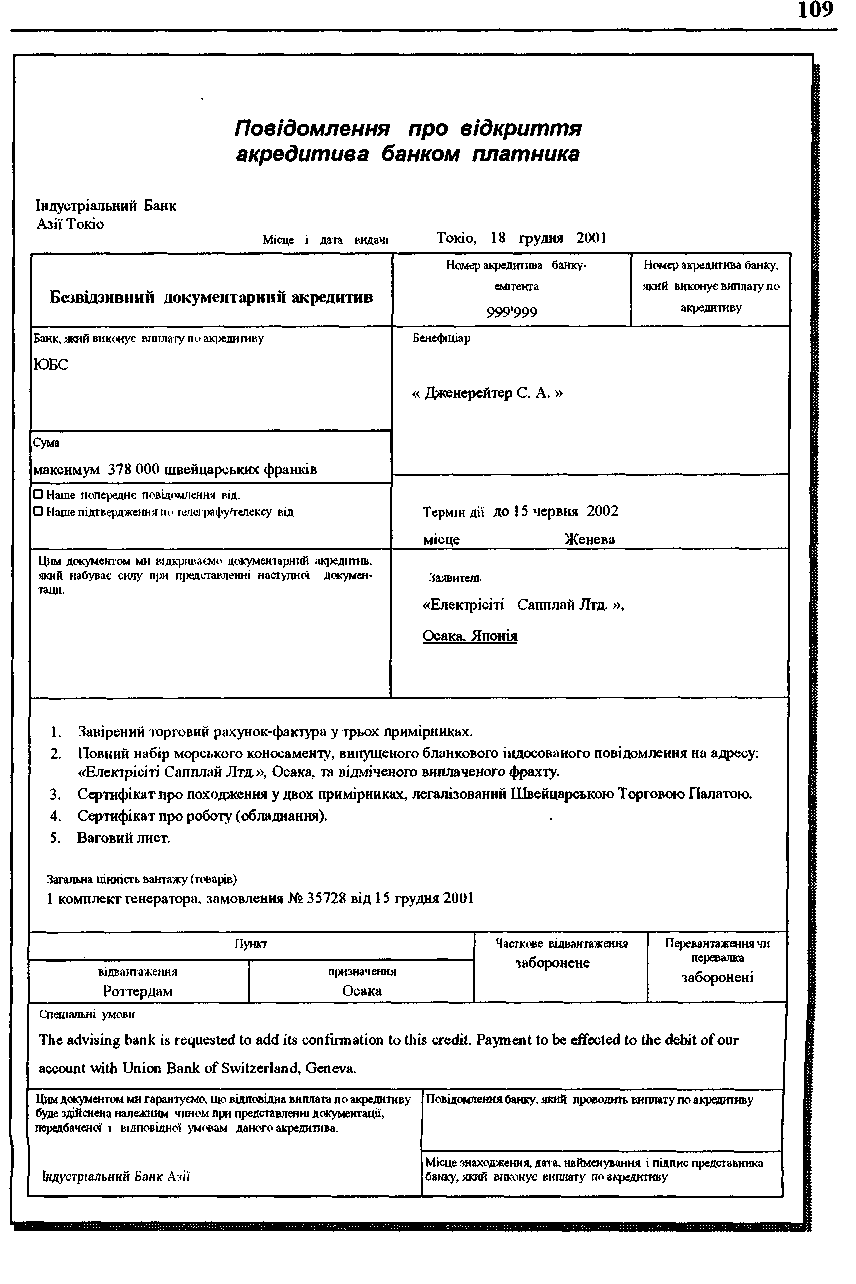

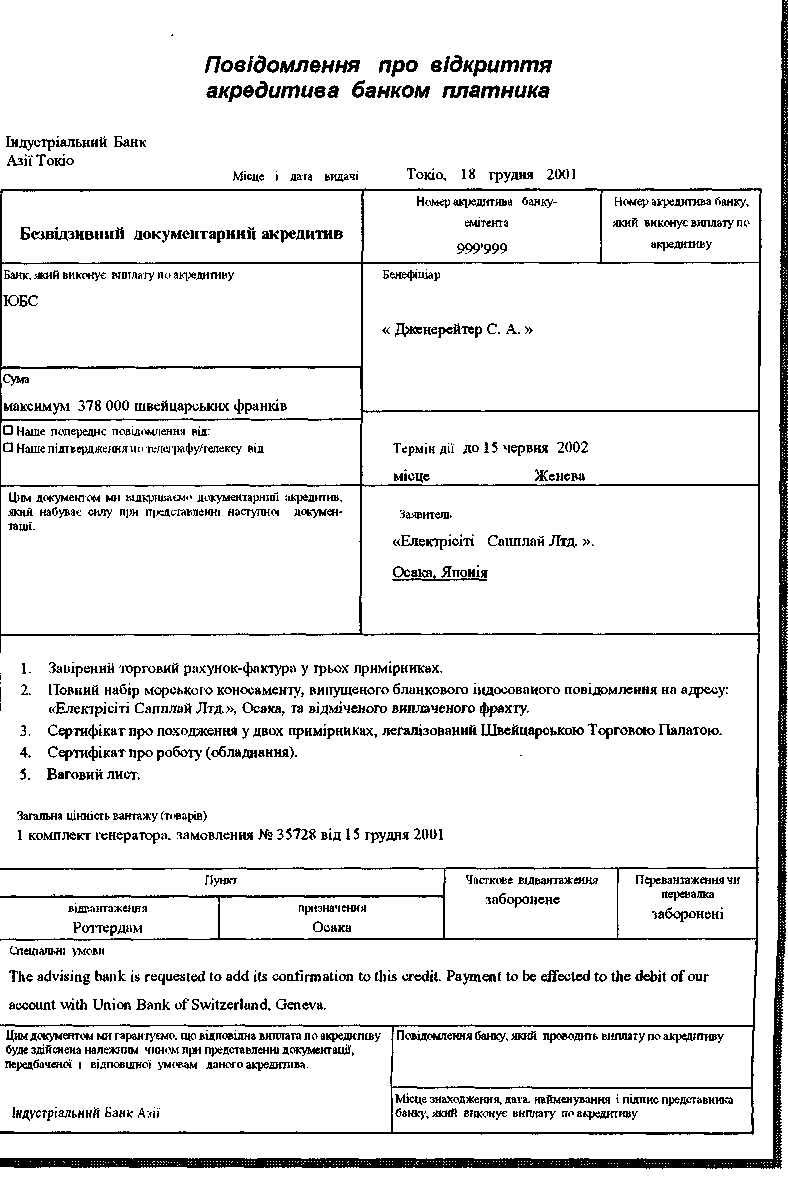

Повідомлення про відкриття акредитива

Акредитив відкривають за наявності необхідного покриття або лімітів кредитування і якщо доручення на відкриття не містить непорозумінь. Банк, який відкрив акредитив, здебільшого авізує банк-кореспондент в країні за місцем знаходження бенефіціара (див. с. 109). Лише у виняткових випадках повідомлення йде прямо за адресою бенефіціара. Покупець отримує повідомлення про виконання підтвердженням про відкриття акредитива.

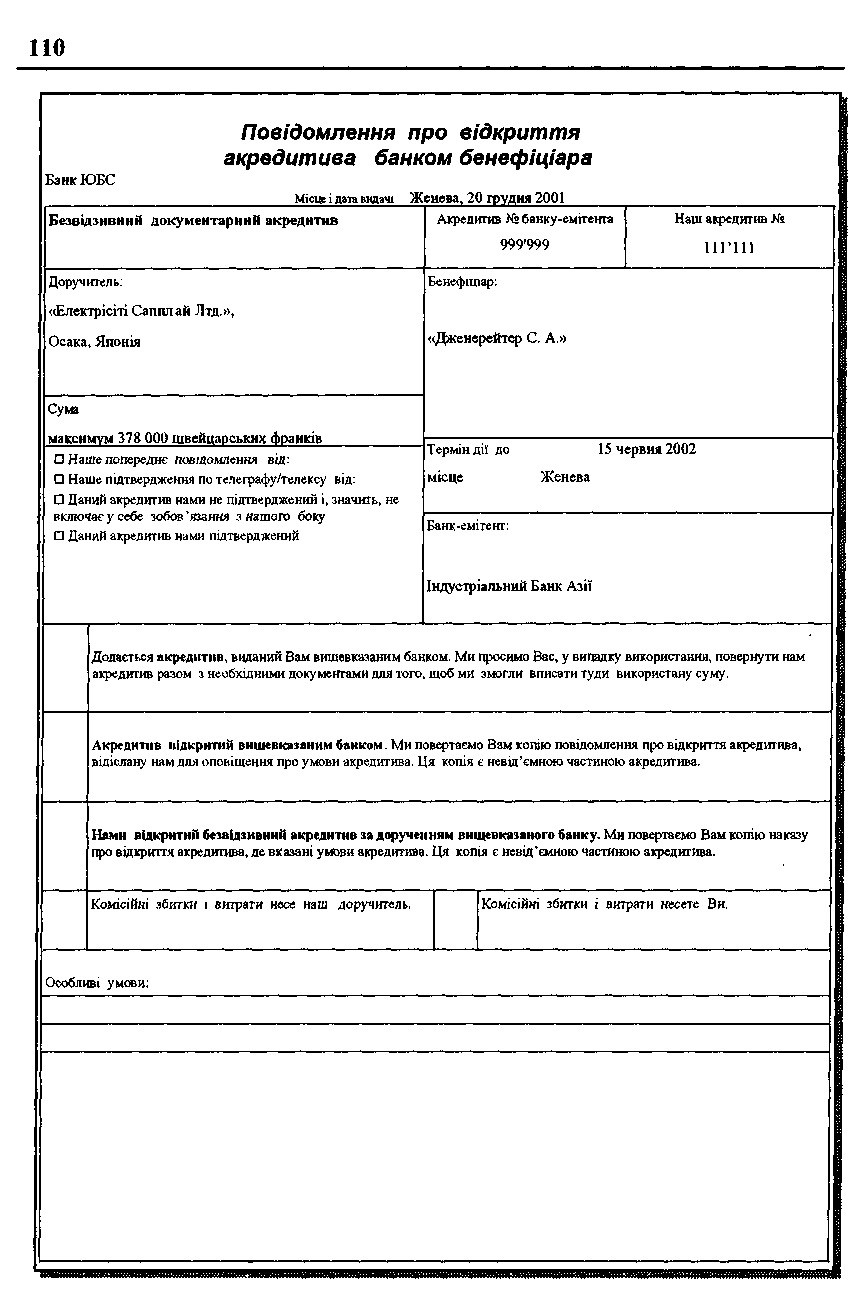

Авізо або підтвердження бенефіціарові

Якщо банкові-кореспонденту в країні бенефіціара доручено лише авізування акредитива, то він переправляє бенефіціару зобов'язуючий текст без будь-яких зобов'язань для себе (див. с. 110). При цьому перевіряють за зовнішніми ознаками справжність акредитива, який має бути авізованим.

За проханням або за повноваженням банку, який відкрив акредитив, банк-кореспондент може додати до безвідзивного акредитива своє підтвердження. Однак він візьме на себе зобов'язання щодо платежу лише тоді, коли перевірка акредитива матиме позитивний результат, і він пересвідчиться в надійності банку-емітента. Адже, видаючи підтвердження, банк-кореспондент, як і банк-емітент, бере на себе самостійне фінансове зобов'язання.

Банк-кореспондент не зобов'язаний підтверджувати акредитив. Якщо він відхиляє підтвердження, йому слід негайно проінформувати про це банк-емітент й авізувати бенефіціарові акредитив без підтвердження.

Після отримання акредитивного авізо (підтвердження акредитива) експортер перевіряє, чи співпадають умови акредитива з угодою і можливість здійснення всіх умов. У разі негативного висновку, він повинен негайно вимагати від контрагента внести необхідні зміни.

Особливу увагу слід звернути на такі пункти:

Чи правильно вказані назва та адреса замовника і бенефіціара?

Чи підпорядкований акредитив UCP?

Чи відкритий акредитив в обговореній формі (відзивний, безвідзивний, непід- тверджений, підтверджений і вид його використання)?

В якому банку акредитив використовується або підлягає оплаті?

Чи відповідає акредитив умовам контракту щодо: S відповідності суми поставки й умов платежу;

S урегулювання транспортних витрат і витрат на страхування;

S найменування товару і його походження;

^ умов поставок;

S терміну дії і терміну відвантаження.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 111

Чи спроможний розмір страхування забезпечити потрібне покриття ризику?

Чи реально представити документи у визначений термін і відповідно до поло ження UCP?

Чи можливе відвантаження передбаченим шляхом, в установлений термін та обумовленим видом транспорту?

Чи можливі часткові поставки, перевалки або навантаження «на палубу», як що це передбачено угодою?

Чи гарантується при угоді щодо надання послуг платіж у тому випадку, якщо покупець, наприклад, свавільно затримає підпис на документі про хід робіт або відмовиться підписувати його?

Бенефіціар не повинен безапеляційно приймати акредитив. Акредитив вважають акцептованим, якщо подаються потрібні документи щодо відкриття акредитива в термін у банк-кореспондент або інший банк, який відкриватиме акредитив.

Встановивши в акредитиві невідповідності, бенефіціар повинен негайно пред'явити претензії безпосередньо покупцеві і вимагати від нього внести відповідні виправлення (зміни) через банк-ремітент. При згоді покупця і банку зі змінами в акредитиві, ті набувають юридичної сили.

Включення в акредитив лише дійсно необхідних даних дасть змогу уникнути багатьох непорозумінь, махінацій і затримок. Надто ретельний опис товару не надає додаткової надійності, а тільки збільшує кількість даних, які необхідно буде перевірити, а значить, і кількість ймовірних помилок.

Експортер (бенефіціар) завжди має можливість відмовитись від використання акредитива і пропустити термін його використання. Йому навіть не потрібно інформувати про це імпортера чи відповідні банки. Акредитив втрачає силу, якщо бе-нефіціар не подав ніяких документів до закінчення терміну акредитива.

Акредитив вважається відкритим після того, як зроблений бухгалтерський запис по рахунках і відіслане повідомлення (поштове, телексом або системою SWIFT) на адресу іноземного банку, причому дати цих двох документів повинні збігатися.

![]()

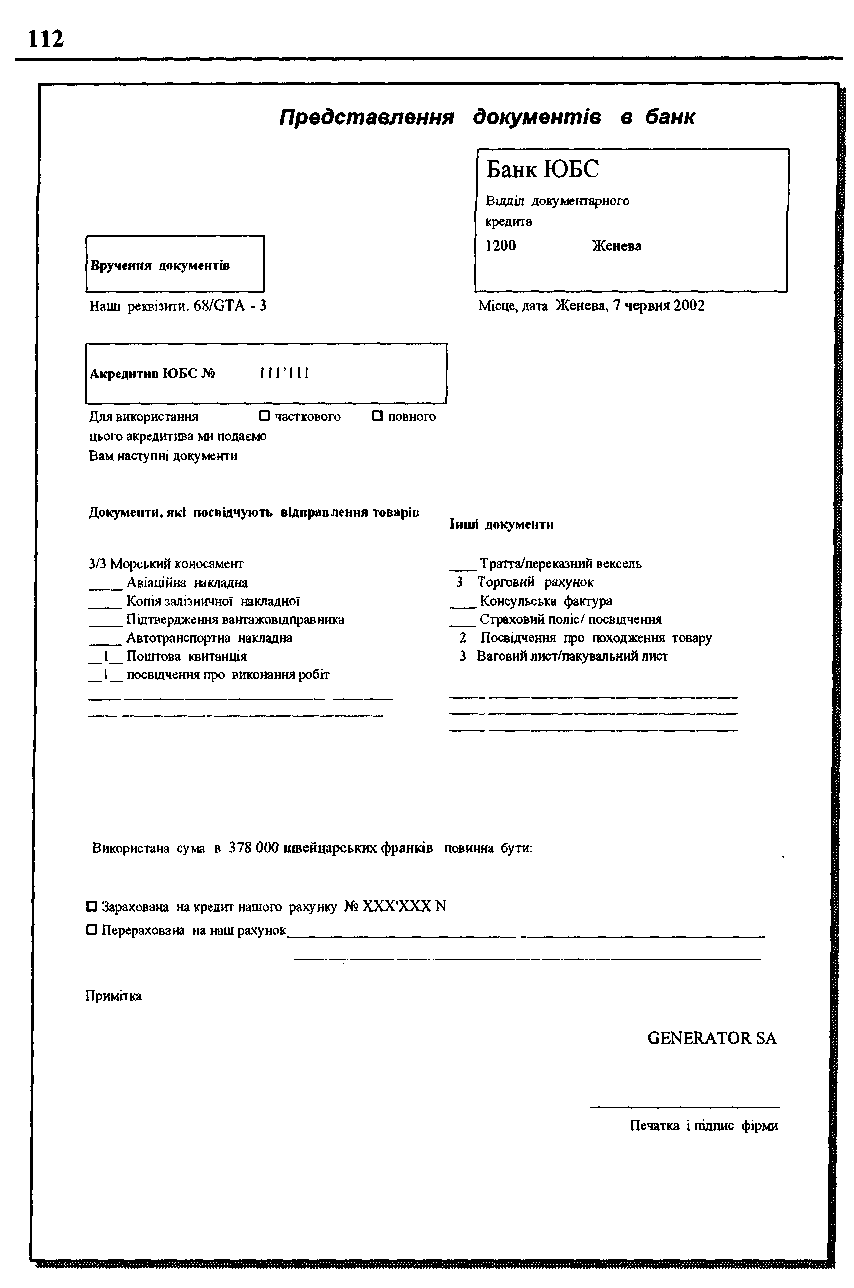

Виконанням акредитива вважається представлення експортером документів в

банк разом із супровідним листом (див. с.111). Перед тим як експортер подасть документи в банк, він повинен обов'язково переконатися, що вони за всіма пунктами відповідають акредитиву.

Передусім мають бути наявними всі необхідні документи. Вони не повинні ні порушувати умов акредитива (правильність), ні суперечити один одному (відсутність суперечностей ст. 15 UCP), оскільки банк при прийнятті рішення про прийом або неприйом документів дотримуватиметься принципу суворої відповідності документів і термінів.

Щодо згаданого принципу, то в ньому сказано, що банк повинен ретельно

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства

113

перевіряти відповідність тексту подання документів текстові умов акредитива І може здійснювати оплату лише за відповідності документів умовам акредитива, про що складається відповідний лист.