ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1315

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

8. Платник комісії за акредитивом. На території України комісії платить поку пець, а за її межами - продавець. Оплата комісій підтверджуючого банку обгово рюється додатково.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 119

9. Мова, якою повинні бути складені документи. Отримавши текст акредитива, експортер повинен перевірити відповідність його умов умовам контракту. За відсутності заперечень щодо акредитива він подає в український банк письмову згоду про прийняття документа, завірену уповноваженими особами.

Якщо в експортера виникли заперечення з приводу умов акредитива, то він може подати в український банк заяву, в якій вказує, що даний акредитив буде прийнятий ним тільки при внесенні в його зміст змін (вони повинні обов'язково відповідати укладеному контракту).

При поданні в банк документів за акредитивом експортер повинен чітко дотримуватись усіх вимог акредитива, особливо щодо найменувань організацій і назв документів. Потрібно уважно перенести опис товару, використаний у тексті акредитива. Також позначити найменування і адреси організації експортера як бе-нефіціара за акредитивом і контрагента-наказодавця. Транспортні документи повинні бути датовані і підписані перевізником.

Зміст інших документів не повинен суперечити один одному (при цьому необхідно враховувати, що банки будуть їх перевіряти тільки за зовнішніми ознаками, тобто на основі тексту акредитива, не контролюючи виконання вимог відповідного зовнішньоторговельного контракту).

Особливу увагу потрібно звернути на дотримання терміну дії акредитива. Документи повинні бути надані до закінчення встановленого терміну і за місцем закінчення акредитива (воно, як правило, визначається разом з датою закінчення). Коли акредитив закінчується в зарубіжному банку, необхідно пред'явити документи в банк завчасно, тобто з урахуванням часу на їхнє пересилання. В умовах акредитива може фігурувати таке поняття, як «дата останнього відвантаження». Відповідно транспортні відвантажуючі документи повинні бути вписані не пізніше обумовленої дати.

Якщо умовами акредитива вимагається пред'явлення страхового документа, необхідно проконтролювати відповідність між документом, ризиками, що покриваються, та умовами акредитива. Страховий документ необхідно виписувати не пізніше дати відвантажуючого документа і, як правило, на суму в розмірі 110 % від суми ра-хунків-фактур.

Усі ці документи вносять в текст додаткових формулювань, якщо того вимагають умови акредитива (наприклад, посилання на будь-який документ чи ліцензію, номер акредитива тощо). Адже як для імпортера, так і для банку, що виставив за його дорученням акредитив, наявність в документах хоча б однієї невідповідності умовам акредитива є достатньою підставою для відмови в безумовній виплаті коштів за акредитивом. Тому комплект документів, що цілком відповідає вимогам акредитива, є надійною гарантією повного і своєчасного отримання коштів за експортною угодою. За таких умов експортер не залежить від бажання контрагента-імпортера платити чи не платити за доставлену продукцію, тому що з моменту прийняття документів зобов'язання про їхню оплату цілком перебирає на себе банк-емітент.

120 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Витрати за акредитивними Обов'язки сторін, у т.ч. фінансові, операціями щодо відповідальності за акредитивною,

міжнародною торговельною угодою вре-

гульовуються у торговому контракті, але найпізніше - при відкритті акредитива (авізуванні). їхнє співвідношення залежить від становища експортера й імпортера на ринку, а також від інтересів і банків-учасників.

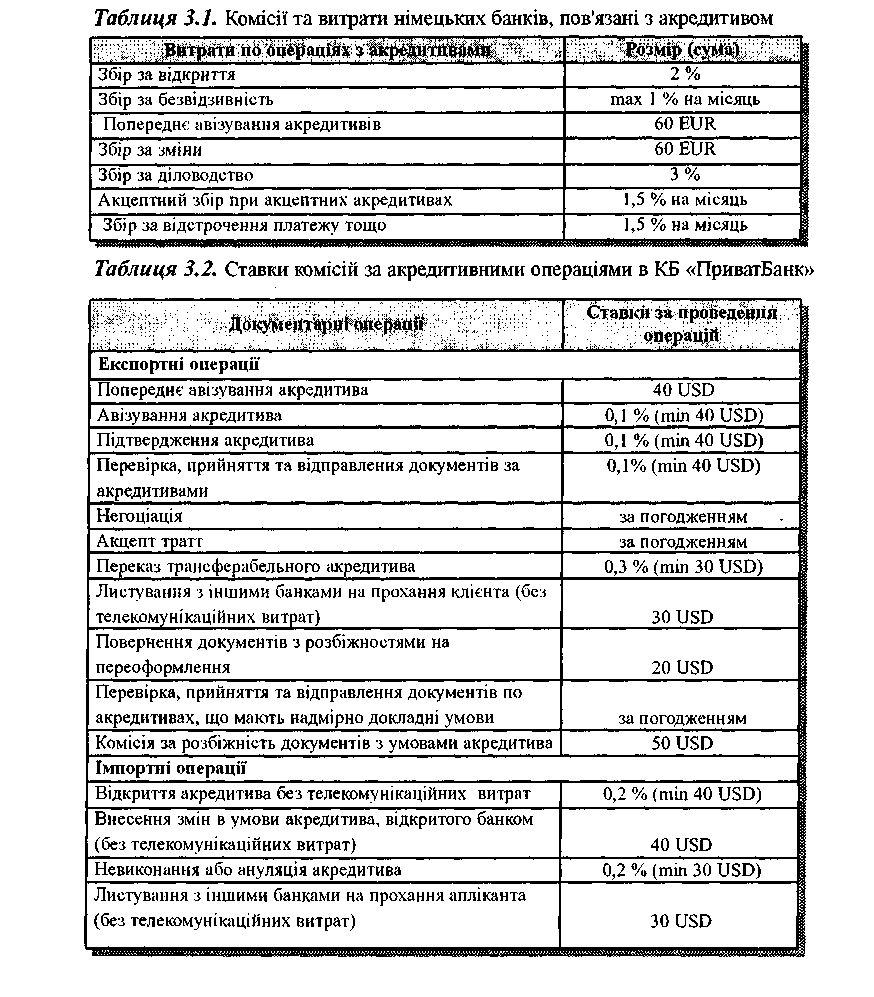

Ставки комісій за проведення акредитивних операцій можуть бути індивідуальними в кожному окремому банку (табл. 3.1, 3.2).

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 121

Повсюдному й ефективному викорис-

Проблеми, переваги і недоліки танню акредитивів заважає, передусім, ве-акредитивної форми розрахунків лика кількістьневідповідностей між документами, що вимагаються та подаються за

акредитивом. В операції з акредитивом всі документи мають відповідати його термінам та умовам до виконання платежу (акцепту).

Експортер повинен бути впевненим, що акредитив відповідає контрактові про купівлю-продаж. До перевірки необхідно приступати одразу ж, одержавши акредитив, оскільки заявник (покупець/імпортер) може не погодитися з невідповідностями в документах. Можлива й така ситуація, коли невідповідності виявляють після відвантаження товарів. За наявності невідповідностей, які експортер не може прийняти, він може просити імпортера відкоригувати акредитив у банкові-емітентові. Запит імпортера щодо відкоригування акредитива повинен бути зроблений відповідно до моменту відвантаження товарів.

У разі представлення невідповідних документів експортер може вдатися до таких заходів:

S Зробити запит негоціюючому банку чи банку-платнику про коригування, повторно представивши потім документи. Повторне представлення документів має відповідати даті закінчення акредитива, згідно з вимогами акредитива чи UCP. Таке вирішення проблеми можливе, коли документи представлені відразу після транспортування, і є час для повторного їх представлення. S Зробити запит негоціюючому банку чи банку-платнику про вступ у контакт із банком-емітентом, найкраще за допомогою телетрансмісійного повідомлення про дозвіл негоціювати (оплатити) чи акцептувати невідповідності. S Надати інструкцію негоціюючому (оплачуючому) банкові відправити документи до банку-емітента для схвалення (акцепту за акредитивом). S Зробити запит негоціюючому (оплачуючому) банкові акцептувати тратту під надання фондів чи проти гарантії.

Можливі невідповідності в документах, що представляють за акредитивом:

Коносамент містить позначки (не "чистий");

Дата коносаменту пізніша за дату, позначену в акредитиві;

Заявлений у коносаменті вантаж не відповідає вказаному в акредитиві;

Коносамент не відображає товари, що фактично були відвантажені;

Заборонене відвантаження «на палубі»;

Немає підтвердження про оплату фрахту;

Заборонений коносамент чартер-партії;

. В акредитиві не вказано порт завантаження та призначення;

Заборонене перевантаження;

Вексель та документи представлено після дати їх закінчення;

Опис товарів у рахунку відрізняється від опису в акредитиві;

Не вказано маркування та кількості упаковок вантажу в усіх документах;

Не вказано вагу вантажу в усіх документах;

Сума рахунку перевищує суму акредитива;

122 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Сума рахунку відрізняється від суми векселя;

Вексель, транспортні чи страхові документи підписані чи передані невповно- важеною особою;

Страхові документи не заявлено в акредитиві;

Суму страхового покриття вказано у валюті, що відрізняється від валюти ак редитива;

Фактична дата страхування в акредитиві не визначена або відрізняється від транспортних документів;

Вантаж не застрахований.

На відміну від передоплати акредитив надає експортерові надійну гарантію від недоплати. Будучи вигідним для експортера, цей метод розрахунків в зовнішньоторговельних операціях втілює в собі значні зручності для імпортера.

Переваги акредитивних розрахунків для експортера

Мінімальний ризик неоплаты. Експортер, погоджуючись з термінами та умовами акредитива для здійснення оплати за продукцію, яку він має намір закупити, звертається до банку-емітента чи до підтверджуючого банку з метою зробити оплату. Банк не може відмовитися від оплати, якщо він узяв на себе безвідзивне зобов'язання щодо цієї операції.

Швидкість та зручність. Оплата банком проводиться швидше і значно надійніше, ніж інкасо від експортера.

Успіху фінансуванні. Вексель, акцептований банком, може бути дисконтований, якщо в країні існує ринок таких фінансових інструментів.

Недоліки акредитивних розрахунків для експортера

Зниження конкурентоспроможності. Оскільки імпортер несе значні витрати і здійснює великий обсяг роботи з паперами, експортер, який продає товари лише за акредитивом, може обмежити свій ринок, зазнаючи труднощів щодо пошуку покупців.

Переваги акредитивних розрахунків для імпортера

Можливість кредитування та фінансування. Угода за векселем з відстроченням не вимагає від імпортера оплати за пред'явленням. Імпортер також має можливість придбати акцептне фінансування чи інший вид фінансування, що його надає банк-емітент.

Безпека. Імпортер може бути впевнений, що експортерові доведеться дотриматися всіх термінів та умов акредитива до моменту оплати. Оскільки банк не несе відповідальності за якість та відповідність представлених документів, імпортер все-таки залежить від надійності експортера. Отже, імпортер може бути впевненим тільки у відповідності документів акредитива.

Недоліки акредитивних розрахунків для імпортера

Збільшення витрат і зниження зручності. Найчастіше імпортер є єдиним, хто несе витрати за акредитивом (на відміну від інкасо, де витрати несе експортер). Акредитив коштує дорожче за інкасо й забирає більше часу на оформлення.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 123

3.2. Інкасові розрахункові операції

У ЗОВНІШНЬОЕКОНОМІЧНІЙ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

Загальна характеристика Найважливіша мета експортера - збе-міжнародного інкасо регти товаророзпорядчі документи до того часу, доки імпортер не заплатить за то-

вар або не надасть певні гарантії оплати в майбутньому. Інкасо, здійснюване за ініціативою банку (пряме іноземне інкасо), надає змогу, залежно від своєї структури, досягти цього. Однак ступінь захищеності, який допускається експортером, залежить від умов інкасо.

Інкасо може бути визначене як отримання, передача та представлення для платежу векселя (чи іншого фінансового документа) інкасуючим банком для клієнта та наступне направлення грошових коштів на рахунок цього клієнта.

Інкасові операції здійснюються банками на основі одержаних інструкцій з метою:

S одержання акцепту (або платежу);

S надання комерційних документів проти акцепту (або проти платежу).

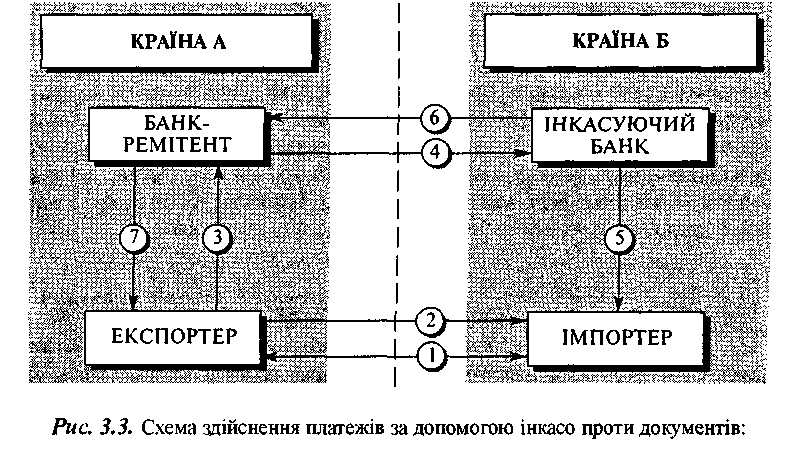

Послідовність дій при проведенні операцій з інкасо проти документів, у вигляді спрощеної конструкції наведено на рис. 3.3:

1 —укладання договору між: покупцем і продавцем: 2 — відправлення товару; З - направлення документів (інкасового доручення); 4 - відправлення документів вітчизняним банком в іноземний банк; 5 - вручення документів покупцю проти платежу або акцепту тощо; б - платіж вітчизняному банку іноземним банком; 7 — виплата продавцю (експортеру) вітчизняним банком.

124 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Згідно з інкасо, експортер дає доручення банку в своїй країні (банку-ремітешу) відправити документи до банку в країні імпортера (інкасуючому банку). Інкасуючий банк, в свою чергу подає свої документи імпортерові і відповідно до особливих інструкцій отримує від імпортера або оплату за пред'явленням, або акцепт термінової тратти (торговельний акцепт), яку виписав експортер на ім'я імпортера. «Акцепт» припускає, що імпортер бере на себе зобов'язання здійснити платіж після закінчення терміну термінової тратти, яку виписано на його ім'я та ним акцептованої.

Відповідальність банків при здійсненні інкасових операцій обмежується, в основному, пересилкою і наданням документів проти оплати чи акцепту, але без власного зобов'язання виконати платіж, якщо покупець не виконає своїх обов'язків по інкасо.