ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1338

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Правові основи здійснення

інкасових розрахунків Стандартні міжнародні правила, що визначають роль і відповідальність бан-

ків у процесах інкасування та регулюють правила проведення інкасових операцій, сформульовані Міжнародною торговою палатою (МТП) та надруковані в Уніфікованих правилах з інкасо (УПІ) (публікація № 522, редакція 1995 p.).

Практично всі банки світу дотримуються Уніфікованих правил з інкасо, які зручні тим, що дають однакове тлумачення термінів і питань, що виникають у практиці розрахунків по інкасо,

УПІ регулюють основні правила та обов'язки банків, а також їх відповідальність, з прийняттям інкасового доручення. Банк-ремітент відповідає за те, щоб вказівки його довірителя були передані інкасуючому банку. Відповідальний він і за можливі помилки. Банки не беруть на себе платіжних зобов'язань і не можуть відповідати за наслідки форс-мажорних обставин, затримки або втрати під час передачі інформації чи документів, якщо вони не винні у цьому самі.

Типи інкасо І Існують два типи інкасо: чисте і документарне.

Чисте інкасо - інкасо, в якому задіяні лише «фінансові» документи. До них належать: тратта (переказний вексель), простий вексель або чек.

Найпоширенішим документом є тратта. Згідно з чистим інкасо, комерційні (транспортні) документи, які відносяться до тратти, можуть бути передані і відправлені безпосередньо імпортеру, минаючи банк. Коли коносамент або транспортний документ передається безпосередньо імпортеру, імпортер стає власником товаро-розпорядчих документів. Такі транспортні документи називають такими, що «безпосередньо передаються». Індосамент перевізника або банку-ремітента (інкасуючого банку) в таких випадках не обов'язковий. В цьому випадку імпортер стає власником товарів до оплати або акцепту тратти шляхом оплати транспортній компанії фрахту (якщо фрахт сплачує покупець) і відповідних витрат. Таким чином, роль

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства

банку експортера (банку-ремітента) полягає лише в пересиланні тратти інкасуючому банку для оплати або акцепту.

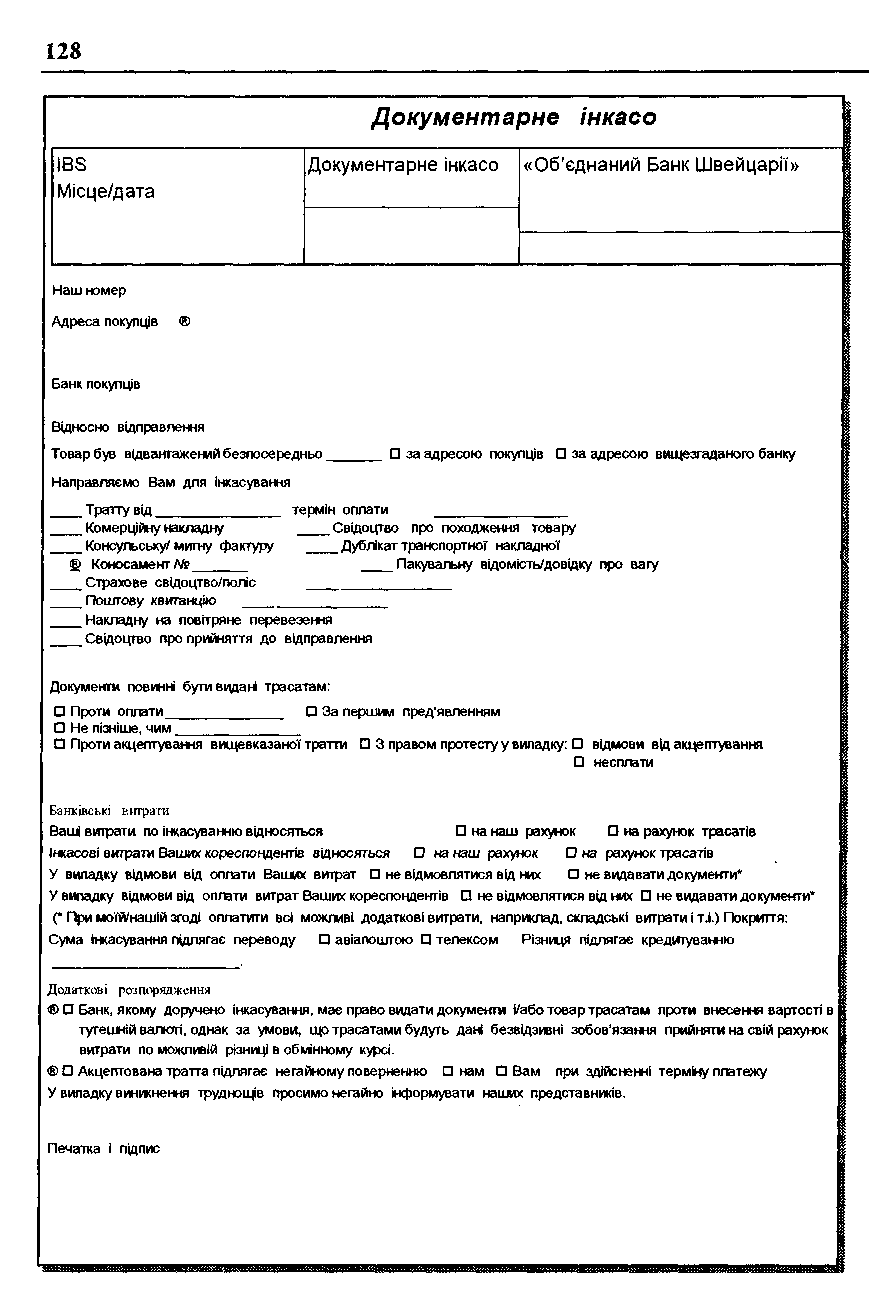

Документарне інкасо. Документарне інкасо передбачає надсилання разом із фінансовими комерційних (транспортних) документів, зразки яких наводились в розділі 3.1.

Види і кількість примірників документів мають визначатись вимогами країни-імпортера. Якщо ці дані відсутні у зовнішньоторговому контракті, то експортер повинен завчасно з'ясувати ці питання у консульському представництві країни-імпортера.

До таких документів можуть належати:

S Термінова тратта або тратта на пред'явника;

S Коносамент або інший транспортний документ;

S Комерційні рахунки-фактури або інвойс;

S Свідоцтво про походження;

S Страхові поліси або сертифікати тощо.

За наявності в українського банку відповідної валютної (генеральної) ліцензії і при здійсненні ним самостійної роботи з інкасо перевірений комплект наданих документів направляється інкасуючому банку разом з першим примірником інкасового доручення.

Згідно з документарним інкасо, банк експортера (банк-ремітент) надсилає документи та свої інструкції із вказівками щодо стягнення інкасо, на які є запит експортера до банку в країні імпортера (інкасуючого банку). Ці інструкції визначають терміни та умови видачі документів імпортерові. Імпортер отримує документи тільки після виконання особливих умов. Порівняно з чистим інкасо при використанні документарного інкасо експортер менше ризикує, тому що пересилання товаророзпо-рядчих документів захищене. Товаророзпорядчі документи є захищеними, коли оригінальні копії коносаменту або транспортного документа відправляють інкасуючому банку або передають за його вимогою. Після виконання імпортером усіх умов інкасуючий банк передає коносамент імпортеру.

Фази та сторони-учасники При документарному інкасо банк бе-документарного інкасо ре на себе зобов'язання щодо отримання

СуМИ ДЛЯ ПрОДаВЦЯ (дОВІрИТСЛЯ) ПрОТИ ПЄ-

редачі документів.

Документарне інкасо призначається для здійснення платежів насамперед тоді, коли експортер не хоче відвантажувати товар за відкритим рахунком, не застрахувавши ризик акредитивом. Порівняно з поставкою за відкритим рахунком документарне інкасо безпечніше, оскільки воно перешкоджає покупцеві отримати у власність товари, не оплативши їх, чи не акцептувавши вексель. У такому випадку банки не беруть на себе зобов'язань щодо здійснення платежу. Але документарне інкасо звільняє продавця від адміністративних робіт та дає змогу йому мати вигоду, пов'язану з використанням міжбанківської мережі. Завдяки меншій формальній суворості ця послуга пов'язана з меншими витратами і гнучкіша порівняно з акредитивом. Враховуючи, що продавець

126 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

при документарному інкасо на момент відвантаження товару ще не може бути впевненим, що покупець здійснить платіж, документарне інкасо вигідне, у таких випадках: S продавець, спираючись на добрі ділові відносини, може розраховувати на платоспроможність покупця та готовність до платежу;

S політичні, економічні та правові умови країни-імпортера є стабільними; S країна-одержувач не має імпортних обмежень (наприклад, валютний контроль), або вона надала необхідний дозвіл.

Якщо оплата здійснюється у формі документарного інкасо, то, як правило, в цьому беруть участь чотири сторони:

Трасант (експортер) - клієнт, який доручає інкасо за своєю траттою та комерційними документами банку в своїй країні. Трасанта також називають принципалом, тобто одержувачем коштів.

Банк-ремітент - банк, обраний експортером для пересилання документів до країни імпортера з метою здійснення інкасо через інкасуючий банк.

Інкасуючий банк (на відміну від банку-ремітента) - будь-який банк, який займається обробкою інкасо. Він надає імпортерові тратту та комерційні документи проти отримання платеж}' чи акцепту. Здебільшого інкасуючий банк визначається експор,-тером на засадах пріоритетної угоди з імпортером і є банком імпортера. Як альтернативу банк-ремітент обирає своє відділення, філію або кореспондента в місті (країні) імпортера.

Трасат (імпортер) - сторона, якій надають документи відповідно до інструкції. Банк-ремітент готує інструкції на підставі доручень, отриманих від експортера, які описують терміни та умови, за яких інкасуючий банк має видати документи імпортеру. Ґрунтуються вони на попередній домовленості між імпортером та експортером.

Від першого контакту між продавцем та покупцем до повної реалізації угоди доводиться здійснити немало операцій, які узагальнено становлять три фази. .

1. Узгодження умов інкасо

Експортер визначає в своїй пропозиції умови платежу або встановлює їх з покупцем в угоді про купівлю-продаж.

2. Видача інкасового доручення і надання документів

Після одержання замовлення або після укладання угоди про купівлю-продаж продавець відвантажує замовлений товар безпосередньо на адреси покупця чи інкасуючого банку. Одночасно він готує всі необхідні документи (рахунок-фактура, коносамент, страховий сертифікат, свідоцтво про походження товару та ін.) і надсилає їх разом з інкасовим дорученням своєму банку (банку-ремітенту). Банк-ремітент передає документи з необхідними інструкціями інкасуючому банку.

3. Подання документів платнику

Інкасуючий банк інформує покупця про надходження документів, умови їх отримання, приймає від покупця платіж або його акцепт та передає йому документи. Сума, сплачена по інкасо, переводиться інкасуючим банком банку-ремітенту, який потім кредитує суму експортеру.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 127

Узгодження умов інкасо (фаза 1) 1 У пропозиції продавця та в договорі

про кудівлю-продаж установлюють умо-

ви платежу, наприклад «Документи проти платежу готівкою», «Документи проти акцепту (протягом 60 днів після пред'явлення)».

Спосіб виконання платежу в договорі про купівлю-продаж і в пропозиції відноситься до однієї з таких умов інкасо: Д/П аба Д/А.

Вручення документів проти платемсу, Д/П (dokuments against payment, D/P)

Інкасуючий банк може вручати платнику документи тільки проти негайної оплати. «Негайно» згідно з міжнародним звичаєм означає «найпізніше - при надходженні товару». Якщо продавець (довіритель) не хоче довго чекати грошей, він в інкасовому дорученні повинен вимагати «платежу після першого представлення документів». В цьому випадку договір про купівлю-продаж і рахунок повинні містити положення, згідно з яким документи потрібно пред'являти платнику негайно після їх надходження в інкасуючий банк.

Вручення документів проти акцепту, Д/А (dokuments against acceptance, D/A)

Інкасуючий банк може вручати платнику документи проти акцепту тратти, яка підлягає оплаті, як правило, протягом 30-180 днів після пред'явлення або тратти, яка підлягає оплаті у визначений термін. Акцептування векселя на пред'явника можна порівняти з оплатою готівкою проти квитанції. Так, трасат до здійснення платежу вже вступає у право володіння товаром; він може продати його терміново, здобувши таким чином необхідні кошти для оплати векселя. Отже, акцепт визначає для нього термін платежу і дає змогу уникнути короткострокового фінансування складських запасів.

Для продавця після видачі товару забезпеченням може бути тільки акцепт трасата. Тому до настання терміну платежу за векселем він може вимагати, щоб акцепт був доповнений авалем інкасуючого або іншого першокласного банку. Авалем є гарантія за векселем, яка надається написом на лицьовому боці або чіткою позначкою про аваль на зворотному боці векселя чи на додатковому аркуші. Разом з підписом має бути зазначено, що поручництво надано за трасата. Поручитель (аваліст) з векселя несе солідарну відповідальність разом з трасатом, тобто він може відповідати по векселю, якщо трасат до настання терміну оплати векселя не виконає своїх платіжних зобов'язань.

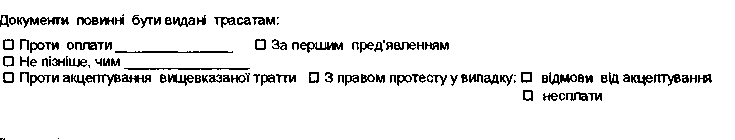

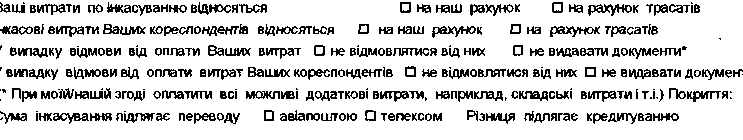

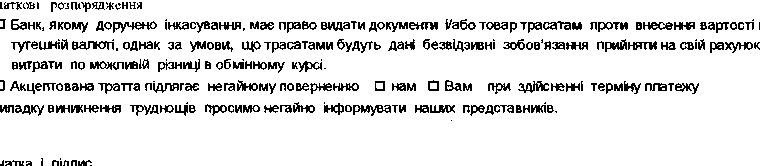

Видача інкасового доручення та Після отримання замовлення на по- надання документів (фаза 2) ставку або після укладення угоди про купівлю-продаж продавець відвантажує

товар, виставляючи рахунок-фактуру, вантажні, страхові та інші документи.

Вони є підставою для видачі продавцем інкасового доручення банку, формулюванням вказівки, оскільки як банк-ремітент, так і інкасуючий банк при здійсненні операції дотримуються тільки інкасового доручення (див. с. 128). У разі виникнення труднощів банкові потрібні будуть (якщо є можливість) додаткові вказівки.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 129

При складанні інкасового доручення необхідно враховувати такі аспекти:

Адреса платника. Вона повинна бути точною і вичерпною. Недбалість щодо цього може спричинити значні проблеми (ст. 8 УПІ).

Спосіб вручення документів. Для забезпечення надійності банк передає плат нику представлені на інкасо документи проти негайної оплати лише за відсутності інших вказівок. Проти акцепту документи вручають лише за наявності чітких вказівок в інкасовому дорученні. У такому разі інкасуючий банк стежить за тим, щоб вексель мав повний і формально правильний акцепт. Банк не несе відповідаль ності за дійсність підписів, виправлень у записах або платоспроможність трасата.

Документи. Вид і кількість примірників документів повинні визначатись роз порядженнями країни-імпортера. Якщо такі дані відсутні в замовленні або договорі купівлі-продажу, то експортер (довіритель) повинен раніше навести довідки у кон сульському представництві країни-імпортера. Якщо необхідний документ відсутній, покупець може прийняти (і оплатити) документи лише після ретельної їх перевірки або не робити цього зовсім.