ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1326

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

S При використанні інкасо як засобу отримання платежу ризик полягає між угодою на відкритому рахунку (який вигідний імпортеру) та передоплатою готівкою (яка вигідна експортеру).

Переваги для експортера

S Зменшення ризику дострокової передачі товарів. Згідно з документарним інкасо, експортер може захиститися від передачі товарів до того, як імпортер здійснить платіж чи акцептує тратту. Інкасо передбачає менший ступінь

134 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

безпеки для експортера, ніж передоплата готівкою чи акредитив. Але якщо експортерові не потрібен надійний захист від політичного та комерційного ризику за даної концентрації угод або негайна оплата товарів є необов'язковою, інкасо може бути оптимальним методом розрахунку.

S Збільшення конкурентоспроможності. Інкасо є менш тривалим та менш обтяжливим засобом досягнення домовленості, ніж акредитив. Отже, у експортера є можливість продати товар за нижчою ціною, збільшуючи свою конкурентоспроможність.

Це саме можна сказати і про згоду експортера на акцепт платежу на підставі термінової тратти. В основі цього - збільшення кредиту, що надається експортером імпортеру, який зі збільшенням ризику експортера підвищує його конкурентоспроможність.

•S Зручність. Банк, який має відділення та мережу кореспондентів, допомагає скоротити проблеми, пов'язані з міжнародними розрахунками (інкасо), застосувавши ефективний спосіб обробки документів, розрахунків і зв'язку.

•S Можливість фінансування. Часто експортер має можливість отримати кошти від банку під акцепт або за урядовою програмою підтримки експортера.

Недоліки для експортера

S Затримка або повільне надходження платежу. Якщо, наприклад, імпортер повинен отримати ліцензію на імпорт, але він ще цього не зробив, то експортер, щоб отримати платіж, повинен чекати оформлення та отримання ліцензії. Крім цього, внаслідок повільного здійснення інкасо у багатьох країнах можлива затримка платежу.

S Додаткові витрати, спричинені неплатежем чи відмовою від акцепту імпортера. Якщо імпортер відмовиться від оплати чи акцепту тратти, банк не несе відповідальності, а законодавство не передбачає примусового стягнення інкасо. Тому в експортера можуть виникнути додаткові витрати за простій, зберігання товару, його страхування тощо.

Переваги для імпортера

•S Зручність. Купівля на основі інкасо дозволяє імпортеру уникнути ускладнень з відкриттям акредитива.

S Зменшення витрат. Імпортер також уникає витрат на імпортний акредитив і може отримати вигоду з низької ціни купівлі, оскільки виключено, що експортер може знехтувати деякими заощадженнями (див. переваги для експортера).

S Відстрочення платежу. Метод інкасо є прийнятним для імпортера щодо часу для платежу. Зазвичай можлива затримка платежу до прибуття товарів.

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 135

Недоліки для імпортера

•S Нанесення шкоди репутації у разі неплатежу або відмови від акцепту.

Якщо імпортер з будь-якої причини не може здійснити оплату або акцептувати трапу, або вирішує цього не робити, експортер може видати спеціальні інструкції щодо заявления протесту від його імені. В багатьох країнах цей протест лише формальність, яка передбачає подання згодом офіційної скарги.

3.3. Механізм здійснення платежів чеками

Сьогодення вимагає використання у зовнішній торгівлі таких сучасних засобів платежу як чеки, пластикові картки, векселі, банківські перекази тощо.

Чек - це безумовна пропозиція чекодавця платнику здійснити платіж зазначеної у чекові грошової суми чекодержателеві готівкою чи перерахуванням грошей на рахунок власника чека у банку.

Чек дуже зручний для розрахунків тоді, коли платник побоюється віддавати гроші до отримання товару, а постачальник не хоче передавати товар до одержання гарантій платежу. Використання чека як засобу платежу дає змогу заощаджувати на обігу готівки і прискорює платежі, оскільки всі чеки оплачують після подання.

Виписаний чекодавцем документ повинен мати відповідне фінансове покриття на його банківському рахунку. Законодавство багатьох країн передбачає кримінальну відповідальність за виставлення чека без покриття. Чеки, які клієнт виписує банку, видають у межах суми, наявної на його поточному та інших рахунках, включаючи суми, які надійшли на ці рахунки в результаті надання банками кредиту.

Як засіб платежу у зовнішніх операціях чек використовують при кінцевому розрахунку за товар і надані послуги, врегулюванні рекламацій і штрафних санкцій, погашенні боргу, а також у розрахунках з неторговельних операцій.

Чек можна використовувати для отримання готівки, для безготівкового платежу і в інших формах, пов'язаних з обігом чеків як засобу платежу. Форми чеків і їхній обіг регламентуються національним законодавством і нормами міжнародного права, тобто нормами Женевської конвенції, що встановила «Однотипний закон про чеки». Країни, які не входять до системи Женевського чекового права, регулюють обіг чеків національними нормами права, а країни англо-американського права - нормами свого права.

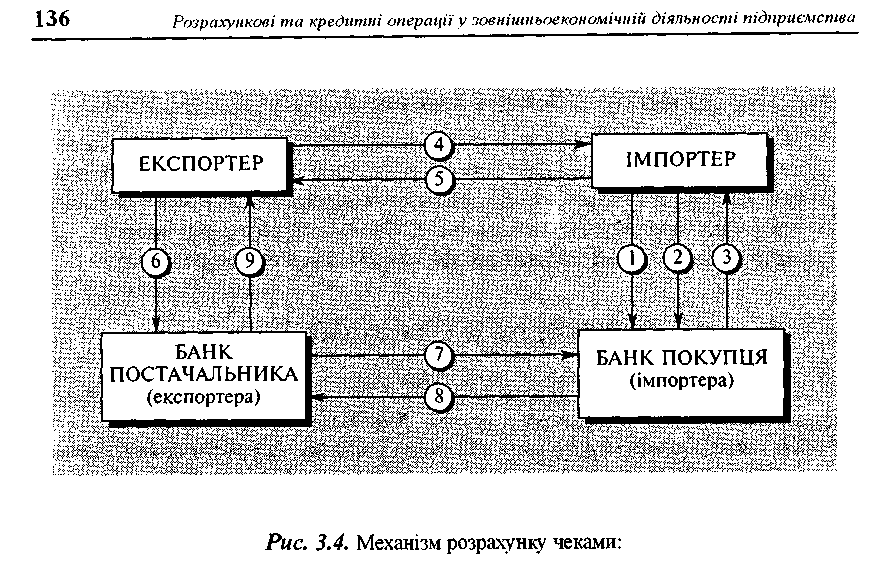

Узагальнену схему механізму розрахунків чеками наведено нарис. 3.4.

Відповідно до міжнародного права при розв'язанні суперечностей, пов'язаних з формою та обігом чеків, застосовується право тієї країни, де був виписаний чек.

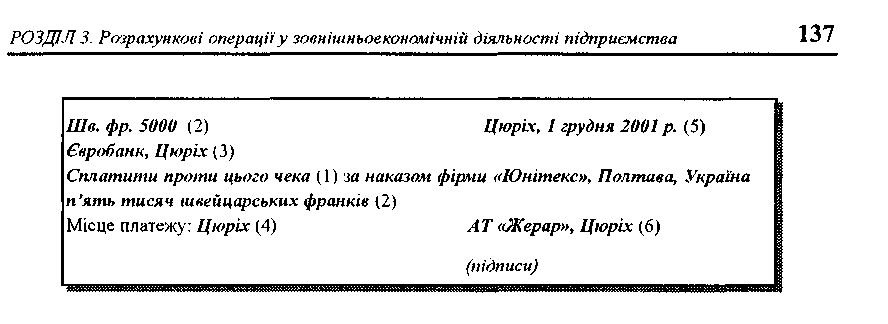

Чек має суворо визначену форму письмового документа; його виписують на спеціальному бланкові, виданому чекодавцю банком.

1 - платіжне доручення для депонування коштів; 2 - заява на отримання чекової книжки; 3 - чекова книжка; 4 - цінності, роботи, послуги; 5 - чек; (5 -реєстр чеків для оплати; 7 - вимога па оплату; 8 - перерахування коштів; 9 - повідомлення про перерахування грошей на рахунок

Текст чека повинен містити такі основні елементи:

Найменування «чек» (чекова помітка), виражене мовою, якою написаний чек.

Просте і нічим не обумовлене розпорядження платнику сплатити зазначену на че кові суму. Сума чека також повинна бути вказана прописом від руки.

Найменування банку-платника, в якому чекодавець зобов'язаний вказати на че кові свій рахунок у банку, з якого має бути здійснений платіж. Англійські нор ми права передбачають банківську помітку на чеку, яка означає, що на поточно му рахункові чекодавця є достатньо коштів для оплати чека.

4 Місце платежу, яке переважно збігається з місцем розташування банку-платника.

Дата (число, місяць (прописом), рік видачі чека) та місце складання (виписуван ня) чека. Якщо місце складання чека не зазначено, ним вважається місцерозта- шування чекодавця.

Підпис чекодавця.

Ніякі поправки чи виправлення на чекові не допускаються. Відсутність у ньому якогось із перелічених елементів позбавляє цей документ сили чека.

Зразок чека за формою «Однотипного закону про чеки» наведено нижче (у дужках зазначені номери вищезгаданих елементів чека).

Згідно з Женевською конвенцією термін подання чека до оплати у країні його видачі рівний 8-й дням, у платіжному обороті між країнами Західної Європи, Східної Європи та Середземномор'я - 20, а в міжконтинентальному платіжному обороті - 70 дням. Ці терміни діють з дня, вказаного у чеку, як дата виставлення чека.

Чек може передавати одна особа іншій внесенням у нього передавального напису (індосаменту). Індосамент здійснюється на зворотному боці чека і підписується особою, котра зробила цей напис (індосантом).

Передавальний напис (індосамент) повинен бути простим і нічим не обумовленим. Він засвідчує передачу прав щодо чека іншій особі, а також передбачає відповідальність індосанта перед усіма наступними власниками чека.

Чек належить до категорії оборотних документів, тобто для передачі прав за чеком іншій особі немає необхідності вдаватися до цесії. Всі права за чеком можуть бути передані, як ми вже згадували, за допомогою передавального напису - індосаменту, який проставляється на зворотній стороні чека або на доданому до чека листі (алонжі).

Оформлений індосаментом чек повинен бути вручений індосантом індосато-рові. Індосамент може бути (так само, як і чек) іменним, ордерним, бланковим. Якщо ж індосамент містить слова «на інкасо», «валюта на отримання», «в депозит», «як довіреному» або рівнозначні слова, то такий індосамент називається передорученим.

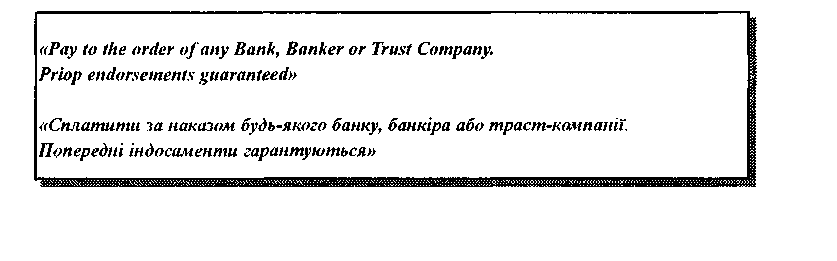

Міжнародна банківська практика виробила універсальний текст передорученого чекового індосамента, коли замість зазначення в індосаменті найменування банка, якому доручається інкасація із написанням вищезазначених слів, проставляється штамп наступного тексту:

138 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Платіж' чеком. Такий платіж здійснюється без права регресу, що означає висловлена держателю (чека) у визначеній формі думка банку-трасата після перевірки легальності чека (зразків підписів трасата, номера рахунку, номера чека та ін.).

Негоціація чека. Негоціація чека завжди з правом регресу і може бути здійснена будь-яким банком, який згоден провести цю операцію. Такий банк видає аванс бенефщіарові і направляє негоційований чек у банк трасанта для платежу. У випадку неплатежу бенефіціар повинен повернути негоційованому банку суму отриманого авансу.

Гарантія платежу за чеком. На доповнення до відповідальності, яка покладається законом на чекодавця і індосанта чека у випадку його несплати, платіж за чеком може бути гарантований на всю суму або її частину будь-якою іншою особою, крім платника за чеком. Така гарантія зазвичай виражається словами «гарантований», «аваль», «вважати за аваль» або іншими рівнозначними словами і супроводжується підписом особи (аваліста), яка прийняла на себе відповідальність за платіж. Причому особі, яка підписується в якості гаранта, не обов'язково вказувати, за кого вона дає гарантію. При відсутності такої вказівки гарантія вважається даною за чекодавця. Відповідальність гаранта (аваліста) за чеком є акцесорною, тобто додатковою, не основною.