ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1327

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Основні правила користування чековою гарантійною карткою:

S підписи на чеку і на картці повинні бути ідентичними;

^ сума чека не повинна перевищувати ліміту, зазначеного на картці;

•S якщо сума виплати за чеком перевищує суму коштів на рахунку, з власника знімаються комісійні за використання кредитної лінії і відсотки за овердрафт.

«Електронні гаманці» - картки, призначені для оплати різноманітних товарів або послуг. Потенційно можуть використовуватися як в межах однієї країни, так і в міжнародних масштабах, але інколи їх використання обмежується певним регіоном. Платіжна спроможність обумовлена певною сумою, яку власник картки попередньо вносить емітенту цієї картки або його агенту. Кошти можна вносити безпосередньо на картку готівкою або з використанням депозитного рахунку власника картки. Передбачено можливість багаторазового «завантаження електронного гаманця».

144 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Картки з магнітною смугою мають на звороті магнітну смугу, на якій записані дані, необхідні для ідентифікації особи - власника картки при її використанні в банківських автоматах і електронних терміналах торговельних закладів. Ці дані містять:

•S банківські реквізити власника картки (адреса, код банку і відділення, номер рахунку);

^ розпізнавальний напис, що відповідає секретному персональному коду власника;

•S термін дії картки;

•S максимальну суму, яку має в розпорядженні власник картки і яка зменшується при кожному знятті коштів з рахунку.

Коли картку встановлено у відповідні зчитуючі пристрої, індивідуальні дані власника передаються комунікаційними мережами для одержання дозволу на проведення операції. На картках великих міжнародних карткових асоціацій, наприклад, Visa та Master Card (рис. 3.6), магнітна смуга має кілька доріжок для фіксації необхідних відомостей у закодованій формі. На одній з доріжок записано персональний ідентифікаційний номер (PIN - Personal Identification Number), який вводиться власником картки за допомогою спеціальної клавіатури при використанні ним банківських автоматів і терміналів POS. Набрані цифри порівнюються з PIN-кодом, що записаний на смузі. Якщо вони не збігаються, власнику надається можливість зробити ще кілька спроб набору PIN-коду. Потім картка вилучається або повертається власнику (єврокартка).

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 145

Картка з мікросхемою винайдена у Франції 1974 року й одержала велике поширення в цій країні та за кордоном. Вбудована в картку мікросхема (чіп) складається із запам'ятовуючих пристроїв для збереження інформації та процесора, який є комп'ютером і здатний обробляти інформацію, записану в запам'ятовуючих пристроях. Ці мікропроцесори постійно вдосконалюються для розширення функціональних можливостей картки і підвищення її надійності. Такі картки називають також «інтелектуальними» картками або смарт-картками.

3.5. МЕХАНІЗМ ЗДІЙСНЕННЯ ПЛАТЕЖІВ ВЕКСЕЛЯМИ

Іншим засобом платежу, що широко використовується як у міжнародній, так і вітчизняній практиці, є вексель - цінний папір, що містить безумовне абстрактне грошове зобов'язання векселедавця сплатити після настання терміну певну грошову суму власнику векселя (векселеутримувачу).

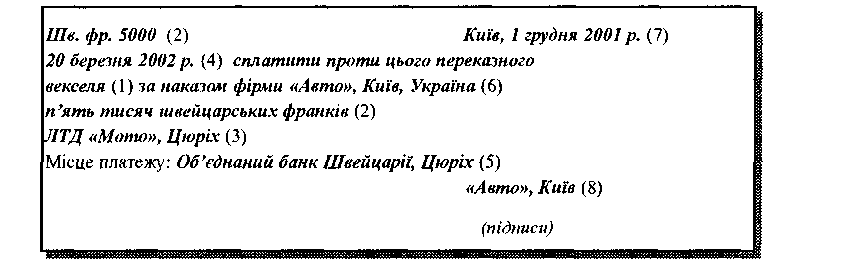

При розрахунках із зовнішньоторговельних операцій використовуються простий («соло») і переказний вексель (тратта). Частіше застосовують переказний вексель, який є безумовною пропозицією трасата (кредитора), адресованою трасату (боржнику), сплатити третій особі (ремітент}') в установлений термін означену суму. При виникненні такого грошового зобов'язання трасант виступає і кредитором щодо боржника (трасата), і боржником щодо ремітента.

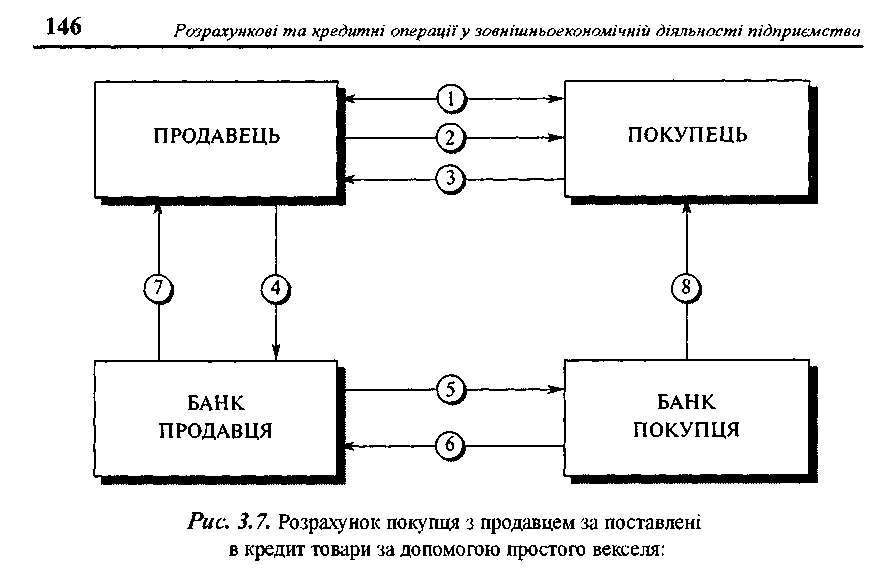

Просту форму грошового зобов'язання (прості векселі) при міжнародних розрахунках використовують значно рідше (рис. 3,7).

Простий вексель (соло) виставляє не кредитор, а боржник (векселедавець), який бере зобов'язання сплатити кредитору певну грошову суму в обумовленому місці у визначений термін.

Вексель складається за суворо встановленою формою, обумовленою національним законодавством.

У сфері міжнародного платіжного обороту застосовуються норми національного і міжнародного права. Так, у 1930 р. в Женеві ряд країн прийняли «Однотипний вексельний закон». На його основі держави - учасниці угоди, у т.ч. колишній СРСР, уніфікували національне вексельне законодавство. Самостійну групу, складають країни, чиє вексельне законодавство належить до інших систем. Тому в міжнародних розрахунках необхідно враховувати нормативні акти, що є у вексельному законодавстві різних країн, і передбачати їх у контрактах, які регулюватимуть фінансові відносини за зовнішньоекономічним договором.

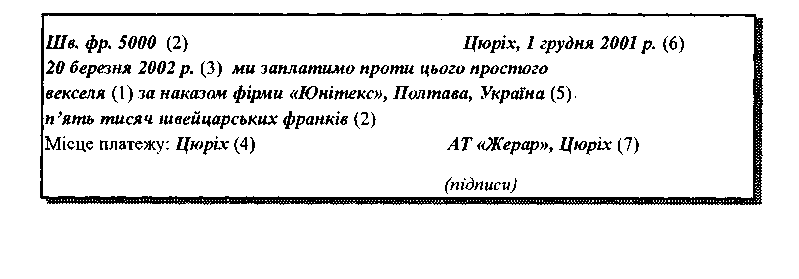

Відповідно до «Однотипного вексельного закону» вексель складають у письмовому вигляді. Він повинен містити обов'язкові реквізити.

1 —укладання угоди; 2 — передача товару з платежем у кредит; 3 — виставлення векселя з позначенням терміну платежу; 4 — після завершення терміну платежу передача векселя на інкасо; 5 - вексель передається для оплати; б - гроші на рахунок продавця; 7 — повідомлення про надходження; 8 — повідомлення про платіж за векселем.

Для простого векселя:

«Вексельна помітка».

Просте і нічим не обумовлене зобов'язання сплатити певну суму грошей.

Термін платежу.

Місце платежу.

Найменування одержувача.

Дата та місце складання платежу.

Підпис векселедавця.

Зразок простого векселя за формою «Однотипного вексельного закону» (у дужках зазначено номер елементів векселя).

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства

Реквізитами переказного векселя (тратти) є:

Найменування «вексель», включене у текст документа.

Проста і нічим не обумовлена пропозиція сплатити певну суму грошей.

Найменування трасата (боржника).

Термін платежу.

Місце платежу.

Найменування особи (ремітента, одержувача), якому чи за чиі'м наказом має бути здійснений платіж.

Дата та місце складання векселя.

Підпис особи (векселедавця, трасанта, кредитора), який видає вексель.

За відсутністю хоча б одного із зазначених елементів простий і переказний векселі не мають сили.

Зразок переказного векселя за формою «Однотипного вексельного закону» (у дужках зазначено номер елементів векселя) наведено нижче:

У багатьох країнах світу для зручності операцій з векселями, що використовуються у комерційному обороті, розроблені вексельні формуляри, які відповідають вимогам вексельного законодавства. Можна виставити і вексель, не оформлений на спеціальному бланку, але за умови, що він містить усі необхідні реквізити.

Оскільки переказний вексель сам по собі не має сили законного платіжного засобу, а є лише представником справжніх грошей, у міжнародній практиці прийнято, що боржник-трасат зобов'язаний письмово підтвердити свою згоду провести платіж за векселем в зазначений термін (здійснити акцепт тратти). Акцепт здійснюють у вигляді надпису на лицьовому боці векселя і підписують акцептантом.

Зразок акцепту:

148 Розрахункові та кредитні операції у зовнішньоекономічній діяпьності підприємства

Печатку під акцептом не ставлять. Акцепт тратти може бути загальним чи обмеженим.

Обмежений (частковий) акцепт - це письмове погодження боржника сплатити тільки частину суми, вказаної у тратті.

Необхідність акцепту тратти зумовлена тим. що обов'язок трасата сплатити її виникає тільки після акцепту. Тому для належного виконання трасатом своїх зобов'язань експортер, передаючи у банк з інкасовим листом товаровідвантажувальні документи, додає до них тратту. В інкасовому дорученні експортер вказує, що товаровідвантажувальні документи, за якими імпортер може отримати товар, повинні бути передані інкасуючим банком імпортеру проти акцепту виставленої на нього тратти.

Якщо тратта підлягає акцепту до поставки товару, експортер пересилає тратту імпортеру, імпортер акцептує її і передає акцептовану тратту банкові з дорученням видати її експортеру тільки після отримання трасатом товаророз-порядчих документів, що засвідчують поставку товару.

Акцепт тратти може здійснювати і банк. Такий банківський акцепт використовують для дотермінової негоціації тратти. Негоціація тратти - це продаж векселя векселеутримувачем банкові до настання терміну платежу за векселем. При цьому векселеутримувач отримує не повну суму векселя, а тільки її частину, яка залишилася після вирахування відсотка за негоціацію та банківського збору. Після цього банк може у вказаний термін пред'явити трасату вексель до оплати.

Надійнішою гарантією, порівняно з акцептом за траттами та простими векселями, у міжнародній торгівлі є їх схвалення (підтвердження) банками. Аваль виступає вексельним поручництвом, до якого застосовується вексельне право. Це поручництво означає гарантію платежу за траттою чи простим векселем (повністю чи частково) з боку банку, якщо боржник не виконав у термін зобов'язання за векселем.

Платіж за векселем може бути забезпечений повністю або в частині вексельної суми через аваль. Це забезпечення дається третьою особою або навіть однією з осіб, котрі підписали вексель.

Отже, аваль - вексельне поручництво, завдяки їй особа (аваліст), яка її здійснила, переймає на себе відповідальність за виконання зобов'язання будь-якою зобов'язаною за векселем особою акцептантом, векселедавцем, індосантом.

Аваль може бути здійснений при видачі векселя або на будь-якому іншому етапі його обігу. Банк може здійснювати авалювання векселя на підставі договору з будь-якою зобов'язаною за векселем особою.

Аваль векселя банком здійснюється лише після ґрунтовної перевірки його юридичної та економічної надійності. Він не втрачає своєї сили внаслідок недійсності зобов'язання, за яке він був наданий (недійсності підпису юридичної особи, її фінансової неспроможності тощо).

Аваль проставляється на векселі або на додатковому аркуші; він може бути даний і на окремому аркуші, із зазначенням місця його видачі. Він виражається словами «вважати за аваль» або будь-якою іншою рівнозначним формулюванням;

РОЗДІЛ 3. Розрахункові операції у зовнішньоекономічній діяльності підприємства 14"

він підписується тим, хто дає аваль. Для авалю достатньо одного лише підпису, поставленого авалістом на лицьовому боці переказного векселя, якщо тільки цей підпис не поставлений платником або векселедавцем. В авалі повинно бути вказано, за кого він виданий. У разі відсутності такої вказівки він вважається виданим за векселедавця.

Юридична особа, яка бажає заручитись поручництвом, звертається до банку, де проводиться його розрахунково-касове обслуговування. Для прийняття рішення про представлення авалю клієнт повинен подати:

S заяву;

S оригінали векселів, які додаються до авалю;

•S реєстр векселів;

S копії засновницьких документів;

S баланс та звіт про фінансові результати за останній звітний період;

S довідку про стан розрахункового рахунку;

^ документ, що підтверджує товарний характер векселів;

S карточку із зразками підписів та печатки, якщо клієнт обслуговується в іншому банку.

Документи залишаються у розпорядженні відповідального працівника банку до прийняття рішення про можливість надання авалю. В обмін на прийняті векселі банк видає розписку.

Банк не пізніше робочого дня, наступного за днем звернення за вексельним поручництвом, повинен повідомити клієнта про своє рішення.

Аваль надається тільки по векселях, що видаються (акцептуються) в оплату за продукцію, виконані роботи, надані послуги.

Не рекомендується надавати аваль по векселях:

недоміцильованим;

терміном платежу по пред'явленні, якщо не визначений термін його пред'яв лення;

терміном більше шести місяців з моменту пред'явлення;

юридичних осіб, векселі яких опротестовувались за останній рік.