ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1323

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Категорія В - клієнт є в цілому стійкий у фінансовому відношенні, але в його економічній діяльності проглядаються деякі незадовільні перспективи.

Категорія Г - спостерігається значна кількість незадовільних прогнозів. Погашення боргу з первинних джерел малоймовірне, і може виникнути необхідність ліквідації застави.

Категорія Д- забезпечення, чиста вартість компанії та обіг грошових коштів є недостатніми. Очікуються збитки.

Як правило, банки складають свої власні системи рейтингу якості клієнтів, причому деякі банки використовують досить прості схеми, а деякі більш деталізовані.

Водночас було б великою помилкою спрощувати процес аналізу, зводячи його винятково до числових показників або системи класифікацій.

Слід пам'ятати, що самі собою коефіцієнти - це просто числа, які є нейтральними за своєю суттю. Немає «поганих» чи «хороших» значень, слід відчувати і бачити сутність бізнесу за цифрами (це є актуальним для всіх етапів кредитного та фінансового аналізу), треба порівнювати значення коефіцієнтів з емпіричними значеннями, що прив'язані до середньогалузевих значень, корисно оцінювати зміни значень коефіцієнтів з плином часу, порівнювати їх із загальногалузевими тенденціями.

Таким чином, оцінка кредитного ризику залежить від: якості управління компанією; стан}' галузі; конкурентоспроможності компанії; характеру та призначення позики (мети кредиту, загального розміру кредиту); фінансового стану та перспектив розвитку компанії.

loo Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

Дуже велику увагу при кредитуванні

Аналіз грошового потоку слід приділяти аналізу руху грошових підприємства-позичальника коштів. Грошові кошти є першочерговим

джерелом погашення позики. Недопусти-

мим є перевищення ліміту заборгованості. Постійна наявність овердрафту може бути небезпечним сигналом для банку. Надходження та вибуття з рахунку повинні співпадати із прогнозами руху грошової маси. З цією метою слід проаналізувати грошовий потік клієнта.

Порядок складання і подання звіту про рух грошових коштів визначається Міжнародним стандартом бухгалтерського обліку (МСБО) 7 «Звіт про рух грошових коштів», який був переглянутий у 1992 р. і набув чинності з 1 січня 1994 р.

Потреба в інформації про надходження грошових коштів до підприємства та їх видатки обумовлена необхідністю:

аналізувати спроможність підприємства генерувати грошові кошти впродовж року;

виявляти причини різниці між прибутком і грошовими надходженнями та ви датками;

досліджувати спроможність підприємства погасити зобов'язання та сплатити дивіденди;

зіставляти, оцінювати і прогнозувати грошові потоки підприємства;

аналізувати грошові та негрошові аспекти операцій підприємства.

Отже, звіт про рух грошових коштів суттєво доповнює основні форми фінансової звітності: баланс та звіт про фінансові результати.

Звіт про рух грошових коштів використовується для прогнозування суми і часу майбутнього руху коштів, перевірки проведених раніше аналогічних прогнозів, а також при дослідженні зв'язку між прибутковістю, рухом грошових коштів та впливом зміни цін.

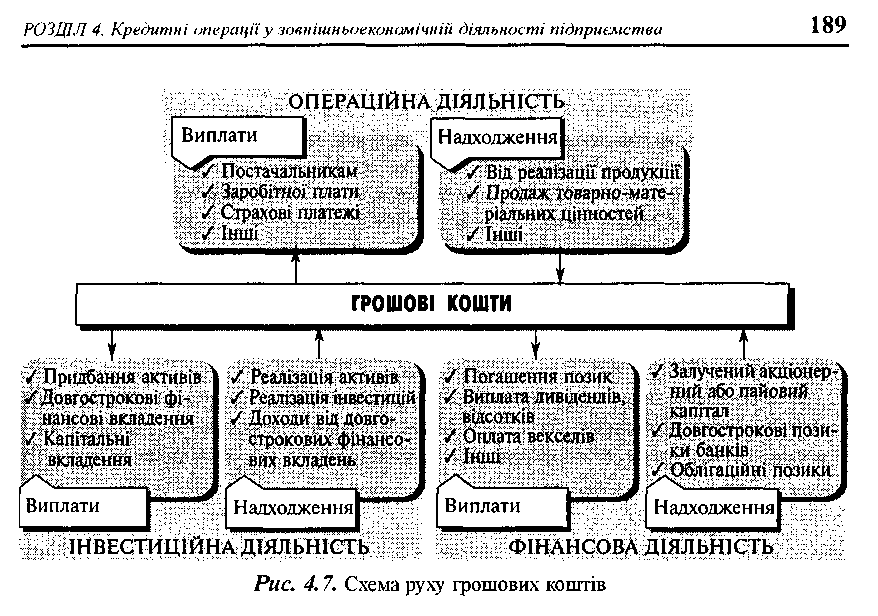

Грошові потоки підприємства відображаються у звіті про рух грошових коштів у розрізі трьох видів діяльності: операційної, інвестиційної та фінансової (рис. 4.7)

Операційною вважають основну діяльність, заради якої було створене підприємство, а також інші види діяльності, що не є інвестиційною та фінансовою.

Інвестиційна діяльність охоплює операції з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, які не є еквівалентами грошових коштів.

Фінансова діяльність - це сукупність операцій, які призводять до зміни величини і складу власного та позикового капіталу.

Подання інформації у розрізі трьох видів діяльності дає змогу:

оцінити спроможність підприємства забезпечувати грошові кошти, необхідні для продовження та розширення основної діяльності без залучення зовнішніх джерел фінансування;

виявити вкладення коштів в активи, які забезпечуватимуть генерування при бутку та грошових потоків у майбутньому;

передбачити майбутній рух грошових коштів, пов'язаний з вимогами осіб, що надали підприємству капітал.

МСБО № 7 передбачає формування інформації про рух грошових коштів у результаті операційної діяльності із застосуванням прямого або непрямого методів.

При використанні прямого методу для визначення чистої зміни грошових коштів внаслідок операційної діяльності у звіті послідовно наводяться всі основні класи (статті) надходжень та видатків, різниця яких показує приріст або зменшення грошових коштів.

Непрямий метод побудовано на коригуванні у звіті суми прибутку (збитку) від звичайної діяльності до оподаткування з метою встановлення величини чистої зміни грошових коштів шляхом виключення впливу негрошових операцій та операцій, пов'язаних з інвестиційною та фінансовою діяльністю.

МСБО № 7 заохочує підприємства до застосування прямого методу, який надає корисну інформацію для оцінки майбутнього руху грошових коштів.

Однак, як засвідчує практика, за наявності вибору підприємства віддають перевагу простішому непрямому методу. Так, у США його використовують 97,5 % компаній, а в Іспанії цей метод є обов'язковим. Між тим, у деяких країнах, наприклад в Австралії, обов'язковим є прямий метод.

Інформацію про рух грошових коштів у результаті інвестиційної та фінансової діяльності необхідно подавати у Звіті про рух грошових коштів лише прямим методом. Це означає, що слід окремо наводити основні класи (статті) надходжень та видатків грошових коштів з кожного виду діяльності.

Стандарт (П(с)БО 4), яким регламентується порядок складання звіту про рух грошових коштів в Україні, передбачає використання лише непрямого методу.

Обсяг руху грошових коштів є одним з головних показників ефективності роботи

190 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

підприємства. Він характеризує здатність підприємства накопичувати достатню кількість грошових коштів для погашення позик, різних видів кредиторської заборгованості, виплати дивідендів, збереження потужностей підприємства, здійснення нових інвестицій без залучення зовнішніх джерел фінансування.

Інформація про рух грошових коштів внаслідок інвестиційної діяльності відображає рівень виробничих витрат на ресурси, призначених для одержання майбутнього прибутку і майбутнього руху готівки.

Аналіз Звіту про рух грошових коштів має не тільки ретроспективну, а й перспективну цінність - він дає змогу прогнозувати майбутній рух готівки.

Звіт про рух грошових коштів складається з метою зіставлення притоку та відтоку грошових коштів.

Елементами притоку є: надходження; нарахована амортизація; вивільнення коштів із: запасів, дебіторської заборгованості, основних фондів; зменшення оборотного капіталу; зростання кредиторської заборгованості; вивільнення коштів з інших активів та зростання інших пасивів; залучення в обіг нових позик; приріст акціонерного капіталу.

Елементи відтоку коштів: додаткові вкладення коштів у запаси та основні фонди; зростання дебіторської заборгованості; скорочення кредиторської заборгованості та інших пасивів; погашення позик; зменшення акціонерного капіталу; сплата податків, дивідендів та відсотків.

Стійке перевищення притоку над відтоком коштів протягом періоду дає змогу оцінювати клієнта як кредитоспроможного.

Основною перевагою аналізу звіту про рух грошових коштів є найбільша інформативність про платоспроможність клієнта порівняно із звітом про прибутки і збитки.

Аналіз руху грошових коштів дає змогу банку оцінити ефективність основної звітності, зробити деякі висновки про обсяги угод клієнта. Банк отримує можливість контролю за банківськими рахунками та касою клієнта.

За допомогою даних звіту про рух грошових коштів можна виділити та проаналізувати основні джерела та напрямки використання грошових коштів позичальника.

Практика показує, що після проведення такого аналізу виникає значна кількість запитань до клієнта. Дуже часто реакція клієнта на додаткові запитання дає змогу зробити висновок про доцільність подальшої роботи з ним.

Згідно із західними стандартами кредитування, аналіз грошового потоку показує і межу видачі нових позик. Граничною межею видачі нових позик при цьому виступає розмір перевищення надходжень коштів порівняно з їх відтоком.

. У промислове розвинених країнах

Визначення якості майна то кредитоспроможність позичальників, що заставу працюють на зовнішньоекономічних

ринках, часто була настільки відома, що

вони могли отримувати кредити на основі своєї репутації. Іншими словами, вони отримували незабезпечений або негарантований кредит. Але в Україні рівень

РОЗДІЛ 4. Кредитні операції у зовнішньоекономічній діяльності підприємства 191

невпевненості в тому, що позичальник сплатить свій борг та відсоток за ним настільки високий, що не рекомендується видавати кредити без належного забезпечення. Ось чому найпоширенішим видом кредитування в Україні стали позики під заставу.

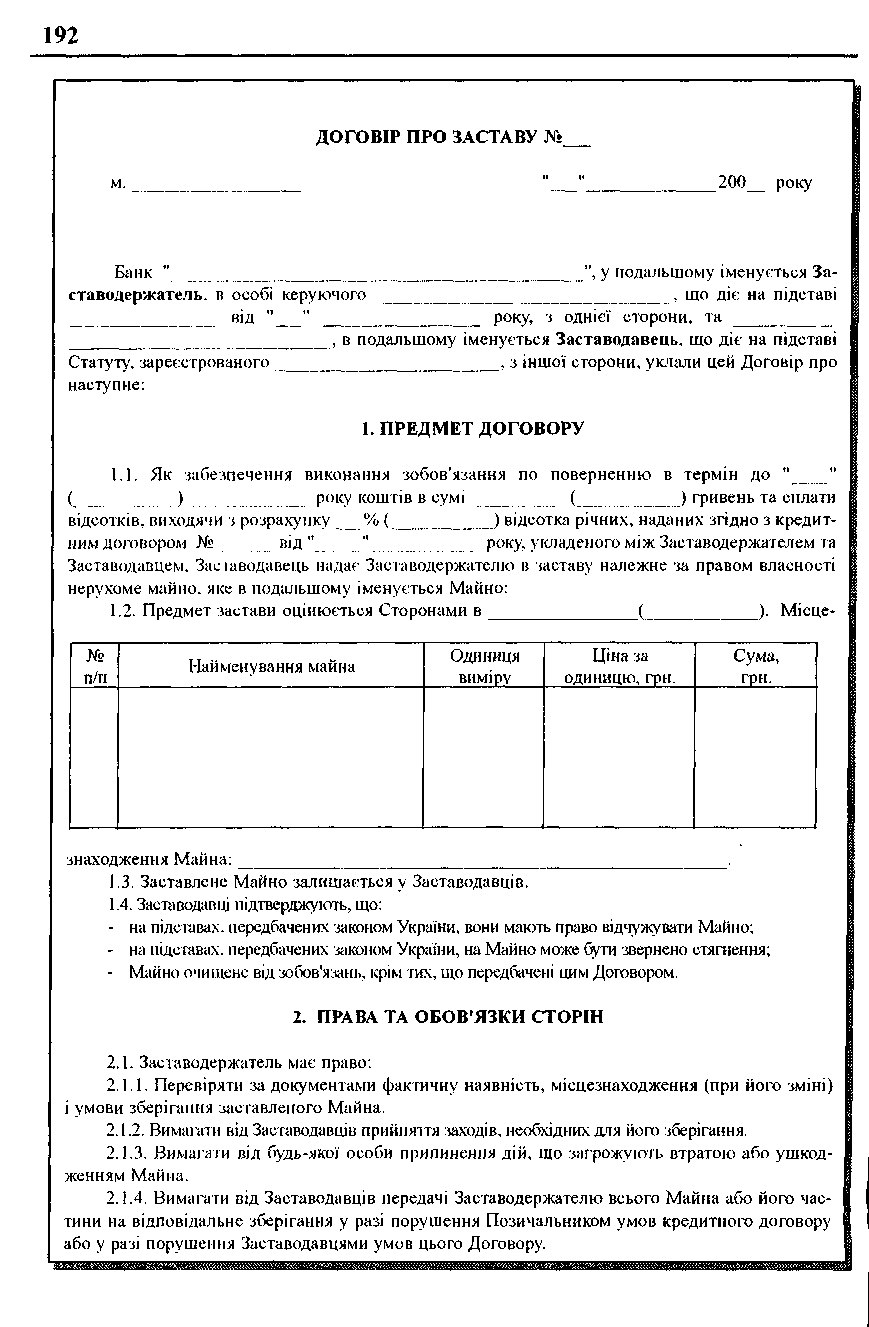

Як ми вже відмічали, позики під заставу - це кредити, які забезпечені з боку позичальника заставою активів. Трапляються випадки, коли об'єкти застави фізично переходять у власність кредитора, але найчастіше вони залишаються у власності позичальника, який продовжує ними користуватись. У такому випадку застава активів здійснюється на основі письмового договору застави (див. с. 192-197), який деталізує зв'язок між терміном та умовами позики і закладеним активом. Дуже важливо правильно розробити та дотримуватися вимог щодо заставного забезпечення:

застава повинна бути легко оціненою та легко реалізованою;

банк має використовувати професійні оцінки застави;

мінімальна маржа за кредитом повинна також забезпечуватись заставою;

активи, що є заставою або виступають гарантією, мають контролюватись банком;

фізичне інспектування всієї застави, особливо майна, повинно здійснюватись банком регулярно.

Згідно з міжнародною практикою, банківський кредит під забезпечення повинен мати пріоритет над іншими кредитами.

Банк, який кредитує, має визначити, які типи активів слід використовувати і як розраховувати дисконт.

Оскільки для багатьох банків основна частина портфеля складається із забезпечених кредитів, то юридичні аспекти застави є також дуже важливими. Треба забезпечити підконтрольність застави, повідомлення про місцезнаходження застави, а також проаналізувати та забезпечити механізм вступу у володіння. До надання кредиту слід перевірити активи, що пропонуються як застава:

•S чи не закладені вони десь раніше, чи не накладений на них арешт, чи не має за ним судового позову;

S зареєструвати нотаріально права на заставу;

S вести записи обліку застави та проводити періодичні і неочікувані позичальником перевірки місцезнаходження і стану застави.

Якщо в якості застави виступають дебіторські рахунки, необхідно рекомендувати позичальнику: направляти в банк щомісячно списки дебіторів, імена, адреси, суми заборгованості і термін отримання; в письмовому вигляді проінструктувати своїх клієнтів про те, що вони повинні сплачувати свої рахунки на рахунок позичальника в кредитуючому банку, надрукувавши свої інструкції на рахунку-фактурі (назва, адреса банку і номер рахунку позичальника); підтвердити письмово, що жодна інша організація не претендує на дебіторські рахунки.

Для позик, що забезпечені запасами, необхідно рекомендувати позичальнику щомісяця направляти список закладених запасів з інформацією щодо місцезнаходження, обсягів, виду і термінів знаходження в запасах; підтвердити в письмовому вигляді те, що на ці запаси не існує ніяких інших претендентів; якщо це можливо, перевести в спеціалізовані склади (якщо такі існують) закладені запаси для того, щоб забезпечити повний контроль над ними шляхом ведення надійного і незалежного обліку третьою стороною.