ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1349

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

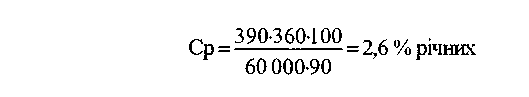

Сума основних і додаткових витрат з кредиту, виражених у відсотках річних, відображає загальні витрати по кредиту у відсотках річних. В цьому прикладі загальні витрати з кредиту нараховують у 7,6 % річних.

В умовах посилення конкуренції на ринку товаровиробників постачальники, надаючи розстрочку платежу, часто згоджуються на невелику плату за кредит або не беруть ніякої. Однак у таких випадках покупець повинен знати, що далеко не

176 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

завжди незначна відсоткова ставка відповідає його фактичним витратам за кредит. У більшості випадків друга частина плати за кредит береться постачальником у вигляді «прихованого відсотка», шляхом відповідного підвищення ціни товару. При цьому ступінь підвищення ціни, особливо при поставках коштовного обладнання індивідуального виготовлення, визначити досить важко. Включення плати за кредит повністю чи частково в ціну товару обумовлюється, в першу чергу, прагненням постачальника зробити умови свого кредиту більш привабливими для покупця порівняно зі своїми конкурентами.

Вибір типу нарахування і виплати відсотків - важлива умова контракту, особливо при інфляції. У світовій практиці використовують такі способи нарахування і виплати відсотків: прогресивний (лінійний), регресивний (штафельний) і пропорційний (змішаний).

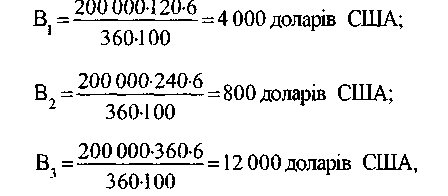

При прогресивному способі відсотки нараховуються з суми наступної тратти від дати її виставлення до дати оплати, тобто для кожної частини кредиту окремо від дати його надання. При цьому сума відсотків, яка виплачується з першої тратти, буде найменшою, далі сума виплачених відсотків буде збільшуватися.

Розглянемо приклад. Експортер «А» поставив імпортеру «В» товар на суму 600 000,00 доларів СІЛА з розстрочкою оплати на 1 рік при умові погашення основного боргу і нарахованих відсотків у три етапи. Ставка відсотків з кредиту - б % річних. Прогресивний порядок нарахування і виплати відсотків матиме такий вигляд:

де В, - сума відсотків, яка виплачується з першим платежем; В2 - сума відсотків, яка виплачується з другим платежем; В3 — сума відсотків, яка виплачується з третім платежем.

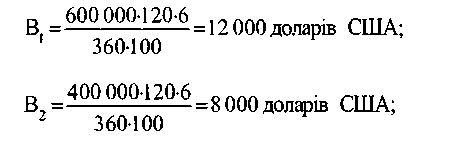

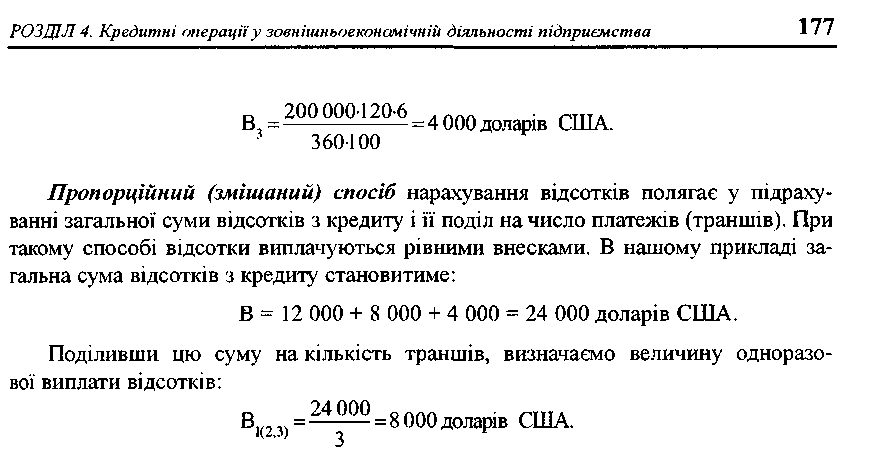

При регресивному способі нарахування відсотків здійснюється з залишкової суми заборгованості від дати останнього платежу. При цьому з першим платежем виплачується найбільша сума відсотків, потім вони поступово зменшуються. В нашому прикладі регресивний спосіб нарахування відсотків калькулюється у такий спосіб:

Відсотки за фірмовим кредитом зазвичай починають нараховувати з моменту закінчення поставки, а їхню виплату здійснюють послідовними внесками одночасно з оплатою кожної частини платежу за контрактом. Поширеною є практика виставлення векселів на підлягаючу сплаті частину основного боргу і нарахованих відсотків. У контракті, а також у рахунку-фактурі зазвичай суворо фіксується графік оплати основного боргу і нарахованих відсотків.

Покупець зазвичай виграє при нарахуванні відсотків прогресивним способом і виплаті їх більш рідкими внесками, наприклад, піврічними, а не квартальними. Продавець же, навпаки, об'єктивно зацікавлений у використанні регресивного способу і виплаті частішими внесками. Доцільно приймати до уваги можливі коливання курсів валют ціни і платежу, що врешті-решт відобразиться на прибутку чи втратах у момент здійснення кінцевого платежу. Тому, обираючи метод нарахування відсотків за кредитом, кожному партнерові необхідно оцінити тенденції валютних ринків і спробувати спрогнозувати, який саме метод вигідний йому. Компромісним для продавця і покупця, на наш погляд, є змішаний спосіб нарахування відсотків.

Оскільки при фірмовому кредитуванні експортер передає покупцеві товаророз-порядчі документи до того, як останній оплачує товар, він втрачає контроль над відвантаженим товаром і зобов'язаний у зв'язку з цим визначити форми і засоби гарантії оплати товару у належному обсязі і у погоджені терміни. Без цієї неодмінної умови будь-яка кредитна угода не тільки не буде економічно ефективною, але й може бути зовсім збитковою.

178

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Визначення ступеня ризику, пов'язаного з конкретним позичальником та з видом кредиту, повинно здійснюватись до моменту видачі кредиту та впродовж усього терміну дії кредиту (ступінь ризику часто змінюється з часом).

Оцінка кредитної пропозиції, що представлена потенційним позичальником, є, в кінцевому підсумку, оцінкою різних видів ризику, які виникають при наданні кредиту. Особливо ретельно слід оцінювати ризик при кредитуванні зовнішньоекономічної діяльності підприємств.

Тому, на наш погляд, кредитору при наданні кредиту фірмі-позичальнику необхідно провести аналіз таких проблем:

S наскільки добре кредитор обізнаний з етичною репутацією позичальника, його репутацією успішного підприємця з точки зору виробництва, маркетингу та фінансового управління?

^ наскільки добре підготовлена кредитна пропозиція? Чи є ця пропозиція реалістичною та діловою з економічної точки зору?

^ чи є мета позики прийнятною для кредитора?

Кредитор (банк чи фірма), який надає позику, є відповідальним за отримання чітких відповідей на всі означені питання.

Кредитний ризик або ризик неповернення боргу може бути визначений як невпевненість кредитора в тому, що позичальник буде здатний і матиме бажання виконати свої зобов'язання у відповідності з термінами та умовами кредитної угоди.

Проведений нами аналіз надає змогу дійти висновку, що ситуація неповернення боргу може бути викликана:

^ непередбаченими несприятливими змінами в діловому, економічному та політичному середовищі, в якому працює позичальник;

^ нездатністю позичальника створити адекватний майбутній грошовий потік;

^ невпевненістю в майбутній вартості і якості (ліквідності та можливості продажу на ринку) застави під кредит;

•S недоліками в діловій репутації позичальника тощо.

Перше питання вимагає підготовки анкети стандартного формату, яка повинна бути заповнена претендентом на кредит і містити всю інформацію щодо призначення, суми кредиту та графіка обслуговування боргу (виплати відсотків та основної суми боргу), а також інформацію про фінансове становище позичальника. Надійну інформацію про це отримати нелегко, а інколи навіть неможливо. Другий пункт є дуже важливим у разі кредитування нових клієнтів або маленьких та середніх фірм, про які практично немає відкритої інформації.

Дуже важливою є вимога щодо ведення позичальником детальних та належним чином оформлених фінансових звітів, включаючи баланси, декларацію про доходи, звіт про прибутки і збитки та звіт про рух грошових коштів.

Аналіз кредитного ризику підприємства-позичальника передбачає два основних напрями: оцінку бізнес-ризику і фінансово-майновий аналіз позичальника.

РОЗДІЛ 4. Кредитні операції у зовнішньоекономічній діяльності підприємства І79

Оцінка бізпес-ризику позичальника 3 метою оцінки бізпес-ризику

доцільно проаналізувати такі чинники:

S зовнішнє ринкове середовище фірми;

•/ якість управління фірмою;

S характер взаємовідносин з клієнтами фірми.

Знання ринку, на якому функціонує клієнт, необхідне не тільки для оцінки результатів минулої діяльності, але й для розуміння усіх припущень, що лежать в основі фінансових прогнозів.

Наявні та потенційні ринки компанії повинні бути чітко визначені як клієнтом, так і кредитором. Привабливішими галузями є такі, які вирізняються стабільно високим рівнем попиту та відносно невисокою конкуренцією.

Для оцінки галузі, в якій працює клієнт, доцільно перевірити такі джерела інформації: самостійні дослідження клієнта; пресу та комерційні огляди; економічні огляди; досвід інших клієнтів даної галузі; статистичні публікації уряду; банківські класифікації галузей (якщо вони існують).

Циклічна природа сектору (галузі) та стадія циклу бізнесу повинні бути обов'язково встановлені - з цією метою слід розробляти та використовувати власну банківську класифікацію по кожній галузі промисловості.

На нашу думку, не всі компанії, які діють у слабких, мало перспективних галузях, мають високий рівень кредитного ризику, і не всі клієнти, які «відносяться» до прогресивних галузей, є надійними з точки зору кредитного ризику.

Для оцінки частки ринку клієнта необхідно прослідкувати тенденції протягом кількох останніх років, виявити основних конкурентів та оцінити їхній вплив на ринок. Треба співставити становище на ринку з ринковою стратегією даної компанії. Але слід пам'ятати, що розмір ніші ринку, яку займає клієнт, не завжди є показником його фінансового добробуту.

Компанія повинна гарантувати, що її продукція не застаріває. Необхідно оцінити частоту випадків повернення продукції і рекламацій, а також політику компанії щодо контролю якості. Також слід перевірити страхування відповідальності за якість продукції, оцінити ризик, пов'язаний із зміною технології або втратою частини кваліфікованого персоналу. Компанії, пов'язані з високими технологіями, є особливо вразливими щодо мінливих потреб ринку.

Керівництво об'єкта кредитування повинно бути досвідченим та компетентним, особливо у сферах торгівлі, виробництва і фінансів. Високоякісний підбір складу працівників управління є вирішальним чинником для досягнення успіху і, відповідно, кредитоспроможності компанії.

Успіхи та прорахунки в минулій діяльності компанії дають інформацію про якість управління та повинні бути ретельно проаналізовані.

Якщо існує ймовірність того, що компанію залишить провідний спеціаліст і це може вплинути на майбутню діяльність компанії, тоді необхідно оцінити наявність адекватної заміни даного фахівця.

Керівництво повинно ставити реалістичні фінансові цілі і задачі. Необхідно

12*

l80 розрахунковіi та кредитні операції v зовнішньоекономічній діяльності підприємства

оцінити здатність керівництва швидко реагувати на умови діяльності, що змінюються. Слід зауважити, що гнучкість системи управління є особливо важливою в циклічних секторах ринку.

Клієнти, що не мають позитивного кредитного досвіду, повинні бути особливо ретельно перевірені. При цьому слід проаналізувати інтенсивність взаємовідносин банку з клієнтом, загальну суму кредитів, виданих спорідненим організаціям клієнта, рівень ризику в операціях з дочірніми компаніями.

Вид та термін кредиту мають відповідати меті кредитування, можливості погашення боргу та джерелу погашення. Якщо початковий розмір позики є завеликим, то необхідно реструктурувати його до прийнятної величини. Водночас потрібно звести до мінімуму ймовірність вимушеного звернення компанії за додатковими коштами. Сума кредиту, що надається, повинна відповідати власним ресурсам компанії. Вважається, що при кредитуванні міжнародних операцій банк не повинен брати на себе 100 % ризику. Частка фінансової участі клієнта в проекті також має бути значною. Природно, що прибуток, який передбачається отримати від кредитування, повинен бути виправданий щодо розмірів капіталу, яким банк ризикує.

Таким чином, якщо оцінка бізнес-ризику позичальника була задовільною, доцільно провести фінансово-майновий аналіз його діяльності, який включає:

S компаративний комплексний аналіз фінансового становища, рентабельності та ділової активності підприємства;

S аналіз грошового потоку підприємства;

S визначення якості майна під заставу.