ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1335

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

На стадії надання кредиту дуже важливим є аналіз бухгалтерської звітності та фінансового становища позичальника. Форми звітності, що

надходять, можуть бути різними, але кредитор повинен уніфікувати ці дані.

Гарантом ефективної реалізації економічних інтересів як самого позичальника, так і його партнерів може бути компаративний комплексний аналіз фінансового становища, рентабельності і ділової активності підприємства.

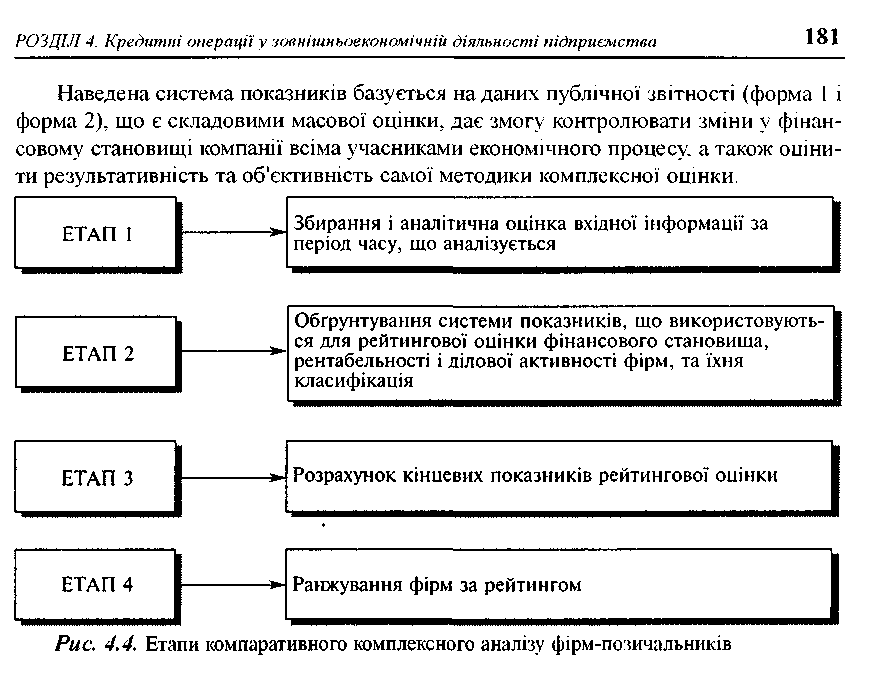

Процедура реалізації методики комплексної компаративної оцінки фінансового становища компанії здійснюється у кілька етапів (рис. 4.4).

Кінцева рейтингова оцінка повинна містити в собі всі найважливіші параметри (показники) фінансово-господарської і виробничої діяльності підприємства, тобто господарської активності в цілому. При її визначенні використовуються дані про виробничий потенціал підприємства, рентабельність його продукції, ефективність використання виробничих і фінансових ресурсів, стан і розміщення засобів, їх джерела та інші показники.

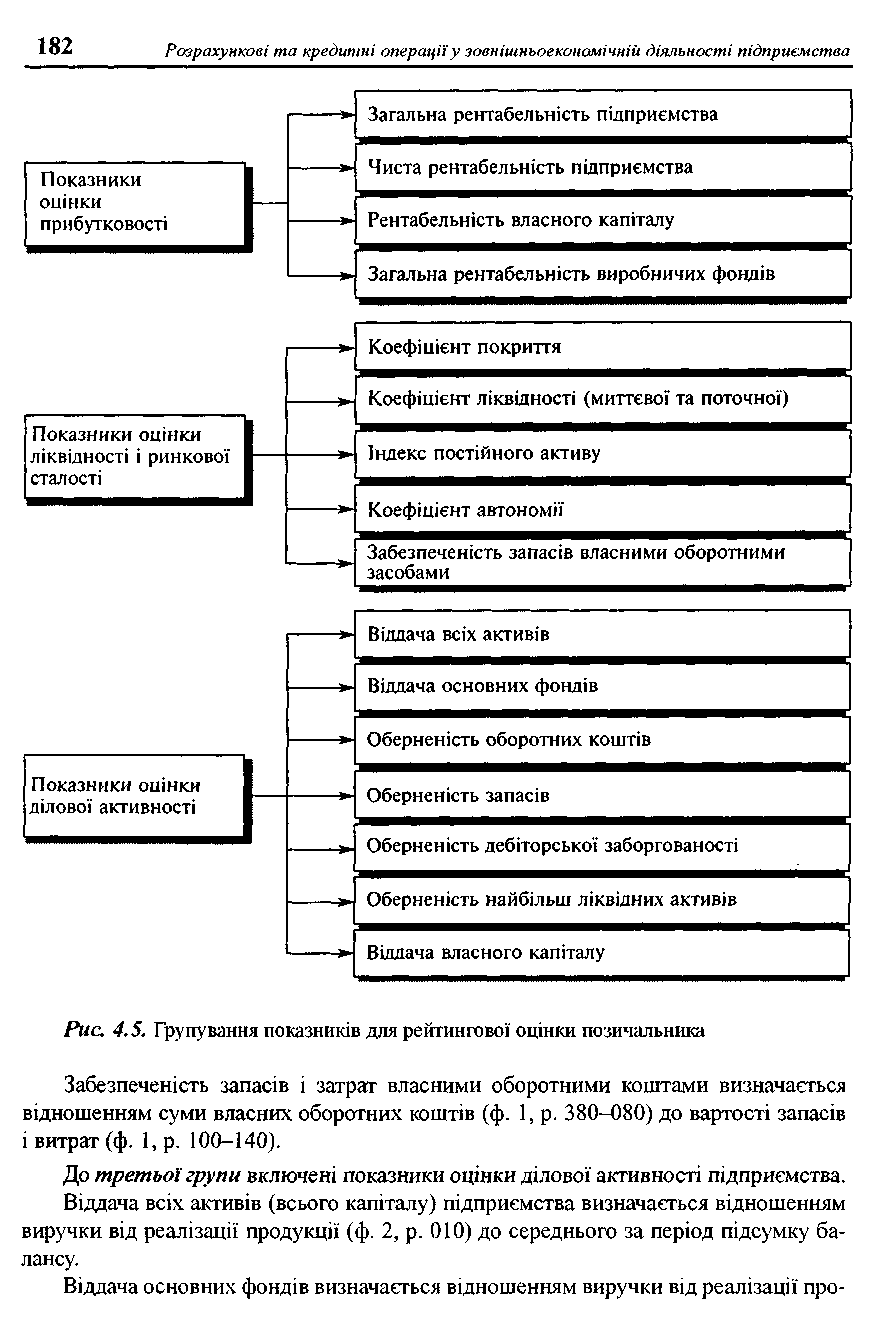

Приблизний перелік показників, рекомендований для українських позичальників, які можуть бути використані для комплексної порівняльної оцінки наведено на (рис. 4.5).

Вхідні показники для рейтингової оцінки умовно об'єднані у групи. До першої групи включені найбільш узагальнені і важливі показники оцінки прибутковості (рентабельності) господарської діяльності компанії. В загальному підсумку показники рентабельності являють собою відношення прибутку до тих чи інших засобів (майна) підприємства, які беруть участь в отриманні прибутку. Тому передбачається, що найбільш важливими для порівняльної оцінки є показники рентабельності, обчислені відношенням чистого прибутку до всього майна чи до величини власних засобів підприємства тощо.

Необхідно зазначити, що в діючій формі звітності підприємства чистий прибуток визначається за даними звіту підприємства про фінансові результати (ф. 2. р. 220).

До другої групи включені показники оцінки ліквідності і ринкової стабільності підприємства. Коефіцієнт покриття визначається відношенням суми оборотних коштів (ф. 1, р. 260) до суми поточних зобов'язань (ф. 1, р. 620).

Коефіцієнт ліквідності визначається відношенням суми грошових коштів (ф. 1, р. 230+240), короткострокових вкладень (ф. 1. р. 220) і дебіторської заборгованості (ф. 1, р. 160. 170, 180, 190, 200, 210) до суми поточних зобов'язань.

Індекс постійного активу визначається відношенням вартості основних засобів (ф. 1. р. 030) та Інших необоротних активів (ф. 1. р. 070) до джерел власних коштів (ф. 1,р. 380).

Коефіцієнт автономії (фінансової незалежності) підприємства визначається відношенням суми власного капіталу (ф. 1, р. 380) до підсумку балансу (ф. 1, р. 640).

РОЗДІЛ 4. Кредитні операції у зовнішньоекономічній діяльності підприємства

дукції до середньої за період вартості основних фондів і нематеріальних активів (ф.1,р.010+030).

Оберненість оборотних фондів (кількість оборотів) визначається відношенням виручки від реалізації продукції до середньої за період вартості оборотних коштів.

Оберненість запасів і витрат визначається відношенням виручки від реалізації продукції до середньої за період вартості запасів і витрат.

Оберненість дебіторської заборгованості визначається відношенням виручки від реалізації продукції до середньої за період суми дебіторської заборгованості.

Оберненість найбільш ліквідних активів визначається відношенням виручки від реалізації продукції до середньої за період суми найбільш ліквідних активів, тобто грошових коштів і короткострокових фінансових вкладень.

Віддача власного капіталу визначається відношенням виручки від реалізації продукції до середньої за період величини джерел власних коштів.

Досліджуючи ринкову сталість акціонерних товариств, корисно використовувати відносні показники: чистий прибуток на 1 акцію, дивіденди на 1 акцію, дивіденди на 1 акцію до ринкового курсу акції та ін. Як свідчить досвід рейтингової експертизи світової економічної преси (Financial Times-500, Business Weer-1000, Forbes-500, Euromoney, Fortune, агентства Moody's Investors Servis тощо), в основі розрахунку підсумкового показника рейтингової оцінки лежить порівняння підприємств з кожного показника фінансового становища, рентабельності і ділової активності з умовним еталонним підприємством, яке має найкращі результати по всіх порівняльних підприємствах. Таким чином, базою відрахунку для отримання рейтингової оцінки стану справ підприємства є не суб'єктивні припущення експертів, а найбільш високі результати, які склалися в реальній ринковій конкуренції із усієї сукупності порівняних об'єктів. Еталоном порівняння є найуспішніший конкурент, у якого всі показники кращі.

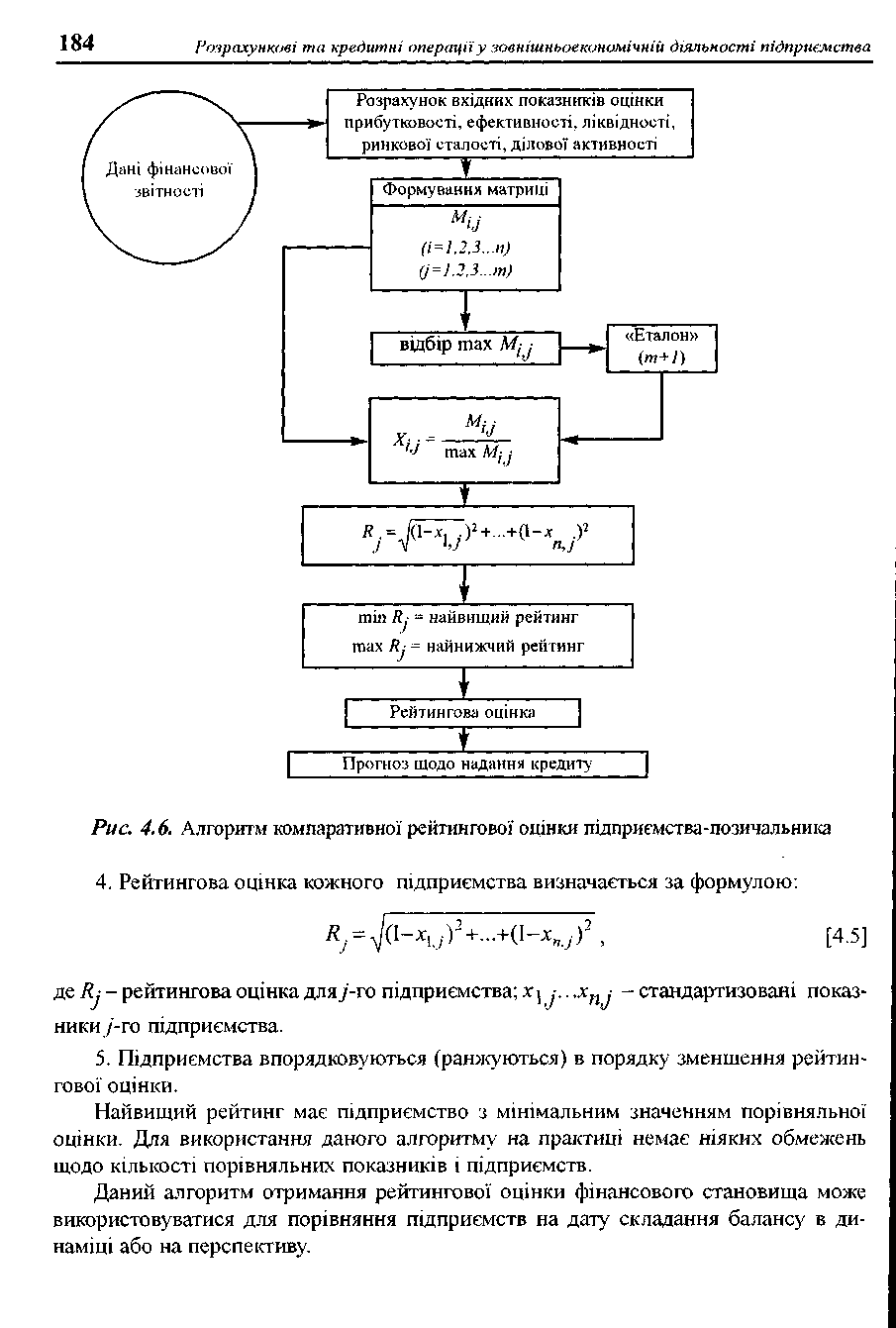

Алгоритм порівняльної рейтингової оцінки фінансового становища, рентабельності і ділової активності компанії-позичальника може бути поданий у вигляді послідовності наступних дій (рис. 4.6).

1. Вхідні дані надаються у вигляді матриці (/Ц ,-), тобто таблиці, де по рядках записані

номери показників (/=1,2,3.. .п), а по стовпчиках - номери підприємств (/'=1.. ,т).

2. По кожному показнику знаходиться значення тахМ, ,-, максимально

наближене до умовного нормативу і заноситься в стовпчик умовного еталонного підприємства (т+1).

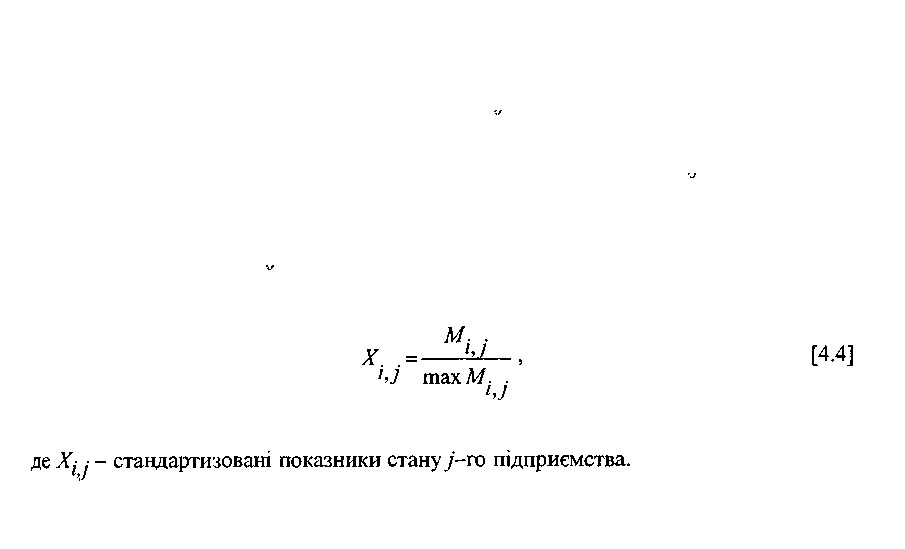

3. Дані матриці (М} .-) стандартизуються відносно відповідного показника ета лонного підприємства за формулою:

РОЗДІЛ 4. Кредитні операції у зовнішньоекономічній діяльності підприємства 1о5

У першому випадку вхідні показники розраховуються за даними балансу і фінансової звітності на кінець періоду. Відповідно і рейтинг підприємства визначається на кінець періоду.

В другому випадку вхідні показники розраховуються як темпові коефіцієнти росту: дані на кінець періоду, або середнє значення показника звітного періоду, діляться на середнє значення відповідного показника попереднього періоду (чи іншої бази порівняння). Таким чином ми отримуємо не тільки оцінку поточного становища підприємства на визначену дату, але й оцінку його зусиль і можливостей зі змінами цього становища в динаміці, на перспективу. Така оцінка є надійним вимірювачем росту конкурентоспроможності підприємства в даній галузі діяльності. Вона також визначає більш ефективний рівень використання всіх його виробничих і фінансових ресурсів.

Можливо включення до складу вхідних даних одночасно як одномоментних, так і темпових показників, що дає змогу отримати узагальнену рейтингову оцінку, яка характеризує як стан, так і динаміку фінансово-господарської діяльності підприємства.

Вхідні дані можуть бути поширені за рахунок включення додаткових показників з довідок, які надаються підприємствами в банки, податкові інспекції, з форм статистичної звітності та інших джерел. Особливістю системи показників є те, що майже всі вони мають однакову спрямованість (за винятком індексу постійного активу, динаміка якого складна за характером). Це означає, що чим вище рівень показника або чим вище темп його росту, тим краще фінансове становище оцінюваного підприємства. Тому при поширенні передбаченої системи за рахунок включення до неї нових показників, необхідно слідкувати, щоб ця вимога не порушувалася.

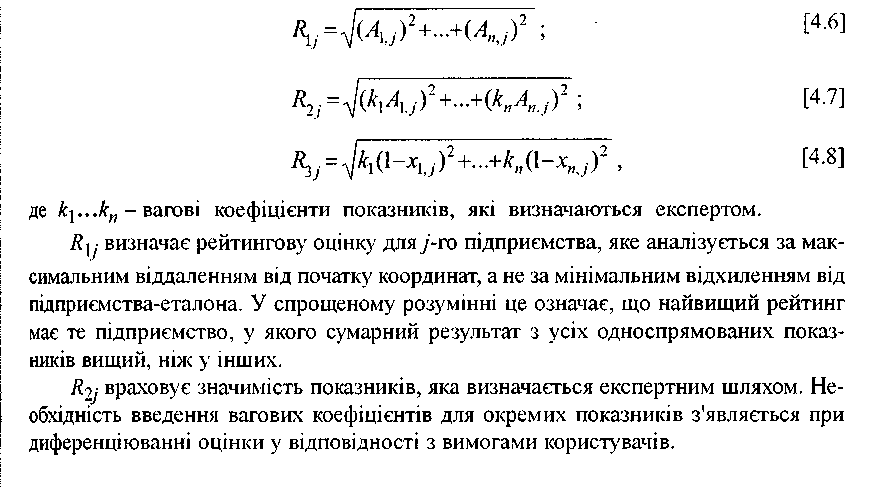

Алгоритм отримання рейтингової оцінки може бути модифікований. Замість формули [4.5] можна також використовувати одну з наступних формул:

l86 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

rij враховує значимість окремих показників при розрахунку рейтингової оцінки

щодо підприємства-еталона.

Методика комплексної оцінки фінансового становища, яка розглядалася, має наступні переваги.

•S По-перше, вона базується на комплексному багатомірному підході до оцінки такого складного явища, як фінансова діяльність підприємства.

^ По-друге, рейтингова оцінка господарсько-фінансової діяльності здійснюється на основі даних публічної звітності підприємства. Для її отримання використовуються найважливіші показники фінансової діяльності, характерні для ринкової економіки.

*/ По-третє, рейтингова оцінка є компаративною, вона враховує реальні досягнення всіх конкурентів.

•S По-четверте, для отримання рейтингової оцінки використовується плаваючий обчислювальний алгоритм, який реалізує можливості математичної моделі порівняльної комплексної оцінки виробничо-господарської діяльності підприємства-позичальника.

Таким чином, дана методика робить кількісно вимірюваною оцінку надійності ділового партнера за результатами його поточної та попередньої діяльності, а також при довгостроковому прогнозуванні діяльності підприємства.

Поряд із комплексною оцінкою для окремих підприємств можна використати аналіз окремих коефіцієнтів:

Поточна ліквідність (current ratio). За західними методиками при кредитуванні зовнішньоекономічної діяльності для забезпечення мінімальної гарантії інвестицій обіговий капітал повинен принаймні вдвічі перевищувати розмір короткострокових зобов'язань. Але водночас, цей коефіцієнт може ввести в оману. В умовах України, для того, щоб можна було отримати результат, на який можна спиратись, треба враховувати всі поточні зобов'язання, а при врахуванні поточних активів не враховувати застарілу дебіторську заборгованість (беручи до уваги велику ймовірність її повного неповернення та низьку ліквідність дебіторів). З дуже великою обережністю слід також ставитися до дебіторів у вигляді дочірніх підприємств підприємства-позичальника.

Миттєва ліквідність (quick ratio). Цей коефіцієнт дає більш об'єктивну картину ліквідності підприємства. Вважається, що грошовими коштами або векселем можна значно швидше погасити борг, ніж товарно-матеріальними запасами.

Коефіцієнт оборотності матеріальних запасів (inventory turnover) - що менше розмір запасів і що швидше вони обертаються, то менше у компанії непрацюючих грошових коштів. Збільшення запасів може свідчити про те, що щось заважає реалізації продукції. У часи високих темпів інфляції в Україні мало місце значне зростання запасів як у вигляді сировини, так і готової продукції, оскільки це була форма збереження коштів від знецінення.

Коефіцієнт оборотності дебіторської заборгованості (accounts receivable turnover) показує, скільки разів дебіторська заборгованість обернулась в реалізації. Цей коефіцієнт в динаміці дає досить корисну інформацію про клієнтів

РОЗДІЛ 4. Кредитні операції у зовнішньоекономічній діяльності підприємства 187

фірми. В ринкових умовах зростання кількості дебіторів, яке не супроводжується пропорційним зростанням реалізації та збільшенням грошових потоків, може свідчити про наближення кризи платежів підприємства. Дуже важливо також проаналізувати період повернення дебіторської заборгованості. Цей показник відображає швидкість її погашення. У кожної фірми існує свій період погашення кредиторської заборгованості. Але у разі, коли період повернення дебіторської заборгованості перевищує період повернення кредиторської заборгованості, це означає, що фірма «надає» своїм постачальникам «безкоштовний кредит».

Дуже важливо розрахувати співвідношення зобов'язань та власного капіталу (debt/equity ratio). При цьому постійне збільшення частки позиченого капіталу в структурі капіталу компанії вважається дуже ризикованим.

Щоб спростити визначення рівня ризику клієнта, рекомендується розробити систему класифікації компаній за рівнем фінансового ризику.

Наприклад, на основі оцінки коефіцієнтів фінансового ризику може бути встановлена наступна класифікація компаній за рівнем фінансового ризику.

Категорія А - клієнт може обслуговувати заборгованість на основі прогнозованих доходів.

Категорія Б - клієнт володіє характеристиками категорії А. Але окремі елементи можуть бути не дуже стійкими, наприклад доходи, що мають циклічний характер.