ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1343

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Лізинг, факторинг, форфейтинг як інструменти кредитування у зовнішньоекономічній діяльності підприємства

СЛОВНИК ТЕРМІНІВ

Бюргшафт - оголошення зобов'язання за визначеним контрактом.

Дисконтування - утримання узгодженої знижки за відповідний період з номінальної суми

векселя. Індосант - особа, яка отримує вексель за передавальним написом.

Лізинг - договір оренди, що передбачає надання лізингодавцем (орендодавцем) лізинго-отримувачу (орендарю) належних йому основних засобів у виключне користування на встановлений термін за певну винагороду.

Рефінансування - погашення статей заборгованості за рахунок знов отриманих кредитів.

Факторинг — це комісійно-посередницька діяльність, пов'язана з поступкою банкові клієнтом-постачальником неоплачених платежів-вимог (рахунків-фактур) за поставлені товари, виконані роботи, послуги і, відповідно, права одержання платежу за ними.

Форфейтер — банк, що обліковує векселі в обмін на негайну оплату готівкою.

Форфейтування - купівля зобов'язань (векселів), погашення яких припадає на будь-який час у майбутньому і які виникають у процесі постачання товарів і послуг (здебільшого експортних операцій) без обернення (реверсу) на будь-якого попереднього боржника.

6.1. Лізингові операції

В українській мові немає еквівалента терміна «лізинг». Будь-яке визначення лізингу не є вичерпним і не враховує усіх форм прояву цього гнучкого кредитного інструмента.

Термін лізинг походить від англійського дієслова «to lease», що означає орендувати, брати під оренду.

Лізинг являє собою договір оренди, що передбачає надання лізингодавцем (орендодавцем) лізингоотримувачу (орендарю) належних йому устаткування, машин, ЕОМ, оргтехніки, транспортних засобів, споруджень виробничого, торгового і складського призначення у виключне користування на встановлений термін за

250 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

визначену винагороду - орендну плату, що включає відсоткову ставку, яка покриває вартість залучення засобів орендодавцем на грошовому ринку з урахуванням необхідного прибутку банку й амортизації майна.

Лізингодавець і лізингоотримувач оперують з капіталом не в грошовій, а у виробничій формі, що наближує лізинг до інвестування.

Лізингові операції близькі до кредитних операцій з усіма правами, що випливають із цього, і нормами державного регулювання. Проте лізинг відрізняється від кредиту тим, що після закінчення терміну лізингу і виплати всієї обумовленої суми договору об'єкт лізингу залишається власністю лізингодавця (якщо угодою не передбачений викуп об'єкта лізингу за залишковою вартістю або передача у власність лізингоотримувачу). А при кредиті банк лишає за собою право власності на об'єкт, як заставу позики.

Економічна сутність лізингу робить його застосування найефективнішим у галузях, що випускають продукцію високого ступеня готовності, збут якої багато в чому визначається її конкурентоспроможністю і наявністю у користувача цієї продукції засобів.

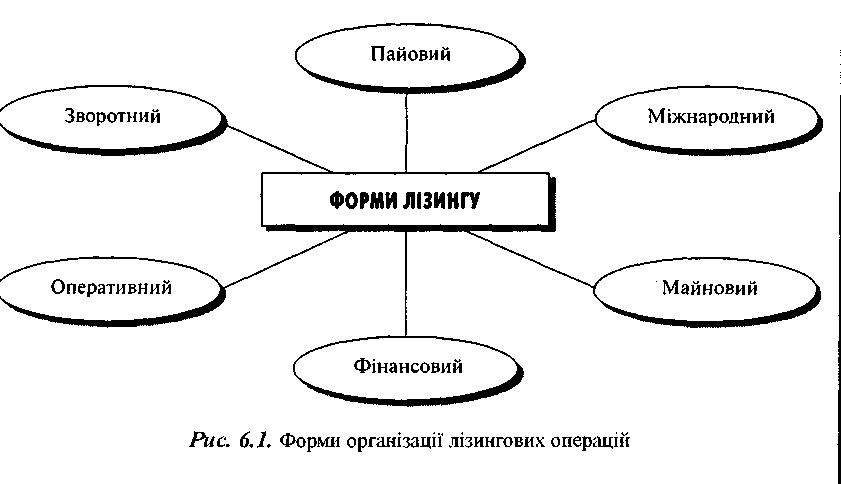

У міжнародному бізнесі набули поширення такі форми лізингу (рис. 6.1).

Оперативний лізинг - це лізингові контракти, що укладаються на короткий і середній терміни (менші за амортизаційний період), відповідно до яких орендарю дається (при дотриманні визначеного терміну) право в будь-який інший час розірвати договір. Як правило, це об'єкт лізингу, при якому орендарі швидко змінюють один одного. Орендодавець тут несе підвищений ризик, а орендарі, що швидко змінюються, змушують лізингову компанію виявляти особливий інтерес до належного утримання предмета лізингу. Часто лізингова компанія бере на себе технічне обслуговування об'єкта лізингу, тобто регламентний ремонт, страхування,

РОЗДІЛ 6. Лізинг, факторинг, форфейтинг як інструменти кредитування у зовнішньоекономічній діяльності підприємства

здійснюючи тим самим повносервісний лізинг або частково сервісний лізинг (у контракті визначається розподіл зобов'язань). Після завершення терміну дії договору лізингу предмет договору може бути повернений власнику або знову зданий в оренду.

Фінансовий лізинг характеризується тривалим терміном контракту (від 5 до 10 років) і амортизацією всієї або більшої частини вартості устаткування. Фактично фінансовий лізинг являє собою форму довгострокового кредитування купівлі. Після закінчення терміну дії фінансового лізингового контракту орендар може повернути об'єкт оренди, продовжити угоду або укласти нову, а також купити об'єкт лізингу за залишковою вартістю (вона має суто символічний характер).

Розрізняють лізинг нового майна (з перших рук) і лізинг майна, що було в користуванні (з других рук), тобто підприємець продає майно, власником якого він є і яким уже користується.

За об'єктами угод розрізняють лізинг рухомого (дорожній транспорт, повітряний і морський транспорт, залізничний, контейнери, техніка зв'язку) і нерухомого майна (торгові і конторські будинки, виробничі помешкання, склади тощо).

При лізингу нерухомості орендодавець будує або купує нерухомість за дорученням орендаря і надає йому для використання в економічних і виробничих цілях. Так само, як і в угодах із рухомим майном, контракт укладається на термін менший або рівний амортизаційному періоду об'єкта; орендар несе всі ризики, витрати і податки під час дії контракту.

При зворотному лізингові укладається договір лізингу, який передбачає придбання лізингодавцем майна у власника і передачу цього майна йому в лізинг.

При пайовому лізингові здійснення лізингових операцій відбувається за участю суб'єктів лізингу на основі укладання багатостороннього договору та залучення одного або кількох кредиторів, які беруть участь у здійсненні лізингу, інвестуючи свої кошти.

Міжнародний лізинг передбачає укладання договору лізингу, що здійснюється суб'єктами лізингу, які перебувають під юрисдикцією різних держав, або у разі коли майно чи платежі перетинають державні кордони.

Переваги і недоліки лізингу На нашу думку, причиною значного поширення лізингу є ряд його переваг порівняно зі звичайною позичкою:

Лізинг припускає відразу 100%-ве кредитування і не потребує негайного по чатку платежів. При використанні звичайного довгострокового кредиту для купівлі устаткування підприємство повинно оплатити авансом близько 15-20 % за рахунок власних коштів. За лізингом контракт укладається на повну вартість майна. Орендні платежі починаються після постачання майна орендарю або пізніше.

Дрібним і середнім підприємствам простіше одержати контракт за лізингом, ніж позичку. Деякі лізингові компанії навіть не вимагають від орендаря ніяких

Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

додаткових гарантій, тому що передбачається, що забезпеченням угоди є саме устаткування. Якщо орендар не виконає своїх зобов'язань, лізингова компанія відразу забирає своє майно.

Лізингова угода більш гнучка, ніж позичка, тому що дає можливість вироби ти зручну для покупця схему фінансування. Позичка завжди припускає обмежені терміни і розміри погашення. Лізингові платежі за домовленістю сторін бувають щомісячними, щоквартальними і т.д., а суми платежів можуть відрізнятися один від одного. Ставка може бути фіксованою або плаваючою. Іноді погашення здійснюється після одержання виторгу від реалізації товарів, зроблених на устатку ванні, взятому в лізинг, або може бути компенсоване зустрічною послугою, що дає змогу підприємствам без різкої фінансової напруги обновляти виробничі фонди. Орендна плата відноситься на витрати виробництва і знижує у лізингоотримувача оподаткований прибуток.

Ризик старіння устаткування цілком покладається на орендодавця. Орендар може постійно поновлювати свій парк устаткування.

Переваги обліку орендованого майна. Основними принципами Євролізу з обліку лізингових операцій є опублікування орендарем своїх фінансових зо бов'язань, що випливають із лізингових угод, а також те, що облік й амортизація лізингового майна здійснюється за даними балансу підприємства. При цьому варто відобразити такі моменти: суму орендних платежів у даному фінансовому році, за гальну суму орендних платежів за період контракту і їхньої поточної вартості на да ту складання балансу. У багатьох країнах законодавство встановлює для під приємств обов'язкове співвідношення власного і позикового капіталу. Оскільки май но за лізинговою угодою буде враховуватися за балансом орендодавця, то орендар може розширити свої виробничі потужності, не порушивши співвідношення.

Платежі за лізингом здійснюють із суми прибутку від використовуваного ус таткування, вони не підлягають оподатковуванню, тому що є орендною платою. Банк може змінювати розмір внесків, щоб поліпшити використання фінансових ре сурсів орендаря. Сума платежів з лізингу фіксується під час підписання договору і не залежить від коливань валютного курсу і змін банківського відсотка з довго строкового кредитування.

При міжнародних лізингових операціях орендар одержує податкові пільги країни-орендодавця, що досягається зниженням виплат, а також додаткові послуги (головним чином при оперативному лізингу) орендодавця або його представників (наприклад, технічне обслуговування і ремонт орендованого устаткування, консуль тації з його експлуатації, передача ноу-хау, постачання запчастин тощо).

Міжнародний валютний фонд не враховує суму лізингових угод при підра хунку національної заборгованості, тобто можливість перевищити ліміти кредитної заборгованості, установленої Фондом по окремих країнах.

Однак лізингові притаманні і окремі недоліки:

• орендар не виграє на підвищенні залишкової вартості устаткування (зокрема, через інфляцію);

РОЗДІЛ 6. Лізинг, факторинг,як форфейтинг як інструменти креоитуванняу човнішньоеконамічній діяльності підприємства

якщо це фінансовий лізинг, то орендні платежі не припиняються до кінця кон тракт}-, незважаючи на моральне старіння обладнання через науково-техніч ний прогрес;

складність організації;

вартість лізингу більше позички, але не можна забувати, що ризик застаріло го обладнання покладається на орендодавця, а тому для компенсації він бере велику комісію.

Методика порівняння лізингу, Вартість лізингу може бути нижчою позики І купівлі абодорівнювати вартості позички тільки

за наявності визначених податкових

пільг. Якщо підприємець має вибір - або купити устаткування за допомогою позички, або взяти його в лізинг, то йому необхідно порівняти витрати з кожного засобу кредитування. У таких випадках неминуче виникає питання про принцип, виходячи з якого має здійснюватися це порівняння, тому що платежі однакових розмірів, але зроблені в різний час, зовсім неоднозначні. Таким принципом стає фінансова еквівалентність платежів. Еквівалентними вважаються такі з них, що, будучи приведеними до того ж самого моменту часу, є рівними. Процес приведення називають дисконтуванням, а отриману' суму — чистою поточною вартістю.

Лізинг може бути побудований на податковій і неподатковій основах. Неподатковий лізинг розглядається приблизно так само, як і звичайна позичка, хоча деякі інші аспекти можуть зробити цю операцію привабливішою порівняно з традиційною позикою. Лізинг на податковій основі, що складає велику частину лізингового бізнесу, надає орендарю додаткові вигоди через нижчу відсоткову ставку, ніж при звичайній позиці. Оскільки право власності залишається за орендодавцем, то він може частково компенсувати вартість придбання через свій податковий лист за допомогою пільг з амортизації, інвестиційних пільг і потім поділити ці переваги з орендарем через нижчі орендні платежі. Часто підприємства з низьким рівнем прибутків не можуть скористатися своїми податковими пільгами і, орендуючи майно, передають ці пільги орендодавцю, який, у свою чергу, знижує за це відсоткову ставку. Лізинг на податковій основі вимагає від орендодавця досить великого рівня оподаткованого прибутку, як і фінансових ресурсів. Тому багато орендодавців є спеціалізованими лізинговими компаніями-філіями великих банків, банківських груп і великих корпорацій банків «Форд Мотор Кредит», «Шелл лізинг», ІБМ, «Крайслер Файненшл» та ін.