ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1308

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

управлінський персонал фірми; чи налагоджений внутрішній контроль; наскільки твердо визначені умови торгівлі з контрагентами.

Проте, слід враховувати, що факторингові операції не проводяться:

за борговими зобов'язаннями приватних осіб;

за вимогами, запропонованими бюджетним організаціям;

за зобов'язаннями госпорганів, знятих банком із кредитування або оголошених неплатоспроможними;

за зобов'язаннями філій або відділень госпорганів;

якщо оплата роботи проводиться поетапно або авансом у разі компенсаційних або бартерних угод за договорами про продаж, відповідно до яких покупець має право повернути товар протягом визначеного часу, а також за умови післяпродажного обслуговування.

Факторинг припускає постійні відносини між банком і постачальником, оскільки вимагає спостереження і контролю за фінансовим становищем постачальника, а також платоспроможністю покупців.

Українські підприємства використовують факторинг рідко - у разі гострої потреби кредиту на дуже короткий термін. Це пов'язано насамперед із тим, що в Україні дуже поширена передоплата за товар і слабо розвинений комерційний (товарний) кредит, як високоризиковий. До того ж, факторинг у сучасному варіанті тільки-но з'явився на вітчизняному ринку і можливості цього фінансового інструмента поки що недостатньо оцінені.

Проте досвід закордонних країн і ряд переваг експортного факторингу порівняно з іншими формами розрахунків у міжнародній торгівлі дає змогу прогнозувати зростання його популярності серед українських експортерів. Це пов'язано, по-перше, з тим, що експортний факторинг здійснюють фактор-фірми, що мають різне громадянство і входять у те або інше об'єднання факторингових компаній. По-друге, фірма-постачальник, отримавши велику частину суми за поставлений товар негайно після відвантаження, може відразу направити її в оборот. По-третє, фактор-фірма або спеціалізований відділ банку, що здійснює факторинг, повідомляє експортера про фінансове становище потенційного покупця. Таким чином, підприємство-експортер одержує можливість, не ризикуючи марно витратити гроші і час, розширити виробництво під конкретного імпортера того або іншого виду товару.

Використовуючи експортний факторинг, вітчизняні підприємства з найрізноманітнішою формою власності одержують і інші переваги. Якщо при здійсненні перших факторингових операцій потрібно надання певних гарантій, то при подальшій роботі необхідність у них відпадає. Клієнт фактора-фірми, який позитивно зарекомендував себе, набуває додаткової рекомендації при укладанні контрактів із закордонними партнерами.

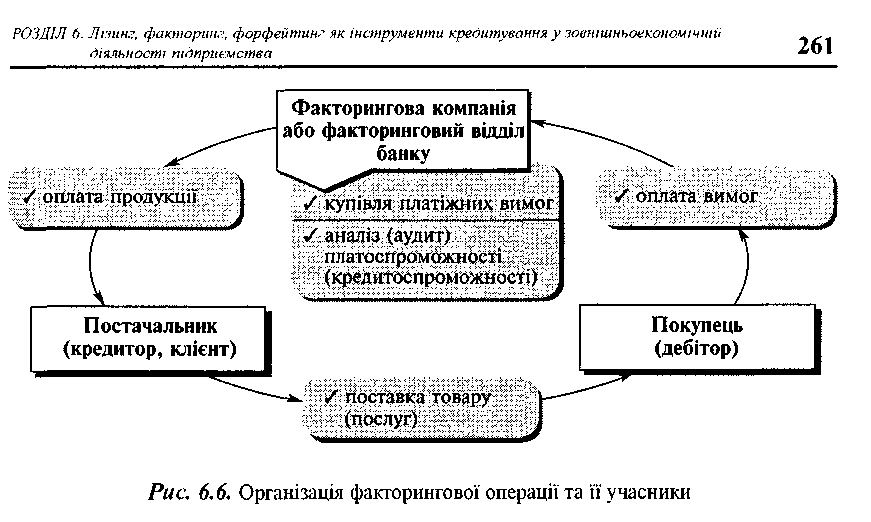

Як правило, у факторингових операціях беруть участь три сторони (рис. 6.6):

S факторингова компанія (або факторинговий відділ банку), тобто спеціалізована установа, що купує рахунки-фактури у своїх клієнтів;

S клієнт (постачальник товару, кредитор) - промислова або торгова фірма, що уклала угоду з факторинговою компанією;

^ підприємство (позичальник) - фірма-покупець товару.

Здійсненню факторингової угоди передує серйозна аналітична робота. Отримавши заявку від підприємства, факторингова компанія вивчає протягом 1-2 тижнів економічне і фінансове становище потенційного клієнта, характер його ділових зв'язків. Якщо підприємство стало клієнтом факторингової компанії, то клієнт направляє факторинговій компанії всі рахунки-фактури, виставлені на покупців. За кожним документом клієнт повинен дістати згоду на оплату (за аналогією з акцептом платіжних вимог). Факторингова компанія вивчає всі рахунки-фактури, визначаючи при цьому платоспроможність покупців. Це триває від 24 годин до 2-3 днів. Факторингова компанія може оплатити рахунок у момент настання терміну платежу або достроково. В останньому випадку вона виконує функції банку, тому що дострокове надання коштів клієнтові рівноцінне видачі йому кредиту. Найважливішою послугою тут є гарантія платежу клієнтові. Ця гарантія охоплює повний обсяг внутрішніх і міжнародних операцій: факторингова компанія зобов'язана оплатити клієнтові всі акцептовані рахунки-фактури, навіть у випадку неплатоспроможності боржників.

Крім того, банк визначає максимальну суму за операціями факторингу, у межах якої постачання товару або надання послуг може проводитися без ризику неотримання платежу. У договорі на здійснення факторингових операцій повинен бути обговорений засіб розрахунку обмежуючої суми й окреслені обставини, за яких факторинговий відділ зобов'язаний здійснювати платіж на користь постачальника.

У світовій практиці зазвичай використовуються три методи встановлення обмежуючих сум:

1. Визначення загального ліміту. Кожному платнику встановлюється періодично поновлюваний ліміт, у межах якого факторинговий відділ автоматично оплачує платіжні вимоги, що йому передаються.

2. Визначення щомісячних лімітів відвантажень. У даному випадку встанов люється сума, на яку протягом місяця може бути відвантажено товарів одному плат нику.

262 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

3. Страхування по окремих угодах. Цей метод використовується, коли специфіка діяльності продавця припускає не серію регулярних постачань товарів тим самим покупцям, а ряд одноразових угод на великі суми з постачанням на визначену дату.

Види факторингу 1 Основою факторингових операцій є

договір факторингу.

У договорі робляться застереження щодо умов здійснення факторингових операцій, у тому числі щодо реквізитів платіжних вимог, частки сум платежу від суми за операціями факторингу, щодо розміру компенсаційної винагороди, умов розриву факторингового договору й інших умов за домовленістю сторін. Також у ньому визначається відповідальність кожної із сторін у випадку невиконання або неналежного виконання взятих на себе зобов'язань. При цьому обидві сторони відповідальні одна перед одною. Якщо факторинговий відділ не може виконати прийняті зобов'язання, то майнову відповідальність несе банк, при якому він створений. Але сам відділ не несе відповідальності за невиконання договірних зобов'язань по поставках.

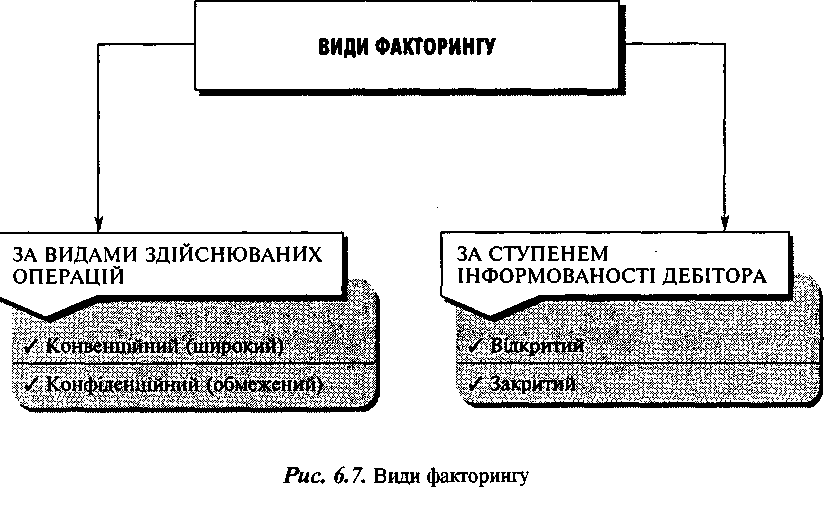

Договором факторингу визначається вид факторингу (рис. 6.7).

За видами здійснюваних операцій розрізняють два його види - конвенційний (широкий) і конфіденційний (обмежений). Історично першим виник конвенційний факторинг. У сучасних умовах це універсальна система фінансового обслуговування клієнтів, що включає бухгалтерський облік, розрахунки з постачальниками і покупцями, страхове кредитування, представництво і т.д. За клієнтом зберігається тільки

РОЗДІЛ 6. Лізинг, факторинг, форфейтинг як Інструменти кредитування у зовнішньоекономічній

діяльності підприємства AVJ

виробнича функція. Така система дає змогу підприємству-клієнту скорочувати витрати виробництва і реалізації продукції.

Таке факторне обслуговування звичайно створюється з «дисконтуванням фактур». Це означає, що банк купує у свого клієнта право на одержання грошей від покупців, при цьому відразу ж зараховує на його рахунок близько 80 % вартості відвантаження, а Іншу суму - в обумовлений термін незалежно від надходження грошей від дебітора. По суті це кредит під товари відвантажені, за які клієнт сплачує обумовлений відсоток.

В останні роки значного поширення набув конфіденційний факторинг, що обмежується виконанням тільки деяких операцій: поступка права на одержання грошей, оплата боргів і т.п. Він є формою надання постачальникові-клієнту факторингу -кредиту під товари відвантажені, а покупцеві-клієнту факторингу - платіжного кредиту. За проведення факторингових операцій клієнти вносять передбачену в договорі на обслуговування плату, що за своїм економічним змістом є відсотком за кредит.

Існують відкритий і закритий факторинга. При відкритому факторингові дебітор сповіщений про те, що в угоді бере участь факторинговий відділ. У випадку ж закритого факторингу дебіторові не повідомляють про наявність факторингового договору (в даний момент можливість його використання в Україні чинним законодавством не передбачена).

Визначення вартості У світовій практиці вартість факто-

факторингової послуги рингових послуг складається з двох еле-

ментів: комісії і відсотків, стягнутих при

достроковій оплаті поданих документів.

Комісія встановлюється у відсотках від суми рахунка-фактури (звичайно на рівні 1,5-2,5 %). Збільшенню обсягу угоди відповідають розрахунок і сума комісії. Відсоткова ставка за кредит, як правило, на 1-2 % вища ставок грошового ринку (ринку короткострокових кредитів). Зазвичай банк оплачує одноразово 80-90 % вартості рахунка-фактури; 10-20 % - це резерв, що буде повернутий після погашення дебітором усієї суми боргу. Наприкінці кожного місяця банк підраховує належні йому комісійні відсотки, а також виявляє залишок неінкасованих фактур, на який виписується рахунок, що передасться клієнтові.

Існує ряд причин, за яких факторинговому відділу невигідно попередньо оплачувати повну вартість боргових зобов'язань. Насамперед, можливі спірні моменти і помилки у рахунках. Якщо постачальник припиняє свою діяльність, або з будь-яких причин порушує умови факторингового договору, то факторинговий відділ не має іншого страхового покриття попередньо оплачених сум, окрім самих платіжних вимог. Таким чином, різниця в 10-20 % вартості рахунків-фактур потрібна для того, щоб за необхідності можна було компенсувати попередньо оплачені суми. Це цілком відповідає факторинговій практиці країн з розвиненою ринковою економікою.

264 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

У вартість факторингових послуг включається плата за обслуговування (комісія) і плата за надані в кредит кошти.

Плата за обслуговування стягується за звільнення від необхідності вести облік, за страхування від появи сумнівних боргів і розраховується як певний відсоток від суми рахунків-фактур. Розмір цієї плати може варіюватися залежно від масштабів виробничої діяльності постачальника і надійності його контрактів, а також від експертної оцінки факторинговим відділом ступеня ризику неплатежу і складності стягнення коштів з покупців; у середньому на вітчизняному ринку комісія встановилася на рівні 0,5-3 % від вартості рахунків-фактур. Проте комерційні банки визначають розмір плати за домовленістю з конкретним клієнтом за кожним договором, тому ставка плати за обслуговування може виявитися і вищою (5 % і більше). Розмір плати за обслуговування може визначатися не тільки у відсотках від суми платіжних вимог, але і шляхом встановлення фіксованої суми.

Плата за надані в кредит кошти. Якщо проводиться попередня оплата, то розмір її розраховується за період між викупом платіжної вимоги і датою інкасування. Плата за кредит у більшості країн зазвичай на кілька відсоткових пунктів перевищує ставки, застосовувані банками при короткостроковому кредитуванні підприємств. Це пов'язано з необхідністю компенсації додаткових витрат і ризику факторингового відділу банку.

Американські банки, що купують право на стягнення боргу, одержують винагороду у вигляді комісійних за послуги плюс позичковий відсоток із щоденного залишку виплаченого клієнтові авансу проти неінкасованих рахунків. Відсоток стягується з дня видачі авансу до дня погашення заборгованості. Комісійні залежать від торгового обороту клієнта, ступеня ризику й обсягу необхідної конторської роботи. На ступінь ризику, прийнятого на себе банками, впливає платоспроможність боржників клієнта, тоді як обсяг конторської роботи, пов'язаний в основному із середнім розміром фактурних сум. 1 якщо, наприклад, ставка комісійної винагороди становить 1,5 %, а період оборотності дебіторських рахунків ЗО діб, то комісійні сягають 15 % річних від розміру заборгованості (1,5 % х 12 міс. = 18 %).

Отже, факторинг - це особливо вигідна для підприємств дрібного і середнього бізнесу форма фінансування, що дає змогу керівництву і працівникам сконцентруватися на виробничих проблемах і максимізації прибутку, що прискорює одержання більшої частини платежів, гарантує повне погашення заборгованості і знижує витрати з ведення рахунків. Факторинг дає гарантію платежу і рятує постачальників від необхідності брати додаткові і дуже дорогі кредити в банку. Все це сприятливо впливає на фінансове становище підприємств.