ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1345

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

Форфейтингові ризики та засоби При будь-якому виді комерційного їх запобігання 1 кредитування зовнішньоторговельної опе-

раціі в експортера виникає ціла система

ризиків, що він бере на себе. До цієї системи традиційно включаються комерційні, валютні, політичні ризики, пов'язані із переведенням валют із країни в країну. Комерційні ризики пов'язані з нездатністю або небажанням боржника або гаранта платити. Загроза невиконання зобов'язання неминуче спричиняє необхідність у кожному конкретному випадку оцінки кредитоспроможності імпортера або гарантуючого банку. Комерційний ризик, пов'язаний із невиконанням зобов'язання державною організацією, відноситься до категорії політичних ризиків. До них належать також політичні конфлікти (війна, страйки, інтервенція), що можуть заподіяти експортерові збитків.

До числа найсерйозніших входять і ризики, пов'язані із здійсненням платежів в іноземній валюті. При переведенні валюти покупця у валюту продавця плаваючі курси іноземних валют можуть призвести до значної зміни вартості придбаних за контрактом товарів, а внаслідок цього і до втрат для експортера. Ризики непереказу найчастіше викликані нездатністю або небажанням держави або іншого спеціалізованого органу здійснити платежі у валюті контракту, а також мораторієм на переказ платежів у валюті за кордон.

Усі ці види ризиків стосуються і форфейтування, оскільки, враховуючи векселі, форфейтер бере на себе без права регресу всі ризики експортера. Тому при форфей-туванні необхідно додержуватися основних правил страхування від ризиків. При страхуванні від комерційних ризиків експортер повинен стежити за тим, щоб позичальник належав до першокласної компанії, хоча в більшості випадків вимоги експортера покриваються авалем або гарантією банку країни боржника. Більшість компаній, що форфейтуються, беруть на себе зобов'язання тільки в період можливого виникнення ризиків для форфейтера.

Покриття ризику непереказу валют з країни в країну здійснюється форфейте-ром. При підписанні форфейтингової угоди саме він визначає спроможність країни імпортера виконувати свої валютні зобов'язання.

Форфейтування з точки зору ризикованості кредиту містить для експортера І переваги, і недоліки. До переваг належать:

спрощення балансового співвідношення можливих зобов'язань;

поліпшення стану ліквідності (ці дві переваги важливі у разі зростаючої забор гованості експортера);

зменшення можливості втрат, пов'язаних лише з частковим державним або

РОЗДІЛ 6. Лізинг, фактори»;:, форфейтинг як інструменти кредитування у зовнішньоекономічній діяльності підприємства

приватним страхуванням, і можливих ускладнень з ліквідністю, неминучих у період пред'явлення застрахованих раніше вимог;

відсутність ризиків, пов'язаних із коливанням відсоткових ставок;

відсутність ризиків, пов'язаних з курсовими коливаннями валют І зміною фі нансового становища боржника;

відсутність ризиків і витрат, пов'язаних з діяльністю кредитних органів і стяг ненням грошей за векселями та Іншими платіжними документами.

Недоліки для експортера зводяться до можливих відносно високих витрат з передачі ризиків форфейтеру. Але, використовуючи форфейтування, фірма-експортер спирається на стратегічні міркування, виходячи з яких форфейтування може виявитись дуже вигідним для неї.

Аналізуючи основні умови угоди форфейтування, для зниження ступеня можливих ризиків головну увагу варто приділити:

•S механізму погашення;

•S валюті;

*/ дисконтуванню;

•S видам документів, що форфейтуються;

•S видам банківської гарантії.

Нормальною умовою кредиту є регулярне його погашення частинами. Ризики кредитора зменшуються внаслідок скорочення середнього терміну. Там, де заборгованість виступає у формі простого або переказного векселів, це досягається виставленням ряду векселів на певний термін, зазвичай до шести місяців. Отже, при фор-фейтуванні на термін до 5-ти років можна оперувати з десятьма простими векселями, виписаними послідовно на однакову сумз7, терміном на шість місяців - кожен після чергового відвантаження товару.

Боргові розписки і вексель виписуються, як правило, у доларах США, німецьких марках і швейцарських франках, хоча врахувати вексель можна у будь-якій валюті. На практиці форфейтери часто використовують ці три валюти через їхню прийнятність і поширеність на євроринках, а також для уникнення ускладнень з проведенням операцій в інших валютах. Більш того, оскільки вартість форфейтин-гових операцій визначається, головним чином, основними витратами форфейтера, то ризики, пов'язані зі слабкими або нестабільними валютами, надзвичайно підвищили б вартість таких операцій. Тому необхідно, щоб платежі здійснювалися у вільно конвертованій валюті. Для цього боргові розписки або векселі завжди включають це важливе застереження, коли йдеться про іншу валюту, ніж валюта місця платежу.

Прості або переказні векселі, що акцептуються при форфейтуванні, майже завжди супроводжуються банківським страхуванням у вигляді звичайної гарантії або авалю. Гарантом, як правило, виступає діючий на міжнародному ринку і відомий форфейтеру банк, який є резидентом у країні імпортера і спроможний підтвердити його платоспроможність. Така гарантія важлива не тільки для зменшення ризику форфейтера, але також для того, щоб за необхідності мати можливість переобліку зобов'язань на вторинних ринках позичкових паперів. Гарантії Й авалі, по

270 Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства

суті, прості: обидва види в їхній найпростішій формі виступають як обіцянка сплачувати певну суму на визначену дату у випадку неплатежу початкового боржника. Використання в якості забезпечення зобов'язань «бюргшафту» (поруки) дещо складніше.

При видачі гарантії обіцянка приймає форму підписаного гарантом самостійного документа, в якому повністю викладеш умови, що стосуються угоди. Важливо, щоб у гарантії спеціально були зазначені не тільки повна сума, але і кожний термін платежу і сума погашення, що припадає на цю дату, оскільки саме на основі таких даних розраховуються витрати на дисконтування. Суттєво також, щоб гарантія була цілком відособлена від основної угоди, тому що іноді на практиці видають гарантії, покладаючись на економічне становище імпортера, але форфейтер, як правило, наполягає на чистих безвідзивних та безумовних зобов'язаннях гарантуючого банку і віддає перевагу документам без обороту на експортера, але тільки в тому випадку, якщо по виконанні основного контракту гарантуючий банк оголосить заборгованість безумовною.

Аваль у міжнародній практиці молена розглядати як безвідзивну та безумовну гарантію про ошіату на визначену дату, що видається гарантом, так, якби він сам був боржником. Це найкраща форма страхування для форфейтера Аваль виписується прямо на южному векселі або тратті, дтя чого на них достатньо зробити напис «per aval» і підписатися під ним (на пере-казному векселі треба зазначити також найменування початкового боржника, на користь якого зроблений аваль). Простота і ясність авалю разом із шіастивою йому відокремленістю і трансферабельністю дають змогу уникнути багатьох ускладнень, пов'язаних із наданням гарантії. Тому при страхуванні форфейтування авалю як формі гарантії і надається перевага. Проте, варто мати на увазі, що в деяких країнах аваль не визнається.

Іншою формою гарантії є бюргшафт - оголошення зобов'язання, прив'язаного до визначеного контракт}'. Але оскільки контракт не залежить від правового обґрунтування, то ця форма гарантії при форфейтуванні використовується менше. Як правило, форфейтер нехтує необхідністю перевірки законності всіляких документів, акцептую-чи бюргшафт тільки після підтвердження, що постачання товарів відповідним чином завершене. Ця обставина значною мірою скорочує сферу застосування даної форми гарантії. Форфейтер зазвичай вимагає від гарантуючого банку підтвердження відсутності в нього контрвимог, незмінності сум і термінів, згоди на передачу прав і вимог новому власнику, а також підтвердження, що банківський бюргшафт діє безумовно і безвідзивно. Таке підтвердження значно обмежує використання бюргшафту і сприяє тому, що форфейтований бюргшафт стає звичайною гарантією, тобто відокремленим зобов'язанням виконання, не пов'язаним з основною операцією.

Визначення вартості боргових зобов'язань Визначення номінальної при форфейтингових операціях і вартості векселів, які підля- гають форфейтуванню. Як-

що імпортер і експортер домовилися, що платіж за товари або послуги буде здійснений шляхом виписки середньострокових боргових зобов'язань, експортерові необхідно встановити номінальну вартість цих векселів. Задача зводиться до встановлення співвідношення відсотка за кредит і продажної ціни. Засоби встановлення

РОЗДІЛ 6. Лізинг, факторинг, форфейтинг як Інструменти кредитування у 'Іоинішньоекономічній i*it

діяльності підприємства '

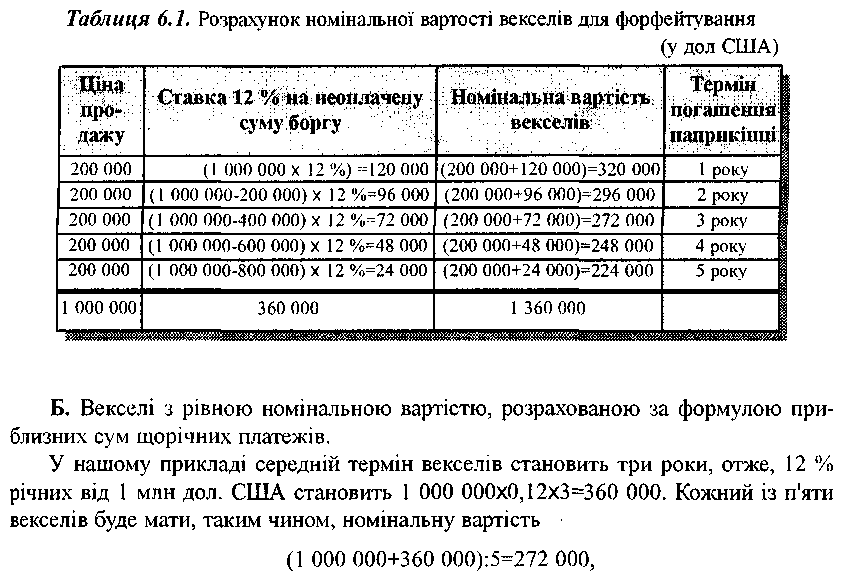

цього співвідношення можуть змінюватися. Розглянемо приклад, де всі п'ять векселів комплекту мають різну номінальну вартість загальною сумою І 360 000 доларів США, вартість товару - І млн доларів США, а відсоток, виплачуваний щорічно, складає 12. Ці ж базові дані (вартість і відсоток) можуть виражатись багатьма засобами, створюючи різні графіки платежу. Нижче розглянуто два простих методи.

А. Ціна продажу ділиться на п'ять рівних частин по 200 тис. дол. США. До кожної частини додається відсоток на суму неоплаченої заборгованості (табл. 6.1).

а загальна номінальна вартість становитиме 1 360 000 дол. США. Звичайно, цей метод розрахунків через свою приблизність не може приносити прибуток точно у 12 %, і різниця може бути значною.

Необхідно підкреслити, що різні підсумкові суми, виплачувані імпортером відповідно до обраного методу, не такі уже важливі самі по собі. У цих методах різний порядок оплати, кожен з яких за певних обставин може бути кращим, але кожен метод використовують для визначення справді рівного прибутку, а рівні суми платежу просто відбивають різницю в сумах і неоплачених періодах існуючих векселів.

Розрахунок облікової вартості боргового зобов'язання. Якщо облікові умови фор-фейтування і відсоток, включений до ціни платіжної вимоги експортера, однакові, то фор-фейтер у вищенаведеному прикладі буде враховувати векселі на 1 млн доларів США. На практиці форфейтер часто має справу з векселями або траттами, які він раніше

![]()

не котирував І на відсотковий елемент яких він не міг вплинути, 3 погляду експортера цей недолік не створює проблем: якщо облікові умови форфейтера включають менший відсоток, ніж відсоток, зазначений у ціні рахунка-фактури і, таким чином, у наборі векселів, які форфейтуються, або якщо ціна проданого товару за відрахуванням відсотка дає достатній запас, щоб покрити відсоток форфейтера, який перевищує відсоток Імпортера з комерційного кредиту, то тоді різниця між відсотком, що сплачується експортером форфейтеру, і відсотком, одержуваним ним же від імпортера, безпосередньо не пов'язані. Так чи інакше, але це не торкнеться інтересів форфейтера. Він просто повинен розрахувати облікову вартість набору векселів, що йому пропонують купити, з урахуванням відсотка, що він готовий запропонувати.

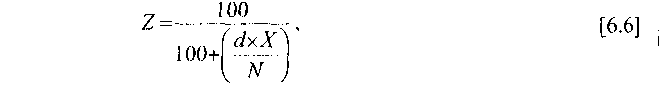

Ціна обліковуваного векселя утворюється в результаті обліку номінальної вартості векселя за відсотковою ставкою, встановленої для визначених умов з використанням дисконтного фактора за формулою:

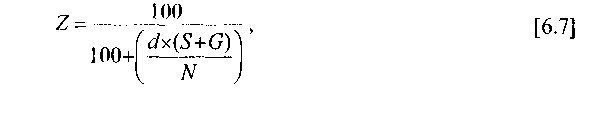

де Z — дисконтний чинник, N — число днів у році, установлене для даного виду операції (для угод в евровалютах - 360 днів), d - відсоток, X- дійсне число днів у році. Коли враховується тільки частина року, формула набуває вигляду:

де S - число днів із моменту купівлі до терміну погашення (якщо вексель має бути погашений або в суботу, неділю, або у святковий день, то термін погашення продовжується до наступного робочого дня), G - число днів цієї відстрочки.